貯金300万円は少ない?年代、年収別の割合と効率よく貯金増やすコツを解説

「今の年齢で貯金が300万円位は多いのか少ないのか」と考えることはありませんか。

多ければ安心感があり、少なければ焦りを感じることもあるでしょう。

本記事では、金融広報中央委員会の調査データを基に、貯金300万円について年代別、年収別、世帯別に調べてみました。また、効率よくお金を貯める方法も紹介しています。

貯金300万円多い?年代、年収別で貯金額を確認

貯金300万円が多いか少ないかは、現在の年齢や将来のライフプランに依存するため、一概に言及はできません。

そのため、貯金額に満足するのではなく、将来の人生計画において「どの時点で、どれくらいの貯蓄が必要なのか」を理解しておくことが重要です。

まず公的なデータを用いながら、年代別、年収別、および世帯別の統計データを確認してみましょう。

(1)【年代別】貯金300万円の割合

金融広報中央委員会が実施している家計における金融資産などに関する調査「家計の金融行動に関する世論調査」を参照してみましょう。

この調査は、2人以上の世帯と単身世帯を対象に毎年1回行われています。

金融広報中央委員会の最新の調査結果によれば、金融資産の年代別割合は以下の表のとおりです。

| 年代 | 単身世帯 | 2人以上世帯 | ||||

| 300万円未満 | 300万円台 | 400万円以上 | 300万円未満 | 300万円台 | 400万円以上 | |

| 20代 | 81.2% | 4.5% | 10.2% | 71.8% | 6.5% | 18.3% |

| 30代 | 67.4% | 4.2% | 26.0% | 51.1% | 6.8% | 38.0% |

| 40代 | 61.0% | 3.1% | 32.8% | 47.9% | 4.6% | 43.7% |

| 50代 | 52.8% | 5.0% | 40.6% | 43.1% | 4.0% | 49.3% |

| 60代 | 43.9% | 3.1% | 50.1% | 33.6% | 3.3% | 60.6% |

| 70代 | 36.4% | 2.7% | 59.4% | 29.7% | 4.5% | 63.3% |

まず単身世帯のデータを見てみましょう。50代までは300万円未満が半数以上であることから、300万円という貯金額は多いほうであることがわかります。

しかし、60代以降では400万円以上の割合が多くなるため、300万円はやや少ない貯金額と言えるでしょう。

一方で、2人以上の世帯では、貯金300万円未満の割合を見ると、30代までは半数以上を占めています。

40〜50代になると、貯金300万円未満はほぼ半数近くで平均的な位置にあります。

50代は、通常、就業収入が最高水準に達する時期とされており、収入は増える一方で、教育資金や住宅ローンなどの支出も膨らむ傾向があります。

将来の退職や高齢期に備え、着実に資産形成を進めたいところですが、実際には、日々の生活において優先事項が多く、貯蓄が難しい時期かもしれません。

しかし、60代以降では貯金400万円以上が60%を超えています。

(2)【年収別】貯金300万円の割合

次に同じく金融広報中央委員会の調査によると、年収別の貯金300万円の人の割合は、以下の表のとおりです。

| 単身世帯 | 2人以上世帯 | |||||

| 年収 | 300万円未満 | 300万円台 | 400万円 以上 | 300万円 未満 | 300万円台 | 400万円以上 |

| 収入なし | 81.9% | 2.4% | 11.3% | 73.5% | 0.0% | 8.0% |

| 300万円未満 | 62.3% | 3.3% | 32.4% | 59.8% | 4.4% | 33.0% |

| 300~500万円未満 | 51.9% | 4.9% | 40.0% | 46.7% | 5.7% | 45.0% |

| 500~750万円未満 | 32.0% | 5.5% | 57.5% | 35.7% | 4.5% | 57.1% |

| 750~1,000万円未満 | 15.7% | 0.0% | 84.4% | 28.3% | 4.9% | 64.0% |

| 1,000~1,200万円未満 | 30.8% | 0.0% | 69.3% | 26.8% | 3.6% | 66.8% |

| 1,200万円以上 | 30.0% | 5.0% | 65.0% | 16.7% | 2.4% | 78.6% |

年収に基づくデータでは、年収300万円未満、300〜500万円未満、500〜750万円未満の層において、単身世帯と2人以上世帯の割合はほぼ同様の割合です。

その中で年収500〜750万円の層から急に貯金400万円以上の割合が増加しており、この層において300万円以上の貯金額は平均的な額であり、収入が安定しているため、貯蓄に回しやすいといえるでしょう。

総じて、高い年収を持つ層ほど、貯金300万円を超える割合が増加する傾向が見うけられます。

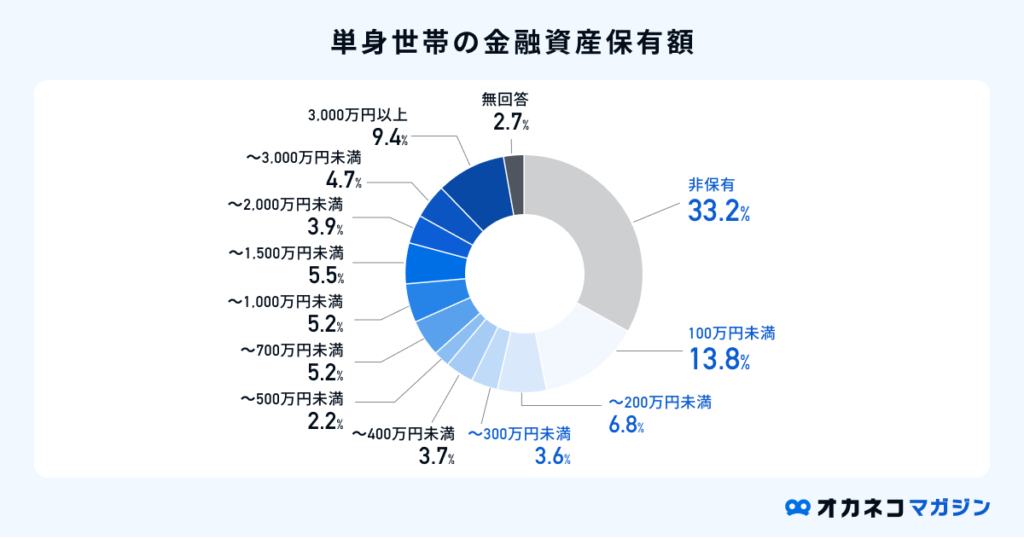

(3)【単身世帯】貯金300万円の割合

金融広報中央委員会の調査によれば、単身世帯の金融資産保有額(金融資産の非保有世帯を含む)の分布は以下の通りです。

出典:https://okane-kenko.jp/media/saving-300-2//参照:家計の金融行動に関する世論調査(令和3年)単身世帯 シート4

単身世帯において、金融資産300万円未満の割合は57.4%と半数以上を占めています。

この中で、33.2%が金融資産を一切保有しておらず、つまり貯金ゼロの状態にあることが特徴的です。

単身世帯の場合、20代の多くが働き始めてからの経験が浅いことが影響している可能性があります。

また、40代前後になると、単身世帯でも不動産を購入するケースが増加しますが、この調査では金融資産の保有額には土地や住宅に関する費用が含まれていないことから、金融資産非保有の割合が高くなる傾向が考えられます。

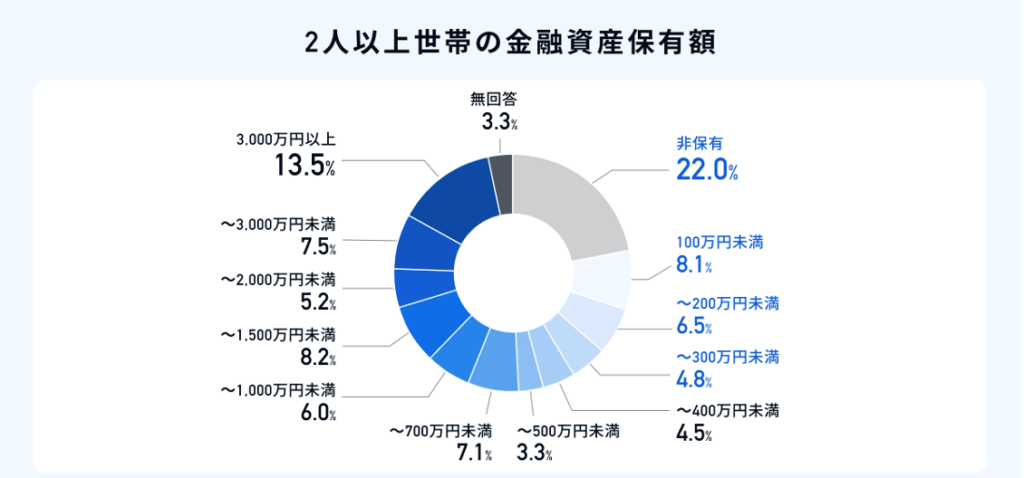

(4)【二人以上世帯】貯金300万円の割合

2人以上の世帯全体において、貯金300万円以上の割合についても見ていきましょう。

2人以上の世帯では、金融資産400万円以上の層が50.8%となっており、特に3,000万円以上が13.5%で多い傾向が見られます。

このことから、2人以上の世帯全体においては、貯金300万円はやや少ない部類に入ると言えるでしょう。

また、金融資産300万円以下の割合は41.4%でやや低くなりますが、その内訳の半数以上が貯金ゼロの世帯であることも注目すべき点です。

二人以上世帯は、単身世帯と比べて、金融資産の平均金額、預貯金額の平均金額、金融資産の中央値のいずれも多いことが「家計の金融行動に関する世論調査」からわかっています。

貯金300万円に30〜40歳代で到達している人が多く、金融資産非保有の割合も、単身世帯よりも少ないようです。

貯金300万円があるメリットとは

人生にはさまざまな状況で急にまとまったお金が必要になることがあります。

そんなときに300万円の貯金があると助かるでしょう。例えば以下のような状況です。

ここでは、貯金300万円があるメリットを3つ紹介します。

(1)職場の倒産、解雇などの時の生活費に当てられる

未来が見えにくい現代では、大企業であっても将来の展望は不透明です。勤務先の倒産や、業績不振による解雇のリスクも否定できません。

また、結婚や出産などのライフステージの変化や将来に向けたキャリアプランの変更など、さまざまな理由から転職を考えることがあります。

そのため、現在の仕事を離職するかもしれないケースに備えて、当面の生活費を貯金しておくことが重要です。

備えとしては生活費の6か月分が目安となり、これが確保されていれば安心感が得られるでしょう。

なお、離職後に受けられる失業給付については、自己都合退職の場合は支給されるまでに2〜3か月かかることがあり、給付期間も限られており、短い場合は90日分しかもらえないこともあります。

次の仕事を探すために余裕をもって行動できるように、貯金しておくことが大切です。

(2)万が一病気、怪我した時の入院費にできる

現在健康であっても、誰しもが突然病気やケガに見舞われるリスクが存在します。

貯金がない場合、病気やケガによって発生する医療費や入院費に対処するのが難しくなるでしょう。

日本には「高額療養費制度」があり、月の医療費が上限を超えた場合に超過分を払い戻してもらえる制度がありますが、それでも一定額までは自己負担が必要であり、払い戻しまでに時間がかかります。

特に長期入院の際には収入が途絶えてしまうリスクが懸念されます。

自営業者は会社員と異なり、傷病休暇や傷病手当金といった生活保障がないため、仕事が一定期間できなくなった場合でも対応できる程度の貯金を用意することが重要です。

(3)家族の介護費用に充てられる

介護は在宅ケアや施設ケアにおいても、十分な資金が必要です。多くの人が将来の介護の可能性を考えながらも、介護資金を積極的に用意している人は少ないのが現状です。

しかし、十分な資金が確保されていれば、安心して介護に対応できます。

生命保険文化センターが2021年度(令和3)に実施した全国実態調査によれば、介護にかかる費用と期間の平均は以下の通りです。

- ✅在宅介護:月額平均4.8万円

- ✅施設介護:月額平均12.2万円

- ✅介護期間:平均5年1か月

場所別では、施設での介護費用は在宅介護費用の約2.5倍かかります。また、在宅か施設かを問わず、公的介護保険を利用する場合の平均介護費用は、月額8.3万円でした。

介護は突然やってくることが多いので、日頃から備えとして、貯金300万円を確保しておくことが安心につながります。

参照:生命保険文化センター|介護にはどれくらいの費用・期間がかかる?

貯金300万円を効率よく貯めるコツ

300万円の貯金は、思った以上に難しいのではないでしょうか。

毎月3万円ずつ貯金するとしても、達成するには8年4か月もかかります。そのため、途中で挫折しないように、貯金のコツをつかんでおくことが重要です。

300万円の貯金を目指したい方は、以下のポイントを意識して取り組んでください。

(1)収支の把握及び見直し

まずは家計の収支を把握し、削減できる支出項目を見つけていくことが肝要です。その中でもおすすめなのは、固定費の見直しです。

変動費の節約には日々の努力が必要ですが、固定費の見直しは一度行えば、翌月以降も継続的な節約が期待できます。

手軽に見直せる通信費やサブスクリプションなど、使い過ぎている固定費がないか今一度確認してみましょう。

以下は固定費見直しの具体例です。

- ✅格安SIMのスマホに切り替える

- ✅不要な保険を解約する

- ✅ネット回線やWi-Fiを使用状況に合わせて最適化する

- ✅定期購入品やサブスクサービスを必要最小限に絞り込む

収支の見直しについてより詳しく知りたい方は、下記記事も合わせてチェックしてみてください。

(2)ライフプランを作る

ライフプランニングは、将来予測されるイベントや理想的な暮らし、価値観を考慮し、それに必要な資金を計画するための生活設計です。

実際の家計状況と照らし合わせながら、将来のビジョンに向けて必要なお金をタイミング良く確保できるように、自身の将来像を具体的に描いていきましょう。

ライフプランに含まれる項目には、通常「自身や家族の年齢」「予測されるライフイベント」「予算」などが含まれ、これにより将来のイベントやその発生時期、必要なお金などが一目瞭然となります。

ファイナンシャルプランナーや他の金融専門家に相談すれば、個々の価値観や考え方を考慮したライフプランニング表の作成、および現在の課題や目標に応じた解決策を提案してもらえます。

ライフプランの作り方について下記記事が詳しく紹介していますので、ご興味がある方はぜひチェックしてみてください。

(3)金利の高い貯金口座で先取り貯金する

多くの貯金上手な人が実践しているのが、「先取り貯金」です。先取り貯金は、収入が入ったときに、先に貯金を済ませる方法です。

貯金に充てるお金を、生活費から切り離して考えることで、貯金が苦手な人でも確実に資産を積み立てることができます。

先取り貯金を行う際の大事なポイントは、生活費の引き落とし用口座とは別に、貯金専用口座を開設することです。

生活費と貯金を別々に管理することで、貯金をうっかり使用してしまうリスクを回避できます。また貯金専用口座への入金は銀行の自動振込機能を利用して、手動ではなく、自動的にお金が積み立てられる設定にすると効果的です。

貯金の方法には、銀行預金以外にも、財形貯蓄や積立定期預金など、定期的に一定額を積み立てる方法があります。

これらの方法は、先取り貯金を無理なく実践できるため、貯金が苦手な方におすすめです。

また、効率的な貯蓄を行うためには、金利の高い銀行を選ぶことも非常に大切です。

特に、ネット銀行はメガバンクや都市銀行よりも高い金利が設定されています。

ネット銀行を選ぶ場合は、金利の条件や特典をよく調べ、自分のニーズに合った銀行を選択しましょう。

一部のネット銀行では高金利を得るために一定の条件が必要な場合もありますが、メリットとしては、特定の銀行やコンビニのATMでは手数料が無料になることや、取引回数に応じた優遇措置などが挙げられます。

ネット銀行ならではの特長や金利を検討し、金利の高い銀行で口座を開設するよう心がけましょう。

金利高い銀行について下記記事にて紹介していますので、ぜひチェックしてみてください。

(4)貯めたい金額や期間を明確にする

ただ漠然と300万円を貯めることは、途中で挫折する可能性があります。

具体的で明確な目標や目的をライフプランニングから洗い出し、それに基づいて貯金を進めていくことで、モチベーションを維持しやすくなります。

例えば以下のように目標を設定してみましょう。

- ✅結婚資金を用意するために、3年後までに100万円を貯める

- ✅住宅購入の頭金を確保するため、5年後を目途に300万円を貯める

- ✅子どもの大学進学費用に備え、15年後を目途に300万円を貯める

- ✅定年退職後に夫婦で旅行を楽しむ資金として、60歳までに300万円を貯める

このような具体的な目的があれば、日常生活で無駄遣いをしてしまいそうなときも、「貯金のためにムダな支出を控えよう」と思いとどまることができます。

また、目的外の使途にお金を使ってしまうリスクも低減するでしょう。

(5)つみたてNISAをする

NISAは、特定の年間非課税範囲内で行う投資に対して、利益が非課税となる税制優遇制度です。2024年からは新NISA制度が導入され、非課税保有期間が無期限となり、年間非課税枠も大幅に広がり、資産形成の手段としてより魅力的になりました。

従来のNISA制度では、一般NISAとつみたてNISAが年ごとに選択性があり、両者の併用は認められませんでした。

しかし、新NISAでは、「成長投資枠」「つみたて投資枠」の2つを併用することができます。したがって、毎月の積み立て投資は「つみたて投資枠」で行い、株主優待や配当を狙った株式投資や一括投資については「成長投資枠」で行うなど、賢い使い分けにより、新NISAのメリットを最大限に享受できます。

楽天証券やSBI証券といったネット証券では、オンライン上で簡便に口座開設手続きが行え、多彩な商品が用意されているため、おすすめです。

つみたてNISAについて詳しく知りたい方は、下記記事を参照してみてください。

また、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- ✅つみたてNISAの落とし穴

- ✅新NISAの注意点

- ✅実際に私が実践している投資商品

- ✅成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

(6)iDeCo(イデコ)をする

iDeCo(個人型確定拠出年金)とは、老後の資産形成を目指す私的な年金制度であり、毎月の掛金と商品の選択を個人が行い、その運用が可能です。

iDeCoはNISAと同じく、運用益に対して税金がかからないという利点があります。

さらに、掛金全額が所得控除の対象となるため、所得税や住民税の軽減に寄与するメリットも存在します。

加えて、年金の受け取り時には公的年金等の控除や退職所得控除の対象となるため、課税負担を軽減できます。

つまりiDeCoを有効活用することで、掛金拠出時、運用中、受け取り時といった3つの段階で税制優遇を享受できるのです。

ただし、iDeCoはNISAと異なり、任意のタイミングで解約することができません。

なぜならiDeCoに拠出した資産は、原則として60歳になるまで引き出すことができないからです。そのため、老後資金以外の目的には向いていません。

iDeCoについて詳しく知りたい方は、下記記事を参照してみてください。

なお、iDeCoをやるメリットは下記動画で分りやすく解説していますので、ぜひ合わせてチェックしてみてください。

(7)お金のプロであるFPに相談する

お金を効率的に貯めるためには、ファイナンシャルプランナーなどのお金のプロに相談してみることも検討してみましょう。

FPは相談者個々の夢や目標達成をサポートし、お金について具体的なアドバイスを提供してくれます。

FPは豊富な知識と経験を有しており、プロの視点で家計の見直しや投資方法などを提案してくれますので、貯金のモチベーションとスピードが高まり、より効果的な資産形成が期待できるでしょう。

貯金を増やしたい人はアルファのFPに相談

貯金を増やしたい方は、ぜひアルファのファイナンシャルプランナーに相談してみてください。お金に関する専門家であるFPは、相談者に適した家計見直しや貯金の効率的な方法をアドバイスできます。

自分では気づかなかった家計の問題や改善策を見つけることができるでしょう。

将来の家計管理をスムーズに進めるためにも、FPの無料相談を利用して、貯金スキルを身につけてはいかがでしょうか。

(1)アルファのFPとは

アルファは、お客様の資産運用をサポートするため、証券会社、保険会社、銀行からの情報を一括収集し、ワンストップで提供します。

アルファが支持される理由は、「人」と「情報力」です。投資信託、保険、家庭の資金管理、税金、住宅ローンなど、資産運用に関する専門知識を持ったFPがお手伝いします。

(2)アルファのFPに何が相談できる?

アルファのFPは、お金に関するあらゆる相談に対応しています。以下はその具体的な例です。

①ライフプラン

アルファのFPはライフプラン作りのお手伝いをします。

弊社開発のお金管理アプリ「マネソル」(特許あり)を使いながら、様々はケースを想定しながらシミュレーション作成しています。今のままで将来大丈夫なのか、将来を大丈夫にするにはどうしたらいいのかなどのアドバイスもさせていただきます。

②マイホーム購入

FPはマネーと不動産の専門知識をもっており、購入前から引き渡し後まで安心の長期フォローサービスを提供します。

③資産運用

iDeCoやNISA、投資信託などについて、金融機関に属さないFPが中立かつ広い視点でアドバイスし、具体的な方法を提案します。

④iDeCo(確定拠出年金)

FPがiDeCoの具体的なメリットや運用方法を解説します。

⑤不動産投資

FPが不動産投資の基本から活用方法、不動産会社の選び方、出口戦略までサポートします。

⑥住宅ローン

FPが個々に合った最適な返済プランを提案します。

貯金についてよくある質問

貯金についてよくある質問をまとめました。参考にしてください。

(1)貯金300万円で何年暮らせるの?

貯金300万円で何年間生活できるかを計算するためには、キャッシュフローを考慮してみましょう。

現在の生活費と収入を計算し、それを貯金残高に反映させることが重要です。

簡易なキャッシュフロー表を作成すれば、簡単に計算できます。

キャッシュフロー表は、現在の収支状況と将来のライフプランに基づいて、将来の収支とそれに伴う貯蓄残高の推移を予測し、時系列にまとめた表です。

この表を利用すると、現在および将来の年間収支と貯蓄残高の変動を一目で確認でき、今後の家計の状態を把握するのに役立ちます。

(2)300万円を貯めるには何年かかる?

300万円を貯める目標を達成するために、月に2万円ずつ貯金する場合、約12年6ヶ月かかります。

貯金額を増やすことで期間を短縮でき、例えば月に3万円貯金すると約8年4ヶ月、4万円貯金すると約6年3ヶ月で目標達成できます。

また、資産運用を取り入れることで、より効率的に貯蓄を増やせるでしょう。

(3)28歳で貯金300万円は少ないの?

令和3年の金融広報中央委員会による調査によると、単身世帯において、貯金している世帯を対象にすると、20代の平均貯金額は302万円となっています。

しかし、中央値は110万円であることから、実際に貯金300万円に到達することは容易ではないようです。

そのため、20代後半で貯金300万円は決して少なくはありません。

平均値は全金融資産を人数で割った金額であり、一方で中央値は資産額の少ない(または多い)人から順に並べた場合、真ん中に位置する人の金額です。

したがって、20代において中央値が110万円であることから、多くの人がほとんど貯蓄できていないと言えます。

一方で、平均値が302万円であるため、28歳で貯金300万円はしっかり貯蓄している人と言えるでしょう。

(4)30代で貯金300万円ないのはまずいの?

30代までに300万円を貯めることはあくまでも目標であり、その必要性は各自のライフプランにより異なります。

そのため、現在の貯金額に満足するのではなく、将来の人生計画において、どの時期にどれくらいのお金が必要なのかを理解することが重要です。

30代は生き方が多様化する年代であり、転職、留学、起業、結婚や出産、マイホームの購入など、さまざまな選択肢が存在します。

このような時期には、まとまった支出が発生する可能性があるため、300万円の貯金があれば、ピンチの際やチャンスを活かしたいときに頼りになるでしょう。

30大の貯金事情について詳しく下記記事よりご確認ください。

まとめ

300万円の貯金はかなりの金額ですが、効率的な方法を使って無理なく達成できます。先取り貯金など、賢い仕組みを活かしてみましょう。

しかし、自分でどう進めていけばいいか迷っている方もいるでしょう。

その場合は、FPなどの専門家が、家計改善や保険の見直し、投資について無料で相談にのってくれます。

お金に関する不安がある方は、気軽に相談してみてください。フォームの始まり

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介