株式の譲渡益は確定申告すべき!不要な場合でも申告した方がいい?そのメリットを解説!

昨今注目されているFIREムーブメントの影響により、株式投資を始めたという方も多いのではないでしょうか。

株式投資において、確定申告は原則必要です。

口座の種類や金額によっては確定申告が不要となる場合もありますが、不要でもあえて確定申告をすることで節税に繋がり、メリットとなる場合があります。

「株式投資を始めたけど、どのような場合に確定申告するべきなのかわからない」という方もいらっしゃるかと思います。

今回は株式投資の確定申告について、どのような場合に申告が必要なのか・不要なのか、またどのような場合に申告するとメリットがあるのかを詳しく解説していきます。

株式投資の確定申告が必要なケース、不要なケースとは?

株式投資の利益には2種類あり、株式の配当金(配当所得)と、株式を売却したときに得る譲渡益(譲渡所得)があります。

それぞれの所得に対し、20.315%(上場株式の場合)の税率で課税されます。

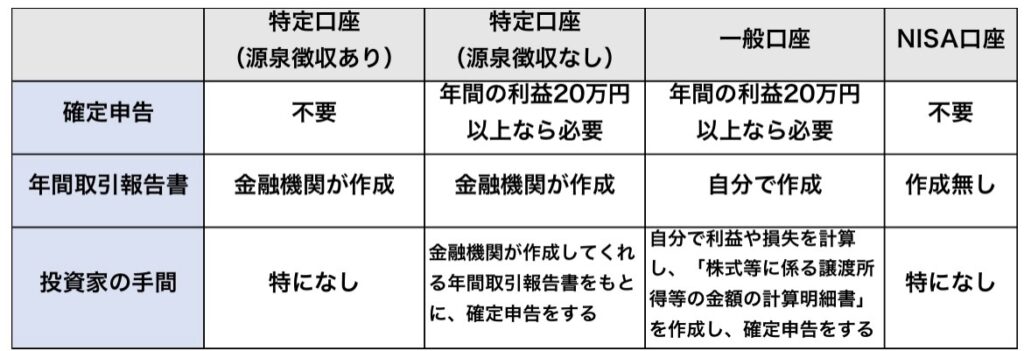

確定申告が必要となるケース・不要となるケースは以下の通りです。

(1)確定申告が必要なケース

- ☑投資の利益が年間20万円以上の場合

- ☑特定口座(源泉徴収なし)・一般口座の場合

株式投資で得た利益が年間を通して20万円以上、且つ特定口座(源泉徴収なし)や一般口座を利用している場合は、確定申告が必要となります。

(2)確定申告が不要なケース

- 投資の利益が年間20万円以下の場合

- 特定口座(源泉徴収あり)の場合

- NISA口座の場合

- 利益が確定していない場合

- 損失が発生した場合

給与所得が2,000万円以下の人で、株式投資で得た利益が年間を通して20万円以下の場合は、確定申告が不要です。

特定口座(源泉徴収あり)を利用している場合も、証券会社が所得税と住民税を源泉徴収し納付してくれるため、確定申告をする必要がありません。

また、NISA口座の場合、もともと利益に対する税金がかからないため、確定申告不要です。

ただし、NISA口座でも、「配当金領収書方式」や、「登録配当金受領方式」を選んでいる場合は課税されることもあるため、注意が必要です。

株式を保有していても利益が確定していない場合や、損失が発生した場合も、確定申告不要です。あくまで「確定した利益」に対して課税されることになります。

筆者作成

特定口座と一般口座、NISA口座の違いを上記の図にまとめました。

確定申告に自信がない、面倒だという方は、特定口座(源泉徴収あり)またはNISA口座を利用するとよいでしょう。

確定申告が不要でも、申告した方がメリットのあるケースとは?

(1)損失が発生していて、損益通算が可能な場合

株式投資で損失が発生した場合、「損益通算」が可能です。

損益通算とは、確定申告で株式投資の損失を申告することで、翌年以降の利益(課税対象額)から損失分を差し引くことを言います。

例えば、昨年の取引で50万円の損失があり、今年は100万円の利益があったとします。昨年の50万円の損失を確定申告しなかった場合は、今年の利益の100万円に対して課税されることとなり、100万円×20.315%=203,150円の税金が源泉徴収されます。

一方、昨年の50万円の損失を申告していた場合、今年の利益の100万円から課税対象額を50万円圧縮することができ、(100万円-50万円)×20.315%=101,575円に節税することができるのです。これを損益通算と言います。

昨年の損失額が100万円、今年の利益が20万円だった場合は、損益通算をすることで

本来の今年の課税対象額20万円から100万円が相殺され、課税対象額は0円となります。

損益通算をするには確定申告が必要なため、株式投資で損失があった場合でも確定申告をした方がよいと言えます。

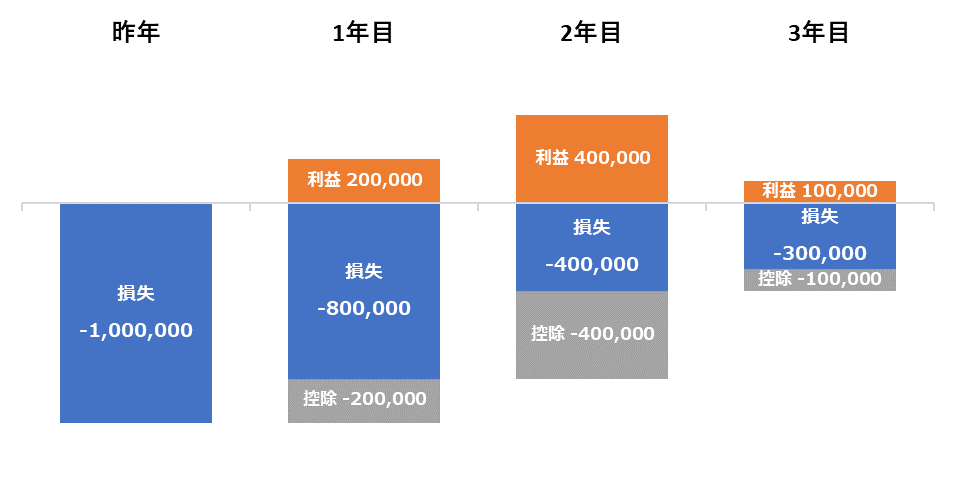

(2)譲渡損失の繰越控除をする場合

先に紹介した「損益通算」は、最大で3年間、損失を繰り越すことができます。

例えば、昨年の損失額が100万円、翌年の利益が20万円の場合、損益通算をしてもまだ損失が残っています。

このような場合は、翌年だけでなくさらにその次の年以降も、3年間にわたり損失を繰り越すことが可能です。

損益通算を3年間継続できることを、「譲渡損失の繰越控除」と言います。

下記の図のように、繰越控除をすることで3年間、課税対象額を0円とすることができます。

筆者作成

譲渡損失の繰越控除をする場合にも、それぞれの年に確定申告が必要となります。

(3)配当控除により税金還付がある場合

配当所得の申告において、「申告分離課税」と「総合課税」のどちらかを選ぶことができます。

総合課税とは各所得を合計して税金を計算するものです。会社員の場合、給与所得と株式投資の所得を合計して計算します。

総合課税の対象として配当所得を計算すると、配当控除という控除が受けられるため、節税に繋がることがあります。

ただし、課税所得額によって節税のメリットがあるかどうかは変わってくるため、確認が必要です。

配当控除は課税所得が1,000万円以下の場合、所得税は配当所得の10%、住民税は2.8%が控除されます。

1,000万円を超えた部分については控除率が半分になります。

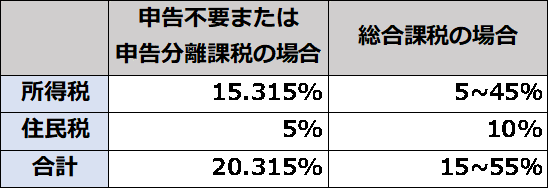

源泉徴収での税率が20.315%(所得税15.315%、住民税5%)であるのに対し、総合課税による税率は所得税が所得額に応じて5%~45%、住民税が10%です。

総合課税では所得税率に大きな幅があります。

参照元:所得税の税率をもとに筆者が独自に作成

総合課税の場合の所得税と住民税の課税率は下の表の通りです。

課税所得金額が900万円以下の場合は、総合課税で申告をすると、配当控除により節税に繋がり、メリットがあると言えます。

参照元:所得税の税率をもとに筆者が独自に作成

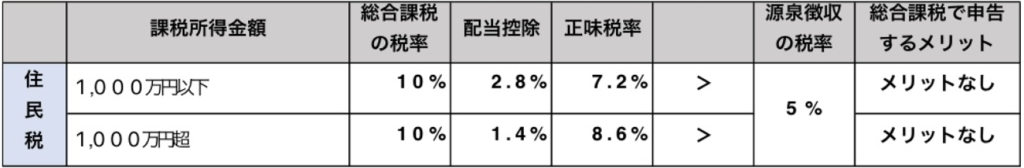

参照元:上場株式の配当等への課税方式の選択をもとに筆者が独自に作成

(4)給与所得が少ないが、所得控除がある場合

給与所得の所得税を計算する際、基礎控除や配偶者控除、生命保険控除などの各種所得控除が適用されます。

給与所得が少なく、適用できる所得控除が満額引ききれない場合に、確定申告をすることで株の譲渡所得にも所得控除を適用させることができます。

譲渡所得は、先に触れたように15.315%の所得税が源泉徴収されます。

給与所得で控除しきれない所得控除がある場合、確定申告をすることで源泉徴収された15.315%の所得税の還付を受けることが可能です。

コロナウイルスや世界情勢による影響で給与所得が下がってしまい、所得控除が引ききれないという方は、株式投資で得た所得の確定申告を検討するとよいでしょう。

【注意】あえて申告するとデメリットがあるケースも

ここまで確定申告をすることでメリットがあるケースを紹介しましたが、申告するとかえってデメリットとなってしまうケースもあります。

(1)住民税や社会保険料が増えてしまう場合がある

先述の配当控除のところでは、総合課税で確定申告することによるメリットを解説しました。

記載した所得税と住民税の課税率の表を見ていただくと、確定申告をすることで所得税ではメリットがあっても、住民税についてはメリットがないことがわかります。

確定申告をしない場合、住民税の税率は5%ですが、総合課税で確定申告をした場合、税率は10%から配当控除の2.8%を引いて7.2%です。

住民税については、確定申告をすることで負担が増えてしまうのです。

さらに、配当所得や譲渡所得について住民税の申告をすると、国民健康保険料や介護保険料などの社会保険料が増えてしまう可能性があります。

これは、社会保険料が住民税の所得額をもとに算出されているためです。

「それなら結局確定申告しない方がいいのでは?」と思うかもしれませんが、実は「所得税は総合課税で確定申告」し、「住民税は申告不要・申告分離課税のまま」とすることが可能です。

そうすることで、住民税や社会保険料の負担を増やさず、所得税では配当控除のメリットを受けられます。

節税のため総合課税で確定申告をする場合は、所得税のみ申告し、住民税は申告不要とすることを検討してみてはいかがでしょうか。

手続きは各自治体によって方法が異なるため、自治体窓口に確認しましょう。

(2)扶養に入っている場合

扶養に入っている人で特定口座(源泉徴収あり)を選択している場合は、株式投資で損失がある場合でも、損益通算をしない方がよいことがあります。

特定口座(源泉徴収あり)で取引を行う場合、確定申告は不要です。

どれだけ譲渡所得があっても確定申告をしなければ、扶養に入っている人も所得のカウントは0円となり、扶養から外れることはありません。

しかし、損失の繰越控除のために確定申告をした場合、株の利益と損失の相殺はできますが、所得があったとカウントされ、配偶者控除から外れてしまう可能性があります。

繰越控除により還付される税額と、扶養から外れた場合に負担する税額を比較して、確定申告をするかどうか検討する必要があります。

とはいえ、ご自身で確定申告すべきかどうかを判断するのはなかなか難しいと思われている方も多くいらっしゃるでしょう。その場合は、ぜひ弊社のファイナンシャルプランナーに相談してみてください。

まとめ

今回は株式投資の確定申告によるメリットや判断基準について解説しました。

個別のケースによって確定申告をした方がよいかどうかは変わります。

株で得た利益を、少しでも税負担を少なく受け取るために、ぜひ今回の記事を参考にしてみてください。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介