30代子持ち世帯の平均貯金額は?必要な金額と貯蓄方法について解説

30代は結婚、出産など何かとお金がかかり、出費が増える傾向にあります。

子育てなど今後のライフイベントを考えて

- ☑「毎月平均いくら貯金したらいいの?」

- ☑「正直みんな貯金どのくらいあるの?」

と不安に感じる人もいるのではないでしょうか。

この記事では30代子持ち世代の平均貯蓄額および子育てに必要な金額、貯蓄方法について解説します。30代でお金について悩まれている方は、ぜひ最後までお読みください。

30代子持ちの平均貯蓄額

まずは30代子持ち世帯の平均貯蓄額を見てみましょう。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査] 令和3年調査結果」によると、30代の金融資産保有額の平均値は次の通りです。

| 金融資産保有世帯 | 金融資産を保有していない世帯を含む |

| 986万円 | 752万円 |

各家庭の平均貯蓄額がどれくらいあるのか、参考にしてみてください。

子育て世代の平均貯蓄額

では、子育て世代の平均貯蓄額はいくらでしょうか。

厚生労働省の「2019年 国民生活基礎調査の概況」より、児童のいる世帯の貯蓄額の分布および平均貯蓄額は以下の通りです。

| 区分 | 割合 |

| 貯蓄がない | 11.6% |

| 貯蓄がある | 84.4% |

| 50万円未満 | 4.3% |

| 50~100 | 4.9% |

| 100~200 | 10.1% |

| 200~300 | 8.1% |

| 300~400 | 7.7% |

| 400~500 | 4.4% |

| 500~700 | 10.6% |

| 700~1000 | 8.1% |

| 1000~1500 | 8.7% |

| 1500~2000 | 3.8% |

| 2000~3000 | 4.6% |

| 3000万円以上 | 3.9% |

| 貯蓄あり額不詳 | 5.3% |

| 不詳 | 4.0% |

| 1世帯当たり平均貯蓄額 | 723.8万円 |

出典:厚生労働省「2019年 国民生活基礎調査の概況」 II各種世帯の所得等の状況を参照に著者作成

貯蓄額300万円以上の割合が約50%なのに対して、1世帯当たり平均貯蓄額は723.8万円と高めです。

所得額の多い世帯が平均値を引き上げている可能性があります。

年収別の平均貯蓄額

子持ち世帯の平均貯蓄額を見てきましたが、実際は年収によって貯蓄額も変わってきます。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査] 令和3年調査結果」から、年収別の金融資産保有額を見てみましょう。

| 年間収入 | 総数 | 平均値 |

| 収入なし | 181 | 282万円 |

| 300万円未満 | 775 | 801万円 |

| 300~500万円未満 | 1443 | 1,151万円 |

| 500~750万円未満 | 1481 | 1,407万円 |

| 750~1,000万円未満 | 533 | 1,789万円 |

| 1,000~1,200万円未満 | 250 | 2,361万円 |

| 1,200万円以上 | 337 | 5,379万円 |

ボリュームゾーンは年収500~750万円未満の区分で、金融資産保有額の平均値は1,407万円になっています。

自分の年収近い人がどれくらい貯めているか、参考にしてみてください。

子育てに必要となる金額

次に、子育てにおいて必要となる金額について説明します。

(1)幼稚園から高校までにかかる費用

文部科学省の「平成30年度子供の学習費調査」によると、幼稚園から高校までにかかる費用は下の表の通りです。

費用の内訳は、学校教育費、学校給食費、学校外活動費です。

学校教育費は授業料や教科書代、学校外活動費は学習塾や習い事などの費用を指します。

| 幼稚園 | 小学校 | 中学校 | 高等学校 | 合計 | |

| 公立 | 223,647円 | 321,281円 | 488,397円 | 457,380円 | 1,490,705円 |

| 私立 | 527,916円 | 1,598,691円 | 1,406,433円 | 969,911円 | 4,502,951円 |

出典:文部科学省「平成30年度子供の学習費調査」を参照に著者作成

すべて公立に通う場合と私立に通う場合では、金額に大きな差があることが分かります。

特に小・中学校における費用の差が大きくなっています。

(2)大学にかかる費用

大学入学初年度にかかる費用は以下の通りです。

| 授業料 | 入学料 | 施設設備費 | 合計 | |

| 国公立 | 535,800円 | 282,000円 | 817,800円 | |

| 私立文系 | 815,069円 | 225,651円 | 148,272円 | 1,188,991円 |

| 私立理系 | 1,136,074円 | 251,029円 | 179,159円 | 1,566,262円 |

| 私立医薬系学部 | 2,882,894円 | 1,076,278円 | 931,367円 | 4,890,539円 |

出典:文部科学省「国立大学等の授業料その他の費用に関する省令」、「私立大学等の令和3年度入学者に係る学生納付金等調査結果」を参照に著者作成

実際には上記に加えて、授業料と施設設備費は3年分かかるので、大学4年間にかかる費用は下のようになります。

大学は進路によっても金額が大きく異なるため、早めに進路を固めて、必要な金額を把握しておきましょう。

| 国公立 | 2,425,200円 |

| 私立文系 | 4,079,014円 |

| 私立理系 | 5,511,961円 |

| 私立医薬系学部 | 16,333,322円 |

著者作成

(3)子どもが何歳までにいくら貯めればよいのか

教育費は子どもが大きくなるにつれて高くなる傾向にあります。

貯金をするにあたり、毎月どのくらいを目安に貯めればよいのでしょうか。

子育てにおいて最もお金がかかるのは大学進学時です。

進路によっても変わりますが、一般的に子どもが高校卒業までに300~500万円を目安に貯めておけば安心でしょう。

例えば幼稚園から高校まで公立に通った場合の貯金プランをシミュレーションしてみます。

| 年齢 | 所属 | 費用 | 1か月あたりの支出額 | 1か月 あたりの 貯金額 | 1か月あたりの支出額+貯金額 | 累計 貯金額 |

| 0~2歳 | 3万円 | 3万円 | 108万円 | |||

| 3~5歳 | 幼稚園 | 223万円 | 約6.2万円 | 3万円 | 約9.2万円 | 216万円 |

| 6~12歳 | 小学校 | 321万円 | 約4.5万円 | 3万円 | 約7.5万円 | 432万円 |

| 13~15歳 | 中学校 | 488万円 | 約13.5万円 | 2万円 | 約15.5万円 | 504万円 |

| 16~18歳 | 高等 学校 | 457万円 | 約12.7万円 | 1万円 | 約13.7万円 | 540万円 |

著者作成

0~12歳までは月3万円、13~15歳までは月2万円、16~18歳までは月1万円貯金した場合、大学進学時には540万円貯まる計算です。

実際には幼稚園から高校までの教育費も払う必要があるので、無理なく毎月貯められる範囲で計画を立てましょう。

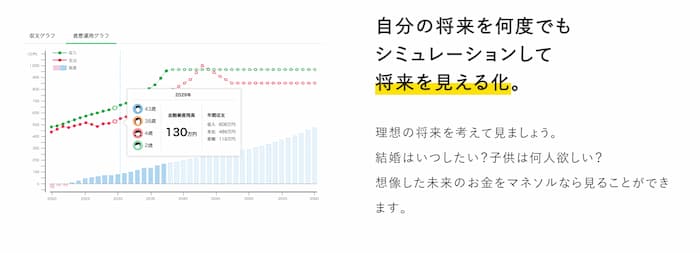

シミュレーションをする際に、エクセルを利用する方法もありますが、関数に苦手の方にとってはなかなか難しいでしょう。その場合は、ぜひ弊社のお金の管理アプリ「マネソル」(特許あり)を活用してみてください。

マネソル(特許あり)は弊社の16,000件の相談データを元に開発された、簡単に資産管理ができるアプリです。銀行などの金融機関とのデータ連携ができることから、家計簿の機能から詳細の資産管理まで一元管理することができます。これからのお金のシミュレーションなどは様々なパターンで簡単にすることができます。また、わからない項目に関しては平均値で自動入力もできますので、初心者の方にとっては心強い機能を備えていると言えるでしょう。

貯金を増やすには?

子育てに必要な費用を工面するには、貯金を増やすしかありません。

しかし必要な金額と現状の差が大きすぎて、どこから始めたらよいか分からない人も多いのではないでしょうか。

ここでは貯金を増やすための基本的なステップについて説明します。

(1)家計の収支を把握する

貯金するにあたり、毎月の収支を把握することは最も重要です。

収入から支出を差し引いた金額が貯金にまわせるお金ということになります。

支出については下の項目を参考に、いくら使っているのか内訳を確認しましょう。

| 固定費 | ・水道光熱費 ・居住費 ・通信費 ・保険料 ・教育費 ・車のローン |

| 変動費 | ・食費 ・日用品代 ・娯楽費、交際費 ・医療費 ・被服費 |

著者作成

(2)固定費を見直す

収支を把握できたら、つぎは固定費を見直しましょう。

支出を減らす場合、食費を削ることを考える人もいるかもしれません。

しかし、毎月かかる固定費を見直す方が節約効果は高いと言えます。

例えば下記のような項目は簡単に見直すことができるでしょう。

- ☑スマホを格安SIMに切り替える

- ☑不要なサブスクリプションを解約する

- ☑水道光熱費の見直し

- ☑保険の補償内容を見直す

- ☑居住費の見直し

固定費の把握、支出を明確に管理したい方もぜひ「マネソル」(特許あり)を活用してみてください。

出典:マネソル

(3)万が一の時の出費に備えて預金をする

貯金に回せるお金を確保できたら、しっかり預金しましょう。

万が一の時に思わぬ出費があるかもしれないので、余裕を見て貯めておくとよいでしょう。

家計のお金と一緒に貯金すると、子育てのための貯金と区別がつきにくくなるので、口座を分けて管理するのがおすすめです。

また、会社の福利厚生に財形貯蓄がある方は、財形貯蓄に加入することによって、給与から天引きする形で毎月指定された口座にお金が振り込まれて、自然と貯金が貯まることができます。

なお、財形貯蓄について詳しく知りたい方は、下記記事を参照にしてみてください。

(4)投資信託など投資を検討する

近年は低金利のため、金融機関に預け入れているだけでは、なかなかお金は増えません。

すぐに使わないお金は投資信託などに投資して、運用を検討しましょう。

投資は元本割れするリスクもありますが、投資信託は比較的リスクの少ない金融商品です。

投資の専門家が投資家から集めた資金を運用し、得られた利益が分配されます。

自分で投資先を検討する必要がなく、数千円の少額から投資できるメリットがあります。

投資信託の仕組み、メリットなどについて詳しく知りたい方は、下記記事を参照にしてみてください。

なお、投資信託で絶対に買っていけない商品を下記動画にて解説していますので、損をしたくない方はぜひご覧ください。

また、投資信託を購入する際は、つみたてNISAも検討してみましょう。

つみたてNISAは年間40万円、最長20年非課税で投資ができる制度です。

つみたてNISA対象の金融商品は金融庁が認めたものに限られているので、投資初心者の人も安心して始められます。

つみたてNISAを利用するメリットや注意点については、ぜひ下記記事をお読み頂き把握しておきましょう。

(5)お金のプロであるFPに相談

お金で悩まれていても、何かやらないといけないと分かっていても、どこからどのように始めたらいいのかわからないという方も少なくないです。

その場合は、ぜひ弊社のFPに相談してみてください。年間2,000件の相談実績がありますので、あなたに合ったライフプランをご提案させて頂きます。

万が一教育費が足りなかったら?教育ローンや奨学金を利用する方法も

貯金で教育費が賄えそうにない場合は、教育ローンや奨学金の利用も検討しましょう。

教育ローンには国の教育ローン(教育一般貸付)と、金融機関が提供する教育ローンがあります。奨学金は日本学生支援機構の奨学金が代表的です。

それぞれの制度内容を比較すると、以下の通りです。

| 銀行の教育ローン | 国の教育ローン(教育一般貸付) | 日本学生支援機構の奨学金 | |

| 貸与対象者 | 保護者 | 保護者 | 学生本人 |

| 申込時期 | いつでも | いつでも | 決められた応募期間内 |

| 貸与金額 | 金融機関により異なる | 最高350万円(要件を満たせば450万円)一括貸与 | 区分により異なる月々定額の貸与 |

| 利用要件 | 学力基準および家計基準はなし | 学力基準はなし子どもが1人の場合、世帯年収の上限額は790万円 | 学力基準および家計基準を満たしていること |

| 利息 | 金融機関により異なる | 年利1.8%の固定金利在学期間中は利息のみの返済とすることができる | 【第一種奨学金】 無利息 【第二種奨学金】 年利3%を上限とする(在学中は無利息) |

| 返済期間 | 金融機関により異なる | 最長18年 | 割賦方法、金額により異なる |

| 対象となる学校 | 小学校、中学校、高等学校、大学、大学院、短期大学などの他、予備校なども利用可能 | 修業年限が原則6か月以上で、中学校卒業以上の人を対象とする教育施設 | 大学、大学院、短期大学、高等専門学校、専修学校 |

出典:日本政策金融公庫「教育一般貸付」、日本学生支援機構「貸与奨学金」を参照に著者作成

奨学金は、在学中は無利子となるメリットがあります。

一方で貸与対象者が子どもになるため、卒業後の子どもの返済負担は大きくなります。

教育ローンは貸与対象者が保護者となるため、子どもに返済負担がかかりません。

しかしデメリットとして、奨学金よりも金利が高いことが挙げられます。

金融機関の教育ローンは使用目的の自由度が高く、国の教育ローンより多くの借入れも可能ですが、金利は高めです。

より詳しく知りたい方は、日本政策金融公庫「教育一般貸付」および日本学生支援機構「貸与奨学金」より確認してみてください。

まとめ

子持ち世帯の貯金額に関する情報は以下の通りです。

- ☑30代子持ち世帯の平均貯蓄額: 986万円(資産保有世帯)、752万円(金融資産を保有していない世帯を含む)

- ☑子育て世代の平均貯蓄額:723.8万円

- ☑年収500~750万円未満の平均金融資産保有額:1,407万円

また、必要となる教育費の目安は以下の通りです。

教育費は進路によって大きく異なるため、早めに教育方針を決めて、いつまでにいくらくらい必要か把握しておきましょう。

- ☑幼稚園から大学まで公立に通った場合:約400万円

- ☑幼稚園から高校まで公立、大学のみ私立文系の場合:約550万円

- ☑幼稚園から高校まで私立、大学は私立理系の場合:約1,000万円

経済的な理由で子どもの進路を狭めてしまわないよう、計画的に資金を準備しておきましょう。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介