今の年収はいくらのマンションを購入できる?年収別シミュレーション

マンション購入を検討している人の中には、以下のような疑問や悩みを持っている方も多いでしょう。

- ✅「自分の年収でもマンション(物件)は購入できるの?」

- ✅「今の年収だといくらのマンションが購入できるかな?」

- ✅「みんな何歳でマンションを購入しているのだろう」

そこで本記事では、利用者調査のデータを活用し、マンション購入者の平均年収や平均年齢を徹底解説します。

ただし、マンション購入で重視するのは年収だけではありません。他にもチェックすべきポイントがあるので、その点もぜひ合せて確認してください。

年収別の具体的なシミュレーションや、年代別にマンションを購入するメリットもお伝えしています。本記事をマンション購入前の参考に役立ててください。

マンション購入できる平均予算は約年収の5〜8倍

ここでは、マンション購入時の適正年収を、新築マンション・中古マンションに分けて解説します。

それぞれ、年収の何倍に当たる物件を購入しているか(年収倍率)を確認してみてください。

(1)新築マンション購入できる平均予算は約年収の8〜14倍

東京カンテイの資料によると、2021年の新築マンションの年収倍率は、全国平均で「8.93倍」という結果でした。この数値は5年連続で拡大しています。

なお、全国の中でも特に東京の年収倍率が高く、平均年収570万円に対してマンションの平均購入金額(住宅価格)は8,373万円、つまり「14.69倍」でした。

2020年度が13.40倍だったのでさらに上がっています。

他にも大阪府(11.57倍)・京都府(11.59倍)・愛知県(10.06倍)などでも、年収倍率は10倍を超える結果です。一方で、最も年収倍率が低かったのは山口県(5.79倍)でした。

参考に、エリア別の平均年収と年収倍率も表にしたので確認してみてください。

| エリア | 年収倍率 | 平均年収 | マンション平均価格 |

| 首都圏 | 11.29倍 | 525万円 | 5,926万円 |

| 中部圏 | 8.88倍 | 484万円 | 4,298万円 |

| 近畿圏 | 9.86倍 | 470万円 | 4,633万円 |

| 全国 | 8.93倍 | 454万円 | 4.056万円 |

新築マンションの年収倍率には地域差もありますが、1つの目安にしてみてください。

(2)中古マンション購入できる平均予算は約年収の6〜13倍

中古マンションの年収倍率も、東京カンテイが登録している2021年の資料を見てみると、全国平均値は「6.54倍」でした。

2020年の全国平均が5.92倍だったので、0.62ポイント拡大しています。同調査によると、2008年以来はじめて6倍に達したということです。

中古マンションの方も、東京都の年収倍率が最も高い結果でした。平均年収570万円に対して、マンションの平均物件価格が7,612万円となっており「13.35倍」です。

なお、中古マンションの中では、東京都だけが年収倍率10倍を超えています。エリア別の平均年収と年収倍率は下の表を確認してください。

| エリア | 年収倍率 | 平均年収 | マンション平均価格 |

| 首都圏 | 8.94倍 | 525万円 | 4,692万円 |

| 中部圏 | 6.72倍 | 484万円 | 3,252万円 |

| 近畿圏 | 7.22倍 | 470万円 | 3,394万円 |

| 全国 | 6.54倍 | 455万円 | 2,977万円 |

中古マンションの年収倍率もエリアによって異なりますが、物件購入時の1つの参考にしてみてください。

マンション購入者の平均世帯年収や平均年齢

次に、マンション購入者の平均世帯年収や平均年齢も見ていきましょう。なお、各項目では国土交通省が登録している「令和3年度(2021年度)住宅市場動向調査報告書」を参考にしています。

(1)マンション購入者の平均世帯年収は新築912万円、中古745万円

「令和3年度住宅市場動向調査報告書」を参照すると、分譲マンションを購入した人の世帯年収は「平均912万円」でした。

注文住宅(三大都市圏)を購入した人の世帯年収が平均909万円となっており、同じく900万円台を超えていますが、分譲マンションはそれ以上の金額です。

一方、中古マンションを購入した人の平均世帯年収は「平均745万円」となっており、わずかに下がっています。

なお、紹介しているのは「平均世帯年収」なので、夫もしくは妻がその年収に達している場合もあれば、夫婦2人共働きで達しているケースも考えられます。

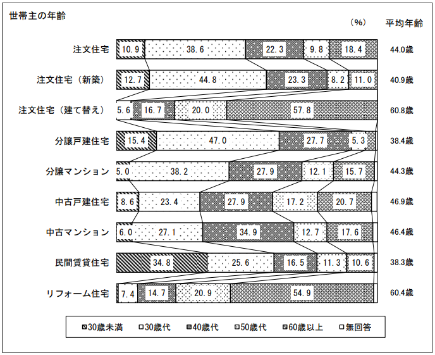

(2)マンション購入者の平均年齢は新築44.3歳、中古46.4歳

分譲マンション購入者の平均年齢は「44.3歳」でした。一方で、中古マンション購入者の平均年齢は「46.4歳」となっており、わずかに高い数値です。

引用:国土交通省「令和3年度住宅市場動向調査報告書」

なおデータを見ると、分譲マンション購入者の平均年齢には30歳代が多く、中古マンションの方では40歳代が多いのがわかります。

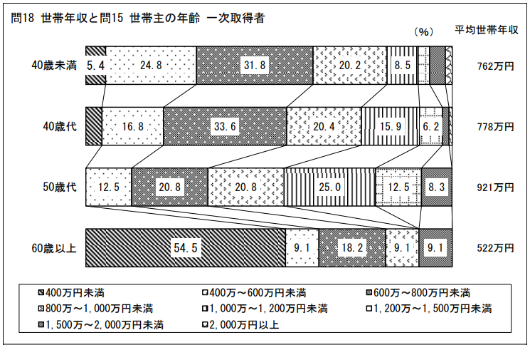

(3)マンション購入者の年齢別平均年収

マンション購入者の年齢別平均年収を見ると、一次取得者では、50歳代の平均世帯年収が「921万円」となっており最も高い結果でした。

また、40歳未満の世帯年収は「平均762万円」という結果です。

引用:国土交通省「令和3年度住宅市場動向調査報告書」

一方、40歳未満の世帯年収で最も多かったのが「600万円~800万円」のボリュームゾーンです。

一方二次取得者の方は、40歳未満で平均1,002万円など、総じてどの世代も一次取得者と比較し平均世帯年収が高い結果でした。

マンション購入予算は頭金と借入れ可能額で算出

マンション購入をするときの予算は、頭金と借入れ可能額で計算できます。最初にそれぞれの用語を説明しますので、しっかりと抑えておきましょう。

(1)頭金とは

頭金とは、マンションなど物件購入の際に最初に支払う金額のことです。頭金はマンション(物件)の販売価格から住宅ローンの利用額を差し引きますので、頭金の額が多いほど借入れる金額は少なくなります。一般的に、頭金はマンション販売価格の2割前後を目安としますが、マンション購入者の貯蓄や年収(月収)、ローンの組み方など状況に応じて変わります。

また、頭金が多く出せる場合、物件の選択肢が広がるでしょう。

(2)借入れ可能額とは

借入れ可能額とは、金融機関等がマンションなど物件購入者に貸し出すことができる最大金額のことです。融資可能額は、購入者の年収や勤務年数、他のローン残高、不動産の価値などさまざまな指標によって決定されます。

借入れ可能額の目安は後ほど年収別にシミュレーションしますので、ぜひ確認してみてください。

(3)借入れ可能額は返済できる額ではない

金融機関が算出する借入れ可能額が、実際に毎月返済できる額とは限りませんので注意しましょう。一般的に、返済負担率は以下のように算出されます。

返済負担率=年間の合計返済額÷額面年収×100

例えば、年間の合計返済額が200万円、額面年収が1,000万円の場合、返済負担率は20%です。

生活費や子どもの教育費用、老後資金などを考慮すると、負担が大きい返済額(支払い額)は将来のリスクになる可能性があります。そのため、物件購入前にしっかりと月額やボーナス時などの返済計画を立て、「上限(限度額)まで借りない」など無理のない現実的な範囲で借りることが大切です。

マンション購入で年収以外に気を付けるべき6つのポイント

年収以外にも、マンション購入で注意すべきポイントを解説します。

返済負担率やローン支払い方法の違いなど、見慣れない内容かもしれませんが、基礎知識として押さえておいてください。

(1)頭金をいくら出せるか

頭金を多く準備すれば、その分住宅ローンの借入額を少なくできます。住宅ローンの借り入れ金額が抑えられるのであれば、その分利息の支払いを減らせるのがメリットです。

頭金とは自己資金で支払う分の金額のことです。通常、物件購入価格の2割前後が相場だとされます。

住宅ローンは、借入金額が多いほど毎月の返済金額の負担や利息が高くなるため、頭金を用意しておくのは基本的に大切なことです。

ただし、貯金や貯蓄のほとんどを頭金に使ってしまうと、後々生活資金が厳しくなってしまう恐れがあるため、バランスを考えましょう。

頭金の他、マンション購入時の諸費用については下の関連記事で解説しています。

(2)返済負担率は20~25%に抑える

住宅ローンの返済負担率は「20~25%」を意識しましょう。返済負担率が上限の25%を超えるようだと、返済できなくなるリスクが高くなります。

返済負担率とは年収に対する年間の住宅ローン返済額の割合のことです。また、返済負担率を考える際は、額面年収(収入合算・ボーナス含)ではなく税金や保険料を含まない「手取り金額」で判断しましょう。

額面年収だと予算を多く見積もってしまう可能性があるため、無理のない判断をするためには手取り収入が適しています。

例えば年収400万円の場合、額面年収の8割が手取りだと考えると320万円です。そこから返済負担率を考えると「64万円~80万円」の範囲が適しています。

(3)住宅ローンの審査基準を理解する

年収だけでなく「住宅ローンの審査基準を理解する」というのも、マンション購入で大切なことです。

というのも、現在の年収が十分に高くても、住宅ローン審査で落ちてしまうケースがあるからです。

例えば住宅ローンの審査基準の1つである「勤続年数」が短い人だと、安定感がなく、すぐに辞めてしまう可能性があるため、金融機関としては融資しにくいと判断します。

また年収が高くても、会社員と比較して収入に波がある自営業者や非正規雇用の人も、審査基準が厳しく見られます。

この他、例えば登録中のクレジットカードの支払いが滞っているなど、過去に金融事故を起こしている人も審査に通りません。

自分の信用情報が心配な人は、信用情報機関で確認しておきましょう。

住宅ローンの審査基準について詳しく知りたい方は、下記記事を参照してください。

(4)返済方法の違いを把握する

住宅ローンの支払方法には「元利均等返済」と「元金均等返済」の2つがありますが、結論は毎月の返済額が変わらない「元利均等返済」がおすすめです。

元利均等返済とは、元金と利息をあわせて返済していく方法で、毎月の返済額が変わらないのが特徴です。ただし、総返済額は元金均等返済と比較して大きくなります。

一方元金均等返済とは、毎月返済する元金部分が一定の返済方法です。総支払額が元利均等返済と比べて抑えられますが、最初に支払う返済負担が大きくなるのが難点です。

(5)金利タイプの違いを理解する

住宅ローン金利のタイプには、大きく分けて「固定金利」と「変動金利」があります。

固定金利は、返済期間中の金利が一定なのが特徴です。そのため毎月の返済額が変わらないため、返済計画を立てやすい利点があります。

ただし、変動金利と比較して金利が高いという側面もあります。一方、変動金利とは経済情勢などに応じて、返済期間中の金利が変動するタイプです。

変動のタイミングは金融機関にもよるところですが、一般的には半年ごとに金利が見直されます。

変動金利だと返済計画を立てにくいともいえますが、一方で固定金利と比べて金利が低いのが強みです。

例えば記事執筆時点、固定金利のフラット35の金利は「年1.680%~年3.270%」でしたが、対して住信SBIネット銀行の変動金利は「年0.375%」に設定されていました。

どちらを選ぶかは、経済動向や自身のライフプラン・返済プランを考えて決めるようにしてください。

(6)定年時の住宅ローン残高は1,000万円以内に抑える

老後生活の破たんを回避するために、定年時の住宅ローン残高は「1,000万円以内」に抑えるようにしましょう。

近年老後2,000万円問題が話題となりましたが、さらに定年時に最大1,000万円を超える返済が続いた場合、生活費が厳しくなるのは想像に難しくありません。

そのため、定年となる60歳もしくは65歳までに全額返済できるよう計画し、退職金などを考慮しつつ、老後は手元の余剰資金で過ごすのが理想的です。

(7)家族構成やライフスタイルに合った物件を選ぶ

マンションを購入する際は、家族構成やライフスタイル、価値観も考慮することが大切です。例えば、小さい子どもがいる場合は学校や公園の近く、または子育て支援制度が充実している地域を選びましょう。一方、シングルやDINKSの場合は駅近の物件を探したり、都心部へのアクセスを重視したりすることになるでしょう。

また、将来的に家族が増える可能性がある場合や子ども部屋が必要になる場合は、家庭の変化に備えて部屋数や間取りにも重要です。

マンションは一生を左右する非常に高額な買い物のひとつです。物件の選び方のポイントは、現在だけでなく未来のライフスタイルや資産性も予想して住まいを選ぶことです。

(8)管理費、駐車場代などのランニングコストも試算する

マンションを購入する際は、管理費や修繕積立金、駐車場代などのランニングコストも考慮しましょう。ランニングコストはマンションの設備などを維持するために毎月、長期間発生する出費です。

新築のマンションでは初期は管理費が安く設定されていることがありますが、年数が経つと維持費は上昇する可能性があります。また、土地の資産価値が高い都内や一部の人気エリアでは駐車場代も高額になる場合が多いでしょう。

ランニングコストをマンション購入前に試算することによって、無理ない住宅ローンを組むことができます。

年収別!マンション購入時のシミュレーション

年収別に、マンション購入時の借入金額の目安をシミュレーションしてみました。(※三井住友銀行のシミュレーターを使用)

なお、ここでは住宅ローンを組む際に重要となる返済負担率を考慮し算出しています。また、シミュレーションする上での計算方法は、以下の条件を設けています。

- ✅返済負担率:手取り金額の20%

- ✅金利:0.475%(変動金利)

- ✅借入期間:35年

一覧表はあくまでも概算ですが、ひとつの指標としていただき、今後マンションを購入する際の資金計画に役立ててください。

(1)年収300万円のシミュレーション

| 額面年収(収入合算) | 300万円 |

| 手取り金額 | 240万円 |

| 毎月返済額 | 4万円 |

| 年間返済額 | 48万円 |

| 金利(変動金利) | 年0.475% |

| 借入期間 | 35年 |

| 借入金額の目安 | 1,540万円 |

年収300万円の手取りが240万円と考えると、返済負担率(20%)は48万円、つまり月々の返済は4万円です。

そこから、変動金利の年0.475%を踏まえてシミュレーションを行うと、融資額の目安は1,540万円という結果です。

下記記事では、年収300万円の人が住宅ローンを利用する際の注意点を解説しています。より詳しく知りたい方は、参考にしてみてください。

(2)年収500万円のシミュレーション

| 額面年収(収入合算) | 500万円 |

| 手取り金額 | 400万円 |

| 毎月返済額 | 6万円 |

| 年間返済額 | 72万円 |

| 金利(変動金利) | 年0.475% |

| 借入期間 | 35年 |

| 借入金額の目安 | 2,320万円 |

年収500万円(手取り400万円)のケースでは、返済負担率20%で計算すると約72万円が年間の返済額です。

そこから、シミュレーションでは2,320万円を借入金額の目安として設定しています。

(3)年収700万円のシミュレーション

| 額面年収(収入合算) | 700万円 |

| 手取り金額 | 560万円 |

| 毎月返済額 | 9万円 |

| 年間返済額 | 108万円 |

| 金利(変動金利) | 年0.475% |

| 借入期間 | 35年 |

| 借入金額の目安 | 3,480万円 |

年収700万円のケースでは、年間約108万円が住宅ローン返済額となり、月々9万円程度の支払いです。また借入期間の35年間では、借入金額の目安は3,480万円という結果です。

下記記事では、年収700万円の人が住宅ローンを利用する際の注意点を解説しています。より詳しく知りたい方は、参考にしてみてください。

(4)年収800万円のシミュレーション

| 額面年収(収入合算) | 800万円 |

| 手取り金額 | 640万円 |

| 毎月返済額 | 10万円 |

| 年間返済額 | 120万円 |

| 金利(変動金利) | 年0.475% |

| 借入期間 | 35年 |

| 借入金額の目安 | 3,860万円 |

年収800万円の手取りを640万円と考え、そこから返済負担率を試算すると、月々約10万円の返済です。この結果、借入金額の目安は3,860万円となりました。

下記記事では、年収800万円の人が住宅ローンを利用する際の注意点を解説しています。より詳しく知りたい方は、参考にしてみてください。

(4)年収1,000万円のシミュレーション

| 額面年収(収入合算) | 1000万円 |

| 手取り金額 | 760万円 |

| 毎月返済額 | 13万円 |

| 年間返済額 | 156万円 |

| 金利(変動金利) | 年0.475% |

| 借入期間 | 35年 |

| 借入金額の目安 | 5,020万円 |

年収1,000万円の手取りを760万円と考え、そこから返済負担率を試算すると、月々約13万円の返済です。この結果、借入金額の目安は5,020万円となりました。

マンション購入のメリットを年代別に解説

ここでは20代や40代など、年代別にマンションを購入するメリットをお伝えします。どの年代でも、住宅購入におけるさまざまなメリットがあるのでその点注目してみてください。

(1)20~30代でマンションを購入するメリット

20~30代の人がマンションを購入するメリットは、住宅ローンを早い段階で完済できるため、精神的にも生活的にも気軽という点です。

定年後まで返済が続いてしまうと、老後の家計を圧迫してしまう可能性があるため、その点早い段階で完済できるのは強みです。

なお、65歳までに完済したいなら、30歳までにマイホーム購入を検討するとよいでしょう。

(2)40~50代でマンションを購入するメリット

40~50代の人がマンションを購入するメリットは、住宅ローンを利用しやすいことです。40代以上になると、勤続年数が長くなり年収も上がってくることが考えられます。

自己資金もある程度用意しやすいため、住宅ローンの審査に通りやすくなるのが利点です。

(3)60代以上でマンションを購入するメリット

自己資金の金額にもよりますが、60歳以上の人だと、住宅ローンを利用せず現金だけで購入可能な人もいるでしょう。そうなると、融資手数料や利息を節約できるのがメリットです。

ただし、住宅ローンの申し込みを考えた場合、健康面を考慮し組みにくくなるのはデメリットです。

年収に見合ってない住宅ローンの借り入れに注意

マンション購入で利用する住宅ローンは、借り過ぎないよう気を付けましょう。年収に見合っていない金額を借りてしまうと、支出が増え、将来生活が苦しくなる恐れがあります。

ここでは借り過ぎてしまった際のリスクをお伝えします。

(1)思わぬ出費に対応できない

年収に見合っていない住宅ローンを組むと、病気になったときなど、思わぬ出費に対応できなくなる事例は珍しくありません。

マンション購入後は、毎月の返済の他にも管理費や修繕積立金、そして駐車場代などのお金がかかります。

そのため、借り過ぎてしまうと後で生活が苦しくなり後悔する恐れがあります。

住宅ローンを利用する際は、年収倍率や返済負担率などを考慮し慎重に購入予算を検討し、それに合わせた資金計画を立てましょう。

(2)金利が上昇すると返済ができなくなる

金利が低いからという理由で、変動金利を選択する人は多いですが、経済情勢が変わって上昇した場合、返済できなくなる恐れがあるため注意が必要です。

そのため、金利が上昇した際のリスクを考え、年収に対してあまりにも見合っていない融資を受けるのは避けましょう。

変動金利は、ある程度収入や資金面に余裕があり、適切な返済計画を想定できる人に向いています。不安に感じる人は、固定金利を選択する考え方もありです。

自営業の方のマンション購入は?

最後に、自営業の人がマンション購入を検討する際の注意点にも触れておきます。

自営業者が住宅ローンを利用する際は、会社員とは違ったハードルの高さがあることを覚えておきましょう。

下の関連記事では、自営業者やフリーランスが住宅ローンを組むための7つのコツを解説しています。本記事と併せて読んでみてください。

マンション購入で悩みの方はFPに相談する

ここまで、マンション購入の適正年収や返済負担率などについてお伝えしてきましたが、まだ不安に感じている人もいると思います。

そのような場合は、不動産会社だけではなく、マンション購入に関する2万件以上の相談実績を持つ、弊社FP(ファイナンシャルプランナー)に相談してみてください。

マンションを購入する適正価格はもちろん、あなたにとって最適な資金計画や節約のコツ、人生設計などをアドバイス・提供します。

まとめ

今回は、マンション購入時の適正年収や平均年齢、気を付けるべきポイントなどについて解説しました。

物件購入の際はエリア別の年収倍率や年齢など、あなた自身の状況と照らし合わせ、安心できる範囲で資金計画を立てましょう。

特に返済負担率や、金利タイプなどの見極めが大切です。不安な方は、不動産の専門知識を持つ弊社FP(ファイナンシャルプランナー)に相談してみてください。

あなたにとって最適なマンション選びのポイントをお伝えし、住宅ローンのシミュレーション、資金計画を提案させていただきます。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介