マンション購入時の14つの注意点!失敗を回避するコツをFPが解説

マンション購入を検討している人の中には、次のような疑問や悩みを持っている方も少ないないでしょう。

- ✅マンションの適切な購入価格がわからない

- ✅物件選びで後悔したくない

- ✅契約や引き渡し時にトラブルを起こしたくない

そこで今回の記事では、充実した暮らしを送るために、マンション購入時の注意点を「資金計画」「物件選び」「契約・引き渡し時」と3つのステップに分けて徹底解説します。

複数の注意点がありますが、理想のマイホームを購入するためには欠かせない内容です。ぜひマンション購入前に、最後までお読みください。

マンション購入時の注意点①:資金計画

マンション購入時の一つ目の注意点は「資金計画」です。

例えば、年収に見合わない物件の購入を検討する人がいるとしたら、将来的に返済が負担になるリスクが考えられます。資金計画に関する注意点を詳しく見ていきましょう。

(1)マンションの購入価格を検討する際は年収倍率を目安にする

マンション購入を検討する際は、購入価格に対する「年収倍率」を考えましょう。

年収倍率とは、購入する物件価格が世帯年収の何倍に当たるかを判断する際に使用する数値です。(計算方法:年収倍率=借入額÷年収)

適切な年収倍率の目安は人によって異なりますが、およそ年収の6倍程度が望ましいと考えられます。

なお、東京カンテイの資料によると、2021年の新築マンションの年収倍率は全国平均で「8.93倍」でした。

出典:東京カンテイ「新築マンション年収倍率」

また、中古マンションの年収倍率は全国平均で「6.54倍」という結果です。

出典:東京カンテイ「築10年中古マンション年収倍率」

いずれにしても、新築マンション・中古マンション共に、首都圏や東京都心の年収倍率は10倍を超える高い数値となっています。

住宅ローンの借入額を決定する目安は年収倍率だけではありませんが、マンション購入時の1つの基準としてください。

なお下記記事では、マンション購入の適正年収を年収別にシミュレーションしています。ぜひ併せて参考にしてみてください。

(2)将来のキャッシュフローは余裕を持って計画を立てる

マンション購入時の注意点として、将来のキャッシュフローも予測しておきましょう。

マンション購入後の支払いは、住宅ローンの返済だけではなく、維持費としての修繕費用(修繕積立金)などの費用も毎月発生します。

他にも生活費だけでなく、結婚や出産、教育などのライフイベントにかかる支出も考えられるため、将来のキャッシュフローが家計に影響しないかは考慮すべきです。

家購入に係る出費が多すぎると、突然現金が必要となった際に困ってしまうため、計画的に購入計画を立てましょう。

(3)住宅ローンの返済以外にも諸費用や初期費用の負担を考えておく

マンション購入を計画する際は、物件価格や住宅ローンの金額だけに目が行きがちです。しかしながら、諸費用や初期費用も発生するためその費用負担も考慮しておきましょう。

マンション購入時に必要な初期費用には、例えば手付金や仲介手数料、住宅ローンの利用でかかる収入印紙代などの費用、司法書士への報酬としての登記費用などがあります。

また、印紙税や登録免許税、固定資産税の清算金といった税金関連の支払いも発生します。

その他マンション購入後に発生する費用には、不動産取得税や毎年の固定資産税、毎月支払う維持管理としての管理費や修繕積立金、車を所有している場合は駐車場代も必要です。

マンション購入でかかる諸費用は、一般的に物件価格の5%~10%程度といわれているため、その点を判断材料としましょう。

マンション購入時の初期費用などについて詳しく知りたい方は、下記記事を参照にしてみてください。

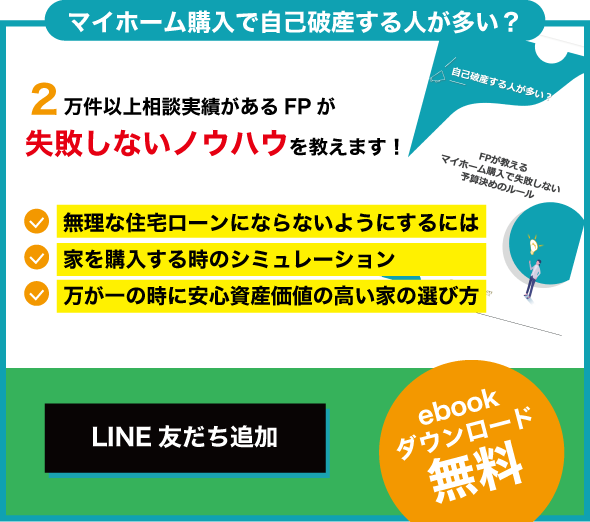

(4)不動産価格指数を参考にマンションの買い時を見極める

「不動産価格指数」を参考に物件の買い時を検討するのも、マンション購入時の注意点や上手に購入する方法として押さえておきましょう。

近年の不動産価格指数は、国土交通省のWebサイトで最新情報をチェックできます。

出典:国土交通省

グラフを見ていてだければわかりますが、マンション(区分所有)の価格は、2008年のリーマンションから2013年以降さらに上昇しています。

今後下落に転じるかの判断については明確に予想できませんが、2023年現在、依然変動金利は低水準が続いているため、購入のタイミングとしては悪くない判断です。

とはいえ、自分が想像しうるライフプランから、購入のベストタイミングを決めるのが最善だといえます。

なお、家購入のタイミングとして最も多いのが「子供が生まれる前」です。

また家購入時の世帯主の年齢は、30代後半~40代前半が多く見られます。1つの目安としてください。

マンション購入をはじめ、家を購入する際のタイミングについて参考にしたい場合は、下記記事をぜひお読みください。

(5)将来の資産価値やリセールバリューも意識しておく

マンション選びのポイントとして、資産価値やリセールバリューも意識しておくとよいでしょう。

マンション購入後、そこに一生住みたいと考える人もいますが、先のことはわからない、手放す可能性もあるという方もいるでしょう。

終わりの住処と考えるなら問題ないでしょうが、例えば転勤などで手放さなくてはならないときは資産価値が重要です。

ニーズがなく資産価値が下落したマンションだと、賃貸や売却するにしても、買い手が見つからない事態になる恐れがあるからです。

最寄りの駅から離れている、近くにスーパーやコンビニ、病院、学校、公園などがなく利便性が悪い、といった生活環境が悪いような物件は、資産価値が落ちやすいため立地選びは注意しましょう。

(6)転職を考えているなら住宅ローンの契約後がおすすめ

転職を考えているなら、住宅ローンの契約後を目途に行うというのも、基礎知識として覚えておきましょう。

住宅ローンを利用する際は金融機関の審査があるわけですが、申込者の勤続年数が短いと落ちる可能性があります。

金融機関は、申込者に対して「収入の安定性が低い」「今後収入が上がるかわからない」といった判断をするためです。つまり金融機関は貸倒れのリスクを考えます。

国土交通省の「令和4年度民間住宅ローンの実態に関する調査結果報告書」を見ると、金融機関の審査において最も重視する勤続年数は「1年以上」という結果でした。

次に3年以上、そして2年以上と続きます。いずれにしても、住宅ローンの申し込みを考えるなら、転職後すぐというのはリスクがあるため注意してください。

マンション購入時の注意点②:物件選び

次に「物件選び」の注意点を見ていきましょう。新築マンションや中古マンションの違いや、築年数、物件周辺の自然災害リスクといったポイントをお伝えします。

(1)後悔しないようマンション購入の流れを把握しておく

物件選びの前に、マンション購入の流れも押さえておきましょう。

住まいのためのマンションを購入してから、実際に住み始めるまでの期間は、数ヶ月から場合によっては1年程度かかるからです。

時間がかかるため、あらかじめマンション購入の流れを理解しておきます。例えば、新築マンションを購入する際の流れは次の通りです。

- 資金計画を立てる

- 物件を探すおよびモデルルームの見学

- 住宅ローンの事前審査および購入申し込み

- 売買契約を結ぶ

- 住宅ローンの本審査

- 登記の準備

- 入居説明会および内覧会

- 残代金の決済そして引渡しへ

売買契約の時点で建物がすでに完成しているのであれば、1~3ヶ月程度の期間で引渡しとなりますが、完成していない物件だと半年~1年以上かかるケースも考えられます。

その点意識しておくとよいでしょう。

(2)新築マンション・中古マンションどちらにするか決めておく

新築マンション、もしくは中古マンションのどちらを購入すべきかあらかじめ決めておきましょう。

自分好みの問題だともいえますが、特徴を比較検討し押さえておくのが大事です。

新築物件のマンションだと、自分が最初の所有者になれるのがメリットです。他にも、最新のセキュリティや設備を期待できます。

一方、購入前に完成後の実物をチェックできない点や、資産価値が下がりやすいといったデメリットもあります。

中古マンションは、周辺環境をはじめ実物を目にした上で購入できる点や、立地や間取り、築年数、値段などの選択肢が広いのがメリットです。

一方で、新耐震基準ではなく旧耐震基準に対応した構造の物件では、脆弱な地震対策による倒壊など、耐震性能の仕様による被害が心配されます。

また、管理状態によっては、メンテナンスされず放置された設備機器が、経年劣化そして老朽化しているなどのデメリットも考えられます。

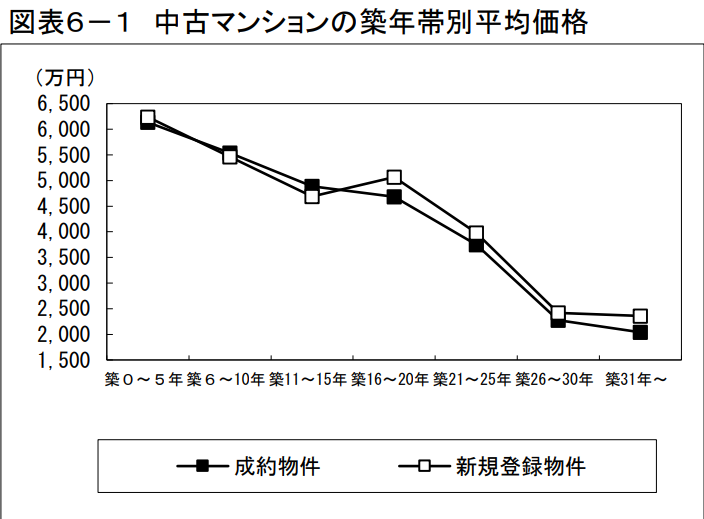

(3)中古マンションをお得に買うなら築年数をチェック

中古マンションの購入コストを抑えたいなら、物件の「築年数」に注目しましょう。マンション価格は、築年数の経過によって下がるためです。

出典:REINS TOPIC

上記東日本不動産流通機構が発表した「首都圏の不動産流通市場(2021年)」のデータになりますが、築26年頃まで中古マンション価格が大きく下がっているのがわかります。

またそれ以降の価格推移は横ばいです。つまり中古マンションの購入価格を抑えたいと考えるなら26年未満は避け「築26年あたり」の物件を目途に選ぶのがよいでしょう。

ただし、古いマンションほど修繕積立金が高額になりやすい事情があるため、長期修繕計画の有無や、過去に大規模修繕工事が実施されたかなどの確認は必要です。

(4)内見時のチェックポイントを押さえておく(新築・中古)

マンション購入で物件を選ぶ際は、お伝えするいくつかの内覧時のポイントをチェックしておくと安心です。

まずは新築マンションにおける、モデルルームを見学する際の下記のチェックリストを見てください。

- ✅居住人数に適した間取りか

- ✅家事動線は効率的か

- ✅必要な設備は揃っているか

- ✅収納スペースは十分か

- ✅エレベーターなど共用設備の利便性は問題ないか

- ✅管理費や修繕積立金は妥当な金額か

この他、内覧会のときにも図面との相違がないかチェックが必要です。

次に、中古マンションに該当したチェックポイントも見てみましょう。

- ✅外壁のひび割れや塗装の良し悪し

- ✅日当たりは問題ないか

- ✅ドアの開閉や施錠は問題ないか

- ✅居室や廊下にきしみがないか

- ✅床が傷ついていないか

- ✅室内は掃除されているか

- ✅カーテンレールは付いているか

- ✅換気扇の動作は問題ないか

- ✅排水管に水漏れはないか

- ✅エアコンの室外機の位置は問題ないか

この他、過去に入居者のトラブルや騒音問題が起きていないか、ペット飼育のマナー違反があったお部屋が存在しないか、建て替えが検討されているかなども確認しておくべき項目です。

(5)地震や洪水など災害リスクを把握しておく

住居としての新築マンション・中古マンション問わず、物件選びの注意点として押さえておきたいのが、地震や洪水といった災害に対する安全性のリスクです。

鉄筋コンクリート造(RC造)や鉄骨鉄筋コンクリート造(SRC造)のマンションは、耐震性や耐火性が高いため、地震があっても強度の面で倒壊の恐れは低いかもしれません。

一方で、旧耐震基準のマンションでは不安があり大丈夫だとはいいきれません。

また、マンションであっても地域や立地によっては、1階など低層階で洪水による浸水リスクも考えられるでしょう。

そのため、購入したい土地のエリアでどのような範囲の災害リスクが考えられるのか、あらかじめ入念にハザードマップで確認しておくことが大切です。

マンション購入時の注意点③:契約・引き渡し時

最後はマンションの「契約・引き渡し時」における要注意ポイントを解説します。

(1)重要事項説明書を必ず理解しておく

売買契約を結ぶ際に、宅地建物取引士による「重要事項説明」が行われるわけですが、重要事項説明書の内容は必ず理解しておきましょう。

重要事項説明書には、物件の取引条件に関する内容や、マンションの共用部分に関する管理状況の取り決め、他にも管理費用などの情報が記載されています。

売買契約が締結されたということは、重要事項説明書の内容に同意したことを意味するため、契約前に必ず目を通し、疑問に感じたことは質問しておきましょう。

(2)売買契約時は手付金を支払う

売買契約時には「手付金」の支払いが必要です。手付金とは、買主が売主に対して支払うお金で、契約成立の証拠としての意味合いを持っています。

⼿付⾦の相場ですが、新築物件の場合は基本物件購⼊価格の10%、中古物件の場合は5%になります。

手付金は現金で支払うことになるため、ある程度の自己資金を確保しておく必要があります。なお、支払った手付金は最終的に購入代金の一部に充てられます。

(3)マンション購入で注意すべき不動産会社の特徴

マンションを購入する際に利用する「不動産仲介会社」などについても注意が必要です。

例えば、リスクやデメリットを一切説明しない不動産屋で物件を購入したとしましょう。その場合、入居後の住み心地に満足感を得られない恐れがあります。

毎日の生活の質が落ちる問題が起きると、後悔が残り「もう無理住めない」と感じてしまいます。そのため、質問をしても回答をはぐらかすような業者は避けるべきです。

マイホーム購入は、人生における大きな決断となるため、売りたい一心のような営業マン、提案力が弱い業者は避けた方がよいでしょう。

マンション購入で迷ったときは専門家に相談する

ここまで、マンション購入の注意点を詳細にお伝えしてきましたが、それでも自分自身では不安があり解決のイメージが湧かない、不動産業者以外で親身になって相談に乗って欲しいと思われている人もいらっしゃるでしょう。

その場合はぜひ我々FPに相談してみてください。

FPに対して保険など金融商品のイメージを持たれている方が多いですが、実はFPは不動産のプロでもあります。

物件の選び方から始め、自分の年収に適したマンションの購入費用の考え方、住宅ローン返済額や返済プランの立て方など、全部相談することができます。

特に弊社の場合は、累計2万件を超える住宅相談実績を持っているため、弊社ならではのノウハウをお伝えすることができます。

将来理想のマンションを購入するため、あなたに最適なアドバイスを提案します。ぜひ気軽に相談してみてください。

FPにマイホーム購入でどんなことが相談できるのか、相談するメリットについて詳しく知りたい方は、下記記事を参照にしてみてください。

なお、弊社の相談事例も公開していますので、ぜひ合せてお読みください。

まとめ

今回はマンション購入時の注意点を、資金計画、物件選び、そして契約・引き渡し時とステップ分けて解説しました。

テーマごとに多くの注意点があったため、簡単ではないと感じた場面もあったかもしれません。

しかしながら、マイホーム購入は、人生の中で特に大きな買い物となるため慎重になるのは当然です。

今回お伝えした注意点や内容に不安を感じた際は、弊社不動産の専門知識を持つアドバイザーFP(ファイナンシャルプランナー)に相談してみてください。

あなたの想定している購入予算や資産状況、そしてライフプランから、理想の暮らしを実現でできる、最適なマンション購入についてアドバイスをさせていただきます。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024.02.27不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024.02.27不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024.02.24不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024.02.24不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024.02.23不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024.02.23不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024.02.21不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024.02.21不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介