10万円でできる資産運用商品9選|初心者がすべき7つの注意点も解説

投資初心者の中には「10万円といった少ない自己資金でできる資産運用について知りたい」という方もいるでしょう。

本記事では、オススメの資産運用商品を9選紹介しています。どれも少額から始められる魅力的な資産運用なので、ぜひ参考にしてください。

その他、初心者が投資で失敗しないための注意点もお伝えしています。投資にリスクは付きものです。実際に投資を始める前にぜひ確認してみてください。

資産運用を始める理由は?

そもそもなぜ資産運用を始める必要があるのか、人によって様々な達成理由があるわけですが、主には「余裕のある暮らし」そして「老後資金」のためです。

銀行の普通預金を利用している人も少なくありませんが、現在の超低金利の日本では、効率よくお金を貯めるのは厳しいです。例えば三菱UFJ銀行の預金金利は下記のようになっています。

- ☑普通預金:0.001%

- ☑定期預金:0.002%

殆ど金利がついていないのと同じです。

また、上がらない給料や減少する退職金、そして年金への不安もあります。

多くの人にとって給料や貯金だけで余裕のある暮らしを送るのは厳しいため、少ない金額でも勉強して資産運用に取り組む必要があります。

10万円でできるオススメ資産運用商品9選

ここでは、10万円から始められる本当にオススメの資産運用商品を9つ紹介します。

- ☑投資信託

- ☑ミニ株・単元未満株

- ☑米国株

- ☑個人向け国債

- ☑ETF

- ☑仮想通貨

- ☑ロボアドバイザー

- ☑FX

- ☑不動産クラウドファンディング

商品によってははじめて目にするものもあるかもしれませんが、各商品の特徴を徹底比較しているのでイメージしやすいと思います。ぜひチェックしてみてください。

(1)投資信託

「投資信託」とは、投資家からお金を集めたうえで、投資のプロである専門家(ファンドマネージャー)が代わりに株や債券などに投資・運用してくれる商品です。

①メリット

投資信託のメリットは、運用をプロにおまかせできる点です。専門用語や運用方法など、投資初心者にとっては難易度が高いと感じる投資も始めやすくなるのが利点です。

また投資信託は、1万円以下などの少額から様々な資産に分散投資できるため、リスクの軽減効果の面でもメリットがあります。

②デメリット

手軽にはじめられる投資信託ですが、あくまでも投資のため「リスク」はつきものです。つまり、経済情勢や企業の業績などによっては損失を被る可能性があります。

その点は十分理解しておいてください。また、投資信託では運用管理費用として、信託報酬が運用資産から引かれます。信託報酬の目安は運用資産の0.5%~2.5%です。

なお、販売手数料については無料(ノーロード)の取扱が増えてきています。

投資信託について詳しく知りたい方は、下記記事を参照にしてみてください。

(2)ミニ株・単元未満株

「ミニ株・単元未満株」とは、通常1単元=100株単位で購入する株式を、単元株数の10分の1から購入できる取引です。

ミニ株・単元未満株は少額からはじめられるため、10万円でかんたんに資産運用を始めたい人に適しています。

①メリット

ミニ株・単元未満株のメリットは、株式投資が少額から可能となる点です。東京証券取引所では、株式の売買単位が100株単位に統一されています。

つまり、購入したい企業の株価が10,000円の場合100万円が必要です。それを考えると、1株単位から投資できるミニ株・単元未満株が便利です。

なお、大金を必要としないミニ株・単元未満株なら、複数の銘柄に分散投資しやすいといった意味でもチャンスです。

②デメリット

ミニ株・単元未満株のデメリットは、リアルタイムで取引ができない点です。証券会社によってルールは異なりますが、約定できるのが1日○回など限られてしまいます。

つまり、タイミングによっては自分の狙った株価で取引できないのがデメリットです。

(3)米国株

「米国株」とは、世界最大の経済大国であるアメリカ合衆国で取引されている株式のことです。

GAFA(GoogleやAmazon)など、米国株式市場には世界的な大企業が多数存在します。それら成長企業に、1株単位から投資できるのが米国株の魅力です。

①メリット

米国株は、日本株と異なり「1株単位」で取引できるのがメリットです。

日本株だと100株単位のため、金額が大きくなるのがマイナスポイントですが、米国株式なら1株単位なので少額で始められます。また少額であれば、分散投資もしやすいです。

何より、日本株と比較し高い成長率を誇る米国株は、より高いパフォーマンスが期待できるのもメリットです。

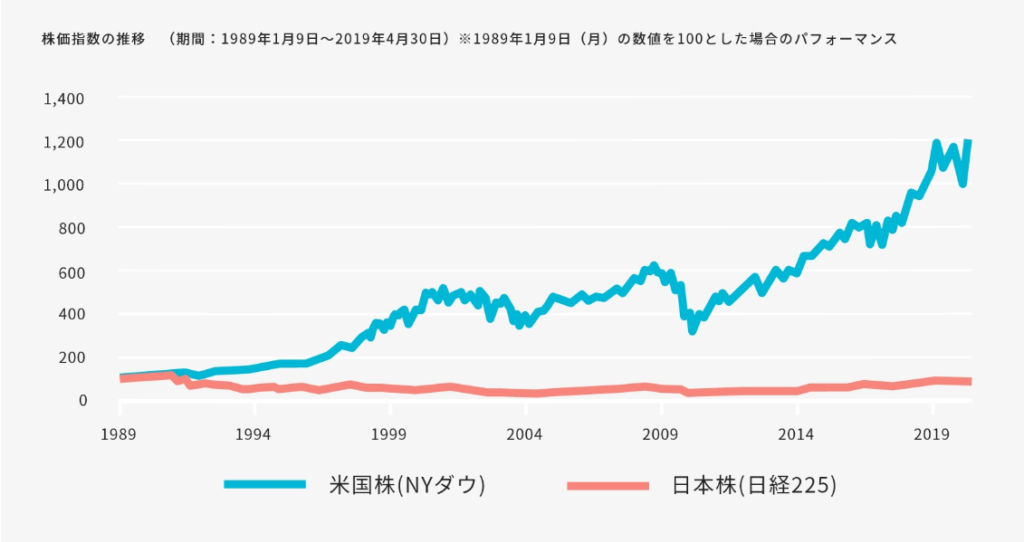

上記の画像を見るとわかりますが、日経平均株価と比較し、米国の代表的な株価指数であるNYダウは30年間で12倍のパフォーマンスを発揮しています。

日本株と比較するとその差は明らかです。「高い成長率」「1株単位で購入できる」これらの点に興味を持ったら、米国株投資を検討してみましょう。

②デメリット

米国株には「為替リスク」があるのがデメリットです。例えば、1ドル110円のときに株価が100ドルの銘柄を購入したとしましょう。

このとき時価は11,000円となりますが、もしも株価が変わらず1ドル100円となった場合、時価は10,000円つまり1,000円の損失が生じてしまいます。

この他にも、米国株には配当金の2重課税や、当然投資なので企業業績の悪化などによる元本割れリスクの注意点があります。

米株について詳しく知りたい方は、下記記事を参照にしてみてください。

(4)個人向け国債

「国債」とは国が発行する債券です。債券とは、国や企業などの発行体が投資家から借入れる際に発行する借用証明書にあたります。

そして「個人向け国債」とは、政府が個人でも購入できるようにした債券です。最低1万円から購入できるため、10万円で資産運用を考えている人におすすめです。

①メリット

個人向け国債は、1万円の少額から購入できるのがメリットです。また、国が行っているため安心・安全そして元本割れが無いのも強みです。

また中途換金が可能な点や、最低金利保証(年率0.05%)も設定されています。

少額投資が可能で低リスクという点に興味を持ったなら、個人向け国債の利用を検討してみましょう。

②デメリット

個人向け国債には「購入から1年間は原則中途換金できない」といったデメリットがあります。

そのため、生活費などに困らないよう1年以内に必要となる資金は確保しておくべきです。

その他、株式など他の投資商品と比較して「利回りが低い」のもネガティブなポイントです。当然期待できるリターンは低くなります。

(5)ETF

「ETF(Exchange Traded Fund)」とは、日本語で上場投資信託と呼ばれるもので、日経平均株価や米国のS&P500といった指数に連動した運用成果を目指す商品です。

投資信託の一種でありながらETFは証券取引所に上々しているため、取引所が開いている時間であれば、株式と同じようにリアルタイムで取引できます。

①メリット

ETFは「分散投資できる」のがメリットです。ETFの投資対象となる指数には、様々な銘柄が含まれています。

個人で分散投資を行おうとすると、保有する銘柄の選定など手間がかかってしまうため、その点ETFは都合がいいです。

また、投資信託と比較し運用コスト(信託報酬)が低い点もETFの優位性です。

投資額も数千円~数万円程度で始められるため、10万円で資産運用を検討している人に適しています。

②デメリット

ETFには「自動積み立てできないケースがある」や「分配金が自動で再投資されない」といったデメリットがあります。

「月々決まった額でETFを購入したい」といった場合に自動積立は便利ですが、対応していない証券会社は少なくありません。この場合、自分で都度購入していく必要があります。

また、分配金もそのまま受け取るしかないため、その点再投資OKな投資信託の方が有利です。

(6)仮想通貨

「仮想通貨」とは、データのみでやり取りされるデジタル通貨の1つです。主にはインターネット上の取引で使用されます。

仮想通貨にはさまざまな種類がありますが、中でも世界初の仮想通貨である「ビットコイン」の存在は耳にしたことがあるかもしれません。

仮想通貨は500円などの少額から購入できるため、10万円で資産運用を検討している人にオススメです。

①メリット

仮想通貨のメリットは「24時間365日」インターネットさえつながっていれば、いつでも取引できる点です。

そのため、仕事や生活などが忙しいサラリーマンや主婦でも始めやすいといえます。

また、仮想通貨は海外への送金や決済がスムーズな点、金融機関を通さないため手数料が安い点もメリットです。

②デメリット

インターネットを用いる仮想通貨は、ネットがつながっていないと取引できないのがデメリットです。

またインターネットが利用できる場所であっても、電波が悪いとスムーズに取引できません。

その他、仮想通貨はボラティリティー(価格変動)が大きい商品なので、下落時の損失額が膨大となるリスクがあります。他には、ハッキングの被害も懸念されるところです。

そして、取引ごとに取引手数料が発生する場合があります。取引が増えれば、その分取引手数料は大きくなるので注意してください。ただし無料のところもあります。

(7)ロボアドバイザー

「ロボアドバイザー」は、AI(人工知能)を活用した投資サービスです。利用者のリスク許容範囲や、期待リターンに基づき適切なアドバイス・運用を行います。

使い方も簡単で、取引ツールがWebサイトやスマホで利用できます。

ロボアドバイザーもこれまでの資産運用商品と同じく、1万円などの少額から投資可能です。

①メリット

ロボアドバイザーは、AIが運用方法や商品を提案してくれるため、投資初心者であっても始めやすいのがメリットです。

また少額投資が可能なのもメリットで、例えば松井証券の投信工房なら、最低投資額100円や200円といった金額から始められます。

なお、ロボアドバイザーは海外ETFや投資信託といった商品に投資する傾向があるため、分散投資によるリスク軽減効果も期待できます。

②デメリット

ロボアドバイザーには「元本割れリスク」があります。AIがシミュレーションした投資先であっても、元本が保証されるものではありません。

経済情勢の悪化など、状況によっては元本を下回るリスクがあることを理解しておきましょう。

また、ロボアドバイザーでは、10年以上などの長期運用で資産形成を行う前提なので、デイトレードなど短期で利益を得たい人には向きません。

(8)FX

「FX(Foreign Exchange)」とは、外国為替証拠金取引と呼ばれる投資商品です。

外貨に投資する点では外貨預金と同じですが、FXでは少ない軍資金で何倍もの額の取引が行える「レバレッジ(テコの原理)」が魅力です。

①メリット

FXのメリットは「レバレッジを効かせられる点」です。レバレッジは最大25倍まで利用できるため、少ない資金でも何倍ものお金を動かせます。

また、取引時間が長いのもメリットです。例えば株式投資であれば、取引できるのは平日の9時~15時の範囲ですが、FXはほぼ24時間取引できます。

そのため忙しい会社員であっても取り組みやすいのが利点です。

②デメリット

レバレッジを効かせられるFXは「多額の損失を被る可能性がある」という点でデメリットです。

予想が当たった場合は良いですが、反対に外れてしまうと膨大な損失が出るかもしれません。そのため、レバレッジを効かせる際は無理のない範囲で行いましょう。

また、ほぼ24時間取引可能なFXでは、寝ている間に損失が出る可能性も否定できません。

FXに限った話ではありませんが、投資初心者は「レバレッジ2倍まで」や「何%損失が出たら損切りする」などの明確なルールを決めておくことが失敗しないために必要です。

(9)不動産クラウドファンディング

「不動産投資型クラウドファンディング」とは、事業者が投資家から集めた資金で不動産を取得・運用し、そこで得た賃貸料や売却益を投資家に配分する投資方法です。

現物不動産と異なり少額から始められるため、10万円で資産運用を検討している人にオススメです。

①メリット

不動産クラウドファンディングのメリットは「少額で始められる」点です。

現物不動産投資だと、数百万円などの負担が必要ですが、不動産クラウドファンディングなら、1万円から投資できます。

また、運用や管理を事業者にお任せできるため、手間がかからないのもメリットです。

これまで不動産投資に興味は持っていたものの「ハードルが高い」と感じていた人は、ぜひ検討してみてください。

②デメリット

手軽に行える不動産投資ですが、当然投資なので「元本割れリスク」は付きものです。例えば空室が続くようだと、家賃収入は入ってきません。

また、不動産の評価額が想定より下がってしまったら、売却時に元本割れが発生することも考えられます。

他にも、不動産クラウドファンディングの事業者が倒産するデフォルトリスクなども考えられます。事業者を選ぶ際は、運営状況や資本金などを確認しておくとよいでしょう。

一括ではなく積立投資も一つの選択肢

人によっては、手持ちの10万円を「一括で投資したい」という考えもあるでしょう。ですが、10万円で資産運用を考えているなら「積立投資」も検討しましょう。

一括投資だと、例えばある銘柄の株を高値で購入し、その後株価が急落してしまった、という際に大きな損失が出てしまいます。

一括投資では投資するタイミングが重要です。一方、積立投資は少額から定期的に投資していくため、その点でリスク回避につながります。

定期的に購入していく積立投資なら、投資のタイミングで悩む必要もなくなります。

節税効果があるNISAやiDeCoを活用する

10万円で資産運用を考えているなら「節税効果」がある「NISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」を活用しましょう。

NISAとは、投資で得た利益にかかる税金(20.315%)が、一定期間・一定金額非課税となるお得な制度です。

NISAには「一般的なNISA(非課税投資期間:最長5年間・非課税投資枠:120万円/年)」と「つみたてNISA(非課税投資期間:最長20年間・非課税投資枠:40万円/年)」があります。

どちらも少額投資(100円~)そして分散投資によるリスク軽減効果がメリットです。例えば「毎月1万円投資する」など決めて、コツコツ投資していくとよいでしょう。

今後NISAは、非課税投資期間の恒久化も検討されているため、ぜひ活用してみてください。

なお、つみたてNISAを始める際は証券口座の新規口座開設および入金が必要となります。中でもSBI証券や楽天証券といったネット証券は人気があります。

特に、貯まった楽天ポイントをつみたてNISAに充当できる、楽天証券は使い勝手がよいと評判です。

またNISAは以前だと20歳以上の人が対象でしたが、2022年4月に施行された成人年齢の引き下げにより18歳以上の方が開設できます。

つみたてNISAについて詳しく知りたい方は、下記記事を参照にしてみてください。

また、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- つみたてNISAの落とし穴

- 新NISAの注意点

- 実際に私が実践している投資商品

- 成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

iDeCoは、掛金全てが所得控除の対象となるお得な制度です。拠出した掛金は所得から引かれるため、所得税や住民税の軽減効果が得られます。

iDeCoは月額5,000円から、長期・分散・積立投資が可能です。

iDeCoについて詳しく知りたい方は、下記記事を参照にしてみてください。

初心者が失敗しないために注意すべき7つのポイント

ここでは、初心者が投資で失敗しないための注意点を具体的に解説します。10万円で資産運用を始める前に、必ず覚えておきましょう。

(1)投資にはリスクがあることを知る

初心者が失敗しないための注意点として、必ず覚えておいてほしいのが「投資にはリスクがある」です。

リスクとはつまり「望んだ結果が確実に得られるわけではない」ということです。

それは仮想通貨やFXのようなハイリスク・ハイリターンの商品だけでなく、投資信託や個人向け国債のようなローリスク・ローリターンの商品も該当します。

リスクとリターンは表裏一体です。投資を始める際は、その点を忘れないようにしましょう。

(2)長期投資・短期投資と明確にする

投資を始める際は「長期投資と短期投資」を明確にしましょう。というのも、長期投資と短期投資では選ぶべき資産運用商品が異なります。

例えば長期的な商品なら、投資信託や個人向け国債などが該当します。一方短期的な投資なら、レバレッジを効かせたFXや、株の信用取引などが代表的です。

とはいえ、投資初心者には「複利効果」や「分散投資」、「値動きを頻繁に確認しなくてよい」などの理由から長い目で見た投資がオススメです。

(3)分散投資してリスクヘッジする

初心者が、投資をする際に大切なことは「分散投資によるリスクヘッジ」です。リスクヘッジとは、あらかじめ危険を予測し対策をはかることです。

分散投資には、購入時期を分散させる「時間分散」、そして複数の商品に投資する「資産分散」があります。

投資をする際は、相場動向や景気に左右されにくい「長期分散投資」を心がけると、失敗のリスクを減らせます。

一極集中で1つの銘柄に投資してしまうと、例えば株価が下落した場合に損失が大きくなってしまうためリスクです。

(4)積立投資で少しずつ資産を増やす

投資で失敗しないためには「積立投資」で、基本的に少しずつ資産を増やしていきましょう。

というのも「少額投資」や「購入のタイミングに悩まない」「時間分散効果が得られる」といったメリットがあるからです。

例えば少額の積み立て額から始められるつみたてnisaの場合、最初は得られる金額が小さくても、複利効果により年数が経過していくと、雪だるま式に資産が増えることが期待できます。

複利とは投資元本+利子に対してさらに利子がつくことです。一方、複利に対して単利とは投資元本にのみ利子が付くことです。

毎月定期的に時間分散で購入していけば、ドルコスト平均法の影響により、価格のブレが抑えられます。

(5)投資ポートフォリオを作る

10万円の投資に限らず、資産運用を検討しているなら「投資ポートフォリオ」を作成しましょう。

投資ポートフォリオとは、購入する投資商品の組み合わせ比率を明らかにするものです。

投資ポートフォリオを作成しておけば、効率的な分散投資、リスクコントロールがしやすくなります。

(6)資産運用は余剰資金で行う

投資を行う際は必ず「余剰資金(余裕資金)」で行いましょう。金額を気にせず全額投資につぎ込んでしまうと、病気になったときや失業した際に生活が苦しくなってしまいます。

そうなってしまっては将来へ向けた資産形成どころではありません。万が一のために、最低でも3ヶ月分の生活資金を残しておき、余ったお金を投資に回すとよいでしょう。

(7)甘い儲け話には注意する

投資初心者に限った話ではありませんが「甘い儲け話に注意すること」が重要です。投資は「絶対に利益が出る」というものではありません。

経験豊富な人であっても損失が出てしまうことは珍しくないです。

それにもかかわらず「絶対に儲かる」や「元本保証を謳った不動産投資」など、怪しい話で近寄ってくる詐欺師もいるため注意してください。

資産運用初心者は専門家に相談してみよう

10万円で資産運用が可能な理由はここまで説明した通りですが、投資初心者の中には「金融商品の選び方がわからない」「運用方法や始め方がわからない」といった人もいるでしょう。

そのような場合は、資産運用に関する高い知識を有する専門家に相談するのがオススメです。

特に我々お金のスペシャリストであるFP「ファイナンシャルプランナー」なら、個人の投資予算に最適な商品、運用方法、そしてライフプランニングまでアドバイスいたします。

ぜひ一度相談してみてください。

まとめ

今回は、全体を通して10万円で資産運用が可能な根拠や、オススメの資産運用商品そして投資で失敗しないための注意点など解説しました。

投資で成功するためのポイントは「長期・分散・積立」の3点です。少額から時間をかけ、リスクを避けてコツコツ資産を増やしていきましょう。 運用方法や、投資ポートフォリオの作成などで不安がある場合は、気軽に我々FP(ファイナンシャルプランナー)に相談してみてください。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。