つみたてNISAとは?FPが初心者でも分かる仕組みを解説

「話題のつみたてNISAに興味はあるけど、そもそもどんな制度かよく分からない・・」

つみたてNISA(積立NISA)は少子高齢化の時代において「老後の備え」として注目が高まっている制度です。

しかし、つみたてNISAという言葉は知っていても、具体的にどんなメリット・デメリットがあるかよく分からないから、なかなか投資するには至っていないという方も多いのではないでしょうか。

仕組みが分からないまま投資をして損をしてしまっては後悔してしまいますが、何もしないで貯金(預金)しているだけなのも不安になってしまうかもしれません。

実際に、つみたてNISAには投資初心者にとって多くのメリットがあります。

今回は投資初心者でも分かる、つみたてNISAについて、メリット・デメリットはもちろん、投資のポイントやよくある質問にもお答えしていきます。是非、つみたてNISAについて理解を深め、資産形成のきっかけにしていってください。

つみたてNISAって何?

つみたてNISA(少額投資非課税制度)とは、2018年1月からスタートした新しい資産運用の制度です。2023年から加入できる年齢は18歳以上の成人に変更になりました。

専用の口座を開設して投資をすることで、最長20年間、利益(運用益)が非課税になる制度です。

投資をして利益を得れば、一般的には税金が課税されます。

しかし、つみたてNISAを利用することで全額非課税になるので、利益が出がとしても税金発生しないため、投資で資産を増やしていきたい人にとっては活用したい制度といえます。

以下、つみたてNISAで確認したいポイントをお伝えします。

(1)非課税投資枠は「40万円」

つみたてNISAで利用できる金額は年間40万円までです。なお、40万円を使いきれなくても、未使用分を翌年以降に繰り越すことはできませんので注意しましょう。

(2)投資対象となる投資商品は?

つみたてNISAの対象商品(ファンド)は、長期・積立・分散投資に適した投資信託とETFに限定されています。そのため、比較的リスクが少なく、投資初心者はもちろん幅広い年代の人に利用しやすいと言えるでしょう。

(3)非課税の対象となる分配金の種類は?

普通分配金は通常は課税対象ですが、つみたてNISAで購入した投資信託等(ファンド)から得られる普通分配金は非課税の扱いになります。

一方、特別分配金(元本払戻金)は、「投資した元本の一部払い戻し」に当たりますので、そもそも課税の対象ではありません。

※つみたてNISAのETFの分配金は、証券会社を通じて受け取る場合のみ非課税となります。

(4)分配金の再投資とスイッチングは?

つみたてNISAで分配金の再投資やスイッチングを行う場合は、その分の非課税投資枠が必要です。そのため、その年の非課税投資枠40万円をすでに使い切っている場合は、分配金の再投資やスイッチングはできませんので注意しましょう。

(5)特別分配金の扱いは?

先述したように、投資信託等(ファンド)の分配金の中で特別分配金(元本払戻金)は投資元本の一部払い戻しに当たりますので、そもそも非課税です。NISAの非課税のメリットは享受できません。

(6)口座間の移動や損益通算はできない

口座間の移動はできません。よって、現在、つみたてNISA以外の口座内で保有している投資信託等(ファンド)などの金融商品をつみたてNISA口座に移すことはできません。もちろん、他の金融機関等のつみたてNISA口座に移すこともできません。

また、損益通算もできません。つまり、つみたてNISA口座で保有している金融商品が値下がりして損失が出た場合でも、他の口座内で保有している金融商品の配当金や利益と相殺することはできませんので注意しましょう。

つみたてNISAと一般NISAの3つの違い

つみたてNISAが始まる前から、一般NISAと呼ばれる制度もありました。

つみたてNISAと一般NISAを混合してしまわないように、大きな違いを3つに分けて表にしてまとめています。

| つみたてNISA | 一般NISA | |

| 非課税期間 | 最長20年間 | 最長5年間 |

| 非課税枠 | 年間40万円まで | 年間120万円まで |

| 投資可能商品 | 認可された投資信託 | 株式・投資信託 |

詳しい違いはそれぞれ解説していきます。

(1)非課税期間

つみたてNISAは最長20年間、一般NISAは最長5年間となります。

そのため、つみたてNISAの方がより長い期間積立投資を続けることができます。

(2)年間の非課税枠

つみたてNISAは年間40万円、一般NISAは年間120万円になります。上限いっぱいまで活用するために毎月一定額を投資していくと、つみたてNISAは月間33,333円、一般NISAは月間10万円です。

投資初心者がいきなり月に10万円の投資を継続するのはハードルが高いですが、つみたてNISAであれば上限まで投資をしようとしても約33,000円となり始めやすくなります。

短期間では、一般NISAの方がより多く投資できますが、つみたてNISAは20年間で合計800万円まで非課税枠を活用できるので、長期投資をしたい人にとってメリットが大きいといえます。

(3)投資対象の商品

つみたてNISAでは金融庁が長期投資に適していると判断した投資信託のみ購入が可能です。そのため、一般NISAでは購入できる株式などの投資商品は購入ができません。

しかし、金融庁がお墨付きをしてくれている商品から選ぶことができるので、どの投資商品にしたらいいか判断が難しいという投資初心者であっても始めやすくなります。

もちろん、つみたてNISAの商品だからといって、投資タイミングや運用商品・運用期間によっては損する可能性もあるので注意が必要です。

つみたてNISAと一般NISAは併用できない

つみたてNISAと一般NISAの併用はできません。例えば、すでに一般NISAを利用している場合は一般NISAの利用をやめてから、つみたてNISAの口座を開設する必要があります。もちろん、同時に複数の金融機関等での口座開設もできません。

ここでつみたてNISAの留意点をお伝えします。つみたてNISAの非課税投資枠は年間40万円です。もし毎月の積立金額を非課税投資枠の年間40万円いっぱいで設定し、積立しているときに分配金を得た場合は、その年の12月に40万円の枠を超えてしまうことがあります。その場合は積立投資ができなくなる場合もありますので注意しましょう。

なお、つみたてNISAは20年間の非課税期間が終了した後、新たに非課税枠に移すロールオーバーは認められていませんのであわせて注意してください。

つみたてNISAの4つのメリット

つみたてNISAを利用する4つのメリットについて解説していきます。

(1)20年間は売却益・分配金が非課税

つみたてNISAは最長で20年間、売却益や分配金に対する税金が非課税になります。

通常、投資をして得られた利益(運用益)は配当所得となり、20.315%の税金が課税されます。

つみたてNISAは全額非課税になるので、税金分も利益として受け取ることが可能です。

(2)ドル・コスト平均法を活用できる

つみたてNISAはドル・コスト平均法を活用するのに適した制度です。

ドル・コスト平均法とは、価格の上下がある金融商品を一度に購入せず、一定期間において決まった金額を投資し続けることで、高値で買ってしまうリスクを抑える方法です。

具体的には、一定金額を投資し続けることで、価格が高いときは少なく購入、価格が安いときは多く購入できるので、結果として、購入時の単価を抑えることができるのです。

つみたてNISAは毎月約33,000円を上限に、毎月購入可能ですので、自然とドル・コスト平均法を活用していけるというのは初心者にとってメリットです。

(3)少額からでも始められる

つみたてNISAは、毎月1,000円、10,000円といった少額からでも始められます。

金融機関によって最小投資額は異なりますが、10,000円以内などの少額からであれば、多くの方が始めやすい金額といえるでしょう。

もちろん、つみたてNISAを少額で始めて、慣れてきたら投資金額を上げていくこともできます。

(4)長期・積立・分散投資の3原則を活用できる

投資の世界では、長期・積立・分散の3原則を抑えることが大切といわれています。

つみたてNISAは、

- ✅長期:最長20年間

- ✅積立:毎月の積立投資

- ✅分散:金融庁が認可した投資信託

という3原則を守って投資をしていくことができます。

ベストな投資のタイミング、運用期間や運用方法を判断するのは投資の専門家でも簡単ではありません。

そのため、つみたてNISAであれば難しい判断をすることなく、投資を継続していくことができます。

つみたてNISAの2つのデメリット

つみたてNISAには多くのメリットがありますが、気を付けるべきデメリットもあります。

つみたてNISAを利用する際の2つのデメリットについて解説していきます。

(1)投資できる金融商品が限定的

つみたてNISAでは、金融庁の厳しい審査をクリアした投資商品しか購入することができません。

つみたてNISAで購入できない投資商品を買いたい場合には、一般NISAを選んで投資をする必要があります。

(2)損をしたら税制優遇を受けられない

つみたてNISAは利益を得た時に税制優遇を活用できます。

つまり、損失がでたときには税制優遇は受けられないということです。

つみたてNISAであっても、投資である以上は元本保証がなく、値動きの変動等により必ず利益がでる訳ではないので注意ください。

つみたてNISAが向いている人の特徴

つみたてNISAのメリット・デメリットを踏まえて、つみたてNISAに向いている人の特徴をまとめていきます。

(1)投資初心者

つみたてNISAは、インデックスファンドも多く、投資経験がない、もしくは投資をほとんどやったことがないという初心者にとっておすすめといえます。

つみたてNISAであれば、投資初心者にとってハードルが高いといわれる、投資先の選択や、投資タイミングを判断する負担が少ないです。

なぜなら、投資商品は金融庁が厳選した商品に限られますし、最長20年間、毎月の積立投資になるので購入時のタイミングを気にする必要もありません。

とは言え、投資である以上、自分の運用資産を明確に把握しておく必要があります。

弊社には16,000件の相談データを元に開発された、簡単に資産管理ができる「マネソル」(特許あり)というアプリがあります。銀行などの金融機関等とのデータ連携ができることから、家計簿の機能から詳細の資産管理まで一元管理することができます。つみたてNISAで資産がどれくらい増えたかなど、長期的にお金をちゃんと管理したいという方はぜひ活用してみてください。

(2)仕事や家事で忙しい人

つみたてNISAは仕事や家事が忙しくて、投資にはあまり時間をかけたくないという人にもおすすめです。

つみたてNISAは投資商品と毎月の積立金額を決めてしまえば、後は自動的に毎月投資をしていくことができます。

月に1回くらい、問題なく購入できているか、投資金額の変更は必要かといったチェックをするくらいで、手間なく投資を継続できます。

(3)少額から投資を始めたい人

つみたてNISAは年間40万円が上限ですので、毎月約33,000円が限度額になります。

そのため、他の金融商品と比べても、1万円や3万円など少額から始めていきやすい制度になります。

まとまった資金がないから投資はできないと考えている人にこそ、つみたてNISAはおすすめな投資方法といえます。

iDeCoと合わせて投資は可能

つみたてNISAの他に非課税で投資できるiDeCoがあります。

つみたてNISAはNISA口座を併用はできないですが、iDeCoと同時に投資することができます。

iDeCoはその年の投資額の全額控除も受けることができるなど、非常にメリットが大きいのですが、60歳まで引き出せないなどのデメリットもあります。

また、iDeCoは社員なのか、個人事業主なのかによっても、月々の積み立てられる金額も異なります。

iDeCoについて詳しく知りたい方は、下記記事を参照にしてみてください。

つみたてNISAの口座開設方法

つみたてNISAの口座開設方法(申込み方法)の流れを説明します。

(1)金融機関や証券会社より開設手続きできる

つみたてNISA口座は証券会社であれば証券口座、銀行であれば投資信託口座のように、それぞれの金融機関等で専用口座を開設できます。

まず、金融機関からつみたてNISA口座開設申込書を取り寄せます。所定の書類に必要事項を記入し、本人確認書類(運転免許証、パスポート、マイナンバーカードなどを用意)のコピーなど必要なものを添付して取り寄せた金融機関に提出します。

提出された必要書類を受けて、金融機関は税務署につみたてNISA口座開設の申請をします。(この過程は銀行が行います)税務署の確認が完了すれば、金融機関へ通知し、金融機関はつみたてNISA口座を開設します。

上記を経て、つみたてNISA口座開設完了の通知が届きます。到着後はつみたてNISA口座で投資を始めていきましょう。

なお、ネット証券の場合は、スマホ一つで口座開設することができます。

(2)口座を選ぶ時の注意点

つみたてNISAで口座を選ぶ時の注意事項を説明します。

①取り扱い商品の種類が豊富か

つみたてNISA口座で取り扱っている金融商品の種類は銀行や証券会社によって異なります。

例えば、楽天銀行は投資信託の取り扱い本数が120本以上ありますが、PayPay銀行は40本前後です。数が少ない方が迷わなくて良いという人もいますが、一般的に取り扱い商品が豊富な金融機関をおすすめします。

また、ネット証券の場合は銀行、証券会社よりも投資商品が多く取り扱っているのが特徴です。

②手数料は高くないか

つみたてNISA口座で取り扱っている金融商品の手数料は銀行や証券会社によります。

つみたてNISAの対象となる投資信託の販売手数料は基本的に無料(ノーロード)と決められていますが、信託報酬の金額は金融機関によって大きく異なる場合があります。

例えば1%と聞くとたいした数字ではないと思うかもしれませんが、金額が大きくなると手数料の差は大切です。必ず手数料等をチェックしてから口座等を開設(申込み)しましょう。

ネット証券の方が手数料が安くなる傾向がありますので、事前に比較するようにしましょう。

オススメなネット証券会社3選

オススメなネット証券会社を3社紹介します。それぞれのメリット・デメリットを事前に比較して自分に合った証券会社を選択しましょう。なお、おトクなサービスや最新の情報は公式サイトもご覧ください。

①SBI証券

SBIグループの口座開設数は1,000万を超えたと言われていますので、安心感があります。

SBI証券のつみたてNISAの取り扱い銘柄は185本と大変充実しており、つみたてNISA対応商品のほとんどの投資信託を取り扱っています。またSBIグループとバンガード社がタッグを組んだ「SBI・バンガード・S&P500」が新規で購入可能な数少ない証券会社です。

100円からの積み立ても可能ですので、投資初心者の人にも大変おすすめできる証券会社と言えるでしょう。

②楽天証券

楽天銀行は口座数800万以上といわれています。楽天ポイントが活用できますので、楽天アカウントとの親和性は言うまでもなく抜群です。

楽天証券の投資信託は買付手数料が無料で、他の証券会社と比較しても投資コストを抑えられるでしょう。

上手に楽天カード決済を使うとさらにポイントも貯まりますので、普段から楽天を使用している人の選択肢としてはもちろん、これから新たに投資にチャレンジする人にもおすすめです。

③松井証券

松井証券はネット証券の先駆者のひとつと言われています。

扱っている投資信託の取り扱い数を厳選し、複雑な仕組みの商品を取り扱っていないので、初心者も始めやすいでしょう。

また、取引手数料の安さだけではなく、投資初心者への充実したサポートも魅力です。無料で使えるマーケット情報やツールも豊富ですので、初心者および上級者にも人気がある証券会社です。

つみたてNISAのQ&A

ここではつみたてNISAについて、よくある質問について答えていきます。

(1)つみたてNISAは誰でもできる?

つみたてNISAは日本国内に居住している人のみ口座開設ができます。

また、年齢制限もあり、つみたてNISAを始める年の1月1日時点で20歳以上である必要があります。

(2)つみたてNISAは解約できるの?

つみたてNISAは、途中で金融商品を売却をして出金できます。

注意点として、売却した分、その年に追加で購入しても非課税枠には入りません。

具体的には、積立NISAで30万円投資をして、30万円売却したとしても、残りの非課税枠は10万円のままです。

売却したからその年の非課税枠が40万円に戻ることはありません。

(3)つみたてNISAの始め方は?

つみたてNISAを始めるには、つみたてNISAの取り扱いができる銀行や証券会社で口座開設をする必要があります。

店舗や窓口に行かなくても、大手ネット証券などで口座開設(申し込み)をすればつみたてNISAを始められます。

手数料無料など、まずは大手証券会社であるSBI証券、楽天証券、大和証券などを検討してみるといいでしょう。

【法改正】2024年以後のつみたてNISAはどう変わる?

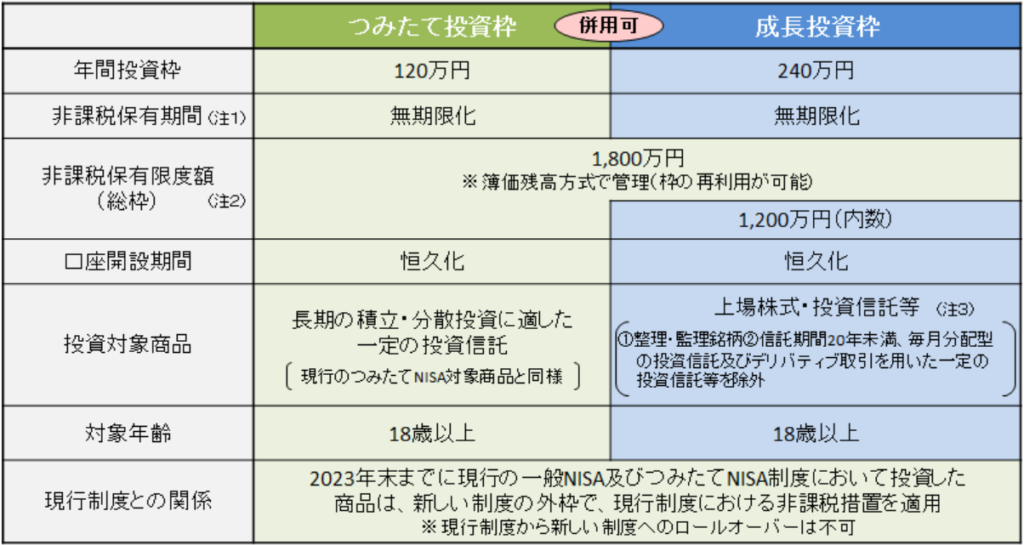

令和5年度(2023年)の税制改正により、2024年以後はつみたてNISAの内容が大きく変わります。今までは一般NISAとの併用ができなかったのですが、今回の改正により併用ができるようになります。そのため、非課税枠が一気に大きくなり、変更後は更にメリットが大きくと感じられるでしょう。

具体的な変更点については下記一覧表よりご確認ください。

出典:国税庁「新しいNISA」

また、当社の私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- ✅つみたてNISAの落とし穴

- ✅新NISAの注意点

- ✅実際に私が実践している投資商品

- ✅成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、今後NISAを検討している方は、ぜひご覧ください。

つみたてNISAのまとめ

つみたてNISAのメリット・デメリット、NISAのポイントや向いている人の特徴について解説してきました。

投資と聞くと、ハードルが高くて自分には関係ないと考えている人は少なくありません。

ですが、つみたてNISAであれば、少額から長期積立を始めることができるので、投資に慣れていない初心者にこそおすすめな制度になります。

是非、つみたてNISAについて理解を深めて、無理のない範囲から投資にチャレンジして資産づくりしていきましょう。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。