大学の学費は平均でいくらかかる?FPが目安金額と資金を貯める方法を解説

この記事の監修者:

子どもの大学費用については、「子どもが自由に進路を選べるよう、しっかり備えておきたい」と考える方が多い一方で、その高額さに悩んでいる方も少なくありません。

国立大学でも4年間の学費だけで240万円以上かかり、私立大学や、一人暮らしの場合はさらに多くの費用が必要となります。

加えて、大学入学前の受験費用、通学費用、自動車免許の取得費など、大学生活を過ごすためにはさまざまなお金がかかります。

本記事では、大学にかかる費用を徹底解説し、大学進学への備えとしての目標金額をご紹介します。

具体的な金額や適切な対処方法を把握しておくことで、教育資金への不安を軽減できます。

効率よく資産を育てるための方法もまとめましたので、ぜひ参考にしてください。

大学の学費の内訳と目安費用

大学に通うための学費として発生する費用は、入学料と授業料です。

私立大学になると施設設備費も必要となり、国公立大学に比べて学費は高額になることが一般的です。

学費の支払い方法は、1年分を一括で納付するほか、前期分・後期分で分納できる大学もあります。

なお、入学金は合格発表から1~2週間後の入学手続き時に支払う必要があり、期日までに支払わないと入学が取り消される可能性があるため注意してください。

ここからは、大学で学ぶための学費を「国公立大学」、「私立大学」、「海外留学」の3つのパターンにわけて詳しく解説します。

(1)国公立大学の目安費用

国公立大学に通うための費用の平均額は以下のとおりです。

| 入学料 | 年間授業料 | 初年度納入金 | 4年間の合計 | |

| 国立大学 | 28万2,000円 | 53万5,800円 | 81万7,800円 | 242万5,200円 |

| 公立大学(地域内) | 22万1,935円 | 53万4,485円 | 84万2,730円 | 244万6,185円 |

| 公立大学(地域外) | 38万2,631円 | 53万4,431円 | 100万5,165円 | 260万8,458円 |

入学料の納付が必要な初年度と、2年目以降にわけて、必要となる学費をみていきましょう。

①大学の初年度に納付する費用

大学の初年度に納付する費用は、国立大学と地域内から通う公立大学で82〜85万円程度です。

これに対し、地域外から通う公立大学では、およそ100万円となります。

この初年度納付金には、入学料と1年分の授業料が含まれます。

国立大学の場合、入学料および年間授業料は、文部科学省令によって標準額が定められているため全国でほぼ一律です。

一方、公立大学では、県内や市内など大学を管理する地域内から通う学生に対しては安く設定されており、地域内外での差は10~25万円あります。

②2年目以降にかかる費用

国公立大学の2年目以降にかかる費用は、年間の授業料です。

授業料は国立、公立ともに53万5,000円前後であるため、2年〜4年次の合計は約160万円となります。

初年度分を含めて4年間でかかる学費は、国公立大学の場合、およそ240~260万円です。

(2)私立大学の目安費用

続いて、私立大学の学費を確認していきましょう。文部科学省の「私立大学等の令和5年度入学者に係る学生納付金等調査結果」から、私立大学にかかる平均的な費用を以下にまとめました。

| 入学料 | 年間授業料 | 施設設備費 | 初年度納入金 | 4年間の合計 | |

| 私立文系 | 22万3,867円 | 82万7,135円 | 14万3,838円 | 119万4,840円 | 410万7,759円 |

| 私立理系 | 23万4,756円 | 116万2,738円 | 13万2,956円 | 153万450円 | 541万7,532円 |

| 私立医薬系学 | 107万7,425円 | 286万3,713円 | 88万566円 | 482万1,704円 | 2,354万3,099円 |

私立大学では、国立大学では原則不要である施設設備費がかかる点が特徴です。初年度と2年目以降にわけて、必要となる費用を説明します。

①大学の初年度に納付する費用

私立大学の初年度に必要となる費用は、学部によって異なります。

文系では120万円、理系では153万円、医薬系では482万円が目安です。

国公立大学の初年度納付金額と比較すると、私立大学はかなり高額です。

入学料については、国公立大学と私立大学の間に大きな差は見られませんが、私立大学の費用が高額になる主な要因は、年間授業料と施設設備費の高さにあります。

これらの費用は大学や学部によって幅があります。一般的に文系よりも理系のほうが高く、実験や実習の多い学部はより高額になる傾向です。

②2年目以降にかかる費用

私立大学の2年目以降にかかる費用は授業料と施設設備費です。

これらの年間平均額を合計すると文系で約97万円、理系で約130万円、医薬系で約375万円となります。

私立大学の初年度から4年目までにかかる学費の総額は、文系で約410万円、理系で541万円、医薬系では(6年間)約2,354万円にのぼります。

(3)海外留学の目安費用

子どもが海外留学を希望する場合、さらに高額な留学費用が必要となります。

海外の大学へ進学する場合、国や大学によって費用は大きく異なりますが、年間授業料のおおよその目安は以下のとおりです。

- ✅アメリカ都市部の州立大学:300万円

- ✅アメリカの私立大学:400~600万円

- ✅イギリス:250~400万円

これらの学費にプラスして留学先への渡航費用や現地での生活費も必要となるため、教育費を用意する親としては非常にハードルが高い選択肢といえるでしょう。

一方で、アジアやヨーロッパの一部には、日本の国立大学並みの授業料で通える大学もあります。

また、学費が抑えられる方法として、最初の2年間は現地のコミュニティカレッジに通い、その後四年生大学の3年次に編入するというルートも人気です。

日本の大学に在籍しながら、短期留学や交換留学によって海外経験を積むことも一つの選択肢です。

大学の学費以外に考えておくべき費用

大学に4年間通うには、学費以外にもさまざまな出費が発生します。

ここでは、受験時に必要となる「入学までにかかる費用」と、大学生活を送るうえで必要となる「大学入学後に係る費用」の2つにわけて、詳しく見ていきましょう。

(1)入学までにかかる費用

入学までにかかる費用とは受験に関連する費用のことです。ここでは、それらを「受験費用」と「入学しない学校への入学金」の2つに分けて整理しました。

大学へ進学するには入学前からまとまった費用が必要となるため、あらかじめ把握しておくことが大切です。

①受験費用

大学に合格するまでにかかる受験費用の平均額は30万3,000円です。(参照:教育費に関する調査結果|日本政策金融公庫)

受験費用の内訳は、入学試験を受ける受験料と受検するための交通費や宿泊費です。

大学の受験料の目安を以下の表にまとめました。

| 大学入学共通テスト(3教科以上) | 18,000円 |

| 大学入学共通テスト(2教科以下) | 12,000円 |

| 国公立大学2次試験 | 17,000円 |

| 私立大学(医学部、歯学部のぞく) | 30,000~35,000円 |

受験する大学の数や遠方の大学を受験するかどうかによって、受験費用には大きな差が生じます。

個人差の大きい部分ではありますが、自宅から通える範囲で1,2校のみを受験する場合でも10万円程度は見込んでおく必要があるでしょう。

②入学しない学校の入学金を支払う可能性がある

日本政策金融公庫の「教育費に関する調査結果」によると、入学しなかった学校への納付金の平均額は10万5,000円という調査結果が出ています。

大学受験では、第一志望に合格できなかった場合に備えて「滑り止め」となる複数の大学を受験することが一般的です。

しかし、本命大学の合否が出る前に滑り止めの大学の入学金納付期限が先に到来することも少なくありません。

その場合、滑り止め校の入学資格を確保するために、入学金を一次的に納付する必要があります。

調査結果の10万5,000円という金額は、滑り止めへの入学金を実際には納付しなかった人や最初に入学金を支払った大学にそのまま進学した人を含めた平均の金額です。

実際に滑り止めの大学へ入学金を支払う場合には、入学金の相場である20~30万円を支払うケースが一般的です。

入学金を支払っても実際に入学しなければ「捨て金」となります。

また、受験のスケジュールによっては複数の滑り止め大学に入学金を納める可能性もあるため、さらに費用がかさむことも考えられます。

子どもに安心して受験に臨めるようにするためにも、滑り止め1校分として、少なくとも20〜30万円の入学金を用意しておくことが望ましいでしょう。

(2)大学入学後にかかる費用

大学入学後にかかる費用として代表的なものは以下の4点です。

- 交通費、学校外活動費用

- 自動車の免許など資格取得に必要な費用

- 成人式、就活に必要な費用

- 一人暮らしの場合は家賃が必要

「自宅から通うのか、一人暮らしをするのか」「どのような資格を取得するのか」「成人式にどんな衣装で参加するのか」など状況や本人の希望によってかかる費用には大きな差が生じます。

平均的な費用を確認し、必要に応じて備えておきましょう。

①交通費、学校外活動費用

まずは、居住形態ごとに1年間でかかる交通費や学校外活動費の平均額をみてみましょう。

| 自宅 | 下宿、アパート | 全体 | |

| 通学費 | 65,800円 | 14,500円 | 44,700円 |

| 課外活動費 | 16,500円 | 23,500円 | 20,300円 |

| 修学費 (教科書、参考書籍、実習材料費など) | 46,700円 | 46,100円 | 46,800円 |

| 合計(1年間) | 129,000円 | 84,100円 | 111,800円 |

| 4年間合計 | 516,000円 | 336,400円 | 447,200円 |

自宅生とアパート・下宿生とでは、かかる費用に大きな差があります。

そのため、交通費と学校外活動費を合わせた4年間の合計では、自宅通学の方が20万円弱多くかかる傾向があります。

ただし、一人暮らしするには家賃などの生活費が必要となるため、その詳細については次の項目でご紹介します。

②自動車の免許など資格取得に必要な費用

自動車免許を取得するために教習所に通う場合、一般的には25〜35万円ほどの費用がかかります。

一方、宿泊を伴う短期集中型の「合宿免許」では、やや費用が抑えられ20〜35万円程度が相場とされています。

また、就職を見据えて簿記やTOEIC、マイクロソフトオフィススペシャリスト(MOS)などの資格取得や、学部で学んだ専門分野の国家資格を目指して勉強に励む学生も少なくありません。

全国大学生活協同組合連合会の「第58回学生生活実態調査」によると、大学生の1か月あたりにかける「勉学費」の平均額は約1,500円で、4年間で換算すると約7万2,000円を勉学に費やしていることになります。

さらに、同調査の「半年間の特別費」に関する調査では、各種スクールに通っている、または通う予定の学生の割合は全体の15%弱で、そのうち実際に費用をかけた学生の平均額は8万4,600円でした。

このように、大学以外の「学び」にも費用が発生するケースは少なくありません。

資格取得にかかる講座やスクールの費用についても、あらかじめ想定しておくことが大切です。

③成人式、就活に必要な費用

成人式にかかる費用は、スーツやドレスなどの洋装であれば5〜10万円ほどが目安です。

振袖を着る女性の場合、レンタルで10〜30万円、購入で30〜50万円が相場といわれています。

また、就職活動にもスーツ代や交通費、宿泊費などの費用がかかります。

リクルート就職みらい研究所の「就職プロセス調査2024年」によると、就職活動全体にかかった平均費用は8万2,905円です。

交通費はコロナ禍以前の2020年卒と比べると約4割に抑えられていますが、すべてのプロセスをオンラインで行う企業は前年より減少しています。

今後の就活でも一定の交通費や宿泊費が発生すると考えられるため、就活費用も大学にかかる費用としてあらかじめ想定しておく必要があるでしょう。

④一人暮らしの場合は家賃が必要

実家から離れた大学に通うために一人暮らしをする場合、住居費や生活費がかかります。

ここでは、日本政策金融公庫の「令和3年度教育費負担の実態調査結果」をもとに、子どもが自宅外から大学に通う際の費用を見てみましょう。

- ✅年間仕送り額の平均:95万8,000円(月額にすると約8万円)

- ✅一人暮らしを始めるための費用の平均:38万7,000円

このデータから4年間での費用総額を算出すると、一人暮らしで大学に通う場合、約422万円がかかる計算になります。

ただし、都市部では家賃や光熱費が高いため、平均額以上の仕送りが必要となることもあります。

また、大学生の一人暮らしにかかる生活費の目安は約9~10万円です。(参照:令和4年度学生生活調査結果|日本学生支援機構)

月々8万円の仕送りだけでは生活費すべてを賄うことは難しく、子ども本人がアルバイトや奨学金で補填しているケースが多いと考えられます。

親が大学の学費を出す割合は?

大学進学には多くの費用がかかりますが、それらを誰が負担すべきかについては、家庭によって考え方が分かれるところです。

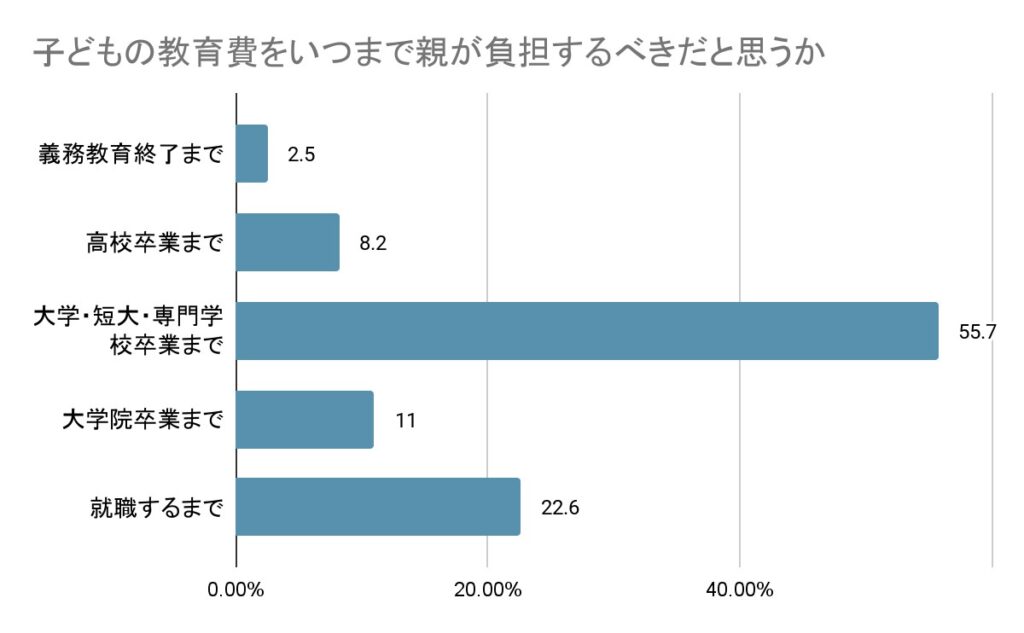

ソニー生命の「子どもの教育資金に関する調査2023」によると、「子どもの教育費をいつまで親が負担するべきか」という問いに対し、全体の55.7%が「大学・短大・専門学校までの教育費は親が負担するべき」と回答しています。

つまり、過半数の親が、大学までの学費を自分たちが負担すべきものと考えていることがわかります。

一方で、「大学院卒業まで」や、最終学歴にもよりますが「就職するまで」と回答した人もおり、大学を含めた教育費を親が負担するべきと考えていると推測できます。

それらを含めると、実に9割近くの人が「大学の学費は親が負担するべき」と考えていることになります。

実際にどこまでの教育費を親が負担しているかは家庭の事情によって異なりますが、多くの親が大学までの教育費を準備しようとしていることは間違いないと言えるでしょう。

大学までにいくら貯めておく必要がある?

高校卒業までに準備しておきたい教育資金の目安としては、子ども1人当たり「400万円」を目標にするとよいでしょう。

この金額は、国公立大学の4年間にかかる在学費用に近い金額です。

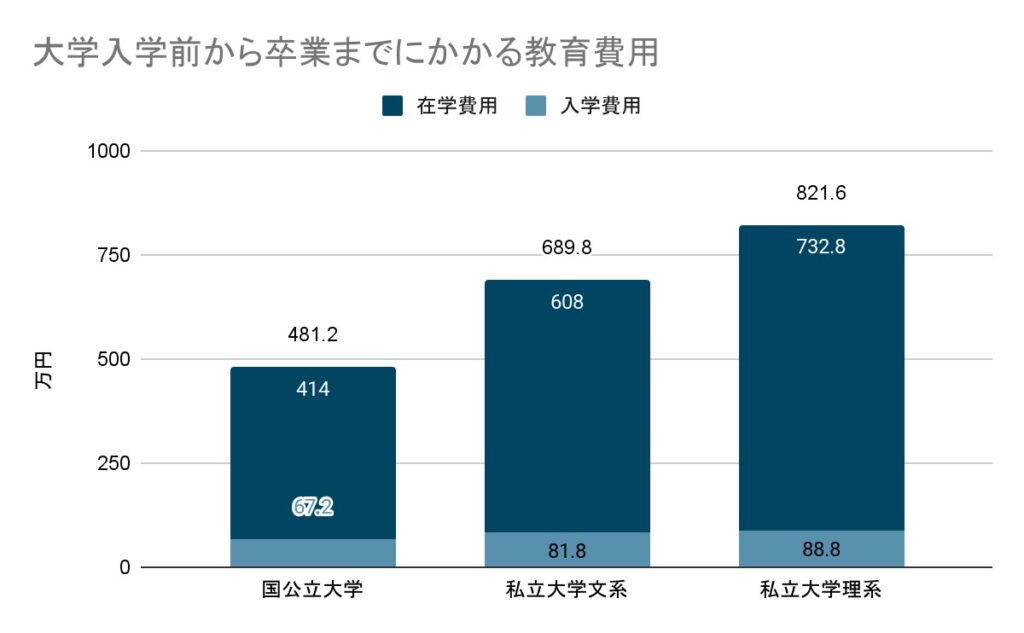

ここで、大学へ進学するための入学費用から、在学中にかかる在学費用の平均額をまとめてみましょう。

出典:日本政策金融公庫「令和3年度 教育費に関する調査結果」

- ✅入学費用:受験費用、入学金、入学しなかった学校への納付金

- ✅在学費用:授業料、通学費、教材費、学外での勉学費など

つまり、大学4年間で勉強するためにかかる最低限の費用として、国公立大学で約480万円、私立大学文系で約690万円、私立大学理系で約820万円がかかるとされています。

これらの金額には生活費や就職活動費などは含まれていません。

したがって、高校卒業までに400万円の教育資金を準備できれば、国公立大学であれば在学費用の大部分を、私立大学でもおおよそ2年間分の在学費用をまかなえることになります。

ただし、遠方の大学に進学して一人暮らしをする場合は、さらに4年間で別途約400万円の生活費がかかる点にも注意が必要です。

大学の学費を準備する方法

(1)家計のプランを立てる

大学の学費を準備するためには、将来を見据えた資金計画が欠かせません。

まずは、現在の収入と支出の状況を把握し、どれだけの金額を学費の準備金として充てられるかを明確にすることが大切です。

将来的に昇給や副収入などで収入が増える見込みがある場合は、それも考慮した上で、無理のない現実的なプランを立てていきましょう。

また、生活費や住宅費、通信費、保険料など継続的な支出についても今後の見通しを立て、内容を整理・調整することで、より多くの資金を学費の準備金に回せる可能性が高まります。

さらに、お金の専門家であるFP(ファイナンシャルプランナー)に、家計相談をするのも効果的です。

自分では気づきにくい工夫や改善点を取り入れた、具体的かつ実行可能な資金計画を立てることができるでしょう。

(1)自動積立定期預金の活用

目標金額が決まったら、その達成に向けてお金を貯める仕組みを整えましょう。

その際に有効なのが「自動積立定期預金」です。

これは、毎月決まったタイミングで一定額を自動的に定期預金に積み立てる仕組みで、手間をかけずに着実な貯蓄が可能になります。

定期預金の金利は高くありませんが、普通預金よりは利息が多く、さらに元本が保証されているため、安心して利用できます。

リスクを避けたい教育資金の準備には、安定性の高いこの方法が適していると言えるでしょう。

(3)新NISAの活用

大学の学費が必要になるまでに十分な時間がある場合は、その期間を活かして計画的に資産形成を行うことが重要です。

特に、長期的な資金準備に適しているのが「新NISA」の活用です。

新NISAは、投資信託や株式などの金融商品を一定額まで非課税で運用できる税制優遇制度で、長期運用による複利効果を活かして資産を効率よく増やすことができます。

結果的に、教育資金の準備において非常に有利な選択肢となります。

また、少額から積み立てが可能で、毎月コツコツと積み立てることで時間を味方にした資産形成が実現します。

さらに、新NISA口座内で保有している商品は、必要なタイミングで売却して資金を引き出せるため、進学時期に合わせて柔軟に取り崩せる点も大きなメリットです。

【シミュレーション例:目標400万円、15年間運用、年利3%想定】

・新NISA「つみたて投資枠」を利用

| 月々の積立額 | 15年後の想定資産額 |

| 15,000円 | 約3,400,000円 |

| 17,000円 | 約3,860,000円 |

| 19,000円 | 約4,310,000円 |

| 20,000円 | 約4,540,000円 |

出典:金融庁「つみたてシミュレーター」

※積立金額・期間・年利を入力することで、将来の積立金額を簡単に試算してくれるツールです。

このように、月々2万円弱の積立でも、15年間という時間を活かせば400万円の目標達成が視野に入ります。

投資であるため元本保証はありませんが、少額を長期にわたり分散投資することでリスクを最小限に抑えることが可能です。

また、毎月一定額を自動で積み立てられるため、無理なく計画的に資金形成を進める仕組みとして活用しましょう。

より詳しく知りたい方は、下記記事を参照してみてください。

(4)学資保険の活用

学資保険を利用して大学の学費を準備する場合もあります。

メリットとして挙げられるのは、毎月または一定期間に決まった保険料を支払う仕組みになっているため、計画的に貯蓄を進めやすい点です。

満期時にはまとまった学資金が受け取れるので、進学時に必要なお金を確実に準備しやすいという特徴もあります。

また、多くの学資保険は元本保証型であるため、元本割れのリスクがほとんどない点も安心材料です。さらに、契約者が死亡や高度障害状態になった場合に保険料の支払いが免除されるなど、保障が付いている商品もあります。

このように、学資保険は元本保証の安心感と計画的な積立が大きな魅力ですが、利回りの低さや途中解約リスクなどのデメリットも理解したうえで活用することが大切です。

場合によっては、学資保険と投資を組み合わせることで、より効果的な資金準備ができるでしょう。

大学の学費が足りない場合の対策方法

(1)教育ローンの活用

大学へ行くための費用を工面できない場合は、教育ローンを利用するという選択肢もあります。

教育ローンは、学費や通学のための一人暮らし費用など、教育に関連する支出に限定された融資です。

たとえば「国の教育ローン」は低金利で利用できるのが大きな魅力ですが、借入可能な上限額が比較的低く、世帯年収による利用制限がある点が特徴です。(上限350万円まで借入可、固定金利年3.15%)

いずれのローンを利用する場合も、将来の家計への影響を考え、現実的な返済計画を立てることが不可欠です。

無理のない範囲の借入にとどめるよう慎重に検討しましょう。

(2)大学無償化制度の活用

高等教育の修学支援新制度は、経済的な理由で進学をあきらめることがないよう、意欲ある学生を対象に学費の負担を軽減するための制度です。

2020年度に導入され、2025年度からは「多子世帯」への支援も拡充されています。

この制度では、授業料・入学金の減免と、返済不要の給付型奨学金の支給という2つの支援が受けられます。

対象となるのは、住民税非課税世帯やそれに準ずる世帯の学生です。

支援額は、世帯の状況や進学先、自宅から通学しているかどうかにより異なります。

文部科学省が公開している資料「令和4年度都道府県等事務担当者会議」によると、たとえば、住民税非課税世帯の学生が私立大学に自宅外から通う場合、年間で授業料約70万円、入学金約26万円の減免に加え、給付型奨学金として約91万円が支給されます。

さらに、2025年度からは、扶養する子どもが3人以上いる「多子世帯」に対して、所得制限なしで授業料減免が適用されるようになりました。

多子世帯とは扶養している子どもが3人以上いる世帯を指します。

ただし、子どもが3人いたとしても、長子が就職して扶養対象から外れた場合、扶養人数が2人となり、この制度の対象から外れるため注意が必要です。

(3)奨学金の活用

奨学金の活用は、大学進学にかかる費用を補う手段として多くの家庭で取り入れられています。

日本学生支援機構の「令和4年度学生生活調査」によれば、大学へ進学した学生のうち55.0%が何らかの奨学金を受け取っており、今や奨学金は進学の大きな支えとなっています。

中でも貸与奨学金を利用した学生の借入総額をみてみると、平均344.9万円、中央値は312.1万円と、過去の調査と比べていずれも過去最高となりました。(参照:奨学金や教育費負担に関するアンケート報告書2024 年 6月実施|労働者福祉中央協議会)

この中央値から月額換算すると、毎月6.5万円弱の奨学金給付を受け取っている学生が多いことになります。

ただし、貸与型奨学金は将来に返済が必要なため、返済義務を負うのは基本的に子ども本人です。

そのため、利用する際は返済計画や就職後の生活への影響も視野に入れて、事前に家族でしっかりと話し合うことが大切です。

このように、国の支援制度や奨学金を活用することで、大学進学にかかる費用負担を上手に軽減する道が開けます。

大学学費で困らないようアルファのFPに相談

大学進学にかかる費用を準備するには、積立貯蓄や積立投資など「お金を貯める仕組み」をつくることと、そしてその仕組みに投じる「入金力(収入や余剰資金)」を高めることがポイントです。

教育資金は家計にとって大きな負担となるため、自分の力だけでコツコツ貯めていくのは簡単ではありません。

プロの知見を借りて今やるべき対策を明確にしたうえで進める方が、とても効率良く資産を構築できるでしょう。

アルファのFPは、資産運用はもちろん家計の見直しや節約方法にも精通しており、実行可能な具体策をアドバイスします。

大切なお子様の大学進学時に慌てないためにも、まずはアルファのFPの無料相談を活用し、早めに資金計画を立てておきましょう。

まとめ

子どもの大学進学時には多額の資金が必要です。受験にかかる費用から4年間の在学費用までをあわせると、国公立大学で約480万円、私立文系大学では約690万円にのぼります。

さらに、一人暮らしにかかる生活費や、自動車運転免許や資格取得費、成人式の費用など、学費以外にもまとまった支出が発生する場面は少なくありません。

これらの費用を無理なく準備するには、早めの行動がカギとなります。

まずは、家計のムダを見直し、少しづつでも貯蓄を増やしていくことが大切です。

そのうえで、お金の専門家であるFPにライフプランを相談することで、より効率的に目標達成を目指せるでしょう。

この記事の監修者