マンションの買い替えで失敗しないには?住宅ローンなどの注意点を解説

「転勤をきっかけにマンションの買い替えをしないといけないけど、買い替えの手順を間違えて損をしたくないないぁ・・」

お子さんの出産や、急な転勤など、ライフイベントのタイミングでマンションの買い替えを考える方は少なくありません。

よりよい生活に向けてマンションを買い替えるのであれば、絶対に失敗したくないと思う方が多いのではないでしょうか。

とはいえ、マンションの売買はもちろん、買い替えは未経験という方が多いですから、何を注意したらいいか分からないと不安になっているかもしれません。

今回は、マンションの買い替えで失敗しないために、買い替えの一般的な手順はもちろん、住宅ローンの注意点なども徹底解説していきます。

マンション買い替えの順番は?

マンションの買い替えの場合、実家や賃貸物件で生活をしながらマンション購入をしたときとはおすすめの手順が異なります。

なぜなら、今、実際に住んでいる中古マンションがいくらで売却できて、売却した資金がいつ手元に入るかが買い替えに与える影響が大きいからです。

一般的には、今住んでいる家を売却した後に、新居を購入するという売り先行の方が時間面、金銭面での不安は少なくなりますが、現実的には買換えの際は買い先行で進めることになるケースも少なくありません。

例えば、マンション売却中に、ずっと希望していたマンションの一室が売りに出て、今すぐ確実に申込を入れておきたいということもあるはずです。

ここからは、マンション買い替えの際、売り先行、買い先行の特徴や注意点、どういった方におすすめかを解説していきます。

(1)「売り先行」の場合

マンション買い替えの際に、売りを先行させるのは堅実な買い替え方法になります。

①売り先行とは

売り先行とは、所有しているマンションの売却契約を行い、その後、新居を探していくという方法になります。

売りを先行させることで、焦って売却金額を下げてしまうことなく、希望価格で売れるまでじっくりと時間をかけることができます。

また、売却後にいくら手元に残るかがはっきりしてから物件を探すことができますので、新居の資金計画が立てやすいという特徴もあります。

②おすすめの人

売り先行の場合、売却後に新居がすぐに見つからない可能性があります。

マンション売却後は1ヶ月から3ヶ月前後で引き渡しするケースが多く、引き渡しまでに新居が準備できないと、仮住まいを用意する必要もでてきます。

そのため、前提条件として、近くに実家があり、仮住まいを用意する必要がない人にはおすすめです。

また、新居への資金計画が立てやすいことから、じっくりと堅実に家を探したい人にとっても売り先行が向いているといえるでしょう。

(2)「買い先行」の場合

マンション買い替えの際に、買い先行をするのは新居をじっくりと選びたいときに好まれる方法になります。

①買い先行とは

買い先行とは、所有しているマンションを売却する前に、先に新居の情報を集め売買契約を行う手法になります。

今の住まいで生活しながら、理想の物件が見つかるまで時間をかけることができますので、利便性の良い立地条件や市場価値の高い掘り出し物件が見つかるまで検討することができます。

また、新居を先に確保しておくことで、ベストなタイミングで引っ越しをすることができるという特徴があります。

②おすすめの人

買い先行は、そもそも実行できる人が限定されています。

なぜなら、今のマンションを保有したまま、新たなマンションを購入するということになるので、住宅ローンが完済済み、もしくはまとまった自己資金、現金預金があって手付金も支払えるような、資金面で余裕がある人が実行できます。

年収が高く、二重ローンを利用できる場合、同時並行で進められるものの、ローンを二重に支払っていかないといけない期間が発生するおそれがあります。

ローン支払いが厳しく、所有しているマンションの売却ができないとなってしまうと、購入資金のために焦って販売価格を下げたり、不動産業者の買取保証を利用して、買取価格で売却せざるを得ないという結果になってしまうかもしれません。

理想の住まいを見つけるまで、妥協せずに時間をしっかりかけたい方で、かつ、ある程度の資金に余裕があり出費に耐えられる方が向いている買い替え方法といえます。

マンション買い替えする際に住宅ローンの注意点

マンション買い替えの進め方として、特に注意するべきは住宅ローンについてです。

現在のマンションで住宅ローンを利用している場合、よく利用される住み替えローンやつなぎ融資についても解説していきます。

(1)現在のマンションの住宅ローンの一括返済が基本

住宅ローンが残っている場合、中古住宅の買い替えの際には、不動産売却した際の資金で住宅ローンを一括返済するのが基本です。

逆に言うと、売却代金でローンを完済できないオーバーローンの場合、自己資金を含めて返済することができない場合は、マンションの買い替えは難しくなってしまいます。

例えば、売り出し価格でマンションが売れずに、売買金額が安くなってしまって一括返済ができない場合、そもそも現在のマンションを売却することができません。

また、住宅ローンを一括返済するということで、住宅ローン控除を利用している場合、こちらの減税もなくなりますので気をつけておきましょう。

(2)「住み替えローン」は審査が厳しくなる

住宅ローンを全て返済できない場合、住み替えローンを利用する方法があります。

住み替えローンとは、マンション売却時に残った残債を、新しい住まいの購入で利用する住宅ローンに上乗せしてローンを組む方法です。

一般的には、住み替えローンを利用する場合、借入額が高額になり、審査も厳しいため利用するハードルは高いです。

また、住み替えローンを併用して利用できたとしても、返済合計額が大きくなれば、毎月の支出も増えてしまいますので、現実的に支払いに問題がないかはきちんと確認しておきましょう。

(3)「つなぎ融資」は金利が高くなる

現在所有している自宅マンションの売却中に、理想の物件が見つかることもあるでしょう。

その際には、つなぎ融資を利用することで新居を購入し、売却中のマンションが売れたタイミングで一括返済するという方法があります。

つなぎ融資は便利な制度ですが、注意するべきデメリットもあります。

まず、あくまでもつなぎ融資なので融資期間は1年前後と短く、融資にあたっては事務手数料や保証料などの諸費用はもちろん、住宅ローンと比較すると高金利で融資を受けるケースがほとんどなので支払いが多くなってしまいます。

そのため、返済期間が長くなると毎月の負担が大きくなるという悩みに向き合わなくてはいけなくなります。

マンション買い替えでかかる税金や諸経費

マンション買い替えにおいては、新築、中古問わず、マンションの売却と購入、それぞれに税金や諸経費がかかります。

そのため、買い替えを進める前に、どういった時期にどんな費用がかかるのか、手間かもしれませんが予算をしっかり計画しておき、最終的な残代金がいくらになるかを把握しておくことが大切です。

(1)マンションを売るときにかかる税金

マンションを売るときにかかる税金については、利益がでた場合と損失がでた場合とでパターンを分けて考えることが重要です。

①売却利益が出た場合

売却利益とは、売却契約をした際の金額から、諸費用やマンションを取得した時の購入代金を引いた上でプラスになった部分が利益となります。

例えば、売却するマンションの取得費が3,000万円で、4,000万円の売却額だった場合、購入時と売却時に200万円の諸費用がかかっていたとしたら、4,000万円−3,000万円−200万円=800万円が譲渡益となります。

売却利益に対して発生する不動産の譲渡所得税については所得税と住民税があります。

不動産の所有期間が5年以内の場合は短期譲渡所得、5年を超える場合は長期譲渡所得として、それぞれ税率が設定されています。

なお、自宅の場合は最大3,000万円までの特別控除がありますので、3,000万円以上の売却利益が出ない場合は、譲渡所得税を課せられることはありません。3,000万円特別控除について詳しく知りたい方は、国税庁のページを確認してみてください。

②損失が出た場合

マンション買い替えの際に損失が発生した場合は、利益がゼロの譲渡損失とみなされるので譲渡所得は課税されません。

仮に、3,000万円で売却できたとしても、購入時に4,000万円かかっていたとしたら、利益は発生していませんので、譲渡所得はかからないということになります。

なお、損出が出た場合も確定申告をしておきましょう。

(2)マンションを買う時のかかる税金

マンションを購入する際には3つの税金がかかります。

具体的には、不相談取得税、登録免許税、印紙税の3つになります。

不動産取得税は不動産購入時に、不動産が所在する都道府県に支払う税金となり、税率は原則4%です。

ただし、住居用の家屋については軽減措置により3%になる期間もありますので、事前に不動産担当者や税理士に確認しましょう。

登録免許税は、マンション購入後、所有権移転の保存登記や移転登記、ローンを利用する場合の抵当権設定登記など法務局に手続きする際にかかる税金になります。

一般的には、不動産会社が依頼した司法書士の先生が行ってくれることが多いですが、どのくらい費用がかかっているのかは、事前に理解しておくのが良いでしょう。

印紙税はマンション購入の売買契約書や、住宅ローン利用時の金銭消費貸借契約書など、課税文書に該当します。印紙税はマンションの売却価格によって変わるので、対象物件がいくらくらいの印紙税がかかるかも調べておくのをおすすめします。

マンションを購入するときにかかる税金について、詳しく下記記事を参照にしてみてください。

(3)マンション買い替えでかかる諸経費

マンション買い替えには、税金だけでなく、その他に諸経費もかかります。

①売却時の諸経費

マンション売却時にかかる一般的な諸経費は以下のとおりです。

- ■仲介手数料

仲介手数料は不動産売買の仲介をした不動産仲介会社に支払います。

一般的な売買価格である400万円以上のマンション売却の場合、売買価格の3%+ 6万円+消費税が上限となります。

- ■引越に関わる費用

引っ越し費用は繁忙期だと高額になりがちです。

移動距離は荷物の量でもかわりますので、引き渡し日の期日に余裕を持って、早めに複数社に見積もりを依頼するのが良いです。

時期によっては価格交渉をすることもできるので、最適な引っ越し業者を選定していきましょう。

- ■司法書士報酬

住宅ローンがある場合、抵当権抹消手続きを依頼するケースが多いです。

通常期に比べて、繁忙期には相場が値上がりするケースもありますが、抵当権などがない売主であれば不要になります。

- ■繰り上げ返済手数料(ローン利用中の場合)

一括で住宅ローンを返済する場合、金融機関に手数料を支払う場合があります。

都市銀行や信用金庫などの相場としては2万円から5万円前後になります。

マンションを購入するときにかかる諸経費について、詳しく下記記事を参照にしてみてください。

②購入する時の諸経費

マンション購入時にかかる基本的な諸経費は以下のとおりです。

- ■仲介手数料

売却時だけでなく、購入時にも仲介手数料が発生します。

条件は同じく、一般的な売買価格である400万円以上のマンション売却の場合、売買価格の3%+ 6万円+消費税が上限となります。

- ■火災保険

火災保険は1年更新や5年一括、30年まとめてなど期間によって費用がかわります。

どのくらい保障が必要かによって保険料は大きく変動しますので、事前に参考として目安費用を確認しておきましょう。

- ■団体信用生命保険

住宅ローンを利用する場合、団体信用生命保険の加入必須のケースが多いです。

保険料はローン金利に上乗せされている場合もあるので、どの程度の負担になるかは確認が大切です。

- ■住宅ローンの事務手数料

住宅ローン利用時の手数料は4万円から6万円前後が相場となります。

③買い替えするときに利用できるお得な制度

マンション買い替えの際に利用できるお得な制度として、3,000万円の特別控除があります。

上記にも少し触れましたが、3,000万円特別控除では、居住用財産である不動産の売却時に利益がでた際、譲渡所得から3,000万円を控除して支払うべき税金を軽減することができます。

3,000万円控除を利用する流れとしては、実際に居住用として利用している不動産の譲渡の場合であることに加え、居住期間など様々な要件があります。

その上で、1月1日から12月31日の収益を確定するために、売却した翌年の確定申告にて手続きを行う必要があります。

詳しい要件については、担当の不動産会社に確認して自分が適用できるのか確認をするとともに、詳細は国税庁のホームページでも確認しておくのが良いでしょう。

参考:国税庁「マイホームを売ったときの特例」

マンション買い替えで失敗しないための注意点

マンション買い替えで失敗しないための4つの注意点を解説していきます。

(1)余裕のあるスケジュールを立てる

まずは無理なく余裕を持ったスケジュールを立てましょう。

仮に、人気マンションであったとしても、売却のために販売活動を始めたタイミングですぐに問い合わせがくるとは限りません。

また、評価よりも少し高い金額で売却したいのであれば、売却までにある程度の期間を想定しておくのが良いでしょう。

一般的には、評価通りの金額で売却するには3ヶ月から6ヶ月前後、評価より高めで売却するには4ヶ月から12ヶ月前後で契約がまとまるケースが多いです。

希望の条件で売れるか心配な場合、更にゆとりをもって、入居中には室内の管理、ハウスクリーニングなど手入れをしっかりして生活感を薄くし、買い手である内覧希望者から魅力的に見えるような状態の部屋にしましょう。

もちろん、物件の築年数や、似たような条件の物件の需給バランスによってもかわりますので、信頼できる不動産担当者に相談しながら進めていくようにしましょう。

(2)業者に買い取ってもらう選択肢もある

マンションの売却方法には、不動産業者に買主となってもらい、直接購入してもらう買取売却という方法もあります。

買い取りの場合、不動産業者の査定と条件があえば、目安として1ヶ月前後で現金化することが可能です。

ローン状況や不動産業者によってはさまざまな売却方法やスケジュールがあり、1週間以内で契約から決済まで実行できるケースもありますので、理想の物件が見つかって、早期現金化したいときのために査定、検討しておき、選択肢を広げておくのもよいでしょう。

その際には、一括査定サイトなどで相場を調べておき、判断材料として、買取ならいくらくらいの評価が出るかおおよその傾向を把握しておくことが大切です。

(3)たたき売りにされないことを注意する

大切なマンションを売却するのであれば、1円でも高く売却したいと考える人は少なくないでしょう。

せっかくの資産をたたき売りして格安で手放すことがないように、スケジュールや期限には余裕を持っておくようにしましょう。

例えば、理想の住み替え先が見つかって契約してしまっていたら、少しでも早く売却して現金化しなくてはならないかもしれません。

そうなると、焦って物件価格の値下げスタートをするなど、さまざまな厳しい条件で売却せざるを得ないかもしれません。

(4)複数社に相談する

マンションの評価は一定ではなく、不動産会社によって増減があります。

不動産業者にも、マンションに強い業者もあれば、2,000万円未満の築古物件に強みがある業者もいます。

複数の不動産会社とやり取りするのは大変と感じるかもしれませんが、最初の1社に相談して言われるがままに契約を進め、何百万も損してしまったら後悔しきれません。

信頼できる担当者を見つけ、より明確な査定データを集めるためにも、きちんと2社から4社ほどは相談して見るようにするのをおすすめします。

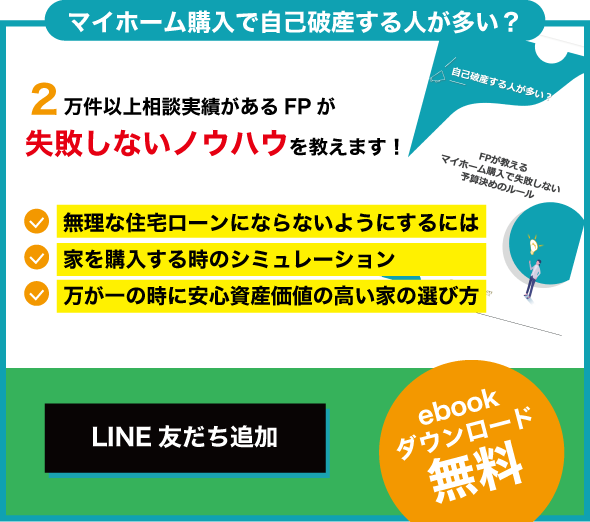

マンションの買い替えで不安な方はFPに相談

マンションの買い替えは、マンションの売却と購入を同時に行うことになるため、不動産業に慣れていない人にとってはハードルやリスクが高いと感じられるのではないでしょうか。

マンション買い替えにおいては、小さな失敗をきっかけに何百万円と損をしてしまう可能性もありますし、うっかり諸費用を見落としていて資金繰りが苦しくなってしまうかもしれません。

マンション買い替えや不動産会社の選び方に不安があるという方は、不動産会社に相談する前に、第三者の専門家として、FP(ファイナンシャル・プランナー)に相談してより良い方法を提案してもらうのがオススメです。

(1)FPに相談できること

FPは不動産はもちろん、税金や保険に関する豊富な知識もあり、個人のお金に関して幅広い視点からライフプランニングをしてもらうことができます。

お金に関する幅広い知識があることで、マンション売却時に気をつけるべきポイントや、必要諸経費、利益がでた際の税金関係についても事前にアドバイスを受けることができます。

その上で、新しく購入するマンションにかかる費用や、組み直す住宅ローンが今後の人生において適正な金額であるかなど、マンション買い替え後の人生プランについても過去の事例や、最近の傾向から、具体的な相談ができます。

不動産に詳しいFPに相談することで、満足度の高いマンション買い替えができる可能性は高くなるでしょう。

(2)FPに相談するメリット

FPは個人のお金の専門家として幅広い分野について学んでいる専門家となります。

マンションに関する不動産知識はもちろん、税金関係や保険関係も含め、総合的にアドバイスをもらえます。

例えば、マンションの売却、購入に関わる諸費用関係、不動産譲渡税、不動産取得税についてや、新しい住まいの住宅ローン、各種控除制度、修繕積立金についてなど専門的な分野についてアドバイスを受け取れます。

さらに、生活スタイルが変化することで必要になる支出や保障の見直しなど、マンションの売買をきっかけとしたライフステージの変化に柔軟に対応することができます。

まとめ

今回の記事では、マンションの買い替えに関して、一般的な手順や買い替え時の注意点について解説してきました。

マンションの買い替えは、売却と購入を同時に行うケースが多く、急いで手続きをしてしまって損をしてしまうケースも少なくありません。

事前に注意点や手順を理解した上で、マンション買い替えを行うようにしましょう。

独学で進めるのがどうしても不安という方は、不動産に詳しいFPに無料相談するのがオススメです。第三者視点でアドバイスをくれる不動産分野に強みのあるFPに相談すれば、安心してマンション買い替えを進めていけるでしょう。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。