サラリーマンにオススメ資産運用8選!注意点や失敗しないコツも解説

この記事の監修者:

- ☑「物価は上がっていく一方で、給料は一向に増えない」

- ☑「毎月あと3万円でも増えたら、生活資金が増えてゆとりが生まれるのに」

上記のような悩みを抱えながら、日々、働いているサラリーマンの人も多いのではないでしょうか。

資産運用には時間や手間がかかるイメージがあるかもしれませんが、実はサラリーマンでもてきる手軽な投資手法もあります。

本記事では「サラリーマンにオススメ資産運用8選!」と題して、サラリーマンでも始めやすい資産運用方法と、注意点や失敗しないコツも解説します。

この記事を読むことで、自分自身に合った投資法が分かり、資産運用を実践できるようになるでしょう。

サラリーマンは資産運用すべき?その3つの理由

まずは、サラリーマンが資産運用すべき3つの理由について考えてみます。

(1)平均年収が減少している

初めに、サラリーマンの平均年収を見てみましょう。国税庁の民間給与実態統計調査によると、過去11年間のサラリーマンの平均給与は次のとおりです。

| 区分 | 平均給与 |

| 平成23年 | 409万円 |

| 平成24年 | 408万円 |

| 平成25年 | 413.6万円 |

| 平成26年 | 415万円 |

| 平成27年 | 420.4万円 |

| 平成28年 | 421.6万円 |

| 平成29年 | 432.2万円 |

| 平成30年 | 440.7万円 |

| 令和元年 | 436.4万円 |

| 令和2年 | 433.1万円 |

| 令和3年 | 443.3万円 |

平均給与は400万円前後で、大幅に変わっていないことが分かります。一方で最近の電気代やガス代、食費どの物価高を考えると、給与は実質的に目減りしていると言えるでしょう。

(2)低金利のため銀行に貯金してもお金が増えない

現在は低金利が続いており、銀行に貯金してもお金が増えません。都市銀行の普通預金金利は0.0010%程度であるのに対して、投資信託は年利3%~10%です。

例えば2,000万円を20年かけて積み立てる場合、銀行預金よりも投資信託の方が、毎月積立額が少なくて済みます。

積み立てにより得られる利息も大きな差が出ることが分かります。

| 銀行預金(金利0.0010%) | 投資信託(年利5%) | |

| 毎月積立額 | 83,400円 | 55,900円 |

| 積立合計額 | 20,017,381円 | 20,010,194円 |

| 元金分 | 20,016,000円 | 13,416,000円 |

| 利息分 | 1,381円 | 6,594,194円 |

投資には元本保証がありませんが、預貯金よりも効率的に資産形成できる可能性があります。

(3)子どもの教育資金など出費が多い

子どもを一人育てるのに1,000万円、私立に進学させると2,000万円の教育費が必要と言われています。教育費は老後資金よりも準備期間が短いため、より効率的に資産を増やす必要があるでしょう。

投資信託やETFなど、比較的リスクの低い金融商品で資産運用することをおすすめします。なお、子どもの教育資金について詳しく知りたい方は、下記記事を参照にしてみてください。

サラリーマンが資産運用する時の注意点

サラリーマンが資産運用する時には、3つの注意点があります。

- ☑副業禁止の場合は就業規則に抵触する場合がある

- ☑インサイダー取引に気をつける

- ☑確定申告で副業がバレることがある

それぞれの内容について解説します。

(1)副業禁止の場合は就業規則に抵触する場合がある

一般的な資産運用は基本的に副業に該当しません。

厚生労働省の副業・兼業の促進に関するガイドラインにも、企業に向けて「自社の業務に支障がなければ、副業を認める方向で検討することが求められる」と記載されています。

しかし、投資先の相場が気になって仕事中にチャートを確認したり、業務時間中も売買を繰り返したりすると、就業規則に抵触するリスクが高いでしょう。

不動産実物投資においては、一定規模(5棟10室以上)を超えると事業とみなされ、問題になる可能性があります。

そのため、事前に就業規則を確認して、副業禁止のルールに抵触しないかチェックしておきましょう。

(2)インサイダー取引に気をつける

サラリーマンは部署によっては、インサイダー取引に気をつける必要があります。インサイダー取引とは、自社や取引先の重要情報が公表される前に株式を売買することです。

インサイダー取引は市場の公平性を保つため金融商品取引法で禁止されています。違反した場合は罰金や懲役刑が科されるため、注意しましょう。

(3)確定申告で副業がバレることがある

「副業していることを会社に知られたくない」という人もいるでしょう。

勤務先の給与所得以外に、投資などで得た利益は確定申告する必要がありますが、申告により副業がバレる恐れがあります。

これは「会社が従業員の所得金額から求めた税額」と「確定申告により個人で申告した所得も含めた、最終的な納税金額」が一致しないためです。

会社に副業していることを知られたくなければ、確定申告時に住民税の納付方法を「普通徴収」にすることです。

普通徴収では、給与所得以外は自分で住民税を支払うため、会社に副業がバレないと言われています。

なお、副業の所得が20万円以下であれば、基本的に確定申告は不要です。

サラリーマンにオススメの投資商品8選

では忙しいサラリーマンでも手軽に始められる、オススメの投資商品8選を紹介します。

(1)投資信託

投資信託は、運用のプロが投資家からのお金を集め、さまざまな株式や債券に投資して運用してくれる投資商品です。

運用で得られた利益が分配金として受け取れます。

①メリット

1万円程度の少額から投資することができ、ハードルの低い投資方法です。

一般的に投資信託は、国内外の個別銘柄や公社債に投資しているため、分散投資の効果も期待できます。

②オススメしたいポイント

運用商品の選定から運用までプロが代わりにしてくれるため、本業が忙しいサラリーマンでも管理しやすいでしょう。

投資信託について詳しく知りたい方は、下記記事を参照にしてみてください。

(2)不動産クラウドファンディング

不動産クラウドファンディングとは、投資家から集めた資金を元手に、事業者が不動産を購入・運用し、得られた利益が投資家に配分される仕組みです。

①メリット

不動産クラウドファンディングは1口1万円程度の少額から始められるため、不動産実物投資と比較して、初期費用が少なくて済みます。

賃貸物件の維持・管理の手間がかからない点もメリットと言えます。

②オススメしたいポイント

「実物の不動産投資は投資金額が大きくて不安」という人は、不動産クラウドファンディングに出資することで、間接的な不動産投資が可能です。

(3)金(ゴールド)投資

金投資とは、実物資産である金に投資する投資手法です。金貨やインゴットを貴金属店で購入する方法や、金に投資する投資信託を購入する方法があります。

①メリット

金は世界中で価値が認められているため、有事の際には換金しやすいメリットがあります。

②オススメしたいポイント

戦争やテロなど政治的・経済的に不安定な局面で、金の価格は上昇する傾向があります。

インフレにも強く、さまざまな投資商品のリスクヘッジとして活用が可能です。

金(ゴールド)投資について詳しく知りたい方は、下記記事を参照にしてみてください。

(4)つみたてNISA

つみたてNISAは、少額からの長期・積立・分散投資を支援するために国が作った非課税制度です。

投資対象は金融庁が認めた投資信託やETFとなっており、低コストで長期運用ができる金融商品に限られています。

①メリット

年間40万円を上限に、最長20年間非課税で運用できます。

例えば、一般的な投資で利益が10万円出ると20,315円の税金を納める必要がありますが、つみたてNISAなら税金は0円です。

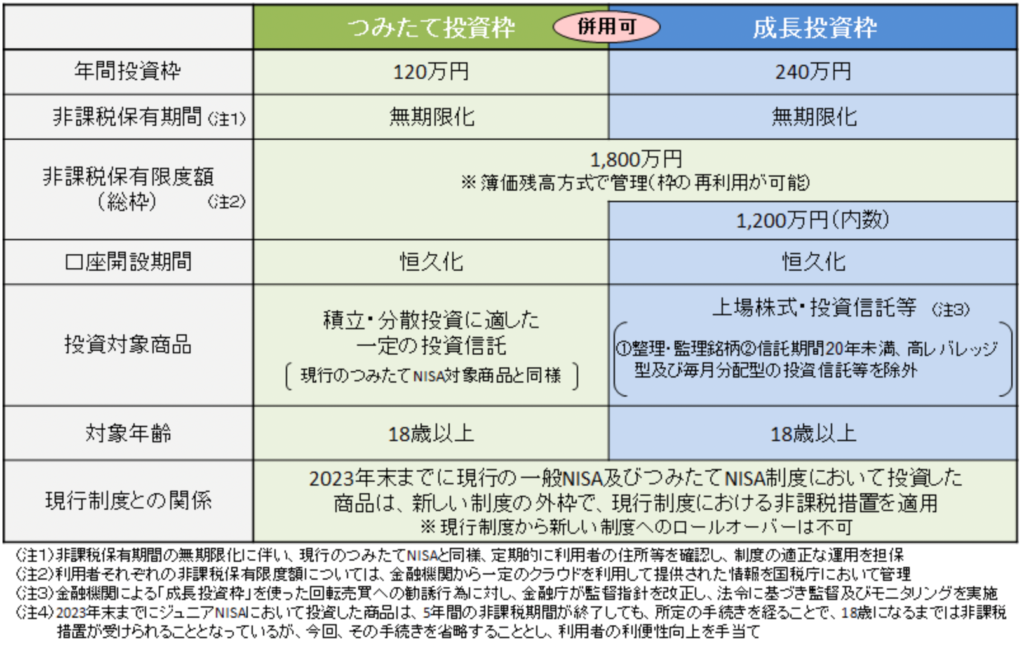

また、2024年からつみたてNISAの利用枠などの拡大が発表されており、メリットが更に大きくなったと言えます。

②オススメしたいポイント

毎月少額から積み立てて、長期的な資産形成が可能です。定期的に給与所得があるサラリーマンには始めやすい投資方法でしょう。

つみたてNISAについて詳しく知りたい方は、下記記事を参照にしてみてください。

また、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- つみたてNISAの落とし穴

- 新NISAの注意点

- 実際に私が実践している投資商品

- 成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

(5)株式投資

株式投資とは、株式会社が発行した株式を購入し、売買益や配当金の獲得をねらう投資方法です。

①メリット

成長企業に投資すると、元手資金の2倍~3倍の利益が得られる可能性もあります。

②オススメしたいポイント

企業によっては、自社製品やサービスを株主優待として提供していることもあります。

さまざまな優待の種類があり、投資の楽しみが広がるでしょう。

(6)不動産実物投資

不動産実物投資とは、アパートやマンションを購入して、入居者からの家賃収入を得ることです。

①メリット

定期的にまとまったお金が家賃収入として入ってきます。資産運用に時間を割けないサラリーマンでも、安定的なリターンが得られます。

管理会社に委託することで、物件管理の手間を省くことが可能です。

②オススメしたいポイント

サラリーマンは社会的信用力が高いため、ローンを組みやすい職業です。少ない自己資金でも、ローンで物件を購入し、効率的に利益が得られます。

不動産投資はサラリーマンから人気を集めていますが、カモにされやすいなど落とし穴があるのも事実です。失敗しないためには、事前におさえておくべきポイントを把握しておきましょう。

これから不動産投資を検討されているサラリーマンの方は、下記記事を参照にしてみてください。

(7)外貨預金

外貨預金とは、日本円ではなく外貨で預金する投資方法です。外貨は日本円よりも金利が高いケースが多く、円預金よりも多くの金利が受け取れる可能性があります。

①メリット

外貨預金は金利だけでなく、為替差益による利益も狙える点が魅力的です。

例えば1ドル=100円の時に100万円を預け入れ、1ドル=120円の時に払い戻した場合、払戻額は120万円となり、20万円の為替差益が得られます。

②オススメしたいポイント

外貨で預金すること以外は、一般的な貯金と同じ仕組みであるため、投資知識のない初心者でも理解しやすいでしょう。

(8)ETF

ETFは日本語で上場投資信託といい、投資信託の一種です。通常の投資信託が非上場であるのに対して、ETFは上場している点が大きな違いです。

①メリット

証券取引所に上場しているため、市場価格をリアルタイムで確認できます。値動きを見ながら、タイミングを見極めて売買することが可能です。

②オススメしたいポイント

一般的な投資信託と比べて、保有期間中の手数料が低めに設定されています。よりコストを抑えて投資信託で運用したい人におすすめです。

サラリーマンが資産運用で失敗しないコツ

資産運用におけるリスクをゼロにはできませんが、できる限り失敗は避けたいところです。

ここでは、サラリーマンが資産運用で失敗しない6つのコツをお伝えします。

(1)資産運用する安定を明確にする

資産運用において最も大事なことは、目的を明確にすることです。

目的が明確でないと、目先の利益を追いかけたり、一時的な感情に流されたり、結果的に大きな損失を発生させてしまう可能性があります。

反対に目的が明確であれば、「必要な資金はいくらか」「目標金額を達成するためにどの投資商品を選ぶべきか」を逆残して、最適な選択ができます。

実際に投資を始める前に、資産運用の目的を考えてみましょう。

(2)長期的に積立投資をする

サラリーマンには、長期の積立投資がおすすめです。長期的な投資は、短期間の価格の変動がならされ、安定した利益を得やすいと言われています。

こまめに相場を確認する必要がある短期投資と比べて、長期投資はサラリーマンでも取り組みやすいでしょう。

また、投資商品を複数回に分けて購入する「積立投資」を活用すれば、高値掴みとなるリスクが軽減され、平均購入価格を下げられるメリットがあります。

積立投資は、銘柄や金額を指定すれば、自動的に買い付けできるサービスもあります。長期的な積立投資は、本業が忙しいサラリーマンでも負担にならず、続けやすいでしょう。

(3)無理して投資しない

無理して大金をつぎ込まず、余裕資金の範囲内で資産運用をすることが重要です。投資は元本割れするリスクもあるため、投入した資金をすべて失う可能性もあります。

最低限の生活費を確保した上で、すぐに使う予定のないお金を投資に回すようにしましょう。

(4)節税を意識した投資をする

近年は一般NISAやつみたてNISA、iDeCoなど、税制上優遇を受けられる制度があります。

それぞれの制度の特徴は次のとおりです。

| 一般NISA | つみたてNISA | iDeCo(個人型確定拠出年金) | |

| 利用対象者 | 20歳以上 | 20歳以上 | 20歳以上60歳未満 |

| 年間拠出限度額 | 120万円 | 40万円 | 14.4万円~81.6万円(属性により異なる。) |

| 投資できる商品 | 上場株式、投資信託 | 金融庁が認めた投資信託・ETF | 投資信託・定期預金・保険 |

| 税制優遇 | 運用益が非課税 | 運用益が非課税 | 掛金が所得税・住民税から控除される 運用益が非課税 受取時の税金控除 |

| 運用期間 | 5年 | 20年 | 加入から60歳まで |

| 引き出し | 制限なし | 制限なし | 原則60歳まで不可 |

| 併用 | つみたてNISAとの併用は不可 | 一般NISAとの併用は不可 | 一般NISA・つみたてNISAとの併用は可能 |

一般NISAやつみたてNISAは誰でも利用が可能ですが、iDeCoは勤務先の年金制度によっては利用できないケースもあります。

節税効果のあるお得な制度であるため、利用できる制度は最大限活用しましょう。

なお、税制改正により2024年にはNISAやつみたてNISAには下記の変更があります。その変更点も踏まえて検討するようにしてみてください。

出典:金融庁「新たしいNISA」

(5)分散投資してリスクヘッジする

投資商品が偏っていると、価格が値下がりした場合、資産価値が大きく下がってしまいます。さまざまな商品へ分散投資することで、価格変動のリスクヘッジにつながります。

投資先を日本・米国・新興国などに分けたり、株式や債券など複数の投資商品を保有したり、値動きが異なるものを組み合わせることがポイントです。

分散投資をすると、資産全体が値下がりするリスクを避けられるでしょう。米株について詳しく知りたい方は、下記記事を参照にしてみてください。

(6)投資と貯金のバランスを意識する

投資と貯金のバランスを意識することも大切です。毎月の生活費や緊急時のための資金は、すぐに引き出せるように貯金で対応しましょう。

中期的に必要な教育費などは、ローリスクな定期預金や、ミドルリスクの投資信託で運用するのがおすすめです。

また、老後資金など長期で準備できるものは、投資信託やハイリスクな株式で準備することもできます。

現金として置いておくべきお金まで、投資に回してしまわないよう注意しましょう。資産運用の考え方などについて詳しく知りたい方は、下記記事を参照にしてみてください。

実際にあったサラリーマンが資産運用での失敗例

ここからは、サラリーマンが資産運用で失敗した事例を紹介します。同様の失敗をしないように、特に初心者の人は気を付けてください。

(1)レバレッジをかけすぎてFXで大損した

FXで大儲けして早期リタイヤした元サラリーマンの本に影響されて興味を持ち、FXを始めました。初めはレバレッジ2倍で堅実に取引していましたが、問題なく利益が出ていました。

調子に乗って、一気にレバレッジを25倍まで上げたところ、予想と違う値動きで100万円の損失が出てしまいました。

高レバレッジのリスクを十分理解しないまま、勢いで取引したことが原因です。

(2)不動産実物投資で入居者が入らず、大赤字となった

たまたまインターネットで「サラリーマンの副業は賃貸経営がおすすめ」という記事を見て、不動産会社のセミナーに参加しました。

不動産会社の営業マンから、利回り6%で月10万円の家賃収入が得られると説明され、地方のワンルームマンションを購入しました。

実際に物件を購入して入居者を募集してみると、なかなか人が入らず、空室利回りが続いています。一方で不動産投資ローンは返済する必要があり、キャッシュフローは大赤字です。

多額の借金を背負うことになってしまいました。不動産会社の言うことを鵜呑みにせず、入居者が集まりそうかという観点で、物件選びをすべきでした。

不動産投資の失敗例をより詳しく知りたい方は、下記記事を参照にしてみてください。

(3)損切りしなかった結果、株式投資で大きな損失が発生

同僚から勧められて、軽い気持ちで株式投資を始めました。50万円を元手に、ある上場企業の株を購入したところ、最初は株価が順調に上がっていましたが、業績の悪化で株価が大きく下がりました。

「また持ち直すだろう」と損切りしなかった結果、最終的に株価は30万円まで下落してしまいました。

他で資金が必要になったため、株を売却せざるを得ず、結果的に20万円の損失を出してしまいました。

事前に「ここまで株価が下がったら売却する」など、ルールを決めておくべきでした。

投資初心者のサラリーマンはFPなどの専門家に相談する

資産運用は長期間継続することで、収益につながりやすくなります。

早く始めるほど成果も出やすくなるため、まだ資産運用していない人は、少しでも早くスタートするのがおすすめです。

しかし、本業が忙しいサラリーマンにとって、情報収集をして運用方法を検討することは簡単ではないでしょう。

投資初心者のサラリーマンは、FPなどの専門家に相談することをおすすめします。我々FPは資産運用のプロであるため、おすすめの投資商品や運用方法を提案させて頂きます。

まとめ

平均年収の減少や、貯金だけではお金が増えない現実を考えると、サラリーマンは積極的に資産運用するべきです。

資産運用で失敗しないためには、資産運用の目的を明確にした上で、長期の積立・分散投資を心がけることが大切です。

サラリーマンにオススメの投資商品は次の8つです。

- ☑投資信託

- ☑不動産クラウドファンディング

- ☑金(ゴールド)投資

- ☑つみたてNISA

- ☑株式投資

- ☑不動産実物投資

- ☑外貨預金

- ☑ETF

ただし、サラリーマンが資産運用する時には「副業禁止規定に抵触しないか」「インサイダー取引に当たらないか」に注意しましょう。

確定申告で副業がバレるケースもあるので、気を付けてください。日中は忙しくて、資産運用の勉強ができないという初心者の方は、FPなどの専門家に相談してみましょう。

あなたの資産状況なども考慮して、適切な資産運用ができるようにサポートいたします。

この記事の監修者