30代子持ち世帯の平均貯金額は?必要な金額と貯蓄方法について解説

30代は結婚や出産など、何かとお金がかかる時期であり、出費が増える傾向にあります。

子育てを含む今後のライフイベントを考えると、

- ☑「毎月平均いくら貯金すればいいのだろう?」

- ☑「正直みんな、どのくらい貯金があるのだろう?」

といった不安を感じる方も多いのではないでしょうか。

この記事では、30代子持ち世代の平均貯蓄額や子育てに必要な金額、効果的な貯蓄方法について詳しく解説します。

30代でお金に関する悩みを抱えている方は、ぜひ最後までお読みください。

30代子持ちの平均貯蓄額

まずは30代子持ち世帯の平均貯蓄額を見てみましょう。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果によると、30代の金融資産保有額の平均値は以下の通りです。

| 金融資産保有世帯 | 金融資産を保有していない世帯を含む |

| 856万円 | 601万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果」を参照し著者作成

過去のデータと比較すると、各家庭の貯蓄額が減少している傾向が見られます。

例えば、令和3年の同調査では、金融資産保有世帯の平均は986万円、金融資産を保有していない世帯を含む場合は752万円でした。

これに比べると、令和5年には130万円~150万円ほど資産が減少しています。

この減少傾向は、物価上昇や収入の伸び悩み、家計支出の増加などが要因と考えられます。

貯蓄を取り巻く厳しい現状を踏まえ、今後の貯蓄方法や資産運用についてしっかりと考えることが重要です。

子育て世代の平均貯蓄額

子育て世代の平均貯蓄額について見て見ましょう。

厚生労働省の「2022年 国民生活基礎調査の概況」より、児童のいる世帯の貯蓄額の分布および平均貯蓄額は以下の通りです。

| 区分 | 割合 |

| 貯蓄がない | 9.2% |

| 貯蓄がある | 85.5% |

| 50万円未満 | 3.5% |

| 50~100 | 3.8% |

| 100~200 | 7.8% |

| 200~300 | 6.8% |

| 300~400 | 7.4% |

| 400~500 | 3.1% |

| 500~700 | 12.5% |

| 700~1,000 | 8.0% |

| 1,000~1,500 | 10.7% |

| 1,500~2,000 | 5.1% |

| 2,000~3,000 | 5.7% |

| 3,000万円以上 | 7.3% |

| 貯蓄あり額不詳 | 3.8% |

| 不詳 | 5.3% |

| 1世帯当たり平均貯蓄額 | 1,029.2万円 |

出典:厚生労働省「2022(令和4)年 国民生活基礎調査の概況] II各種世帯の所得等の状況を参照し著者作成

貯蓄額が「300万円以上」の割合は約54%である一方、1世帯当たりの平均貯蓄額は1,029.2万円と高めです。

この差は、一部の高所得世帯が「3,000万円以上」(7.3%)の貯蓄を保有しており、平均値を引き上げていることが要因と考えられます。

平均値だけでなく、分布全体を見ることで、自分の貯蓄状況が全体の中でどの位置にあるかをより正確に把握できるでしょう。

年収別の平均貯蓄額

子持ち世帯の平均貯蓄額について確認しましたが、実際には年収によって貯蓄額に大きな差が見られます。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果」より、年収別の金融資産保有額(平均値・中央値)を以下にまとめました。

年収別金融資産保有額(平均値・中央値)

| 年間収入 | 平均値 | 中央値 |

| 収入はない | 44万円 | 0円 |

| 300万円未満 | 139万円 | 1万円 |

| 300~500万円未満 | 304万円 | 100万円 |

| 500~750万円未満 | 556万円 | 200万円 |

| 750~1,000万円未満 | 804万円 | 400万円 |

| 1,000~1,200万円未満 | 1,970万円 | 800万円 |

| 1,200万円以上 | 2,387万円 | 1,200万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果」を参照し著者作成

ボリュームゾーン

年収500~750万円未満の層が最も多く、金融資産保有額の平均値は556万円、中央値は200万円となっています。

特に中央値が低いことから、貯蓄額の分布が一部の高資産層によって平均値を引き上げていることが伺えます。

高所得層の影響

年収1,000万円を超える層では、金融資産保有額の平均値が急激に増加しており、特に1,200万円以上の層では平均値が2,387万円に達しています。

自分の年収に近い層のデータを参考にすることで、現状の貯蓄状況を客観的に把握し、目標を立てる際の指標とすることができます。

必要に応じて収支やライフプランを見直してみましょう。

子育てに必要となる金額

子育てにはさまざまな費用がかかります。

ここでは、幼稚園から大学までの教育費と、そのために必要な貯金額について解説します。

(1)幼稚園から高校までにかかる費用

文部科学省の「令和3年度子供の学習費調査」によると、幼稚園から高校までにかかる費用は以下の通りです。

費用の内訳は、学校教育費、学校給食費、学校外活動費です。

学校教育費は授業料や教科書代、学校外活動費は学習塾や習い事などの費用を指します。

| 幼稚園 | 小学校 | 中学校 | 高等学校 | 合計 | |

| 公立 | 165,126円 | 352,566円 | 538,799円 | 512,971円 | 1,569,462円 |

| 私立 | 308,909円 | 1,666,949円 | 1,436,353円 | 1,054,444円 | 4,466,655円 |

出典:文部科学省「令和3年度子供の学習費調査」を参照し著者作成

すべて公立に通う場合と私立に通う場合では、金額に大きな差があることが分かります。

特に小・中学校における費用の差が大きく、これは主に学校教育費の違いによるものです。

また、総費用のうち学校外活動費(学習塾や習い事など)が占める割合は、公立小学校で70.2%、公立中学校で68.4%、公立高等学校で39.7%と大きな比率を占めています。

近年、学習塾やプログラミング教室、スポーツ教室などの習い事の費用が増加しており、家庭の負担がさらに大きくなっている現状があります。

これらの費用も含めた計画的な資金準備が重要です。

(2)大学にかかる費用

大学入学初年度にかかる費用は以下の通りです。

| 授業料 | 入学料 | 施設設備費 | 合計 | |

| 国公立 | 535,800円 | 282,000円 | 0円 | 817,800円 |

| 私立文系 | 827,135円 | 223,867円 | 143,838円 | 1,194,840円 |

| 私立理系 | 1,162,738円 | 234,756円 | 132,956円 | 1,530,450円 |

| 私立医薬系学部 | 2,863,713円 | 1,077,425円 | 880,566円 | 4,821,704円 |

出典:文部科学省「国立大学等の授業料その他の費用に関する省令」、「私立大学等の令和5年度入学者に係る学生納付金等調査結果」を参照し著者作成

さらに、授業料と施設設備費は複数年分かかるため、大学4年間にかかる費用は以下のようになります(私立医薬系学部は6年間分)。

| 学校区分 | 4年間(6年間)合計 |

| 国公立 | 2,425,200円 |

| 私立文系 | 4,107,759円 |

| 私立理系 | 5,417,532円 |

| 私立医薬系学部 | 23,543,099円 |

著者作成

令和7年度から、「多子世帯の学生等に対する大学等の授業料・入学金の無償化」が開始されます。

この制度では、子ども3人以上の世帯が支援対象となり、国が定める一定額までの授業料や入学金が無償となります。

詳しくは、文部科学省「高等教育の修学支援新制度」を確認しましょう。

(3)子どもが何歳までにいくら貯めればよいのか

教育費は子どもが大きくなるにつれて高くなる傾向にあります。

特に大学進学時には大きな出費が必要となるため、計画的な貯金が欠かせません。

貯金をするにあたり、毎月どのくらいを目安に貯めればよいのでしょうか。

進路によっても変わりますが、一般的に子どもが高校卒業までに300~500万円を目安に貯めておけば安心でしょう。

例えば、公立の幼稚園から高校まで通った場合、以下のような貯金プランが考えられます。

| 年齢 | 所属 | 費用 | 1か月あたりの支出額 | 1か月あたりの貯金額 | 1か月あたりの支出額+貯金額 | 累計貯金額 |

| 0~2歳 | 3万円 | 3万円 | 108万円 | |||

| 3~5歳 | 幼稚園 | 223万円 | 約6.2万円 | 3万円 | 約9.2万円 | 216万円 |

| 6~12歳 | 小学校 | 321万円 | 約4.5万円 | 3万円 | 約7.5万円 | 432万円 |

| 13~15歳 | 中学校 | 488万円 | 約13.5万円 | 2万円 | 約15.5万円 | 504万円 |

| 16~18歳 | 高等学校 | 457万円 | 約12.7万円 | 1万円 | 約13.7万円 | 540万円 |

著者作成

0~12歳までは月3万円、13~15歳までは月2万円、16~18歳までは月1万円貯金した場合、大学進学時には540万円貯まる計算です。

月々の貯金額を設定し、無理のない範囲で計画を立てることが大切です。

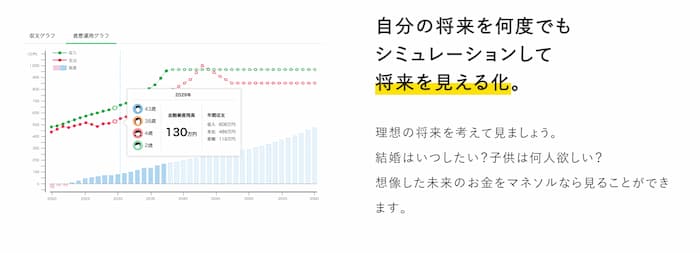

また、シミュレーションを行う際には、エクセルなどのツールを利用する方法もありますが、操作に不慣れな場合は、弊社のお金の管理アプリ「マネソル」(特許あり)の活用をおすすめします。

「マネソル」は、16,000件以上の相談データをもとに開発された資産管理アプリです。

銀行などの金融機関とのデータ連携が可能で、家計簿から詳細な資産管理まで一元的に管理できます。また、簡単な操作で多様なシミュレーションができるため、初心者でも安心して利用できます。

平均値自動入力機能もあり、より効率的な計画作成が可能です。

最近では、子どもの教育にかかる費用だけでなく、習い事や塾など学校外活動の費用も増加しています。

また、学費無償化制度の活用を視野に入れつつ、効率的な資金計画を立てることで、子どもたちの教育環境をより良いものにしていきましょう。

子育て以外に必要となる金

30代では、子どもの教育資金だけではなく、次の3つのような費用についても考慮し、まとまった金額を貯蓄しておく必要があります。

住宅費用

30代になると家族構成が固まり、子どもや家族のためにマイホームを持ちたいと住宅購入を考える方が多い時期です。

現在はフルローン(頭金なし)の住宅購入が増えている傾向にあります。

フルローンでの購入は可能ですが、月々の返済額が高くなることや、将来の家計負担が大きくなるリスクがあります。

住宅にだけお金をかけるわけにはいかない年代のため、頭金を準備することで返済額を抑え、家計を安定させることが重要です。

購入費用については国土交通省の調査によると、以下のようになります。

| 購入形態 | 購入平均価格 | 自己資金 | 年間ローン返済額 |

| 注文住宅 | 5,811万円 | 1,685万円 | 155.2万円 |

| 分譲戸建住宅 | 4,290万円 | 1,305万円 | 125.0万円 |

| 分譲集合住宅 | 4,716万円 | 2,279万円 | 123.6万円 |

| 中古戸建住宅 | 2,983万円 | 1,410万円 | 108.3万円 |

| 中古集合住宅 | 2,793万円 | 1,338万円 | 110.6万円 |

出典:国土交通省の「令和5年度 住宅市場動向調査報告書」を参照し著者作成

住宅は人生で最も大きな買い物の一つです。将来を見据え、計画的に準備を進めましょう。

老後資金

30代では、老後資金はまだまだ先の話と捉える人が多いかもしれません。

しかし、教育費や住宅費と比べて優先順位が低いとはいえ、早いうちから少しずつ準備を始めることが将来の安心につながります。

特に、年金制度の持続性や金額への不安がある現在、公的年金に頼るだけでなく、自助努力としての資産運用や貯蓄が求められます。

iDeCo(個人型確定拠出年金):掛金が全額所得控除されるため、節税しながら老後資金を積み立てられます。

新NISA(少額投資非課税制度):月々数千円からでも始められ、投資で得た利益が非課税になるメリットがあります。

長期でコツコツ積み立てていくことで、老後の備えを着実に進めることが可能です。

生活防衛資金

生活防衛資金とは、万が一の事態に備えて当面の暮らしを維持するための資金のことを指します。

家族の誰かが病気になったり、収入が一時的に減少したりするリスクを考慮し、あらかじめ準備しておくことが重要です。

目安金額:毎月の生活費の3ヶ月~半年分

利用目的:医療費や突発的な出費、収入減少時の生活費

生活防衛資金を確保しておくことで、予期せぬ事態に直面したときも冷静に対応できるようになります。

30代は教育費、住宅費、老後資金といった多くの資金ニーズが重なる時期です。

適切な優先順位をつけながら、無理のない範囲で計画的に貯蓄を進めていくことが大切です。

貯金を増やすには?

子育てに必要な費用を工面するには、貯金を増やすことが欠かせません。

しかし、必要な金額と現状の差が大きすぎて、どこから始めればよいのか分からないという方も多いのではないでしょうか。

ここでは、貯金を増やすための基本的なステップについて説明します。

(1)家計の収支を把握する

貯金をする際、まず重要なのは毎月の収支を正確に把握することです。

収入から支出を差し引いた金額が、貯金に回せる余剰資金となります。

この余剰資金を最大化することが、貯金を増やすための第一歩です。

支出の内訳を確認する方法

支出を把握するには、以下の項目を参考に、どの分野にいくら使っているかを細かく確認しましょう。

| 固定費 | ・水道光熱費 ・居住費 ・通信費 ・保険料 ・教育費 ・車のローン |

| 変動費 | ・食費 ・日用品代 ・娯楽費、交際費 ・医療費 ・被服費 |

著者作成

これらを記録する際には、家計簿アプリやエクセルシートなどのツールを活用すると便利です。

無駄遣いを発見したり、節約可能なポイントを見つけたりするのに役立ちます。

(2)固定費を見直す

収支を把握できたら、次に取り組むべきは固定費の見直しです。

支出を減らす際に、食費や日用品費などの変動費を削ることを考える人も多いですが、効果は限定的な場合があります。

一方で、毎月必ずかかる固定費を見直すことで、大きな節約効果を得られる可能性があります。

以下のような固定費の項目は、見直しが比較的容易であり、かつ効果が高いと言えます。

スマホ料金の削減

通信プランを見直し、格安SIMに切り替えることで、月額料金を大幅に抑えることができます。

不要なサブスクリプションの解約

定期的に利用状況を確認し、不要な動画配信サービスや音楽アプリを解約しましょう。

水道光熱費の見直し

電力会社やガス会社を変更する、または料金プランを最適化することで節約が可能です。また、省エネ家電を活用することも有効です。

保険内容の再検討

保険の補償内容が過剰でないか確認しましょう。必要な保障のみを残すことで、保険料を抑えられます。

居住費の見直し

家賃交渉や、場合によっては引っ越しを検討することも、長期的な節約につながる選択肢です。

固定費は一度見直すと、その効果が毎月持続するため、貯金を増やすための大きな助けになります。

まずは手をつけやすい項目から見直しを進めてみましょう。

固定費の把握、支出を明確に管理したい方もぜひ「マネソル」(特許あり)を活用してみてください。

出典:マネソル

(3)万が一の時の出費に備えて預金をする

貯金に回せるお金を確保できたら、計画的に預金を進めましょう。

生活には予測できない出費がつきものです。

病気や事故、急な修繕費など、万が一の事態に備えるためにも、ある程度の余裕を持ってお金を貯めておくことが重要です。

口座を分けて管理する

貯金をより効率的に管理するためには、家計用の口座と子育てや緊急時のための口座を分けて管理する方法がおすすめです。

これにより、目的別にお金の流れが明確になり、使いすぎを防ぐことができます。

会社の福利厚生を活用する

もし勤務先の福利厚生に「財形貯蓄制度」がある場合は、それを活用するのも一つの方法です。

財形貯蓄は、給与から天引きされる仕組みで、指定された口座に毎月自動的に貯金が振り込まれるため、手間をかけずに計画的に貯蓄が進められます。

財形貯蓄制度の内容やメリット・デメリットについて詳しく知りたい方は、専門的な解説記事を参照すると良いでしょう。

(4)投資信託など資産運用を検討する

近年の低金利環境では、金融機関の預金だけでは資産を大きく増やすのは難しい状況です。

そのため、すぐに使わない余剰資金については、投資信託などを利用した資産運用を検討することをオススメします。

投資信託の特徴

投資には元本割れのリスクがありますが、投資信託は比較的リスクが低いとされる金融商品です。

投資信託は、投資の専門家(ファンドマネージャー)が投資家から集めた資金を株式や債券などに分散投資して運用し、その利益を投資家に分配する仕組みになっています。

投資信託のメリット

手軽に始められる:数千円という少額から投資をスタートできるため、初心者でも始めやすいです。

専門家に運用を任せられる:自分で個別の株式や債券を選ぶ必要がなく、プロに運用を任せることができます。

リスク分散が可能:複数の資産に分散投資するため、特定の銘柄に依存するリスクを軽減できます。

注意点

投資信託にもリスクがあります。

運用成績によっては元本を下回ることもあるため、余剰資金で行うことを心がけ、リスク許容度に応じた商品を選びましょう。

投資信託の仕組みや具体的な商品の選び方について詳しく知りたい方は、専門の解説記事や金融機関の資料を参照してみてください。

なお、投資信託で絶対に買ってはいけない商品を下記動画にて解説していますので、損をしたくない方はぜひご覧ください。

また、投資信託を購入する際は、新NISA(少額投資非課税制度)も検討してみましょう。

新NISAのポイント

非課税保有期間が無制限

新NISAでは、投資で得られる運用益が非課税となる保有期間が無制限となりました。これにより、長期投資に適した仕組みとなっています。

年間投資枠と非課税保有限度額

年間投資枠は次の2つに分かれています:

・つみたて投資枠:120万円

・成長投資枠:240万円

1人当たりの非課税保有限度額は1,800万円ですが、そのうち成長投資枠は1,200万円以下に制限されています。

対象商品が金融庁認定のものに限定

新NISAでは、対象となる金融商品が金融庁により選定されています。このため、投資初心者でも比較的安心して利用を始めることができます。

新NISAを利用するメリット

・運用益が非課税となるため、資産形成を効率的に進められる。

・少額から始められるつみたて投資枠は、長期投資に適しておりリスクを分散しやすい。

注意点

非課税枠には上限があるため、計画的な運用が必要です。

投資対象商品の選択には慎重を期し、自身のリスク許容度に合った商品を選びましょう。

新NISAの詳細や活用法、具体的なメリット・注意点について詳しく知りたい方は、ぜひ下記記事を読み把握しておきましょう。

(5)お金のプロであるFPに相談

お金に関する悩みを抱えていても、「何か始めなければ」と思いつつ、どこから手を付ければよいのかわからない方も少なくありません。

そのような場合は、ぜひ弊社のファイナンシャルプランナー(FP)にご相談ください。

弊社は年間2,000件以上の相談実績を持ち、お客様一人ひとりの状況や目標に合わせた最適なライフプランをご提案しています。

資産運用、保険の見直し、家計管理、将来設計など、さまざまな分野でプロフェッショナルなアドバイスをご提供いたします。

お気軽にご相談いただき、一緒に最適な解決策を見つけましょう。

万が一教育費が足りなかったら?教育ローンや奨学金を利用する方法も

貯金で教育費が賄えそうにない場合は、教育ローンや奨学金の利用を検討することも選択肢の一つです。

◇教育ローン

教育ローンには以下の種類があります:

国の教育ローン(教育一般貸付):主に日本政策金融公庫が提供しており、低金利が特徴です。

金融機関が提供する教育ローン:民間の銀行や信用金庫などが取り扱い、商品ごとに条件や金利が異なります。

◇奨学金

奨学金には、日本学生支援機構(JASSO)が提供するものが代表的です。

返済が必要な貸与型と、返済不要の給付型があります。進路や家庭の状況に応じて、適したものを選びましょう。

それぞれの制度内容を比較すると、以下の通りです。

| 銀行の教育ローン | 国の教育ローン(教育一般貸付) | 日本学生支援機構の奨学金 | |

| 貸与対象者 | 保護者 | 保護者 | 学生本人 |

| 申込時期 | いつでも | いつでも | 決められた応募期間内 |

| 貸与金額 | 金融機関により異なる | 最高350万円(要件を満たせば450万円)一括貸与 | 区分により異なる月々定額の貸与 |

| 利用要件 | 学力基準および家計基準はなし | 学力基準はなし子どもが1人の場合、世帯年収の上限額は790万円 | 学力基準および家計基準を満たしていること |

| 利息 | 金融機関により異なる | 年利2.35%の固定金利 (R6年11月時点)在学期間中は利息のみの返済とすることができる | 【第一種奨学金】 無利息 【第二種奨学金】 年利3%を上限とする(在学中は無利息) |

| 返済期間 | 金融機関により異なる | 最長18年 | 割賦方法、金額により異なる |

| 対象となる学校 | 小学校、中学校、高等学校、大学、大学院、短期大学などの他、予備校なども利用可能 | 修業年限が原則6か月以上で、中学校卒業以上の人を対象とする教育施設 | 大学、大学院、短期大学、高等専門学校、専修学校 |

出典:日本政策金融公庫「教育一般貸付」、日本学生支援機構「貸与奨学金」を参照に著者作成

◇奨学金と教育ローンの特徴と注意点

奨学金には以下のメリットとデメリットがあります:

メリット:在学中は無利子で利用できるため、学生時代の負担を抑えられます。

デメリット:貸与対象者は子ども本人となるため、卒業後に返済負担が発生します。

教育ローンの特徴は以下の通りです:

メリット:貸与対象者は保護者であるため、子どもに返済負担がかかりません。

デメリット:奨学金に比べて金利が高いことが挙げられます。また、金融機関の教育ローンは国の教育ローンよりも借入れ可能額が大きく、使用目的の自由度も高い一方で、金利はさらに高めです。

より詳細な情報については、以下の公式サイトを確認すると良いでしょう。

日本学生支援機構「貸与奨学金」

日本政策金融公庫「教育一般貸付」

◇高等教育の修学支援新制度と給付型奨学金

文部科学省では、「学びたい気持ちを応援します」を理念に、高等教育の修学支援新制度を導入しています。この制度では、以下の支援が行われます:

授業料等減免と給付型奨学金

令和6年度から、授業料減免などの対象が間所得世帯(多子世帯・私立理工農系)に拡充されます。

令和7年度から、多子世帯の学生に対する大学等の授業料・入学金の無償化が開始されます。

給付型奨学金の改正

「返さなくていい奨学金」として、給付型奨学金制度が令和6年度から改正されます。「学びを、お金で、あきらめない」という理念のもと、多くの学生が経済的負担を軽減できる制度設計が進められています。

◇制度の活用に向けて

どのような支援や制度が利用できるかを事前に調べ、自分や家族が対象となるかを確認しておきましょう。適切な計画を立てることで、将来の進路や学びの選択肢を広げることができます。

まとめ

子持ち世帯の貯金額に関する情報は以下の通りです。

◇30代子持ち世帯の平均貯蓄額: 856万円(資産保有世帯)、601万円(金融資産を保有していない世帯を含む)

◇子育て世代の平均貯蓄額:1,029.2万円

◇30代の年収500~750万円未満の平均金融資産保有額:556万円

また、必要となる教育費の目安は以下の通りです。

教育費は進路によって大きく異なるため、早めに教育方針を決め、必要な金額とその時期を把握しておきましょう。

◇幼稚園から大学まで公立に通った場合:約400万円

◇幼稚園から高校まで公立、大学のみ私立文系の場合:約570万円

◇幼稚園から高校まで私立、大学は私立理系の場合:約1,000万円

経済的な理由で子どもの進路を制限しないよう、計画的に資金を準備することが重要です。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。