年末調整でがん保険は控除対象|FPが書類の記載方法など徹底解説

「年末調整でがん保険は控除対象になるの?」と疑問お持ちの人もいるのではないでしょうか。

がん保険は生命保険料控除の対象になるので、申告すれば税金が安くなる可能性があります。

この記事では生命保険料控除の申請書類記載方法などをFPが徹底解説します。

がん保険に加入している会社員の方は、ぜひ参考にしてみてください。

生命保険料控除とは?年末調整でがん保険控除を受けられる

がん保険が控除対象となる生命保険料控除とは、そもそもどんなものでしょうか。制度の仕組みについて詳しく説明します。

(1)そもそも生命保険料控除とは?

生命保険料控除とは、1年間に払った保険料の金額に応じて所得税・住民税が軽減される仕組みです。

一般生命保険料・介護医療保険料・個人年金保険料の3区分に分かれており、それぞれ控除限度額が決まっています。

控除の対象者は「実際に保険料を支払った人」であるため、自分の保険だけでなく家族の保険も申告することが可能です。

会社員の人は年末調整で保険料控除申告書を勤務先に提出することで、控除が受けられます。

(2)生命保険料控除の改正点

「一般生命保険料・介護医療保険料・個人年金保険料のうち、がん保険はどの区分に該当するの?」と気になっている人も多いでしょう。

実は生命保険料控除は税制改正があり、がん保険の加入時期によって控除区分・控除額が異なります。

平成23年12月31日までに締結したがん保険は「一般生命保険料」、平成24年1月1日以降に締結したがん保険は「介護保険料」の区分で計算します。

ただし平成23年12月31日以前に締結した契約でも、平成24年1月1日以降に特約の中途付帯や転換、更新手続きを行った場合は新制度が適用されます。

改正前後の控除額は次の通りです。

- ☑新契約(平成24年1月1日以降に締結した保険)の控除額

| 年間の支払保険料等 | 控除額(所得税) | 年間の支払保険料等 | 控除額(住民税) |

| 20,000円以下 | 支払保険料等の全額 | 12,000円以下 | 支払保険料等の金額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 | 12,000円超 32,000円以下 | 支払保険料等×1/2+6,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 | 32,000円超 56,000円以下 | 支払保険料等×1/4+14,000円 |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 |

新制度は一般生命保険料控除・介護医療保険料控除・個人年金保険料控除の3区分に分かれており、いずれも上記の表に従って控除額を算出します。

3区分を合算した控除限度額は、所得税12万円・住民税7万円です。

- ☑旧契約(平成23年12月31日までに締結した保険)の控除額

| 年間の支払保険料等 | 控除額(所得税) | 年間の支払保険料等 | 控除額(住民税) |

| 25,000円以下 | 支払保険料等の全額 | 15,000円以下 | 支払保険料等の金額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 | 15,000円超 40,000円以下 | 支払保険料等×1/2+7,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 | 40,000円超 70,000円以下 | 支払保険料等×1/4+17,500円 |

| 100,000円超 | 一律50,000円 | 70,000円超 | 一律35,000円 |

旧制度では一般生命保険料控除・個人年金保険料控除と2つの区分に分かれており、どちらも控除額は上記の表の通りです。

一般生命保険料・個人年金保険料を合算した控除限度額は、所得税10万円・住民税7万円です。

新制度・旧制度両方の契約がある場合の控除限度額は、控除区分ごとに所得税4万円・住民税2.8万円、全体の所得控除限度額は所得税12万円・住民税7万円が上限となります。

(3)生命保険料控除の種類

先ほど説明した通り、新制度における生命保険料控除は3つの区分があります。それぞれの区分で対象となる保険種類は以下の通りです。

①一般生命保険

一般生命保険は、人の死亡や生存に起因して保険金が支払われる保険商品を指します。対象となる保険商品は、死亡保険、終身保険、収入保障保険、学資保険などです。

②介護医療保険

介護医療保険は、病気やケガによって保険金が支払われる商品のことです。

がん保険、医療保険、介護保険などが介護医療保険に該当します。

③個人年金保険料

個人年金保険料税制適格特約が付いた個人年金保険などを指します。

保険金の受取りまでに10年以上保険料を支払い、受取りは10年以上の年金受取りであること等、一定の条件を満たしたものが控除の対象になります。

控除対象か分からない場合は、保険会社から毎年送られてくる控除証明書で確認が可能です。

保険会社のパンフレットやホームページで控除対象となる説明が記載されていることもあります。

がん保険の控除額はいくらになる?控除額のシミュレーション

では、がん保険に加入していた場合の実際の控除額を見てみましょう。

(1)がん保険の控除額

がん保険の控除額は、旧契約においては一般生命保険料区分で最大5万円、新契約においては介護保険料区分で最大4万円となります。

(2)実際にがん保険控除を受けた時のシミュレーション

以下の条件で実施いくら控除されるのか、計算方法と合わせて見てみましょう。

| 年収 | 500万円 |

| 所税率 | 20% |

| 一般生命保険料 | 2万円 |

| 介護医療保険料 | 3万円 |

| 個人年金保険料 | 5万円 |

著者作成

所得税・住民税の控除額の計算は次のとおりです。

- ☑所得税

| 一般生命保険 | 20,000円 |

| 介護医療保険 | 25,000円 (30,000円×1/2+10,000円) |

| 個人年金保険 | 32,500円 (50,000円×1/4+20,000円) |

| 所得税控除額 | 77,500円 |

著者作成

- ☑住民税

| 一般生命保険 | 17,500円 (20,000円×1/2+7,500円) |

| 介護医療保険 | 22,500円 (30,000円×1/2+7,500円) |

| 個人年金保険 | 30,000円 (50,000円×1/4+17,500円) |

| 所得税控除額 | 70,000円 |

著者作成

次に、控除額に所得税10%・住民税10%の税率を乗じます。

| 所得税 | 77,500円×10%=7,750円 |

| 住民税 | 70,000円×10%=7,000円 |

| 合計 | 14,750円 |

著者作成

計算結果から、生命保険料控除で14,750円が還付されることが分かります。

がん保険控除を受ける時に必要な書類

保険料控除を受けるには、どのような書類がいるのでしょうか。

手続きにあたって、下記2種類の書類が必要となります。

- ☑給与所得者の保険料控除申告書

- ☑がん保険の保険料控除証明書

保険料控除申告書は勤務先から支給されます。

保険料控除証明書は、がん保険に加入している保険会社から毎年10月~12月ごろにはがきで郵送されるケースが一般的です。保険料控除申告書に添付して勤務先に提出する必要があります。

控除証明書をなくした場合は保険会社に再発行を依頼できますが、年末調整の手続きに間に合わなければ自分で税務署に確定申告をしなければなりません。

年末調整手続きまで、控除証明書は大切に保管しておきましょう。

がん保険控除申告書の書き方

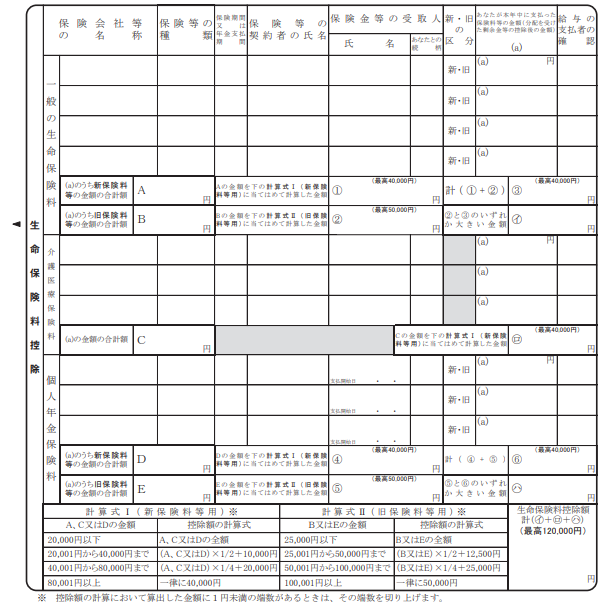

次に、保険料控除申告書の書き方について説明します。

(1)がん保険控除申告書の書き方

保険料控除申告書には生命保険料控除、地震保険料控除など複数の項目が掲載されています。

生命保険料控除の記載箇所は下のイメージ図のようになっています

保険料控除申告書の一般の生命保険料・介護医療保険料・個人年金保険料それぞれに、下記項目を記入します。

がん保険は加入時期によって、「一般の生命保険料」または「介護医療保険料」に分類されるため、控除証明書で確認してください。

- ☑保険会社等の名称:加入している保険会社名を記入します。

- ☑保険等の種類:控除証明書に記載の「保険種類」を記入します。

- ☑保険期間又は年金支払期間:控除証明書に記載の「保険期間」または「年金支払期間」を記入します。

- ☑保険等の契約者の氏名:控除証明書に記載の「契約者」を記入します。

- ☑保険金等の受取人(氏名・あなたとの続柄):控除証明書に記載の「保険金受取人」と続柄を記入します。控除証明書に記載がない場合は保険証券で確認するか、保険会社に確認しましょう。

- ☑新・旧の区分:控除証明書で「新制度」または「旧制度」の記載を確認し、〇印を記入します。

- ☑あなたが本年中に支払った保険料等の金額:控除証明書に記載の「申告額」を記入します。

一般の生命保険料・介護医療保険料・個人年金保険料ごとに、保険料等の金額の合計額を

記入し、申告書下部の計算式から控除額を算出します。

新制度・旧制度が混在する場合は、金額が大きい方の控除額を適用することになります。

(2)複数契約があり記載欄が足りない場合

複数の契約があり、保険料控除申告書に書ききれなかった場合は、別紙に記載します。

申告書をもう1枚用意して記載する、白紙の紙にフリーフォーマットで記載するなども可能です。

ただし、支払保険料の高い順に記載して合計額が控除の上限額を超えている場合は、全契約の保険料を記載しなくても問題ありません。

(3)受取人によっては保険料控除の対象外になる

がん保険で控除が受けられるのは、保険金の受取人が本人、配偶者またはその他の親族(6親等以内の血族と3親等以内の姻族)の場合です。

事実婚のパートナーなどを受取人とした場合は控除対象外となるので、注意しましょう。

損しないためには保険の見直しは定期的にする

がん保険に入っていると、生命保険料控除で税負担が軽くなりますが、実際がんになった時に十分な保障が受けられなければ意味がありません。

保険は治療方法のトレンドなどにより保障内容も新しくなっています。

数年間同じ保険に入っているという人は、定期的に保障内容を見直しましょう。

結婚、出産など人生のライフステージが変わるタイミングで保険も見直すことをおすすめします。

保険を見直しする際に、ぜひ中立的な立場であるFPに相談してみてください。

まとめ

がん保険は、年末調整で生命保険料控除の対象になります。会社員の人は年末に勤務先に提出する「保険料控除申告書」に控除額を記載することで、税負担が軽減できるメリットがあります。

年末調整で生命保険料を申告しないのは非常にもったいないので、この記事でご紹介した記載方法を参考に、スムーズに手続きを済ませましょう。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。