投資信託とは?初心者が失敗しないようにするための6つのポイント

この記事の監修者:

現在、普通預金や定期預金の金利がとても低い状況が続いており、貯蓄だけでは将来のことが不安だと考える人が増えています。

このような状況を受けて、今、資産運用に注目が集まっており、中でも初心者にも始めやすいとして「投資信託」が人気です。

本記事では、今人気になっている投資信託の仕組みやメリット・デメリットについて解説していきます。これから投資信託を検討されている方は、ぜひ参考にしてみてください。

投資信託とは何?

投資信託とはどのような資産運用方法なのでしょうか?

資産運用方法の中でもよく知られている株式投資は、ある特定の企業の株式について1銘柄ごとに購入します。これに対して、投資信託は1つの商品の中に株式や債権、不動産など、いくつかの銘柄や商品が含まれており、1つの商品を購入することで複数の銘柄や商品に分散投資をすることができ、リスクを抑えることが可能です。

また、株式投資などの場合、自分自身で購入や売却のタイミングを見定める必要があります。しかし、投資信託は多くの投資家から資金を集め、それを一つの大きな資金としてまとめて運用の専門家が投資・運用を行う点が特徴です。専門家に任せることになるため、投資の専門的な知識がなくても資産運用を始められ、資産運用初心者にも人気があります。

投資信託の仕組み

投資信託は、ファンドマネージャーと呼ばれる運用の専門家が、投資家から集めた資金をもとに商品を購入して運用してくれる資産運用方法です。

投資信託の仕組みは、4つの機関・人が関わることで成り立っています。その4つの機関・人は以下の通りです。

- ☑投資家:投資商品に対して資金を出す人

- ☑販売会社:銀行や証券会社など

- ☑受託会社(信託銀行):投資家から集めたお金を保管・管理する機関

- ☑委託会社(運用会社):実際に運用の方法を指示してくれる機関

投資家から資金を集めるために、販売会社は投資家に向けて投資信託を販売し、投資家は「申込金」として販売会社に資金を預けます。

投資家から集められた資金は、資産管理を行う受託会社である信託銀行へと預けられ、保管・管理されます。

運用会社は、集まった資金をどこにどれだけ投資するかを信託銀行へ指示を出し、その指示を受けて信託銀行が売買を行うのです。

資産を保管・管理しているのは信託銀行ですが、運用権限は運用会社にあるので、信託銀行は勝手に売買を行うことはできません。

運用によって成果が出た場合には、信託銀行から販売会社へ分配金等が渡され、各投資家へ収益が渡ることになります。

このように、それぞれの機関がしっかりと役割を果たすことで、投資家は安心して投資することができる、それが投資信託の仕組みなのです。

投資信託の3つのメリット

投資信託について、どのようなものであるかご理解いただけたと思います。ここからは、なぜ投資信託が初心者にも始めやすいとされているのか、なぜ人気になっているのかについてメリットをあげて解説していきましょう。

(1)専門家に運用を任せることができる

投資先にどの銘柄や商品を選べば良いのかは、資産運用を長年行ってきたベテランの投資家でも判断に迷ってしまいます。

初心者がひとりで資産運用を行おうとすると、投資に関する専門的な知識や高度な技術が必要です。これを身につけようと考えると、かなりの時間と手間がかかる上に詳しい情報分析などを行っていかなくてはなりません。

これに対して、投資信託は投資の専門家であるファンドマネージャーがどの銘柄にどれくらい投資するかを選び運用してくれます。投資家は専門的な知識や高度な手法を身につける必要がないというメリットがあります。

(2)少額から投資が可能

資産運用のイメージとして、まとまったお金が必要だと思っている人は多いのではないでしょうか。

確かに株式などへの投資は、まとまったお金があればその分、大きな利益を上げることも可能です。しかし、その反面価格が下がれば大きな損失を被る恐れもあります。

投資信託は、複数の投資家から資金を集めることで、1人あたりの投資額が少額で済ませることが可能です。その額は、投資信託によってそれぞれ異なりますが、多くの場合5,000円程度から、最も少額なものは100円からとなっているので、初心者にとっても安心して始められます。

また、多くの金融機関では、月に一度決まった額を購入することができる「投信積立」を取り扱っていますので、ライフプランに応じた資産形成が可能です。

(3)分散投資ができるのでリスクが抑えられる

投資を行う際に念頭に置いていてほしいことがあります。それは、「1つの銘柄だけに投資しない」ということです。

1つの銘柄だけに投資していた場合、値下がりした際に大きな損失を被り、最悪の場合には元本割れを起こす危険性があります。このような理由から投資を行う場合には、複数の銘柄に分散して投資を行うことが基本だとされているのです。

しかし、個人で分散投資を行うには、ある程度まとまったお金と知識が必要となってきます。

投資信託の場合、複数の投資家から集めた資金を、ファンドマネージャーが株式や債権、不動産などに分散投資を行うので、初心者でも安心して始めることが可能です。更に、「投信積立」を行うと、購入する時期をずらすことになり、「時間の分散」にもなるのでより一層リスクを抑えることができます。

投資信託の3つのデメリット

投資信託も投資の一手法ですので、メリットだけが存在するわけではありません。投資である以上は、リスクやデメリットが存在することに注意が必要になります。

(1)元本割れのリスクがある

投資信託は複数の銘柄に投資するため、リスクを低く抑えることができる点がメリットであるとお伝えしました。

確かに、運用成果が出ている場合には分配金や償還金などが得られ、資産を増やしていくことが可能です。しかし、投資先の業績の悪化や倒産、投資先の地域の経済状況の悪化などを受けた場合には、損失を被る可能性があります。特に倒産した場合などは、資産価値がゼロになってしまうことも考えられます。

投資信託は、リスクを低く抑えながら資産を増やすことが可能な方法ではありますが、元本保証があるわけではありません。損失が出た場合には、元本割れを起こすことがあるということを覚えておいてください。

(2)コスト(手数料)が割高

投資信託は、資産運用の専門家であるファンドマネージャーに運用してもらうため、手数料が割高に設定されています。

投資信託にかかる手数料は、主に以下の5つです。

- ☑購入時手数料:投資信託を購入する度に支払う手数料。

- ☑信託報酬(運用管理費用):投資信託の運用・管理を行うための費用。

- ☑監査報酬:監査法人の監査を受けるための費用。

- ☑売買委託手数料:株式の売買などを行う際に発生する費用。

- ☑信託財産留保額:投資信託を解約した際に発生する費用。

このように見てみると、投資信託はかなり手数料がかかるのではないかと思われるかもしれません。しかし、専門家に運用を任せる手間を考えれば、高額というほどでもありませんし、全体で見てみると年利換算で1%程度ですので、大きな負担とは言えないでしょう。

とは言うものの、他の資産運用方法に比べて手数料が割高であるという点は覚えておいてください。

(3)タイムリーな取引ができない

株式投資の場合、購入金額と売却金額の差額による「キャピタルゲイン(売買差益)」を得ることを目的にしている投資家もいます。市場に上場されている株式は、評価額が刻々と変化するため、キャピタルゲインを得ることを目的としている投資家は、値動きを見ながら常に取引を行っているのです。

それに対して、投資信託は複数の商品を投資先として組み入れているため、個々の時価評価額をもとにして、1日に1つの基準価格が算出され、公表されることになっています。つまり、株式のように、ある銘柄が値上がりした時点で売却して利益を得るような取引はできません。

このように、キャピタルゲインを目的として投資を行いたい人にとっては、投資信託はメリットが少ないように感じられるのではないでしょうか。

投資信託はどうやって始めるの?

ここまで読んでいただき、投資信託に興味を持たれた人もおられると思います。そこで、どのようにして投資信託を始めれば良いのかを解説させていただきます。

投資信託は、投資信託を扱っている金融機関に行き、口座を開設することから始まります。口座には「特定口座」と「一般口座」があり、特定口座の中でも「特定口座(源泉徴収あり)」を利用すると、金融機関が税金の計算・徴収をしてくれるので確定申告をする必要がありません。

また、NISAやつみたてNISAの専用口座を開設して取引を行うようにすれば、税制優遇制度が利用でき、利益に対する税金が非課税となります。

口座開設が完了したら、投資信託を選んで購入しましょう。これで投資信託を始めることができます。あとは、分配金を受領して資産を増やすことや、換金(解約)することでお金を得ることができます。

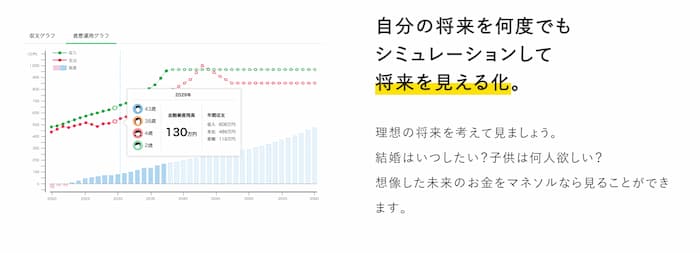

なお、投資において運用状況を常に一目瞭然に管理する必要があります。これから投資信託を検討される場合は、ぜひ弊社が開発したお金の管理アプリ「マネソル」(特許あり)を活用してみてください。

家計簿の機能のほかに、ご自身の資産状況も簡単に管理することができます。また、実際に投資した場合のシミュレーションをすることもできます。データを入力するだけ、使い方も非常に簡単です。「マネソル」(特許あり)をご登録頂くと、弊社FPへの無料相談も可能になります。一石二鳥のチャンスぜひご活用ください。

なお、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- つみたてNISAの落とし穴

- 新NISAの注意点

- 実際に私が実践している投資商品

- 成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

分散投資が重要

資産運用は、初心者には難しいと感じていた人も多いでしょう。しかし、投資信託は資産運用の専門家に任せることができるので、初心者でも簡単に始めることが可能です。

特に、投資において重要とされている「分散投資」が少額から可能ですので、リスクを低く抑えることができます。分散投資の重要性は前述しましたが、もう一度述べると、損失を被った際、1つの銘柄や商品だけに投資しているとその額が大きくなり、最悪の場合には元本割れを起こしてしまうでしょう。それに対して複数の銘柄や商品に投資しておけば、1つが値下がりしても、他でカバーして損失を軽減することができるのです。投資の際には分散投資を心がけましょう。

資産運用の考え方などについて詳しく知りたい方は、下記記事も合わせて読んでみてください。

投資について分からないことや不安な点があれば、ぜひ弊社のFP(ファイナンシャルプランナー)に相談してみてください。数多く相談実績から、お客様に最適の投資プランを提案します。

また、弊社のお金管理アプリ「マネソル」(特許あり)の使い方などについて分かりやすく解説します。ぜひ気軽に相談してみてください。

出典:マネソル

この記事の監修者