50代の住宅ローンは繰上げ返済すべき?数字でわかる“損得”と運用との正しい比較

50代になると、住宅ローンの残りや老後資金が気になり、「手元の資金を繰上げ返済に使うべきか」「運用に回したほうが効率的なのか」と迷う人が急増します。特に返済期間が後半になる50代は、住宅ローンの利息の仕組み上、繰上げ返済の効果が若い頃より小さくなることが多く、金利だけで判断すると間違えることがあります。

本記事では、ファイナンシャルプランナー(FP)の視点から、「繰上げ返済 vs 運用」を数字で比較し、50代が最も合理的に判断できる基準を具体的に解説します。

1. 50代に多い悩み:「返すべき?運用すべき?」

50代は、住宅ローン・教育費・親の介護・老後資金が重なり、人生で最も家計負担が大きい時期です。そのため次のような悩みが非常に多くなります。

- 繰上げ返済したほうがいい?

- 預金を残すべき?

- 老後資金を運用するべき?

- どちらが得なのか数字で判断したい

しかし、住宅ローン後半の繰上げ返済は、一般的な説明とは異なり、金利どおりの効果が出ないことがしばしばあります。

2. 「繰上げ返済=金利と同じ利回り」は50代では成り立たない

よく耳にする説明として、

「繰上げ返済は住宅ローンの金利と同じ利回りが確実に得られる」

というものがあります。これは返済初期であれば概ね正しいのですが、50代(返済後半)では成り立たないケースが多いです。

3. 利息の仕組みを理解すると理由がわかる

住宅ローンの利息は、

前月の残高 × 金利 ÷ 12

で決まります。このため、

- 返済初期:残高が大きく、利息も大きい

- 返済後期:残高が減り、利息も非常に小さい

となり、後半ほど繰上げ返済しても削減できる利息自体が少なくなるのです。

住宅ローンの金利タイプ(変動・固定)や選び方について詳しく知りたい方は、以下の記事も参考になります。

4. 実例で比較:返済25年後に1,000万円繰上げ返済した場合

次の実例で比較します。

- 借入額:5,000万円

- 金利:1.2%

- 期間:35年

- すでに25年返済済み(残り10年)

- ここで1,000万円を繰上げ返済

●25年後の残高

約1,878万円

●この時点で1,000万円繰上げ返済すると?

後ろの返済回が消え、減る利息は:

約86万5千円

金利1.2%でも「10年 × 1.2%=120万円」ではありません。利息が後半は非常に小さいため、繰上げ返済の効果は金利より大幅に小さくなります。

5. 同じ1,000万円を「1.2%で10年運用」して比較すると?

繰上げ返済と公平に比較するため、運用利回りも住宅ローン金利と同じ1.2%で揃えます(残り期間10年)。

10年複利:約126万円

【比較】

| 金額 | |

|---|---|

| 繰上げ返済で減る利息 | 約86.5万円 |

| 同じ金利で運用した利益 | 約126万円 |

→ 運用のほうが約39万円有利

6. なぜ「同じ金利でも運用が有利」になる?

理由はシンプルです。

返済後半は残高が小さく、利息がほとんど残っていないため

繰上げ返済をしても減らせる利息が非常に小さくなります。

7. 繰上げ返済にも大きな価値がある

繰上げ返済が“意味がない”わけではありません。利息削減以外にも以下のメリットがあります。

- 老後の固定費が減る

- 返済がなくなる心理的な安心

- 退職前に負債を減らせる

- キャッシュフローが改善する

8. 50代はどう判断すべき?

結論はこうです。

繰上げ返済の利回りは「金利 × 残期間 × 残高」で決まる

返済後半の繰上げ返済は「金利と同じ利回り」にはならず、実質利回りは低下します。だからこそ、運用が有利になるケースが増えるのです。

なお、「50代はどのような運用をすべきか?」については、以下の記事で具体的な投資方法やリスク管理を詳しく解説しています。

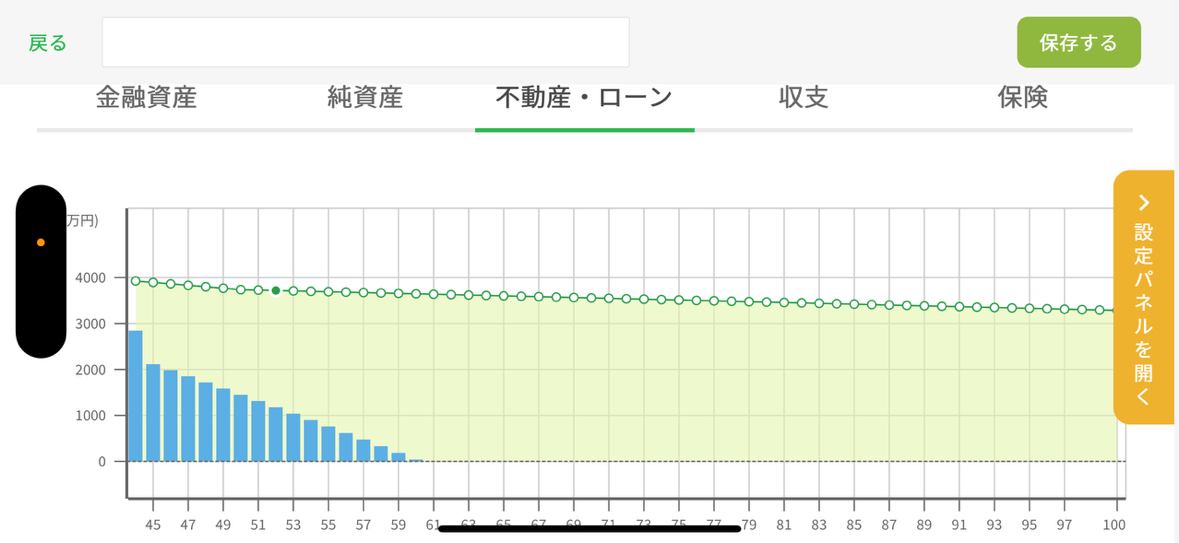

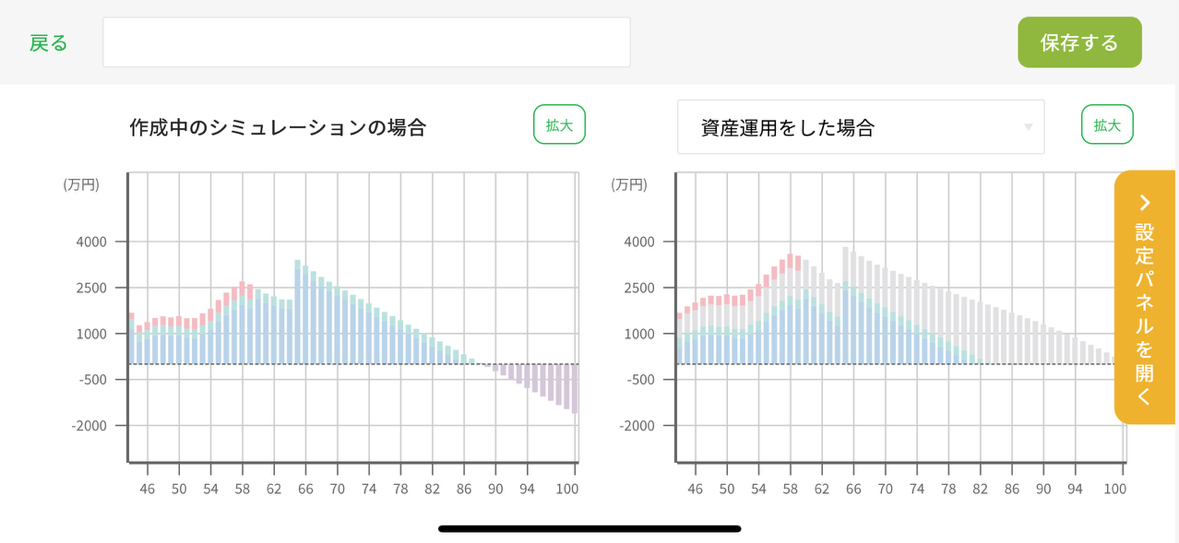

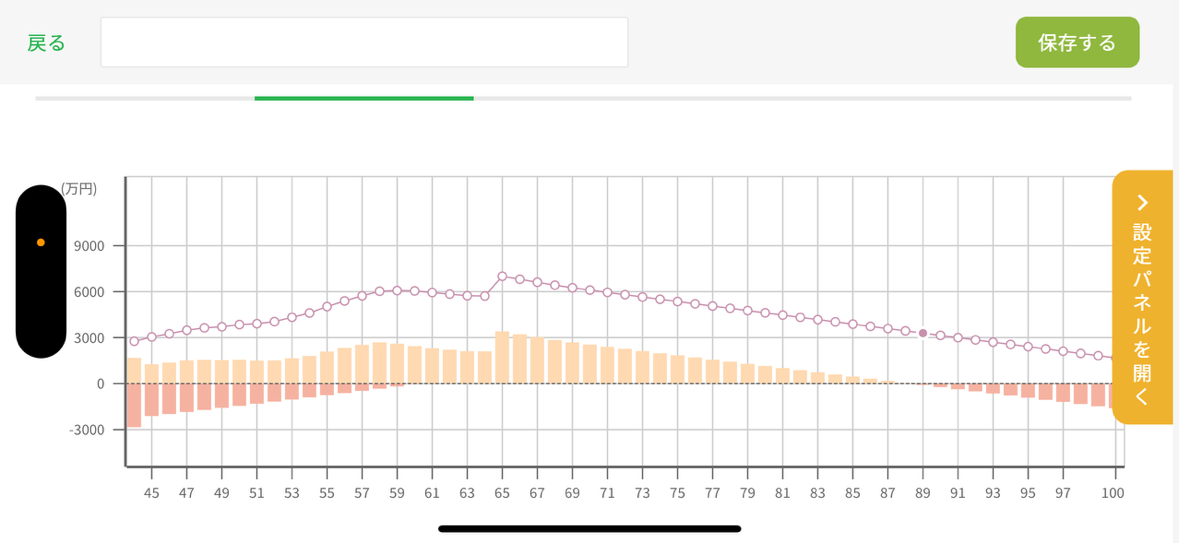

9. 最終判断は「あなたの数値」で比較するべき

残高・残期間・家計状況・老後資金は人によって大きく異なります。数字で比較しないと判断を誤ります。

マネソルを使えば、繰上げ返済と運用をあなたの数字で完全比較できます。

まとめ:50代は“数字で判断”が最も重要

- 返済後半は利息が少ないため繰上げ返済の利回りは低い

- 同じ金利で比較しても運用が有利なケースが多い

- 繰上げ返済は固定費削減・心理的安心という価値も大きい

- 最終判断はマネソルで「あなたの数値」で比較するのが最適

関連記事

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。