不動産投資の8つのリスク!回避策、成功するコツなども専門家が解説

この記事の監修者:

「将来に備えて老後資金を準備しておきたい」「節税で税金の負担を軽くしたい」などのさまざまな理由から、サラリーマンを中心に注目を集めている不動産投資ですが、リスクがあるイメージから失敗を恐れて始めの一歩を踏み出せない方もいるかと思います。

しかし、不動産投資はしっかりと基礎知識を身に付けてリスクヘッジを行えば、リスクを最小限に抑えられます。

本記事では、不動産投資のリスクや注意点、リスクを回避するための対策方法、不動産投資の成功率をあげるポイントなどについて徹底解説しています。

これから、不動産投資を始めようと思っている方や不動産投資について不安を抱えている方はぜひ、本記事を参考にしてください。

不動産投資の8つのリスクとは

「定期的な安定収入が得られる」「相続対策ができる」「年金代わりになる」など、魅力的なメリットが多い不動産投資ですが、投資商品である以上はリスクがつきものです。

不動産投資のリスクには大きくわけて下記8つがあります。

- 空室リスク

- 修繕リスク

- 家賃下落リスク

- 家賃滞納リスク

- 不動産価格下落リスク

- 金利上昇リスク

- 災害リスク

- 管理会社倒産リスク

これらリスクの内容や対策方法について、以下で詳しくみていきましょう。

家賃収入が得られない「空室リスク」

アパートやマンション、戸建てなど、不動産投資のリスクの中でも一番大きなリスクは「空室リスク」です。

最近はワンルームマンション投資が主流ですが、どのような場合でも入居率が下がって空室リスクが発生すると手元の自己資金を崩さなくてはならなくなる可能性が大きく、要注意すべきリスクと言えます。

(1)空室リスクとは

空室リスクとは、保有している物件の入居者が見つからず空室の状態が続き、インカムゲイン(家賃収入)が得られなくなるリスクです。

不動産投資を行う場合、ほとんどの方が銀行などの金融機関から融資を受けて不動産投資ローンを組みます。

なぜなら、多額の借入金額によって、少ない自己資金でも大きなリターンが得られるレバレッジ効果が期待できるからです。

多額の借り入れをしている分、空室状態が長期化すると月々の返済額を家賃収入でまかなえなくなり、赤字になる可能性もあります。

特に頭金なしのフルローンを組んだ場合、最悪返済が困難で自己破産するケースも考えられます。

空室リスクは基本的に東京都内から離れたり、駅徒歩圏内でなくなったりするとリスクが高くなりがちですので購入の際はご注意ください。

また、一棟物件に投資する場合は、鉄筋コンクリート造の物件は木造物件より物件価格も高く、借入れ金額も非常に高額になりがちです。

(2)空室リスクの回避策

空室リスクの対策方法としては、下記3つが効果的です。

①賃貸需要が高い物件を選ぶ

空室リスク対策には、一戸建てやマンション購入の際に賃貸需要の高い物件を選ぶことが重要です。

一般的に賃貸需要が高い物件は好立地であることがほとんどです。

例えば、東京23区内の物件を購入する、最寄り駅から近い駅近の物件を選ぶなど、利便性がよく人気の高いエリアといった借主のニーズを満たすような物件は満室になりやすく、空室率も低くなるでしょう。

②空室保証を入れる

不動産会社や保証会社と契約を結んで空室保証を入れるのも選択肢のひとつです。

空室保証とは、毎月保証料を支払うことによって、空室期間の家賃が保証される仕組みです。

各会社によってサービス内容は異なりますが、一般的には家賃の80〜90%程度が保証されます。

毎月保証料の支払いが生じますが、空室リスクに備えたい方は活用するのがおすすめです。

③サブリース契約を検討する

サブリース契約とは、賃貸管理会社や保険会社が所有者から物件を借り上げる不動産の管理形態のひとつです。

家賃保証があるため、万が一家賃の滞納や空室があったとしても、毎月一定の賃料収入が得られます。

また、サブリース契約は物件の運営・管理委託ができるのも特徴です。

管理業務を賃貸管理会社に全て任せられるので、自己管理がいらず無理なく不動産投資ができます。

所有していくうちに出てくる「修繕リスク」

不動産投資物件は、以下3つの目的のために修繕を行う必要があります。

- 安全性の確保

- 資産価値の維持・管理

- 居住者の住環境向上

これらをしっかりと行い所有物件を維持・管理することで、入居率アップが期待できます。

(1)修繕リスクとは

修繕リスクとは、物件の大幅な修繕経費によって実際の利益が想定していたものより少なくなるリスクです。

不動産は新築物件・中古物件にかかわらず、必ずいつかは劣化します。

ある程度時間が経った物件は原状回復のために修繕をして建物の状態を維持し続ける必要があります。

外観の塗装がはげている、壁紙が剥がれている、給水管が故障しているなどの不具合があると、空室リスクが高まるため注意が必要です。

修繕時期や費用の目安を下記表にまとめましたので、修繕の際の参考にしてください。

| 修繕箇所 | 修繕時期の目安 | 修繕費用の目安 |

| 屋根やベランダの防水工事 | 10〜15年程度 | 1㎡あたり数千〜1万円程度 |

| 外壁工事 | 10〜15年程度 | 1㎡あたり1〜3万円程度 |

| 防錆工事 | 5年程度 | 1㎡あたり4000円程度 |

| エアコン・給湯器の交換 | 10年程度 | それぞれ10万円程度 |

| 給排水管工事 | 15〜30年程度 | 1戸あたり15万円程度 |

| 給水ポンプ交換 | 10〜15年程度 | 70〜150万円程度 |

| クロス等の張り替え | 入居者退去後 | 1戸あたり単身者用で5万円程度 |

時期や費用はあくまで目安なので、基本的には新築よりも中古マンションなどの中古物件の方が、修繕が必要になる時期が早く、費用が高くなる傾向にあります。

少しでも修繕費用を抑えたい方は、複数の修繕業者を吟味して任せる会社を選びましょう。

また、物件の間取りや設備によって修繕する箇所や必要な費用はさまざまです。

エレベーターなどの大きな設備やワンルーム丸ごとといった広範囲、ダメージの大きい箇所などの修繕には多額の修繕費用がかかることを認識しておきましょう。

特に鉄筋コンクリート造の物件は木造より、修繕にかかる費用が高く、十分な自己資金があるかが非常に重要です。

(2)修繕リスクの回避策

修繕リスクを回避するための対策方法をご紹介します。

①計画的に修繕費の積立をする

修繕にかかる一つひとつの費用はそこまで高額ではありません。

しかし、所有する物件が複数ある場合や、管理戸数が多い場合は多額の費用がかかります。

そのため、急な修繕に焦らないで済むように修繕積立をして修繕費用を用意しておくとよいでしょう。

②ノウハウ豊富な賃貸管理会社を選ぶ

メンテナンスがしっかりと行われているマンション物件の寿命は、60年以上と言われていますが、ずさんなメンテナンスを行なっていた場合には、老朽化は加速度的に進んでいきます。

そのため、適切に管理してくれる賃貸管理会社選びが大切です。

ノウハウが豊富な管理会社は計画的にメンテナンスをしてくれるため、物件の寿命も伸び、長期的に収益を得ることが可能になります。

また、そのような会社は大規模修繕のノウハウも持っているので、大規模修繕を行う際の相談もできるため安心して投資用物件を運用することができるでしょう。

築年数が古くなるにつれ「家賃下落リスク」

上述の通り、不動産は時間が経つにつれて劣化が進むため、劣化とともに家賃が下落してしまう傾向があります。

築年数の浅い物件と、築年数の古い物件とで家賃が違うのはこのリスクが発生しているからです。

(1)家賃下落リスクとは

不動産は、たとえ新築時に購入したとしても、時間が経過すると劣化してしまいます。

家賃下落リスクは、経年劣化によって家賃が値下がりし、当初予定していたような利益が得られなくなるリスクです。

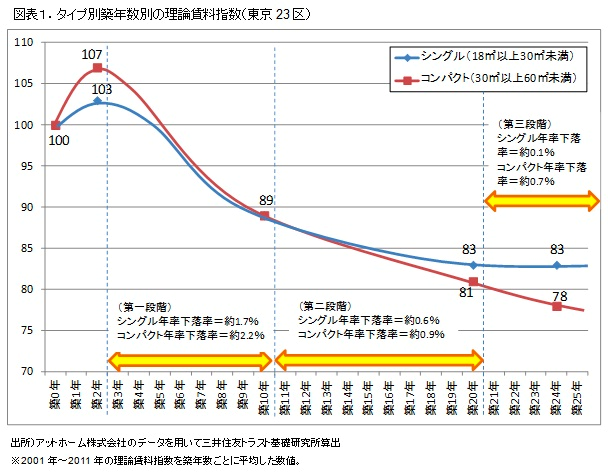

以下少し古いデータになりますが、2013年に三井住友トラスト基礎研究所が発表したレポート「経年劣化が住宅賃料に与える影響とその理由」を掲載しますのでご覧ください。

上記のグラフを見ていただければ分かるように、家賃は新築物件であっても築2年でピークを迎えると、それ以降は下がり続けて築10年で約20%下落していることになります。

家賃が下落するということは、それだけ月々の収入が減り、利回りが低くなるということです。

こうした家賃の下落は、家賃収入に関わるインカムゲインだけでなく、売却時のキャピタルゲイン(物件価格)にも影響が出る可能性があるでしょう。

(2)家賃下落リスクの回避策

経年劣化による家賃下落リスクは避けられませんが、対策方法はあります。

①下落率が低い築20年以上の物件を選ぶ

築年数が20年以上の中古物件は、家賃の下落率が比較的低い傾向にあります。

築20年以上の物件を選べば家賃が値下げされるリスクを抑えられるため、運用のシミュレーションもしやすくなるでしょう。

②賃貸ニーズに合わせてリフォームなどをする

不動産投資物件を購入後は必要に応じて賃貸ニーズに即した部屋づくりを実施し、物件の利用価値を高めることも重要です。

例えば、古くなった物件はリフォームで外観を新しくしてみたり、設備を周辺の物件よりも新しいものにしてみたりするのも良いでしょう。

また、最近注目を集めているのが物件の性能や価値を新築の状態よりも向上させる「リノベーション」物件です。

大規模な修繕となりますので、コストはかかるかもしれませんが、賃貸ニーズは高まるでしょう。

③新築物件は適正家賃を目安に価格交渉をする

新築物件を購入しようと考えている方は、物件の販売価格をオーナーと交渉するのもおすすめの対策方法です。

購入費用を抑えて不動産を取得できれば、利回りが高くなり収益性を高められるほか、不動産投資ローンの借入期間や返済総額を少なくできます。

新築物件の場合はプレミア価格が付き、相場よりも販売価格が高く設定される傾向にあります。

価格の交渉をする際は、周辺地域の賃料帯を事前に確認してから物件の仲介業者を訪れるとスムーズです。

入居者による「家賃滞納リスク」

(1)家賃滞納リスクとは

先ほどお伝えした空室リスクと同じように、期待していた家賃収入を得られなくなってしまうのが家賃滞納リスクです。

家賃滞納リスクは、空室リスクを回避できたとしても入居者から家賃が支払われず、家賃収入を得られないことにより発生するリスクで、空室リスク同様、ローン返済に家賃収入を当てていた場合には自己資金が減少する可能性があります。

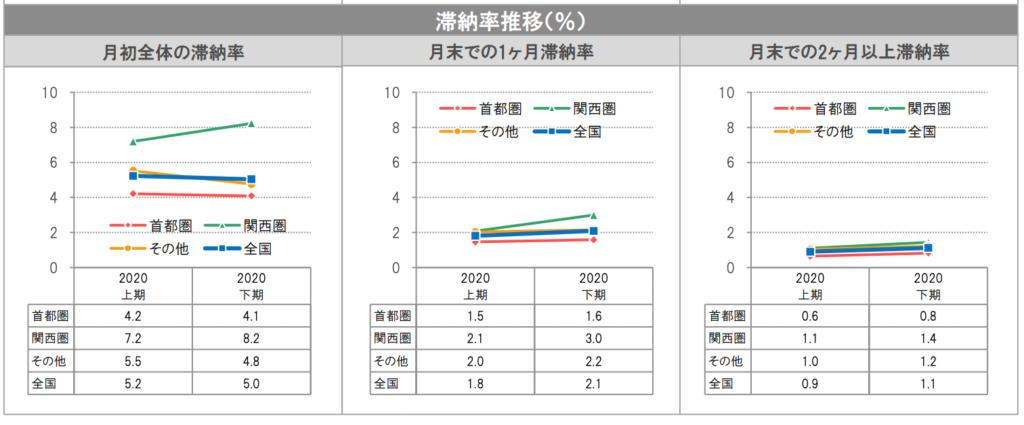

以下のデータは、首都圏、関西圏、その他、全国に分けて家賃滞納率を表したものです。

このグラフによれば、引き落とし口座の残高不足や払い忘れなのどの理由で滞納してしまう月初全体の滞納率は全国平均で5.0%です。

継続して資金が不足している場合や、意図的な滞納である可能性がある月末での1ヶ月の滞納は2.1%、月末での2ヶ月以上の滞納率は1.1%と下がる傾向にありますが、見逃すことはできないリスクと言えるでしょう。

また、一般的に3ヶ月以上の家賃滞納があった場合は、立ち退き訴訟を提起することが可能ですが、実際に訴訟を起こして強制退去させることができたとしても10ヶ月程度かかることがほとんどです。

訴訟費用や強制代執行にかかる諸費用30〜40万円程度に加え、部屋の原状回復費用もかかってくるため、一人当たり100万円程度のコストが必要となります。

家賃滞納リスクは、家賃収入が入ってこないリスク以外にも、このようなリスクが発生する可能性もあるので、注意しておきましょう。

(2)家賃滞納リスクの回避策

家賃滞納リスクの対策方法には、下記2つがあります。

①審査基準を厳しくする

ひとつ目の対策方法としておすすめなのが、入居希望者の入居条件を厳しくすることです。

不動産投資は、物件の管理を不動産会社や賃貸管理会社に任せる方がほとんどでしょう。

そのため、物件の管理を任せている会社に入居条件を厳格にしてもらうように手続きしておくことでトラブル回避が可能です。

また、賃貸管理会社から入居申込の連絡があった場合は自分自身でも慎重に吟味しましょう。

入居前審査で見ておくと良い項目を記載しておきますので、ご自身で入居者を判断する際の参考にしてください。

- ✅入居申込書に虚偽の記載はないか

- ✅支払い能力はあるか

- ✅転居前の居住期間が極端に短期間でないか

入居審査の際にご自身で面談を行い、入居者をチェックする方法もあります。

不動産管理会社は店頭で顔を合わせていますが、賃貸物件のオーナー自身は入居者と顔を合わせる機会がほとんどありませんので、ご自身で実際に会ってみることも大切といえるでしょう。

②家賃保証会社の加入を必須条件にする

入居条件として「家賃保証会社の加入」を必須条件とすることでも、家賃滞納リスクを軽減できます。

家賃保証会社は、家賃滞納が発生した場合の家賃を保証してくれる会社です。

家賃保証会社を利用する際には仲介手数料が発生しますが、仲介手数料は入居者が支払いますので、オーナーは負担がかかりません。

更に、家賃保証会社では支払いの立て替えはもちろん、滞納者への督促や滞納家賃の取り立ても代行してもらえます。

オーナーにとってメリットが多いので、家賃滞納リスクに備えたい方は家賃保証会社の加入を必須条件にすることを検討してみてはいかがでしょうか。

築年数が古いなどの理由による「不動産価格下落リスク」

最終的に物件を売却してローン返済に充てようと考えている方にとって不動産価格下落リスクは大きな問題です。

さまざまな理由から、購入した物件の不動産価格が下落することは十分あり得ます。

(1)不動産価格下落リスクとは

不動産価格下落リスクとは、所有している不動産物件の価格が購入当時の価格より低下してしまうリスクです。

不動産投資の出口戦略として、家賃収入と売却益を合わせた利益の最大化がよくありますが、不動産価格が下落してしまうと最後の売却で望んでいたような利益が得られなくなる可能性があります。

不動産価格下落の原因としては、以下のようなことが考えられます。

- ✅人口減少などによる土地価格の下落

- ✅不景気

- ✅物件で事故や事件が発生した

- ✅老朽化による物件の価格下落 など

(2)不動産価格下落リスクの回避法

先ほど説明した「人口減少」「不景気」「事故や事件の発生」「老朽化」4つの原因を中心に不動産価格下落リスクの対策方法を解説していきます。

①人口減少のエリアを避ける

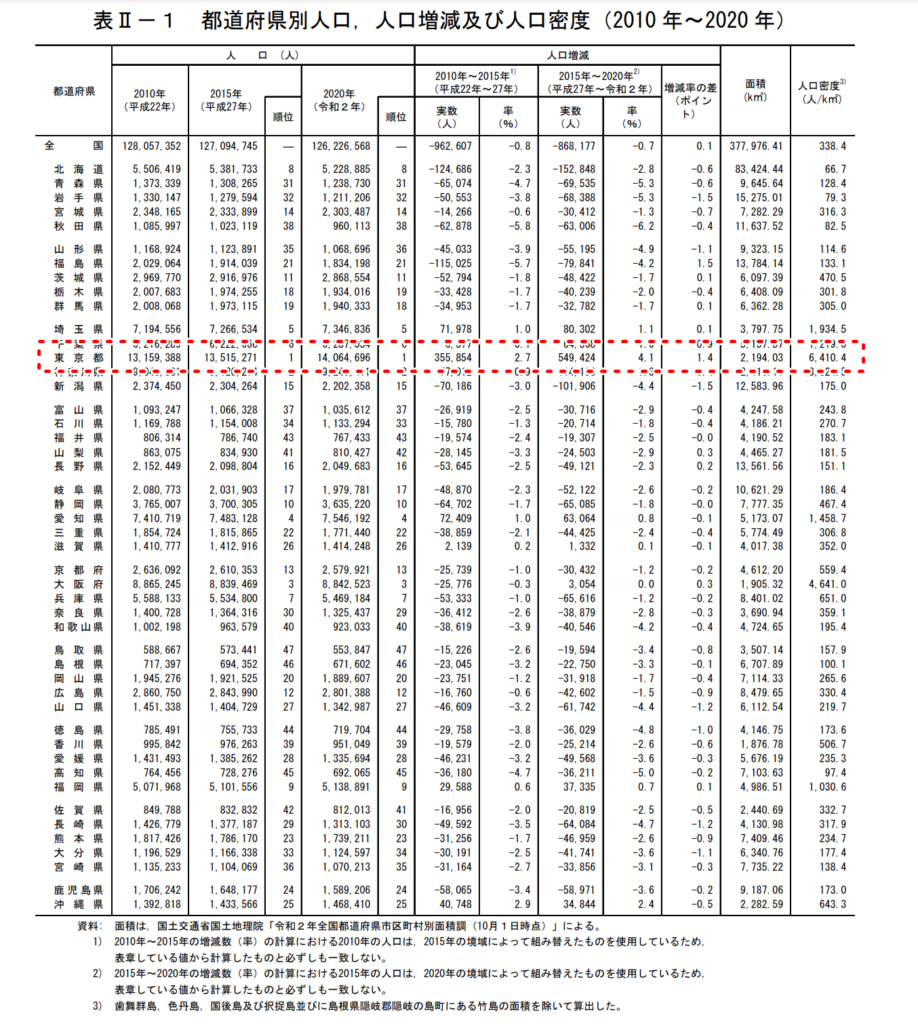

以下の表は、総務省が2020年に発表した国勢調査人口速報集計結果(要約・概要)です。

土地価格の下落は、不動産価格下落リスクの一番の要因と言えるでしょう。

人口減少は、その土地に対する需要が少なくなることを意味しますので、土地価格が下がってしまうのです。

上記の表を見ていただくと気がつくと思いますが、多くの都道府県で人口が減少している中、東京都の人口増加率は群を抜いています。

東京、特に都心の不動産物件は高額ではありますが、利便性が高い周辺環境の良さから不動産価格下落リスクは低いと予想できるでしょう。

人口の増減だけが原因とは言えませんが、人口が減少しているエリアを避けることで不動産価格下落リスクは抑えられると言えます。

②事故、事件などがなかったかを調べる

不動産価格が下落する一因として挙げられるのが、所有している物件で事故や事件が起こった場合です。

代表的なのは、人の命に関わるような事故や事件が発生してしまったケースです。

過去に事故や事件があった物件は入居者を見つけるのが困難になり、物件の価格が大きく下がってしまいます。

また、入居者が見つからない状態が続くと、空室リスクが起こったり、空室を避けるために家賃を安くして利回りが下がったりするリスクも同時に起こりえると予想されます。

具体的な対策方法としては、物件の購入前に事件や事故の有無を調べておくのが有効です。

特に中古物件を購入する際は、事前に購入を希望している物件で過去に事件や事故が起こっていないかを調査しておく必要があります。

不動産管理会社には告知義務がありますが、中には事件や事故があったことを隠す悪質な業者も存在しますのでご注意ください。

③定期的にリフォームする

先ほどもご説明したように、不動産はどんな物件でも経年劣化します。

経年劣化によって不動産の価格はどうしても下がってしまいますので、定期点検や必要に応じたリフォームを心がけましょう。

④周辺不動産の資産価値変動を調べる

不動産の資産価値は、経済的な影響や社会的な影響(景況感)によって変動するものです。

景況感が悪く不景気が続くと不動産の購入を控える人が多くなるため不動産の市場価値は下落し、逆に景況感が良ければ上昇していくと考えられます。

また、大きな社会的イベントの有無でも資産価値は変動します。

例えばオリンピックや万博など、世界的なイベントが開催されると不動産の価値は上昇していくと考えられます。

しかし、イベント後の需要の有無によっては不動産価値が下がる可能性も否定できませんので、その点も加味した上で不動産取引を判断しましょう。

返済期間中の「金利上昇リスク」

物件を購入する場合は、基本的に住宅ローンや不動産投資ローンといったローンを組みますが、ローンを組む際に注意しておきたいのが、金利上昇リスクです。

金利が高くなればその分月々の返済額も高くなりますので、適切な金利を選択する必要があります。

(1)金利上昇リスクとは?

そもそも金利とは、物価とお金の価値のバランスを取るためのものです。

金利上昇リスクとは、金利の上昇によってローンの返済額が増えてしまうリスクを指します。

さきほどお伝えした通り、通常不動産投資において物件を購入する際には金融機関から借入を行うことになり、その際の金利は「固定金利」と「変動金利」の2種類から選択します。

- ✅固定金利…借入の金利が返済終了まで一定

- ✅変動金利…金利は半年に1度、返済額は5年に1度見直される

このような特徴から、変動金利は金利上昇のリスクを受けやすい金利タイプといえます。

現在、日本では低金利の状況が続いていますので、変動金利を選択する方が多いようですが、金融政策や金利政策の転換などが行われた場合には、金利が上昇する可能性があるので経済情勢を注視しておきましょう。

(2)金利上昇リスクの回避策

金利上昇のリスクがあるとは言え、できることなら低金利でローンの返済を終えたいと考えるのは当然のことだと思います。

そこで、金利上昇リスクを回避するためにはどのような対策方法があるのかを詳しくご紹介します。

①元金均等返済にする

借入金利には、「元金均等返済」と「元利均等返済」があります。

2つの返済方法の違いは下記の通りです。

「元金均等返済」は毎月一定額の元金を返済していく方法で、借入期間が短いのが特徴です。

借入額に利息金額が加算されますので返済開始直後は返済額が最も高くなりますが、金利が低いうちに借入金を完済できます。

「元利均等返済」は金利に変化がなければ、毎月一定額を返済していく返済方法です。

毎月決まった金額を返済していくため、返済計画を立てやすいのが魅力ですが、一方で初期段階は利息の支払いが多くなるため、残債が減らないのがデメリットと言えるかもしれません。

以上から、金利上昇リスクを回避して金利水準が低いうちに借金を返済したい方には、「元金均等返済」を選択することをおすすめします。

②5年1.25倍ルールのローンを選ぶ

2つめの対策方法は、金利変動に有利なローンを選ぶことです。

変動金利を選ぶ際は「5年ルール」や「1.25倍(125%)ルール」など、返済金額の急激な上昇を抑えるルールを設けているローンを利用するようにしましょう。

「5年ルール」とは、ローンの返済金額を5年に1度しか見直さないというものです。

変動金利は、半年に1度金利の見直しが行われますが、5年ルールが設けられている場合には、金利が見直されても5年間は返済額が変わらないので、返済金額が急に上がる心配がありません。

「1.25倍ルール」とは、見直し後の返済金額が、前回の返済金額の1.25倍を超えて増えないというルールのことです。

この2つのルールは、すべての金融機関が変動金利を利用する際に設けているものではありませんので、変動金利でローンを組む際は事前に確認することをおすすめします。

天災による「地震、火災リスク」

日本は世界各国に比べて自然災害が多い国だと言われています。

地震はもちろん、台風による被害も近年はよく耳にするところです。

これらの自然災害による被害は、不動産価値が下落してしまう一因になる可能性があります。

(1)地震、火災リスクとは?

地震、火災リスクとは地震や台風などの自然災害によって、物件が火事や浸水などの被害を受ける自然災害リスクです。

地震、火災リスクはFXや株式など他の資産運用にはない、現物資産の不動産特有のリスクといえるでしょう。

これらの災害に巻き込まれてしまった場合、建物の損壊のための修繕費用や、全壊した場合の家賃収入ゼロなど、さまざまな不利益を被る可能性があります。

(2)地震、火災リスクの回避策

地震リスクなどの災害リスクは完全に避けることはできないとは言え、ある程度回避することは可能です。

ここでは3つの対策方法をご紹介します。

①新耐震基準を満たした物件を選ぶ

新耐震基準とは、建築確認日が1981年6月1日以降のもの、1981年6月1日以降に建築確認において適用されている基準のことです。

それ以前の旧耐震基準と区別して使われています。

旧耐震基準においては、震度5強程度の揺れで倒壊することなく、破損した場合でも補修すれば生活できることが基準として設定されていました。

その後、震度6以上の地震が発生することも珍しくなくなったため、その基準が「震度6強、7程度の地震でも倒壊しない」とされました。

このように、購入時に新耐震基準を満たした物件を選ぶようにすれば、リスクを抑えることができます。

新耐震基準を満たした物件の中でも、SRC造(鉄骨鉄筋コンクリート造)のものは耐震性、耐火性ともにトップクラスと言われており、地震リスクや火災リスクに強い物件と言えるでしょう。

特に注意しておきたいのは、築40年以上のRC造(鉄筋コンクリート造)の建物です。

これらの建物は旧耐震基準で設計されている可能性がありますので、物件購入時には必ず不動産業者に確認をとっておくことをおすすめします。

②地盤の強いエリアを選ぶ

地震がいつ発生するかを予測することは難しいことですが、地盤が弱い地域を避けて購入物件を選択することは可能です。

地盤がしっかりしている地域は、地震が起こっても揺れの増幅が大きくないため、被害が最小限に抑えられる可能性があります。

地盤について知りたい場合は、内閣府防災担当のホームページ内にある「防災情報のページ」からアクセスできる「表層地盤のゆれやすさ全国マップ」で確認することが可能です。

また、朝日新聞が2015年に出した「揺れやすい地盤」というサイトからも確認できます。

また、物件のある地域が発表しているハザードマップも参考にしてみることがおすすめです。

③地震、火災保険に加入する

不動産投資の運用は長期間に渡ることがほとんどです。

そのため、どこかのタイミングで地震などの自然災害や火災に遭遇することもあるでしょう。

そのようなリスクは決して無視することはできません。

そこで、その損害に備えるためにも地震保険や火災保険に加入しておくことをおすすめします。

保険に加入しておけば、損害を受けた際の保証を受けることが可能です。

また、地震保険は地震そのものの損害だけでなく、地震によって発生した津波などによる損害も保証してもらえることがあります。

管理会社倒産リスク

(1)管理会社倒産リスクとは?

管理会社倒産リスクとは、管理を委託している会社が倒産するリスクです。

管理会社が倒産すると、それまで委託していた管理業務が一切されなくなってしまうため、新しい管理業者と契約するまでは自分で不動産を管理しなければなりません。

副業として不動産投資を行っている場合は、本業に影響がでる事態も考えられるでしょう。

また、管理会社が家賃や契約の管理も行っている場合は、家賃が送金されない、入居者の契約情報が分からなくなるなどの問題も発生します。

(2)管理会社倒産リスクの回避策

たとえ大手の管理会社であっても、会社である以上、倒産するリスクはあります。

ここでは倒産リスクを回避するための対策方法3つを確認しましょう。

①管理会社の経営状況を確認する

管理会社にかかわらず、基本的に会社は経営が傾きはじめるとリストラや事務所の移転などでコスト削減を行います。

そのため、従業員が極端に減ったり、会社の場所が移転したりした場合は注意しておく必要があるでしょう。

②管理会社の管理実績を確認する

管理実績を調べるのも対策方法のひとつです。

活動内容や仲介会社との関係、会社の評判などを事前にネットで確認しておくと安心できます。

③毎月の振込みを確認する

毎月の振込み手続きに遅れが生じる場合も管理会社倒産リスクの可能性があります。

振込み手続きが急に遅れだした場合、業績が悪化している可能性がありますので将来的な倒産リスクは高いといえるでしょう。

不動産投資を成功させるためのコツ

不動産投資は他の資産運用方法より初期費用がかかるため、運用を敬遠している方もいるかと思います。

しかし、不動産投資の特徴やリスクをきちんと理解しておけば、成功の確率はぐんと上がります。

以下で不動産投資を成功させるための工夫について詳細を確認していきましょう。

(1)事前にリスクを把握し回避策を立てる

不動産投資も投資である以上、リスクは必ず存在します。それらのリスクは上述した通りですが、回避する方法も解説させていただきました。

どのようなリスクが存在しているかを知っているか、知らないかでは大きな差があると言えるでしょう。

失敗事例をもとにどのようなリスクがあるのかを把握していれば、回避策を立てることができます。

完全に回避するということは難しいかもしれませんが、事前に対策ができていればリスクを軽減することは可能です。

これは、リスクを知らずに不動産投資を始め、それらのリスクに遭遇した際に対応できず大きな損失を被ってしまう可能性を回避することにもなります。

(2)不動産投資の基礎知識を身につける

不動産投資は、本業が忙しい人でも始めることができる投資として人気が出ています。

その理由は、物件購入後、運用や管理などの不動産経営を不動産会社や管理会社に任せることができるからです。

しかし、不動産投資を本気で成功させたいと考えた場合は基礎知識を身につけておくことが非常に重要です。

物件購入の際には、どのような物件を購入すれば入居者が入ってくれるのか、物件のあるエリアの立地情報を調べたり、不動産価値が上がる再開発が計画されていないかなど、さまざまな情報を集めたりしなくてはいけません。

その情報をもとに物件を選択することで、毎月の収益もしっかりと得られ、最終的に売却益を保つことにもつながるのです。

管理費はかかってしまいますが、賃貸経営やアパート経営などのマネジメント業務は素人には難しいため、それらを委託することで入居者募集や空室対策、建物管理や物件管理などの手間を省けるという点はメリットです。

そのメリットをいかした上で、書籍を買って読んでみたり、不動産会社の開催する無料オンラインセミナーや相談会に参加してみたりと、日々勉強して基礎知識を習得することが、不動産投資の成功につながります。

(3)無謀な投資プランを立てない

不動産投資は、レバレッジ効果によって手元にある自己資金よりも大きな額の物件を購入することができ、大きな収益を上げることができる投資方法の一つです。

レバレッジをきかせることで、家賃収入などのインカムゲインを大きくしたり、売却時のキャピタルゲインを大きくしたりすることも可能になります。

ただし、不動産会社の営業担当の言葉を鵜呑みにして安易に高額な物件をローンで購入するのはおすすめできません。

高額な物件であればあるほど、月々の返済は高額になり、そんな中で空室リスクなどが発生するとますますローン返済で苦労します。

最悪の場合には、購入した物件を売却しても返済できず、自己破産してしまうという可能性もあるでしょう。

不動産投資は、自分の身の丈にあった物件から始め、収益が安定してきたら規模を拡大していくというように資金計画をしっかりと立て、余裕を持って行うことが重要です。

(4)信頼できる専門家に相談する

どんなに経験豊富な不動産投資家でも、一人だけで不動産投資を成功させるのは不可能に近いでしょう。

さまざまな物件がある中から、成功しそうな物件を探すのは至難の業と言えます。

その時に重要になってくるのが、信頼できる専門家の存在です。

マンション管理士などプロのアドバイスとご自身の知識を合わせることで、悪質な不動産会社のカモにされず、不動産投資を成功に近づけることができます。

また、専門家として不動産投資会社に相談するのもいいですが、実は第三者である我々FP(ファイナンシャルプランナー)に相談することも非常に重要です。

なぜなら、当社を始めとした私たちは中立的な立場から最適な提案やサポートが可能だからです。

特に業界内では不動産投資に詳しいFPが少ないと言われている中で、当社は非常に実績が豊富です。

不動産投資を検討しているけど不安がある方は、ぜひ一度当社にご相談ください。

不動産投資によくある質問

(1)不動産投資における危険なエリアとは?

不動産の物件選びでは、購入するエリアが非常に重要です。

- ✅人口が減少している

- ✅利便性が低い

- ✅災害リスクが高い

- ✅周辺の治安が悪い

上記のようなエリアは賃貸需要が低く、将来的に需要がなくなる可能性も低いので、不動産を購入する際にはこのような危険エリアを避けるようにしましょう。

(2)不動産投資で最も大きいリスクとは?

不動産投資で最も大きいリスクは「空室リスク」です。

入居者からの家賃収入が収益となる不動産投資では、所有している不動産で空室が増えるほど利益が下がります。

空室状態をなるべく避けるために購入する不動産の立地や内装などを慎重に選ぶ必要があるでしょう。

(3)不動産投資は何がいい?メリットとは?

不動産投資の大きなメリットは、生命保険代わりになることです。

住宅ローンや不動産投資ローンを組む場合は基本的に「団体信用生命保険(団信)」に加入します。

団信に加入していれば、ローンの返済中にオーナー自身に万が一のことがあって返済が困難になったとしても、保険会社がローンの残債を代わりに払ってくれます。

そのため、自分に万が一のことがあってもローン返済できなくなる心配がなくなり、家族には借金のない不動産を残すこともできるのです。

まとめ

不動産投資は、誰でも始められる投資商品として安定的な収入が得られることもあり、今では富裕層はもちろんのこと、会社員や投資初心者まで幅広い人気を集めています。

また、近年、REIT(不動産投資信託)や不動産投資型クラウドファンディングなど、初心者向けに少額の投資金で投資ができるというローリスクが魅力の投資手法も出てきたことも、その一因と言えるでしょう。

副業としての収入が欲しい、不労所得を得たい、所得税や住民税、相続税などの節税対策、年金の代わりなど、さまざまな理由から不動産投資を始められる方が増えました。

しかし、不動産投資にはリスクがつきもので、必ずしも成功するとは限りません。

不動産投資で不労所得を実現するためには、リスクやその回避方法、失敗例などの情報収集を行い、自分の知識としていくことが大切です。

この記事を読んで頂き、不動産投資をスタートする一つのきっかけになっていただけたら嬉しいです。

この記事の監修者