50代の資産運用は安全第一!“年2〜3%”を安定して狙う最適ポートフォリオと始め方

この記事の監修者:

50代は老後資金づくりの“最終コーナー”。大きすぎるリスクは取れませんが、だからといって預金だけでは資産は増えず、インフレに負けて「実質目減り」してしまいます。

この難しいバランスの中で、もっとも現実的で再現性が高い選択が、リスクを抑えながら年2〜3%のリターンを狙う運用戦略です。本記事では“ほぼ放置できる”“初心者でもできる”“損を出しにくい”運用方法に絞って、50代向けの具体的な考え方と始め方を解説します。

住宅ローンとの関係が気になる方は、以下の記事も合わせて読むと全体像がつかみやすくなります。

▶ 50代の住宅ローンは繰上げ返済すべき?数字でわかる損得比較

なぜ「年2〜3%」が50代にとって最適なのか?

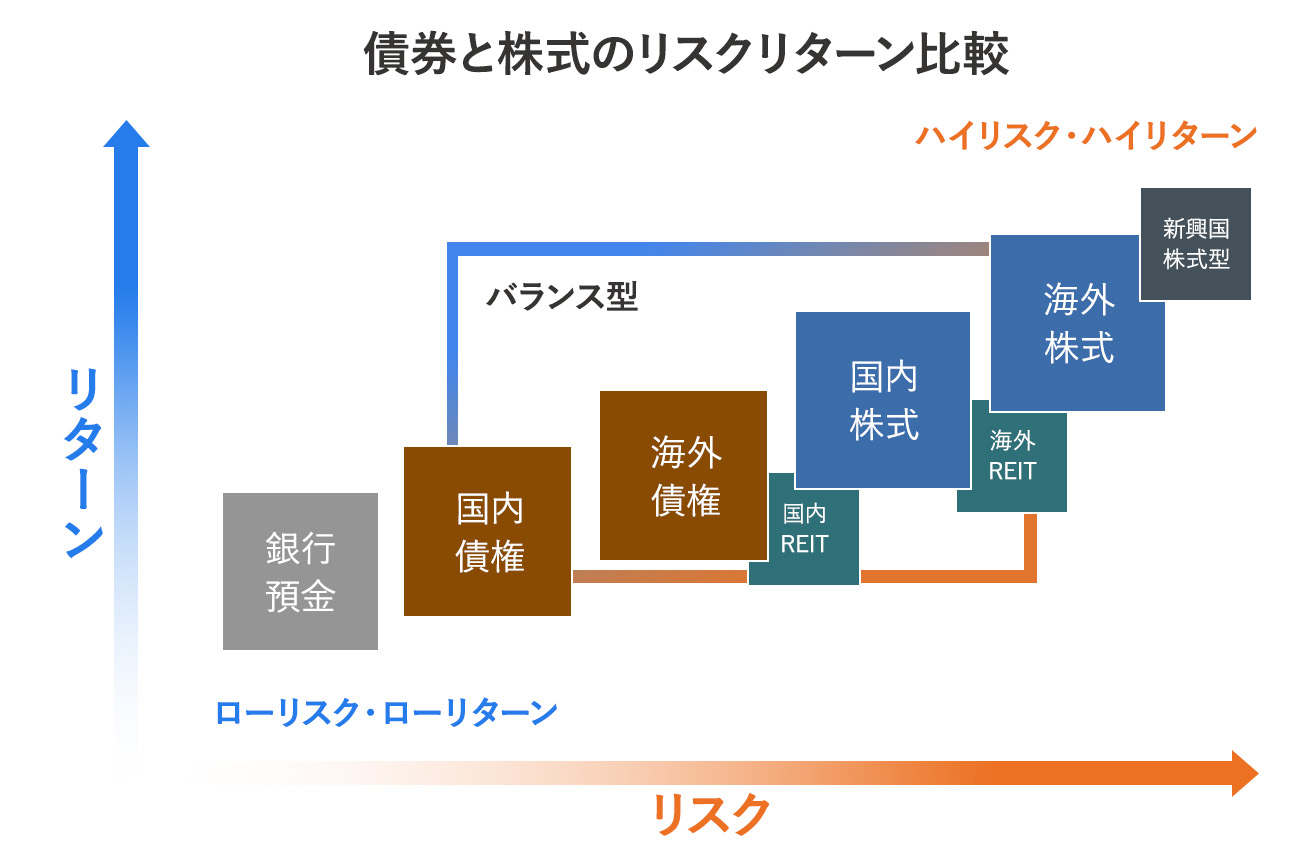

50代の資産運用において、年10%や20%のリターンは「取れたらラッキー」ではあっても、現実的な前提にはなりません。一方で、年2〜3%のリターンは、相場環境次第ではありますが、比較的低リスクな資産を中心に狙うことが可能です。

「2〜3%なんて少なすぎる」と感じるかもしれませんが、50代にとっては次の3つの理由から、むしろ理想的な水準だと言えます。

理由1:退職まで残り10〜15年。大きな損失は致命傷になりうる

20代・30代と50代の大きな違いは、「暴落から立ち直るための時間」です。若い世代であれば、たとえリーマンショック級の暴落を経験しても、その後の10〜20年で回復を待つことができます。

しかし50代の場合、暴落からの回復を待つ前に退職時期が訪れてしまうことがあります。老後直前の大きな損失は、そのまま生活水準の低下や、退職延長という形で自分に跳ね返ります。

理由2:インフレ対策としての「最低ライン」

ここ数年、日本でも物価上昇(インフレ)が続いています。生活実感としても、食料品・光熱費・サービス料金など、じわじわと値上がりを感じている方は多いはずです。

- インフレ率:おおむね年2%前後

- 普通預金金利:0.001〜0.02%程度

つまり、預金のまま置いておくと、実質的には毎年2%前後、資産が目減りしていることになります。年2〜3%の運用ができれば、「最低限インフレに負けない状態」を目指せる、という意味でも重要な水準です。

理由3:債券利回りが改善し、“低リスクでも増やせる”相場環境が来ている

一時期、国内外の債券利回りが極端に低かった時期は、債券でまともな利回りを得ること自体が難しい状況でした。しかし現在は、各国の金利水準が上がったことで、

- 米国債・先進国債券:おおよそ2〜4%台の利回り水準

- 国内社債:銘柄選定次第で1〜2%台の利回り

といったように、比較的安全性の高い資産でも、以前より利回りを取りやすい環境になっています。50代の「守りながら増やしたい」というニーズと、現在の相場環境は相性が良いと言えます。

50代は「守り重視」のポートフォリオが正解

結論から言えば、50代の資産配分は、次のようなイメージが基本ラインになります。

| 資産クラス | 目安の割合 | 役割 |

|---|---|---|

| 債券 | 60〜80% | 値動きを抑えつつ、安定的に利息収入を得る |

| 株式 | 20〜40% | インフレに負けない成長部分を取り込む |

株式比率を高くすると短期的なリターンは大きくなる可能性がありますが、暴落時には大きく資産が減ってしまいます。50代にとっては、一度の暴落で老後資金計画そのものが崩れかねないため、株式をメインにする戦略はおすすめしません。

一方で、債券を中心に据えたポートフォリオであれば、価格変動は比較的小さく、利息収入を積み上げることで年2〜3%のリターンを狙いやすくなります。

債券中心ポートフォリオのメリット

| ポイント | 株式中心の場合 | 債券中心の場合 |

|---|---|---|

| 暴落リスク | 高い | 低い |

| リターンの安定性 | 低い | 高い |

| 老後破綻リスク | 高くなりやすい | 低く抑えやすい |

| 精神的な安心感 | 価格変動に一喜一憂 | 落ち着いて見守りやすい |

特に50代で大切なのは、「ずっと続けられる運用」です。暴落のたびに不安になって売り買いしてしまうようなポートフォリオでは、長期運用のメリットを享受できません。

年2〜3%の運用で老後資金はいくら変わるのか?

ここで、具体的な数字を見てみましょう。以下は、

- 50歳から65歳までの15年間

- 毎月5万円を積み立て

というケースを想定したものです。

| 年利 | 15年後の資産額 |

|---|---|

| 0%(預金のみ) | 約900万円 |

| 2% | 約1,036万円(+約136万円) |

| 3% | 約1,161万円(+約261万円) |

元本はいずれも「900万円(5万円×12か月×15年)」で同じです。それでも、

- 年利2%:預金のみと比べて約136万円の差

- 年利3%:預金のみと比べて約261万円の差

となり、運用の有無で老後の手持ち資金が大きく変わることがわかります。

「守りながら増やす」具体的な商品イメージ

ここからは、年2〜3%を狙うための具体的な商品イメージをご紹介します。実際に選ぶ商品は、手数料やリスク許容度、NISAの活用状況などによって変わりますが、考え方の「軸」として参考にしてください。

① 海外債券(インデックス・ETF)

代表的なのは、米国国債や先進国債券に分散投資するインデックスファンド・ETFです。

- 米国債券インデックス:おおよそ年2.5〜3.5%程度の利回り目安

- 先進国債券インデックス:おおよそ年2〜3%程度の利回り目安

為替変動リスクが気になる場合は、為替ヘッジありの商品を選ぶことで、円ベースの価格変動をある程度抑えることができます。リスク許容度に応じて、ヘッジあり・なしを組み合わせる方法もあります。

② 優良社債・短期債券ファンド

価格変動をさらに抑えたい場合は、投資対象が短期債券や信用力の高い社債に絞られたファンドが候補になります。

- 値動きが比較的小さく、預金より高い利回りが期待できる

- 債券のなかでも「守り」に特化したポジションを担う

ただし、利回りだけを見て信用力の低い債券に偏るとリスクが高くなるため、分散されたファンド(投資信託・ETF)を活用するのが基本です。

③ 世界株式インデックス(20〜40%部分)

インフレに負けない成長部分を担うのが株式です。とはいえ50代では、個別株で大きな値動きを取りに行く必要はなく、世界株式インデックスを1〜2本持つ程度でも十分です。

- 世界全体の成長をまるごと取り込むイメージ

- 長期で見ればインフレを上回る成長が見込まれる

新NISAの「成長投資枠」を活用することで、配当や売却益の非課税メリットを享受しながら運用することもできます。

NISA制度の枠や具体的な活用方法については、こちらの記事も参考になります。

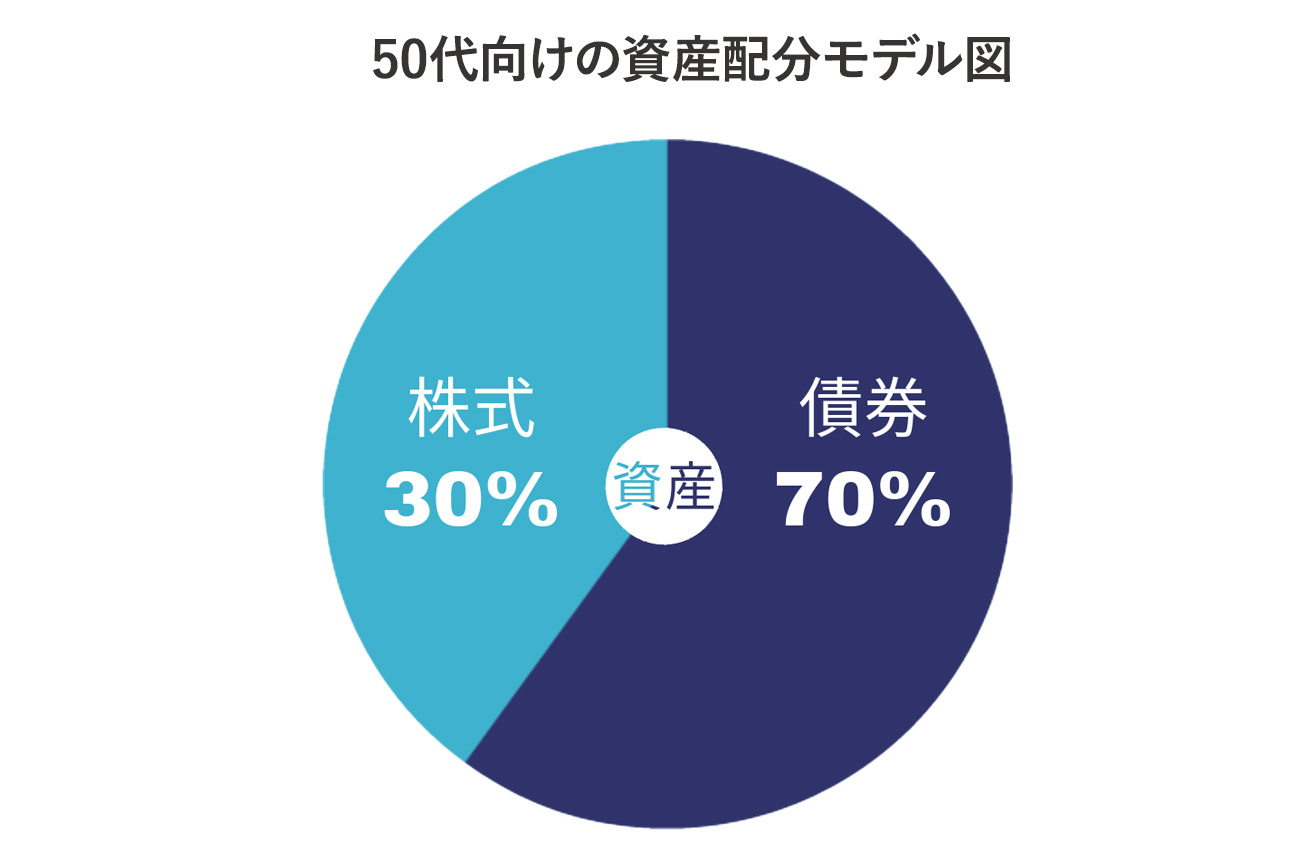

5. 50代向け「黄金バランス」は債券70%・株式30%

ここまでの内容を踏まえ、50代の1つの目安となるポートフォリオ例を挙げると、

債券 70% + 株式 30%

という配分が、リスクとリターンのバランスが良く、多くの方にとって現実的なラインです。

- 株式30%部分:世界株式インデックスなどで成長部分を確保

- 債券70%部分:国内外の債券・短期債券を組み合わせて安定性を確保

このくらいのバランスであれば、株式市況が悪化した場合でも、ポートフォリオ全体が大きく崩れるリスクを抑えつつ、年2〜3%のリターンを目指しやすくなります。

6. 「放置しながら2〜3%」は、仕組みさえ作れば誰でもできる

「自分は投資が得意ではない」「忙しくてマーケットを見ている時間がない」という方は多いですが、実は年2〜3%の運用であれば、

・毎月の自動積立

・あらかじめ決めた比率へのリバランス

・長期で淡々と続ける

というシンプルな仕組みさえ作ってしまえば、そこまで頻繁な売買や難しい判断は必要ありません。

アルファFPでは、こうした運用の「設計図作成」と「継続するための仕組みづくり」をサポートしています。

- リスク許容度の診断

- 50代・60代以降を見据えた資産配分の設計

- 投資商品選定のサポート

- マネソルと連携した資産推移の見える化

投資の上手い人とそうでない人の差は、「センス」ではなく「仕組みを持っているかどうか」の差であることがほとんどです。

7. いちばん大事なのは「老後資金の全体像」を把握すること

ここまで運用の話をしてきましたが、実際に老後資金計画を立てる際には、運用だけを切り取って考えてしまうと判断を誤りがちです。

- 住宅ローンの残債

- 年金の受給見込み額

- 退職金・企業年金

- 生活費・教育費・介護費用

- 保険料や税金の負担

こうした要素をすべて合わせて設計してはじめて、「どの程度の運用リターンが必要か」「そもそも今の生活水準でよいのか」といった判断ができるようになります。

マネソルを使えば、現在の資産・収入・支出・年金見込みなどを入力するだけで、

- 資産が何歳まで持つのか(資産寿命)

- いくら不足しそうか

- どの程度の運用が必要か

- 住宅ローンの繰上げ返済や退職金の使い方を変えた場合の違い

といったシミュレーションを一目で確認できます。感覚ではなく、データに基づいた老後資金の判断をしたい方には非常に有効なツールです。

8. まとめ:50代は「守りながら育てる」が正解

- 50代は大きなリスクを取る時間的余裕がなく、年2〜3%の安定運用が現実的な目標

- インフレ対策としても、年2〜3%のリターンは「最低ライン」に近い水準

- 債券中心(60〜80%)+株式(20〜40%)のポートフォリオが、リスクとリターンのバランスが良い

- 毎月5万円を15年間、年2〜3%で運用すると、預金のみと比べて200万円以上の差が出るケースもある

- 運用は「仕組み」を作れば難しくなく、感情に流されないことが重要

- 最終的な判断は、マネソルで老後資金全体のシミュレーションを行い、「自分にとって必要なリターン」を把握したうえで行うのがベスト

関連記事

この記事の監修者