年収2000万超の役職者が陥る「新NISAの死角」:資産寿命を縮める3つの誤算

この記事の監修者:

「新NISAは、毎月満額で積み立てています」

「S&P500も好調で、資産は順調に増えていますよ」

私の元に相談に来る役職者・経営層からは、こうした「運用への手応え」と共に、ある種の「諦め」にも似た表情が見え隠れする。

彼らは決して、老後のことを考えていないわけではない。

むしろ、誰よりも真剣に「出口戦略」を考えようとしたはずだ。

しかし、いざシミュレーションしようとすると、壁にぶつかる。

「インフレ率が変わったら?」「年金受給額が減ったら?」「取り崩し期に暴落が来たら?」「そもそも、自分は何歳まで生きるのか?」

あまりにも変数が多すぎて、Excelや頭の中の計算では答えが出せないのだ。

その結果、「これだけ資産があるんだから、まあ大丈夫だろう」という、思考の「保留」を選んでしまっている。

今日は、優秀なビジネスパーソンですら計算を断念してしまう、資産寿命を狂わせる「3つの複雑な誤算」について紐解いていく。

誤算①:「高すぎるランニングコスト」の粘着性

年収が高い人間は、生活の水準(ランニングコスト)も高い。

都心のマンション、子どもの教育費、付き合いの会食、年に数回の海外旅行。

現役時代は給与という強烈なフローで回るが、問題はリタイア後だ。

「老後は質素にするから大丈夫」

そう高を括っている人が多いが、生活水準を下げるというのは、人間の心理的に最も苦痛を伴う行為の一つだ。

一度上げた生活レベル(損益分岐点)は、そう簡単には下がらない。

インフレ率が年3%で進む中、あなたのその「高コストな生活」を維持するために、一体いくらの資産が必要か計算したことはあるか?

1億円あっても、ランニングコストが高ければ、資産寿命は15年も持たないのが現実だ。

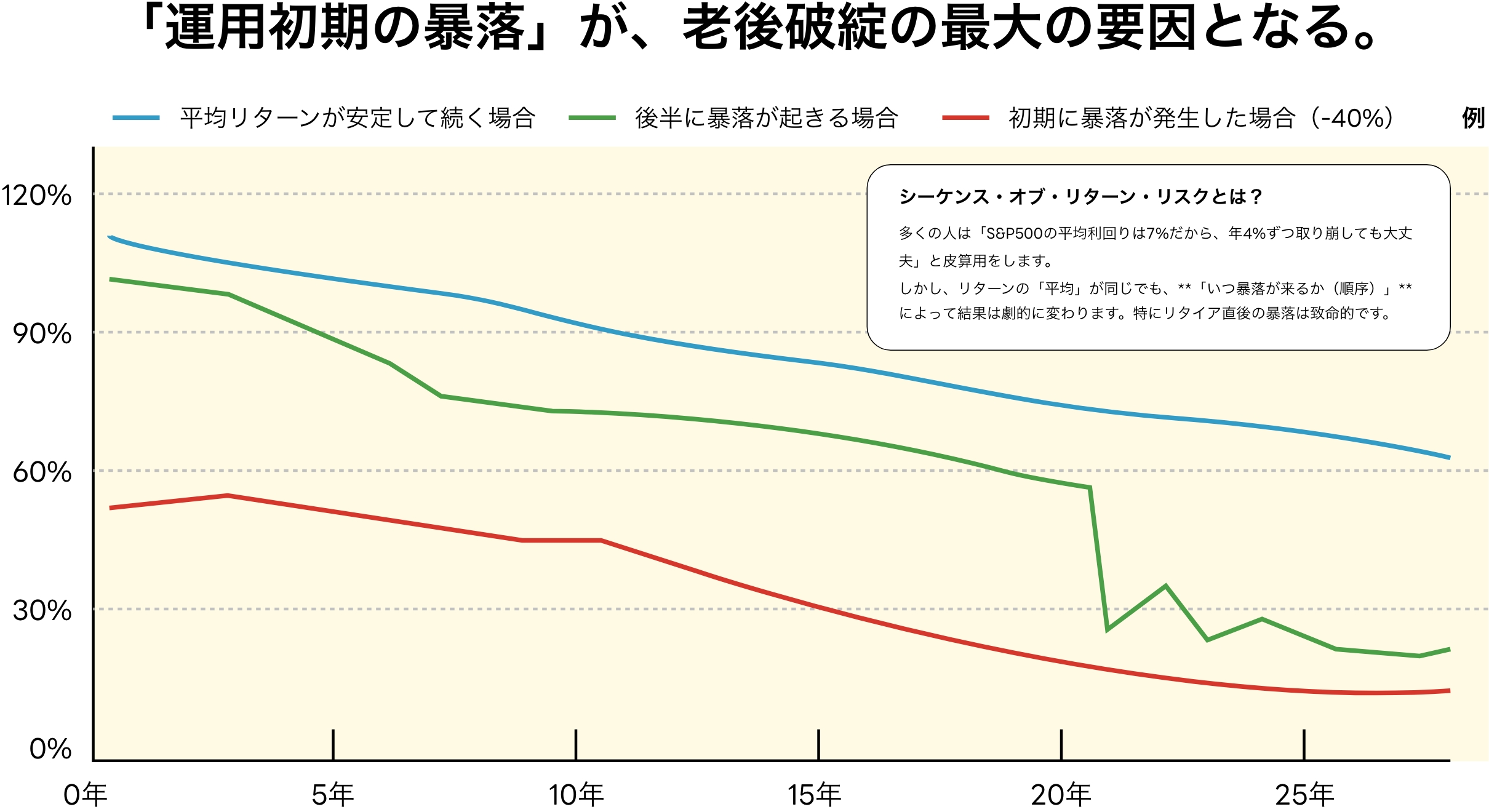

誤算②:「順序のリスク」への無知

これが最も恐ろしい変数だ。

多くの人は「S&P500の過去平均利回りは7%だから、毎年4%ずつ取り崩しても資産は減らない」と皮算用をする。

だが、もしあなたが65歳で退職し、資産を取り崩し始めたその初年度に、リーマンショック級の暴落(-40%)が来たらどうなるか?

資産が激減した状態で、変わらぬ生活費を引き出し続ければ、元本は急速に枯渇する。

相場が回復する頃には、あなたの資産はあらかた食い潰されているだろう。

これを専門用語で「シーケンス・オブ・リターン・リスク(収益順序のリスク)」と呼ぶ。

積立投資の時は味方だった「ボラティリティ(変動幅)」が、取り崩し期には最大の敵になるのだ。

誤算③:「円建て生活」の為替リスク

「円安対策でドル資産を持っている」

それは正しい。しかし、あなたの生活費は「円」だ。

資産を取り崩すタイミングで、もし急激な「円高」に振れていたら?

ドル建て資産の価値は目減りし、それを円に換えて生活費に充てることで、二重の損失を被る。

為替と株価のダブルパンチを食らった時、あなたのポートフォリオは、あなたの「余命」まで持ちこたえられるだろうか。

結論:複雑な変数を「見える化」せよ

投資商品のスペック(利回り)を比較している場合ではない。

あなたが直視すべきは、以下の3点だ。

- 自分の適正なランニングコストはいくらか。

- 最悪の経済情勢(暴落・円高)が来ても、資産は90歳まで持つか。

- 持たないのであれば、今すぐどのような修正(ダウンサイジング・長く働く・運用変更)が必要か。

これらを一括で計算し、可視化するのが、私が開発したライフプランシミュレーションツール「マネソル」だ。

変数が多すぎて諦めてしまった「出口戦略」を、もう一度取り戻そう。

「なんとかなる」という思考停止から脱却し、自分の人生経営の舵を、自分の手に取り戻すのだ。

この記事の監修者