住宅ローンのペアローンと収入合算どっちがいい?違いや選び方を解説

一戸建てやマンションを購入するとき住宅ローンを利用するケースが多いと思いますが、夫婦や親子でローンを組む方法として「ペアローン」と「収入合算」という2つの選択肢がありあます。

1人でローンを組むより多くの金額を借りられるメリットはあっても、それぞれの特徴を理解しないまま進むことは大きなリスクです。

本記事では、ペアローンと収入合算のメリットとデメリットを検証し、住宅購入を検討しているあなたへ最適な提案をさせていただきます。

ペアローンとは?メリットとデメリット

東京圏のマンション価格が驚くような高騰を続けていますが、そんな高価格物件を購入する「パワーカップル」といわれる層の7割が利用しているのがペアローンです。

それだけを聞いただけで何となくイメージができるでしょうが、まずはペアローンとはどのようなものなのか、そしてメリットとデメリットを見ていくことにしましょう。

(1)ペアローンとは

ペアローンとは、一つの住宅物件に対して、夫婦や親子がそれぞれ別の契約者として住宅ローンを組む方法です。

つまり一つの不動産を夫婦共(親子共)に協力してお金を出し合い、購入する方法だといえます。

夫婦や親子が別々に住宅ローンを組むため、当然ながら両者にローンを返済できる収入が必要です。

ペアローンを組めるのは、このような収入条件を満たし、融資の審査に通ることが最低条件となります。

(2)ペアローンのメリット

ペアローンは、完全独立の2馬力をもって一物件を購入するための方法ですが、そのメリットはどのようなところにあるのでしょうか。

まずは不動産物件を購入するために、ペアローンを選択するメリットについて考えてみます。

①単独で借りるより融資額が大きくなる

ペアローンの大きなメリットは、単独で借入するより合計の融資額が大きくなることで、高額物件を購入することが可能となります。

住宅ローンの借入金額は、契約者の収入状況によって決められますが、それぞれ収入を持つ夫婦や親子が別々に借りることで、単純に考えれば単独ローンのほぼ2倍借りられるようなイメージです。

三菱UFJ銀行の試算では、夫婦が共に年収600万円の場合、夫一人の単独ローンでは4,210万円の融資限度額に対して、ペアローンの場合は2倍の8,420万円の借入が可能になります。

ただ、ペアローンとはいえ借入する2人の収入に大きな差があれば、個別に審査されるので必ず2倍借りられるというわけでもありません。

しかし単独ローンよりは明らかに借入額の上限が増えるので、昨今の住宅価格高騰でペアローンの利用者は多くなりました。

②それぞれに住宅ローン控除が適用される

ペアローンで住宅を購入すると、それぞれが主債務者となり物件の所有者となるので、それぞれに「住宅ローン控除」が適用されます。

現在の住宅ローン減税は、個人が住宅ローンを利用してマイホームの新築や取得、または増改築などをしたときに、年末時点の住宅ローン残高の0.70%(最大35万円)を所得税額や住民税額から控除できる制度です。

2022年に改正された住宅ローン控除は、それまで控除率1%、控除期間10年間(特例措置で13年間)でしたが、控除期間だけは13年間(既存住宅および増改築は10年間)に延長されました。

政策的な見地から制度は延長され続けていますが、今の制度の適用期間は2025年12月31日まで対象の住宅に入居した分までとなっています。

その節税効果は大きく、ペアローンを組めるようなパワーカップルであれば「税金が安くなった」と住宅ローン控除額を実感できるほどです。

住宅ローン控除が適用されるためには、購入する住宅によって条件があり、3つのパターンに分けられています。

- ✅新築住宅の場合

- 住宅ローン減税を受ける人が、住宅の引渡し日または工事の完了から6ヵ月以内に居住すること

- 合計所得金額が2,000万円以下であること

- 対象となる住宅の床面積が50平方メートル以上であり、床面積の2分の1以上が自身の居住用であること(合計所得金額1,000万円以下の場合で、2023年末までに建築確認を受けた新築住宅の場合は住宅の床面積が40平方メートル以上50平方メートル未満)

- 対象となる住宅に対して10年以上にわたるローンがあること

- 居住用にした年とその前後2年ずつを合わせた合計5年間に、居住用財産の譲渡による「長期譲渡所得の課税の特例」のような適用を受けていないこと

この新築住宅の適用条件が基本となるのですが、次にリフォーム物件(買取再販)の購入では加えて下記の条件が加わります。

- ✅買取再販の場合

- 宅地建物取引業者から住宅を取得していること

- 宅地建物取引業者が住宅を取得し、リフォームを行ない再度販売するまでが2年以内であること

- 取得時点で、新築日から10年経過した住宅であること

- 建物価格に対し、リノベーション工事費用が20%以上を占めること

- 大規模修繕や耐震基準に適合するための工事、バリアフリー改修、省エネ改修など、対象となる工事が行われていること

住宅ローン減税がいつまで継続されるのかは分かりませんが、今後は人口減少の影響もあり、住宅取得の形も新築至上主義から中古一戸建ての購入のようなケースが増えるでしょう。

中古住宅を取得した場合は、新築住宅の条件に加え以下のような要件が加わります。

- ✅1982年1月1日以降に建築された住宅であること

- ✅現行の耐震基準に適合していること

建築された年月で線引きされているので、京都の町屋などの古民家を購入しても住宅ローン控除を受けられません。

とはいっても、2人で住宅ローン控除を受けられることで、世帯合算での節税効果は非常に大きいことが大きなメリットです。

③それぞれに団体信用生命保険に加入ができる

一部の住宅ローンを除き、借入時に団体信用生命保険へ加入することになり、ペアローンでは2人それぞれが加入することになります。

この団体信用生命保険とは、住宅ローン返済中に契約者が死亡もしくは高度障害状態になったときに、保険金によって住宅ローンの借入残高がゼロになる保険のことです。

もしもの時に、ペアに借金だけを残すことを回避できるので、それぞれが団体信用生命保険に加入できることは、安心感を与えてくれるメリットと言えるでしょう。

④異なる金利や返済期間で借入れができる

ペアローンを組む場合は、原則として2人とも同じ金融機関で住宅ローンを組む必要があります。

しかし2人が同じ種類の住宅ローン商品を選ぶ必要はないので、異なる金利や返済期間の借入をすることが可能です。

最近は長期金利が上昇傾向を示していますが、例えば夫婦で夫は変動金利、妻は固定金利のローンを組むこともできます。

また夫婦の年齢差や親子でペアローンを組む場合など、借入期間を変えるのも多くみられる借り方です。

様々なライフプランを考えながら、最適な組み合わせを選べるのも、ペアローンの大きなメリットです。

(3)ペアローンのデメリット

多くの物事にはメリットの裏側にデメリットが存在し、ペアローンにもいくつかのデメリットがあります。

ペアローンのメリットに続いては、よく考えておくべきペアローンの注意点について説明していきます。

①どちらかの収入が減った時に返済が難しくなる

ペアローンの返済期間中に、どちらか一人の収入が減った場合であっても、返済はしなければなりませんが、ペアローンは借入総額が多額なことが多く返済が困難になりがちです。

例えば共働き夫婦の場合、奥さんが妊娠して働けなくなることは、夫婦にとって出産は重要なライフイベントで良いことであっても、ペアローンにとってはリスクとなります。

このような事態も想定して、ペアローンを組む前には、どちらかの収入がなくなった場合に返済が可能なのかシミュレーションしておくことをオススメします。

②どちらか一人が亡くなっても返済が残る

ペアローンは、夫婦や親子が別々に団信保険に加入できますが、もし不幸にして一人が亡くなったとしても、残らされた一人のローンは残ってしまいます。

これが単独での借入や収入合算の場合は、団信に加入している債務者が亡くなったとき、住宅ローンの残債は全て保険で支払われるので、残された家族に債務は残りません。

もちろんペアローンの審査においては、二人それぞれの返済能力を考慮して融資額が決定されているのですが、万が一の際に一人で継続して支払っていけるかは検討しておきましょう。

③離婚する時に揉めるポイントになる

夫婦でペアローンを組む場合、返済期間中に離婚することになると、家や残債について話し合いが必要となり、揉めるポイントとなることがあります。

このようなケースでは、「家を売却してそれぞれの住宅ローンを完済する」、または「ペアローンを一本化して一人が家に住み続ける」、どちらかを考えることが必要です。

離婚後に、お互い合意のうえ家を売却したとしても、売却額が低くローン残高に足りない場合には、差額を自己資金で上乗せして返済しなければなりません。

また、物件を売却せずどちらか一人が住み続ける場合には、ローンを残したまま片方が家を出ていく方法は絶対に避けましょう。

このような方法では、出ていった側に新たな住居費が必要になるなど、実質的なオーバーローンの状態になり、破綻するケースが後を絶ちません。

現実的には、返済が残っている2つのローンを一本化する方法がありますが、2人で支払っていたローンを一人で背負うのは難しいでしょう。

また、借り換えを希望したとしても借入中の金融機関で審査が通る保証はありません。

ペアローンを組んで家を購入するときに、ほとんどの方は離婚時のリスクについて考えていないようです。

もちろん離婚する前提で結婚するわけではないのですが、後悔しないためにも、ペアローンには離婚によるトラブル事例が多いことを知っておきましょう。

④贈与税が発生するケースもある

ペアローンで家を購入するとき、二人の住宅ローンの負担割合と、登記上の所有割合(持分割合)が異なると、贈与税が発生する可能性があります。

仮に1億円のタワーマンションを夫婦で購入するとして、夫名義で7,000万円、妻名義で3,000万円のペアローンを組んだとします。

それなのに夫婦の持分比率が2分の1ずつとした場合、夫から妻へ2,000万円の贈与があったと見なされてしまうので、頭金の負担割合なども含めて気を付けましょう。

また、どちらか一人が働けなくなり、その間の返済をもう一方が負担する場合には、その返済を肩代わりした返済額が贈与となります。

1年間の負担金額が110万円を超えると贈与税が課税されるので、返済原資が誰のものなのかを踏まえて、贈与税の申告が必要なのか検討しましょう。

⑤事務手数料や諸経費は2人分になる

ペアローンというスマートな名称で呼ばれていますが、その中身は住宅ローンを2つ契約するというだけです。

そのため住宅ローンに必要な事務手数料や諸費用など、単独ローンなどと比べるとコストが倍近く多くなります。

高額な住宅購入費と比較すれば全体的には小さなことかもしれませんが、融資事務手数料や印紙代、司法書士報酬など、意外と多くの費用がかかっていることは知っておきましょう。

収入合算とは?メリットとデメリット

ペアローンと違い、借入の申込者が一人の場合に多く使われているのが「収入合算」という借入れ方法です。

住宅ローンでは、昔から一般的に利用されてきた方法ですが、その詳しい内容とメリットやデメリットについて考えてみましょう。

(1)収入合算とは?

住宅ローンの収入合算とは、住宅ローンの申込者の収入や属性だけで審査されるのではなく、夫婦や親子などの収入を合算して審査が実施され、借入可能額を決める方法です。

一人の収入で審査されるより融資金額が多くなりますが、収入合算者は連帯保証人になることを求められます。

収入合算による住宅ローンには、夫婦や親子がともに連帯債務者となる「連帯債務型」と、1人が債務者となり残りが連帯保証人になる「連帯保証型」があります。

似たような印象を受けますが、連帯債務型と連帯保証型には以下のような違いがあります。

| 連帯債務型 | 二人とも債務者になるので、年収比率や住宅の持ち分割合に応じて住宅ローン控除を受けることができる。連帯債務の場合は、団信保険に加入できるのは原則主債務者一人だけ。ただ、一部金融機関では2人とも対象とする団信保険もあり。 |

| 連帯保証型 | 連帯保証人は債務者ではないので住宅ローン控除を受けることも、団信に加入することもできない。 |

この収入合算できる人は、ほとんどの場合は親族に限定されていて、例えば住宅金融支援機構のフラット35では、以下の4つの条件全てを満たさなければなりません。

- 申込者の親、子、配偶者など

- 申込時の年齢が70歳未満であること

- 申込者と同居すること

- 連帯債務を負うこと

なお、金融機関によっては、法律上の親族以外に「同居予定の婚約者」や「同性パートナー」の収入を合算できる場合もあります。

このような扱いは、ペアローンでも見られるので、気になる方は金融機関のウェブサイトなどを確認すると良いでしょう。

(2)メリットとデメリット

収入合算による住宅ローンのメリットは、契約に伴って必要になる諸費用が安く済む点です。

一方でデメリットもあり、収入合算では主債務者しか住宅ローン控除の恩恵を受けられないケースがあります。

また、多くの金融機関では、団体保険に加入できるのは主債務者のみで、不安を感じる場合は別途生命保険に加入するなどの対策が必要です。

収入合算は、基本的には「世帯主が稼いで住宅ローンを払っていく」時代の商品だといえるでしょう。

ここでペアローンと収入合算の違いをふり返りますが、夫婦で借入する場合の違いを三菱UFJ銀行の住宅ローンを参考に比較します。

| 夫単独で購入 | 夫婦ペアローンで借入 | 妻を収入合算者(連帯保証人)として夫が借入 | |

| お借入人(住宅ローン合計本数) | 1人(1本) | ご夫婦それぞれ(2本) | 1人(1本) |

| 配偶者の年収 | なし | 100% | 50%~100% |

| 住宅ローン控除 | 夫のみ対象 | 夫婦それぞれが対象 | 夫のみ対象 |

| 団体信用生命保険 | 夫のみ加入 | 夫婦それぞれ加入 | 夫のみ加入 |

| 「夫が死亡」の場合 | ローンは全額0円 | 夫名義のローンが0円 | ローンは全額0円 |

| 「妻が死亡」の場合 | 影響なし | 妻名義のローンが0円 | 影響なし |

| 物件の持分 | 夫のみ | 夫婦で按分 | 夫のみ |

共働き夫婦の住宅ローンはどっちがいい?

ここまでペアローンと収入合算による住宅ローンの特徴について解説しましたが、共働き世帯にとって、住宅ローンはペアローンと収入合算のどちらが良いのでしょうか。

マイホーム購入を考えるタイミングで、自分たちにとって何が最善の全宅なのか悩ましい選択ですが、今のところ考えられるアドバイスを送っておきます。

(1)ペアローンがいいケース

ペアローン最大のメリットは、夫婦の収入を最大限レバレッジ化できるところです。

最近のマンション価格は高騰したまま高止まりしていて、2022年度の平均価格は、東京23区で21年度から17.2%上昇し、9,899万円なりました。

この価格では、いくら片方が高収入だとしても単独ローンでは住宅ローン審査に通らないでしょう。

そこで高級物件を買うために考えるのがペアローンです。

ペアローンを組むことで、単独で借りる住宅ローンよりも多額の融資を受けることができ、より高額な物件の購入が可能になります。

夫婦それぞれの収入額が安定していて、今後も安定しているのであればペアローンで家を購入するのがオススメです。

世帯年収や世帯収入が高いほど、住宅ローン契約のハードルは下がり、さまざまな選択肢を検討できるでしょう。

また、夫婦ともに収入が高い場合は、一人当たり455万円の住宅ローン控除が双方に適用されるので、世帯合計で910万円の特別控除が受けられます。

(2)収入合算がいいケース

収入合算による住宅ローンは、ペアローンよりも諸費用を抑えながら、単独ローンより多く借り入れできることがメリットです。

夫婦や親子で収入差が大きく、それぞれが住宅ローンを申込みできないケースでは、収入合算が現実的な選択肢になるでしょう。

収入合算では、基本的に家やマンションの名義人は住宅ローンの申込人となるため、住宅ローン控除は一人しか受けられません。

家計や家庭の将来を考え、出産なども視野に入れた場合は、二人分の返済能力をフル活用するより、安定した返済計画を考えられるのが収入合算です。

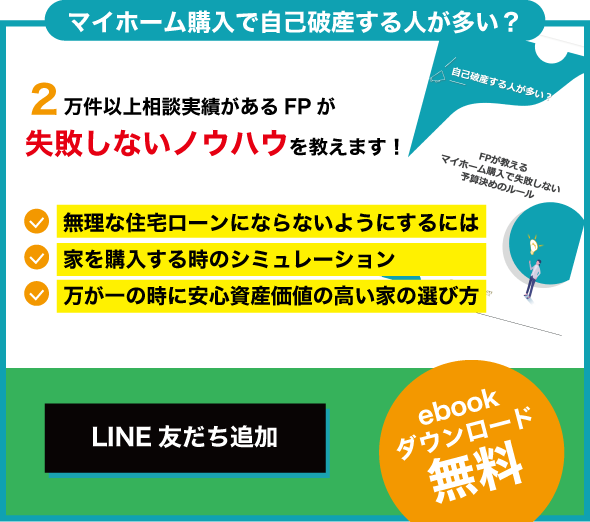

不安な方はFPに相談をおすすめ

ペアローンと収入合算の違いや、それぞれのメリットとデメリットは分かったとしても、返済負担や返済方法、そして住宅ローン契約そのものに不安を感じる場合はファイナンシャルプランナー(FP)に相談することがオススメです。

FPは、「暮らしとお金」の専門家で、プロの視点から住宅購入とローンを含めた、さまざまなサポートをしてくれます。

FPが複数の選択肢を用意し、それを比較検討ができるので、最終的な判断をすることができます。

夫婦や親子各自の収入や働き方をもとに、具体的な予算を考えることは大切なことです。

不安を少しでも取り除くため、気楽にFPへご相談してみましょう。

まとめ

家やマンションの購入は、人生の中でも極めて大きな買い物になり、35年間もローンを払い続けることを考えれば、慎重になるのは当たり前のことです。

また、長く続いた低い住宅ローン金利についても、上昇の傾向が顕著になってきました。

マイホームを手に入れることは人生を豊かにしてくれますが、無茶な計画は人生に暗い影を落としてしまいます。

ペアローンと収入合算の特徴をよく理解し、同じ考え方を夫婦や親子でシェアすることが、住宅購入の大事な第一歩だということを知っておきましょう。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。

最新の投稿

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説

税金2024年2月27日不動産を相続したら相続税はいくら?手続き、計算方法や活用方法を解説 不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説

不動産投資2024年2月24日不動産所得がある場合は確定申告が必要!計算方法や申請手順を解説 税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説

税金2024年2月23日不動産の生前贈与はした方がいい?メリット、手続きや注意点を解説 不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介

不動産投資2024年2月21日不動産投資クラウドファンディングとは?おすすめ商品も合わせて紹介