iDeCo(イデコ)とは?特徴やメリット・デメリットをゼロから解説!

老後2,000万円問題が話題になり、老後の資産形成に役に立つ制度としてiDeCo(イデコ)(個人型確定拠出年金)が人気を集めています。

しかし、

- ✅「iDeCoって名前しか分からないけど、私がやってもメリットあるの?」

- ✅「iDeCoをやっている人が周りにいないから始めるのが不安」

というように「iDeCoについては気になるけど始められない」という人も多いです。

結論として、iDeCoは老後の公的年金に上乗せできる資産形成として、個人年金として受給できるため、うまく活用すれば老後のお金の悩みを減らせる可能性があります。

とはいえ、具体的にどんなメリット・デメリットがあるか分からなければ、気軽に始められないという方も多いのではないでしょうか。

本記事では、iDeCoについて全く分からないという方でも理解できるように、iDeCoの特徴や、メリット・デメリットはもちろん、iDeCoが向いている人の特徴についてお伝えしていきます。

是非、iDeCoを検討するためのきっかけとして、最後まで読んでいってください。

iDeCo(個人型確定拠出年金)とは?

iDeCo(イデコ)は個人型確定拠出年金の略語になり、老後の資産形成に活用できる制度になります。

iDeCoは任意で加入でき、自分で掛金額を決めて資産運用をしていきます。

つまり簡単にいえば、厚生年金保険などの公的年金と併用し、プラスで給付金を受給できる私的年金です。

長期的に積立しながら資産運用をすることで、老後資金を増やしていくことができ、老後生活の不安を解消することができます。

なお、iDeCoは個人型確定拠出年金ですが、一方で会社が掛け金を支払ってくれる企業型確定拠出年金(企業DC)というのもあります。事業主が提供している制度です。iDeCoは個人型確定拠出年金なので自分で判断できますが、企業DCは企業によってあったりなかったりします。

のちほど解説しますが、企業DCがある場合は、iDeCoの掛け金の上限額が変わります。

iDeCo(イデコ)の仕組み

iDeCoの概要を踏まえて、より詳しく特徴を解説していきます。

(1)個人で掛金を運用して老後資産をつくる制度

iDeCoの目的は老後の生活資金を形成するための資産運用で、月ごとの掛金額は自分自身で設定します。

iDeCoの月々の掛金額は上限と下限が定められています。

毎月の掛金をどの金融商品に投資をしていくか、自分で組み合わせを決めていく必要があり、この運用成績に応じて、老後に受け取れる金額が変わってきます。

運用する商品の運用状況によっては、原本割れするリスクもあるので、あくまで投資のひとつであり、分散投資など基本的な商品選びには知識も必要です。

どのくらいリスクとリターンをとれるかは、人によって異なりますので、どの金融商品を選ぶかが非常に重要といえます。

投資に詳しくない方にとって、iDeCoと同じく税制優遇措置のあるNISAとの違いが分かりづらいと思いますが、運用時の利益が非課税になること以外は、iDeCoの方がより優遇措置が多くなっていて、魅力的な制度です。

なお、NISAについて詳しく知りたい方は、下記記事を参照にしてみてください。

また、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- ✅つみたてNISAの落とし穴

- ✅新NISAの注意点

- ✅実際に私が実践している投資商品

- ✅成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

(2)20歳以上60歳未満で公的年金に加入している人が利用可能

iDeCoには加入条件があります。

条件としては、

- ✅日本に在住している

- ✅20歳以上60歳未満

- ✅公的年金に加入している

上記3つに合致していれば申し込みができます。

実は2022年5月からiDeCoへの加入要件が緩和されており、新たに以下の方が加入できるようになっています。

- ✅会社員・公務員など(国民年金第2号被保険者)で60歳以上65歳未満の方

- ✅60歳以上65歳未満で国民年金に任意加入している方

- ✅国民年金に任意加入している海外居住の方

一定の条件を満たしていれば、学生やアルバイト、主婦(夫)でも加入ができます。

会社員の場合、勤務先が企業型の確定拠出年金制度(企業DC)に加入していて、iDeCoに同時加入が認められていれば利用可能です。

会社員でiDeCoを利用したい場合は、お務め先に事前に確認しておくのが大切です。

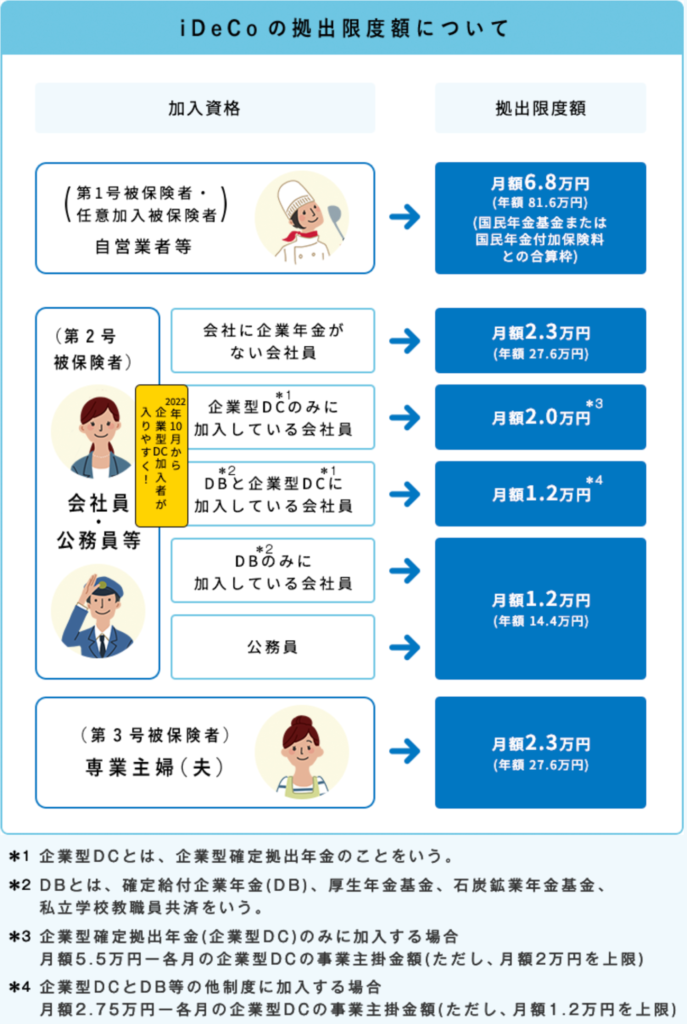

(3)iDeCo(イデコ)の拠出限度額は人によって違う

iDeCoは、毎月拠出(積立)できる掛け金に上限があり、加入者の属性によって異なります。

iDeCoの加入資格は国民年金の被保険者種別によって異なり、第1号・第2号・第3号被保険者に区分され、まずは自分の加入区分を把握しましょう。

また企業年金(企業型確定拠出年金(企業型DC)、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済等)への加入状況でも、iDeCoの掛け金の上限金額は変わってきます。

なお2024年12月1日から制度が改正され、確定給付型年金に加入している会社員や公務員の掛金上限が、月額12,000円から20,000円に引き上げられます。

ただ、企業型確定拠出年金・確定給付型年金・iDeCoの掛け金額の合計は、月額55,000円を超えることはできない点には注意が必要です。

iDeCoの掛け金の下限は月額5,000円なので、この下限額と上限額の間で1,000円単位で自由に金額を設定できます。

出典:iDeCo公式サイト

(4)iDeCo(イデコ)の運用の仕方

iDeCoの特徴は、加入者自ら商品を選択し運用することで、最初にどの運用商品をどの程度購入するかを決定します。

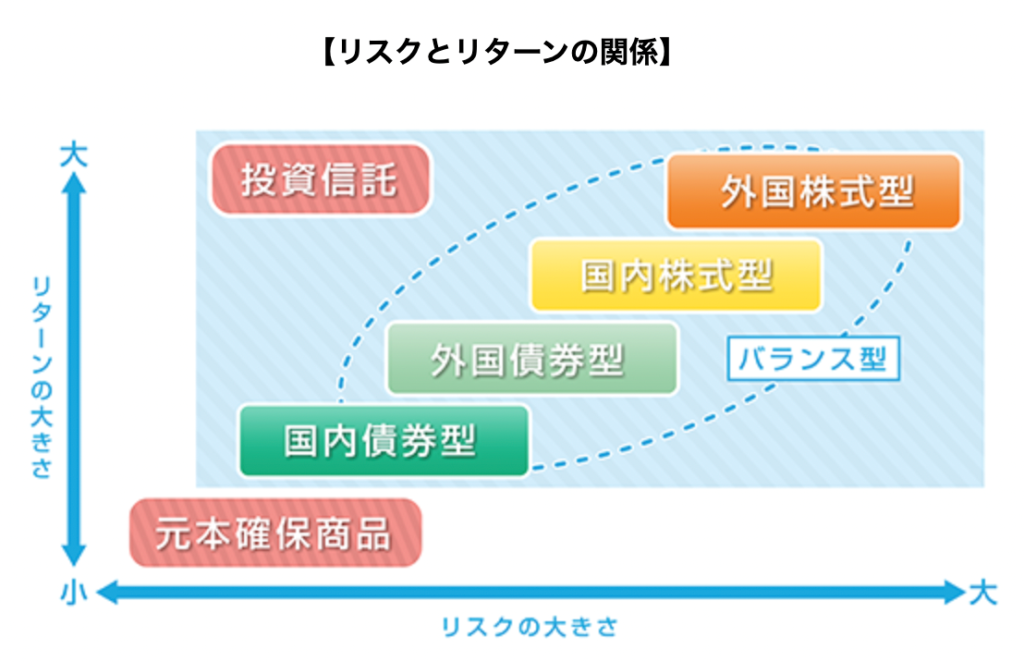

iDeCoで選ぶ商品を大きく分けると、リスクを抑えた「元本確保型商品」と、リターンを期待する「投資信託」の2種類です。

元本確保型商品で代表的なものは、定期預金や貯蓄型保険で基本的には元本が保証されていますが、商品によっては中途解約することで元本を下回る可能性があるものがあります。

投資信託にも色々なタイプがあり、元本保証はない代わりに、元本確保型商品よりリターンを期待できるのが魅力です。

投資信託の商品は、投資対象(株式か債券かなど)や投資地域によって、おおまかに以下の5種類に分類できます。

| 分類 | 投資対象 |

| 外国株式型 | 海外の株式 |

| 国内株式型 | 日本国内の株式 |

| バランス型 | 株式や債券などの資産を複合的に組み合わせて運用 |

| 外国債券型 | 海外の債券 |

| 国内債券型 | 日本国内の債券 |

投資信託には、これらのような投資対象や地域による分類以外にも、運用スタイルによる分類もあります。

「パッシブ(インデックス)型」は、日経平均株価やTOPIXと連動する商品などがあり、手数料等の運用コストやリスクが低く押さえられているのが特徴です。

一方、指標を上回る成績を目指す商品が「アクティブ型」で、ファンドマネージャーの手腕が問われリスクや各種手数料などのコストが高めとなります。

また株式や債券以外にも、不動産投資のような運用もできますが、詳しくは我々FPなどの専門家へ相談したほうがよいでしょう。

出典:iDeCoの公式サイト

最初に運用方法や投資商品を決めたとしても、時間が経過するにつれて、資産構成割合など運用の状況が変わる場合もあります。

そのため定期的なモニタリングによる運用の見直しが必要になり、運用商品の種類や配分割合を変更する「配分変更」や、積み立ててきた資産の商品構成などを変更する「スイッチング」を行います。

投資環境の変化や、加入者の資産状況の変化に合わせた見直しをしなければ、思ったような運用ができなくなるので、3ヶ月毎に1度はチェックする習慣を身につけるようにしましょう。

(5)離転職する時の対応方法(ポータビリティ)

iDeCoに加入している方が離職や転職をした場合は、iDeCoの加入資格や転職先の年金制度等に応じて手続きが必要になります。

まず転職したときに、転職先企業で企業型確定拠出年金がある場合は、以下の4つの選択肢のなかの一つを選択することになります。

- iDeCoの資産を企業型確定拠出年金に移換 ・・・ 転職先企業がiDeCoへの同時加入を認めていない場合は、iDeCoで積み立てて運用していた資産を、企業型確定拠出年金の口座に移動させて運用が可能です。

- iDeCoと企業型確定拠出年金の両方に加入 ・・・ 転職先の企業によっては、企業型確定拠出年金に加入しても、引き続きiDeCoの継続が認められる場合があるので、従来どおり積立を行うことができます。

- 運用指図者としてiDeCoを継続 ・・・ 転職先の企業で企業型確定拠出年金に加入した場合に、企業型確定拠出年金に資産を移換せず運用指図者としてiDeCoを継続することもできるので、以後は積み立てを行わずに資産の運用だけを続ける状態になります。

- 確定給付企業年金への移換 ・・・ 転職先の企業に、将来年金額を保証してくれる確定給付企業年金の制度があって規約で許可されていれば、iDeCoの資産を移動させて運用することが可能ですが、この制度を維持している企業は減少傾向が続いています。

転職先に企業型確定拠出年金がない場合は、そのままiDeCoへの拠出を続けることになりますが、登録事業所の変更の手続き等が必要です。

また退職してフリーランスになる場合も、加入者の国民年金に係る被保険者種別の変更の手続きが必要となります。

いずれの場合も、運営管理機関に提出する書類があるので、不明な点は運営管理機関へ問い合わせしてみましょう。

転職するときの手続きについて詳しく知りたい方は、下記記事を参照にしてみてください。

(6)iDeCoの受取り

iDeCoの受取り方は、「年金」「一時金」「年金と一時金の組み合わせ」の3種類があり、それぞれで課税される所得税の計算が変わってきます。

iDeCoを年金方式で受取る場合は、公的年金と同じ扱いとなり雑所得として課税されることになり、公的年金等控除の対象です。

公的年金等控除の金額は、iDeCoや公的年金の受取額以外の合計所得額によって違い、簡単いえば富裕層ほど年金への課税額が大きくなります。

ちなみに一番控除額が多い「公的年金などに係る雑所得以外の合計所得金額が1,000万円以下」の場合の、公的年金等控除額は下表のとおりです。

| 受け取る人の年齢 | 公的年金など収入金額の合計 | 公的年金など係る雑所得の金額 |

| 65歳未満 | 60万円以下 | 0円 |

| 60万円超130万円未満 | 合計額-60万円 | |

| 130万円以上410万円未満 | 合計額×0.75-27万5,000円 | |

| 410万円以上770万円未満 | 合計額×0.85-68万5,000円 | |

| 770万円以上1,000万円未満 | 合計額×0.95-145万5,000円 | |

| 1,000万円以上 | 合計額-195万5,000円 | |

| 65歳以上 | 110万円以下 | 0円 |

| 110万円超330万円未満 | 合計額-110万円 | |

| 330万円以上410万円未満 | 合計額×0.75-27万5,000円 | |

| 410万円以上770万円未満 | 合計額×0.85-68万5,000円 | |

| 770万円以上1,000万円未満 | 合計額×0.95-145万5,000円 | |

| 1,000万円以上 | 合計額-195万5,000円 |

一般的に、退職金が多い方や、公的年金、iDeCoの給付額が少ない方は「年金」形式で受け取ったほう得になりますが、給与や不動産などで他の所得が多い場合は不利になる可能性もあります。

iDeCoを一時金で受取る場合は、退職所得の扱いとなるため、退職所得控除を利用できます。

退職所得控除額は、iDeCoの運用年数(加入期間)に応じて下表から求められます。

| iDeCoの運用年数(=A) | 退職所得控除額 |

| 20年以下 | 40万円×A |

| 20年超 | 800万円 + 70万円 × (A – 20年) |

退職所得金額は、以下の算式で求められるのですが、税制上かなり優遇されていることが分かるでしょう。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

iDeCo以外に、会社を退職したことによる通常の退職金がある場合は、合算して計算することになりますが、この場合の運用年数(勤続年数)は期間の長い方を適用します。

また受給する年の4年前までに退職金を受領していた場合や、役員等としての勤続年数が5年以下の者の退職金などは、少し複雑な計算になるので専門家へ相談することをオススメします。

年金で受け取るか一時金で受け取るか、どちらが得になるのかはiDeCoの収入と合算される他の収入によって変わってくるので、事前のシミュレーションが欠かせません。

なお加入後、受給開始年齢前に加入者自身が亡くなったり高度障害を負うなどした場合、60歳前であってもお金を引き出すことができます。

受給権者が死亡した場合は、受給権は遺族が相続し、死亡一時金として受け取れますが、この場合遺族の受取金額は相続税の課税対象になるのでご注意ください。

iDeCo(イデコ)の4つのメリット

iDeCoの特徴を踏まえて、iDeCoを利用することで得られる4つのメリットを確認していきましょう。

(1)掛金の全額が所得控除できる

iDeCoに拠出する掛金は「全額が所得控除(小規模企業共済等掛金控除)の対象」という税金面で有利な点が大きな魅力です。

つまり、iDeCoとして投資した拠出額は所得税や住民税が非課税になるので、それだけでも運用成果があるといえます。

もちろんiDeCoによる運用益なども期待できるのですが、一番大きな点はiDeCoによる節税効果です。

所得税の税率は5%~、住民税の税率は10%なので、合わせると15%以上の節税になり、ハイリスク投資による運用益を上回る効果があります。

会社員などであれば「小規模企業共済等掛金払込証明書」を勤務先へ提出することで、年末調整で所得控除されます。

また自営業者等であれば、掛金総額を確定申告時に所得控除されるので、当年の所得税と翌年の住民税が安くなります。

所得税率は年収が高い人ほど大きくなりますので、年収が高い人ほど、iDeCoを利用することで節税効果はより大きくなります。

(2)運用益が非課税

iDeCoによって得た投資の利益は課税されないという、税制優遇措置がとられています。

通常、投資によって得た所得には20.315%の所得税が課税されます。

iDeCoでは利益部分が課税されずにそのまま運用していけるので、より利益を出しやすくなるといえます。

非課税で長期間資産運用をすることで、「複利効果」もさらに高まるので、若い人であっても老後に向けてiDeCoを活用するのも良い選択肢の1つだといえます。

(3)受け取る時に控除が利用できる

iDeCoで運用したお金は、原則60歳以降に一括、もしくは分割で受け取ることができます。

一括で受け取る場合は「退職所得控除」、分割で受け取る場合は「公的年金等控除」を利用することで大きな控除を得ることができます。

退職所得控除といえば職業別で考えると「会社員のもの」というイメージがありますが、iDeCoの受取時点では全ての人に控除が適用されるので、税金軽減効果は大きなメリットです。

つまり、増やしたお金の税負担を小さくして受け取ることができるのです。

(4)転職・離職しても持ち運び可能

iDeCoは転職や離職をしても資産を持ち運びができます。

退職時に一括で受け取る方も多いので、会社員の方の中には、転職や離職によって失われてしまうのではないかと気になっているケースも多いです。

働き方が多様化してきたことで、転職や離職する人の割合も増えていますが、iDeCoは持ち運びが可能なので安心して積立していくことができます。

もちろん、勤務先や年収が変わることで、iDeCoの条件や節税メリットも変わりますので注意が必要です。

iDeCo(イデコ)の3つのデメリット

老後の資産形成としてiDeCoには多くのメリットがありますが、反面、iDeCoには注意しておくべきデメリットもあります。

節税効果が高い分、利用するには制限もありますのでiDeCoの3つのデメリットについて解説していきます。

(1)60歳まで引き出しができない

iDeCoで積み立てた掛金は、原則60歳になるまで引き出しができません。

老後のためにといって、無理してiDeCoの掛金を増やしてしまうと、今の生活費や教育資金を圧迫してしまう可能性があります。

毎月の掛金も年に1回しか変更ができないので、掛金は無理のない範囲で余裕を持って決める必要があります。

どうしても経済的にiDeCoの継続が困難となった場合には、積み立てを停止したり、解約したりすることはできますが、健康に生活している限り条件を全て満たすのは難しいです。

iDeCoに税制面でのメリットは多いですが、今の生活を犠牲にしてまで利用するのはおすすめできませんので、ある程度の貯金を確保した上で利用を検討するのが良いでしょう。

基本的には加入時のライフプランを考慮し、余裕のある金額から始め、ライフステージの変化に合わせて各月の積立額を1万円から2万円というように、徐々にステップアップすることがおすすめです。

(2)口座開設や維持に手数料がかかる

iDeCoを開始するには専用口座を開設する必要があります。

iDeCoを取り扱う金融機関での口座開設になりますので開設手数料がかかります。

また、口座運用中の維持手数料や管理手数料を支払う必要があるので、けっして無料で掛金を運用していけるわけではありません。

こういった手数料も1つ1つは少額でも、合算すると長い目でみて大きな支出になりますのでiDeCoを始める前にきちんと確認しておきましょう。

なおSBI証券のように運営管理手数料が0円という金融機関もあり、2022年1年間の新規加入者数がNo1となっています。

iDeCoは長期の運用になるので、銀行や証券会社による手数料の違いは、金融機関選びの大きな判断材料です。

(3)受け取り時に課税されるケースがある

iDeCoは運用期間は非課税になりますが、将来受け取る際には税金を支払うケースもあります。

もちろん、メリットでお伝えしたように受け取り時には各種控除を利用できます。

そのため、控除の範囲内であれば非課税で受け取ることができますが、控除の範囲を超えた部分については課税所得になりますので、理解した上でiDeCoを始めていきましょう。

ただ一定額に到達するまでの金額は税金は免除され、課税されたとしても一部分だけなので、効率的に老後の資産形成ができるというメリットは変わりません。

iDeCo(イデコ)が向いている人の特徴

iDeCoのメリット・デメリットを踏まえて、どんな人に向いているのかを確認していきましょう。

(1)毎月安定した収入がある人

iDeCoは毎月の掛金を決めて、老後に向けて資産形成をしていく制度になります。

iDeCoの掛金はいつでも変更できるわけではないですから、収入の増減が大きい人よりは、毎月の収入が安定している人のほうが負担なく取り組むことができます。

せっかく、老後に向けてiDeCoを利用し始めたのに、毎月の掛金が負担になって今の生活が苦しくなったり、借入をしなくてはならなくなったりしては損になってしまいます。

毎月一定の安定収入がある人はiDeCoを使うのに向いているといえるでしょう。

(2)老後のために資産形成をしたい人

iDeCoを利用することで、税制優遇を受けながら老後の資産形成ができます。

iDeCoを始めることで、「毎月の貯金を継続するのが苦手・・」「つい、まとまったお金が入ると使ってしまう・・」という人であっても、自分で決めた掛金を積み立てていく必要がありますから、良い意味で積立投資の強制力を利用できます。

老後に向けてかんたんに資産形成を始めたいと考えている人にとって、iDeCoは便利な制度といえるでしょう。

(3)生活費の6ヶ月から1年分の貯金がある人

iDeCoは加入すると、原則60歳まで解約することができません。

そのため、急に大きな出費が必要になったとしてもiDeCoのお金を使うことができないのです。

全く貯金がない人がiDeCoを始めてしまうと、iDeCoの掛金を支払うために生活が苦しくなったり、大きな出費があった時に借入をしなくてはいけないかもしれません。

iDeCoを始める前には、ある程度のトラブルが起きても対処できるように、生活費の6ヶ月分から1年分くらいの貯金を用意してからがよいでしょう。

もちろん、どのくらいの貯金が良いかは個人の家族構成やライフスタイルによって大きく変わりますので、iDeCoを始める前にはどのくらいの割合で預貯金をしたら良いか考えておく必要があります。

iDeCoに加入したいがいくらにすべきかで悩まれている方は、ぜひ弊社のファイナンシャルプランナー(FP)に相談してみてください。

また、弊社には16,000件のさまざまな相談データを元に開発された、簡単に資産管理ができる「マネソル」(特許あり)というアプリがあります。銀行などの金融機関とのデータ連携ができることから、家計簿の機能から詳細の資産管理まで一元管理することができます。毎月いくらiDeCoに回せるお金があるのかなど何度でもシミュレーションすることができますので、お金をちゃんと管理したいという方はぜひ活用してみてください。

iDeCoについて下記動画でも解説していますので、ぜひチェックしてみてください。

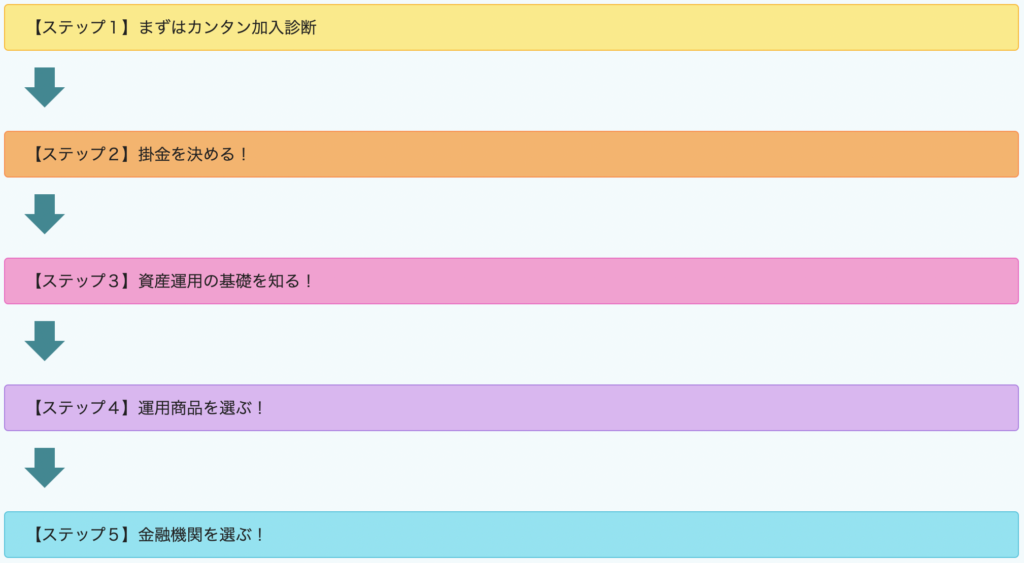

iDeCo(イデコ)の始め方

出典:iDeCoの公式サイト

iDeCoは、国民年金の被保険者であればほとんどの方が加入できる制度です。

iDeCoを始めるにあたっては、iDeCoを取扱っている金融機関で口座を開設する必要があります。

iDeCoによって運営管理機関に指定されている金融機関を1社だけ選んで、資料請求を行い、取り扱っている運用商品やサービスの内容を詳しく確認しましょう。

とくに投資に慣れていない方にとっては、サポート体制の充実度や問い合わせへの対応可能時間など、使いやすさも重要なポイントです。

口座を開設する金融機関を決めたら、加入手続きに必要な加入申出み書を入手します。

通常は金融機関の公式サイトや店舗窓口、コールセンターから請求できるので、申請と並行して「本人確認書類」「基礎年金番号がわかる書類」「口座情報が記載された預金通帳」なども用意しましょう。

勤務先に記入を依頼する必要がある「事業主証明書」も用意出来たら、加入申込書と添付書類を金融機関経由で国民年金基金連合会へ提出し、1~2か月程度で口座開設が完了します。

口座開設後は、金融機関が提供している運用商品のなかから運用先を選択し、iDeCoへの拠出がスタートします。

iDeCo(イデコ)のまとめ

今回は、iDeCoの特徴とメリット・デメリット、iDeCoが向いている人の特徴についてお伝えしてきました。

iDeCoにはいくつかの制限はあるものの、掛金が所得控除の対象になり、運用益が非課税、また受け取り時にも各種控除が利用できるといったように、税制面での優遇が大きい制度になります。

「安定した老後の暮らしに向けて準備をしておきたい!」「少額からでも将来につながる備えを始めたい!」このように考える人にとってiDeCoはメリットの大きな選択肢といえます。

是非、ご自身のライフスタイルを見直すとともに、将来に向けた選択肢の1つとしてiDeCoを活用してみてください。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。