NISAとつみたてNISAの併用はできない!新NISAの注意点も解説

NISAとつみたてNISAの併用について気になる方も多いのではないでしょうか。

2014年に誕生したNISAは2018年につみたてNISAを導入、そして2024年をメドにさらに新しいNISAも導入されます。

今回の改正で多くの人が制度を使いやすくなり、投資を始める人も増えることでしょう。

あと1年あまりとなった新NISAの導入。どのような制度となるのか、今から把握しておきましょう。

現行のつみたてNISAから新NISAへの注意点

そもそもNISAとは「少額投資非課税制度」のことです。

通常の投資は投資信託や上場株式等について、譲渡益や配当金に所得税がかかりますが、この税金が一定額まで非課税になるのがNISAです。

今回の改正はすでにNISAをしている人、そしてこれからNISAを始めようとしている人双方にとって注目です。

もともとつみたてNISAは積立投資の促進のために導入された制度であり、複利効果もある積立を利用できること、非課税枠が充実していることが主な人気の理由です。

ただ、現行のつみたてNISAと新NISAの併用や、ロールオーバーについては取扱いに注意が必要となります。

その内容と注意点をみていきましょう。

(1)現行のつみたてNISAと新NISAとの併用はできない

現行のつみたてNISAと新NISAとの併用は制度上できません。

現行のつみたてNISAは2023年中ならば買い付け可能です。

2024年に新NISAがスタートするとつみたてNISAの口座からは買い付けができなくなります。

両制度は同じNISAではあるものの、まったく別枠と考えるべきなのです。

(2)現行のつみたてNISAから新NISAへの移行もできない

この両方の制度は別の制度で仕組みも異なるため、現行のつみたてNISAから新NISAへの移行もできません。

そうなるとつみたてNISAでの新規投資は難しいので、この点はデメリットとも言えます。

これらの商品の選択肢は期限が来るまで運用するか、投資金を口座内から引き出し手続きをするかの二択です。

どこかのタイミングで新NISAへの切り替えが必要でしょう。

(3)現行のつみたてNISAから新NISAへのロールオーバーはできない

ロールオーバーも両制度間ではできません。

現行のつみたてNISAを利用している人の中には、ロールオーバーをした経験がある人もいることでしょう。

ロールオーバーとは、「非課税期間が終了した金融商品を翌年の非課税投資枠に移管する」こと。

ロールオーバーで非課税期間を延長できます。

これまでのつみたてNISAは5年間の非課税期間をロールオーバーでさらに延長できました。

新NISAは非課税期間がそもそも恒久化されます。そのため、ロールオーバーの必要がないのです。

また、私が講師を務める「新NISA制度丸わかりセミナー」の動画をLINE友達限定にて公開しています。

- ✅つみたてNISAの落とし穴

- ✅新NISAの注意点

- ✅実際に私が実践している投資商品

- ✅成功するための鉄則

などリアルな情報がたくさんです。つみたてNISAで損をしている方、これからNISAを検討している方は、ぜひご覧ください。

現行NISAと新NISAの5つの違い

大きく制度が変わる予定のNISA。NISA制度が恒久化される、非課税期間が無制限になるなど利用者にとって比較的使いやすくなる変更が多いようです。

さまざまな点が変更となりますが、銘柄の選び方や投資方法も見直しが必要になるでしょう。

現行制度との大きな違いは次の5点に集約されます。

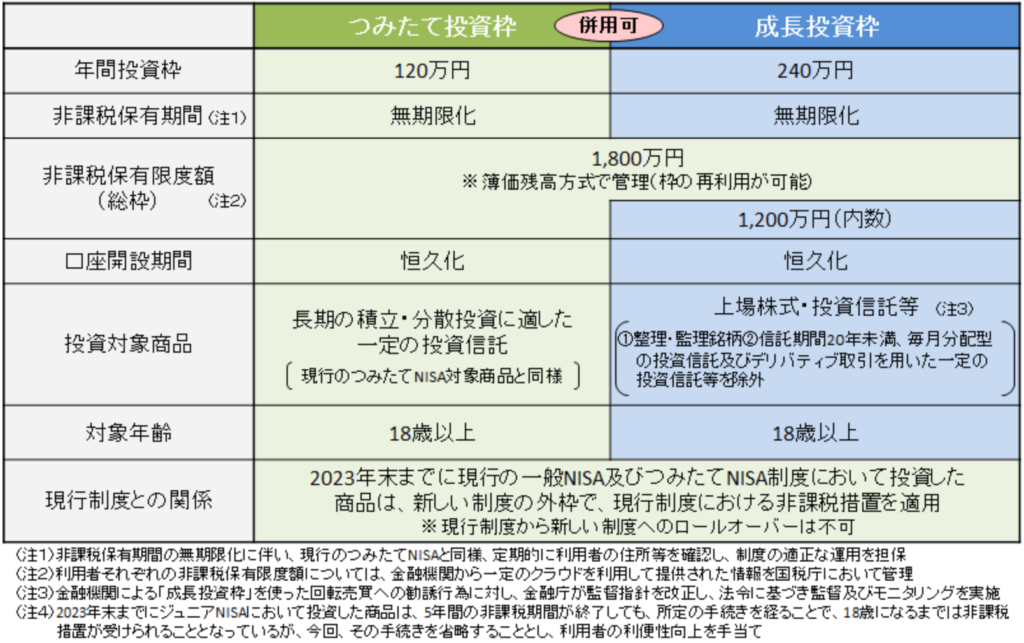

出典:金融庁

(1)NISA制度が恒久化される

まずはNISA制度が恒久化されます。

恒久化されるとより長期的な視野に立って資産形成が可能です。

長期投資ができ、老後資金や資産運用のためNISAを利用しやすくなります。

保有期間の延長や長期運用ができることから投資積立額や投資資金を増やすことも可能です。

制度が恒久化されるといつかNISAがなくなるかもしれない、と思って投資よりも安心して制度を利用できます。

(2)非課税期間が無制限になる

税制優遇も強化されます。

非課税期間がこれまで一般NISAが最長5年、つみたてNISAが最長20年であったところが、無期限になるのです。

税金は長期投資においてはコストとともに重要な項目になりますので、非課税期間が長いことは税金分利益が上積みされるということです。

投資期間にも影響を与えるでしょう。

これまでNISAを利用せずに国内株式や信用取引をしてきた層にもNISAを検討する重要なポイントになります。

(3)つみたて投資枠と成長投資枠は併用できる

新しいNISAはつみたて投資枠と成長投資枠に分けられます。

年間投資枠や投資対象商品が異なることなどが相違点です。この2つの枠は併用できます。

成長投資枠はリスクのある商品も購入可能となります。

個別株や米国株式をはじめとした外国株式など新たな投資先にチャレンジすることも可能です。

投資枠の上限はあるものの、以前よりも自由度の高い投資が可能となりました。

(4)年間の投資上限額は大幅に増える

これまでのNISAの年間投資上限額は120万円でした。

それがつみたて投資枠120万円に加え、成長投資枠240万円が追加されますので、年単位で最大360万円までの投資が可能となりました。

投資額や積立金額の増加も見込めます。

年間の投資上限額が増えたことで自己資金の投資へのシフトが期待されます。

(5)1,800万円の生涯投資枠が新たに設けられる

一方で1,800万円の生涯投資枠が設けられました。

これまでも非課税投資枠が一般で600万円、つみたてNISAで800万円ありましたので、結果的には投資枠が増えたことになります。

年間投資上限額も増えたことから、より多くの投資商品の購入、分散投資の促進が予想されます。

新NISAにオススメな証券会社

新NISAの導入を控え、各社とも新規顧客の獲得に躍起です。

これまでのサービスに加え、クレジットカードの使いやすさやポイント還元率の高さをアピールしています。

また、取引手数料や売買手数料などのコストも下がり、今やスマホやLINEからの買付、購入も可能です。

今回は証券会社の中でも特に新NISAに熱心な会社を4社厳選しました。特徴的なサービスについて徹底解説します。

(1)SBI証券

SBI証券の特徴は次のとおりです。

- ✅三井住友カード還元率最大5%

- ✅Tポイントが利用可能

NISAに早くから力を入れていたのはSBI証券です。

つみたてNISA対応商品数は1,800本以上と最多レベルです。

手数料無料であるノーロードの投資信託等の本数も2,600本以上あります。新NISAとなってもその勢いは変わらないでしょう。

クレジットカードやポイントとの相性も抜群です。

口座数、特定口座の申し込み数など、ランキングでも上位に入るSBI証券。投資初心者もベテランもSBI証券の証券口座開設を検討したいところです。

(2)楽天証券

楽天証券の特徴は以下のとおり。

- ✅楽天カード還元率最大1%

- ✅楽天ポイントが利用可能

楽天銀行などの金融機関との親和性も高く、銀行口座とのリンクも容易です。

また楽天市場をはじめとした「楽天経済圏」とのネットスラングもあるように、楽天グループのポイントやカードも利用できます。アプリの評判も上々です。

楽天経済圏の一員なら保有ポイントなどで投資を始めてみましょう。

(3)大和証券

大和証券の特徴は次のとおりです。

- ✅対面窓口があるため安心

- ✅長年の実績と運用ノウハウがある

大和証券は日本の証券会社の老舗のひとつです。

ネット証券やNISAが始まるずっと前から株式投資や債券投資などで証券業界をけん引してきました。

このため、豊富な実績とノウハウの蓄積は、令和に入った現在でも証券会社の中で随一です。

対面窓口が設定されており、疑問点を直接質問ができるのも魅力です。

ネットだけの対応ではちょっと不安、という人には老舗の大和証券は相性がよいでしょう。

(4)マネックス証券

マネックス証券の特徴は次のとおり。

- ✅クレカ積立サービスがある

- ✅保有残高に応じてマネックスポイントが貯まる

マネックス証券はカードでの積立やポイント付与などの充実したサービスがラインナップされています。

効率よく利用した場合、NISAでの利益に加えてポイントもコンスタントに貯まっていくでしょう。

ただし、投資対象となる商品数はSBI証券や楽天証券よりも少ないのでご注意ください。

NISAで失敗したくない方はFPに相談

NISAは投資なので、失敗して損失を被ることもあります。

もし失敗をなるべく少なくしたいなら、ファイナンシャルプランナーを頼るべきです。

我々は投資相談や資産運用のプロ。さまざまな角度から助言をさせていただきます。

投資は自己責任ではありますが、専門家に相談することは悪いことではありません。

まとめ

新NISAについてみてきました。ただ、この制度はまだ完成していません。

途中経過で詳細は不明な点もあるのです。

「結局NISAはどうなる?」と思う人もいます。

そんな新NISAを活用したい人は定期的に金融庁の公式サイトをチェックすることをおすすめします。

NISAは投資である以上、元本を減らしてしまうリスクもあります。

一方で非課税などのメリットの享受も可能です。貯蓄から投資の流れは止められません。

今回の改正が実現すればさらに投資へ加速する可能性もありますので、毎日の相場価格同様と同様に新NISAは目が離せません。

著者

- 株式会社アルファ・ファイナンシャルプランナーズ

- AFP、宅地建物取引士、DCプランナー、証券外務員一種、二種、内部管理責任者、不動産賃貸経営管理士、住宅ローンアドバイザー、日商簿記2級

☆「幻冬舎ゴールドオンライン」にて記事連載中☆

☆「NewsPicks」にて記事連載中☆

アジア金融の中心地であるシンガポールに10年間滞在。その後、外資系銀行にてプライベートバンカー、セールスマネジャー、行員向け経済学講師を経て独立系ファイナンシャルプランナー事務所を設立。著書に『58歳で貯金がないと思った人のためのお金の教科書』、『50代から考えておきたい“お金の基本”』。Bond University大学院でマーケティングと組織マネジメントを研究。経営学修士。