住宅を購入するにあたって、住宅ローンを組むことを検討している人も多いでしょう。

住宅ローンを組むには、計2回の審査が必要になります。

この審査ですが、「仮審査」と「本審査」に分かれていて、それぞれチェックポイントがある程度決まっています。

今回の記事では、「仮審査」と「本審査」に分けて、その仕組みと見られるポイントについて解説していきます。

同時に、審査で落ちやすい人の特徴も紹介していくので、ぜひチェックしてみてくださいね。

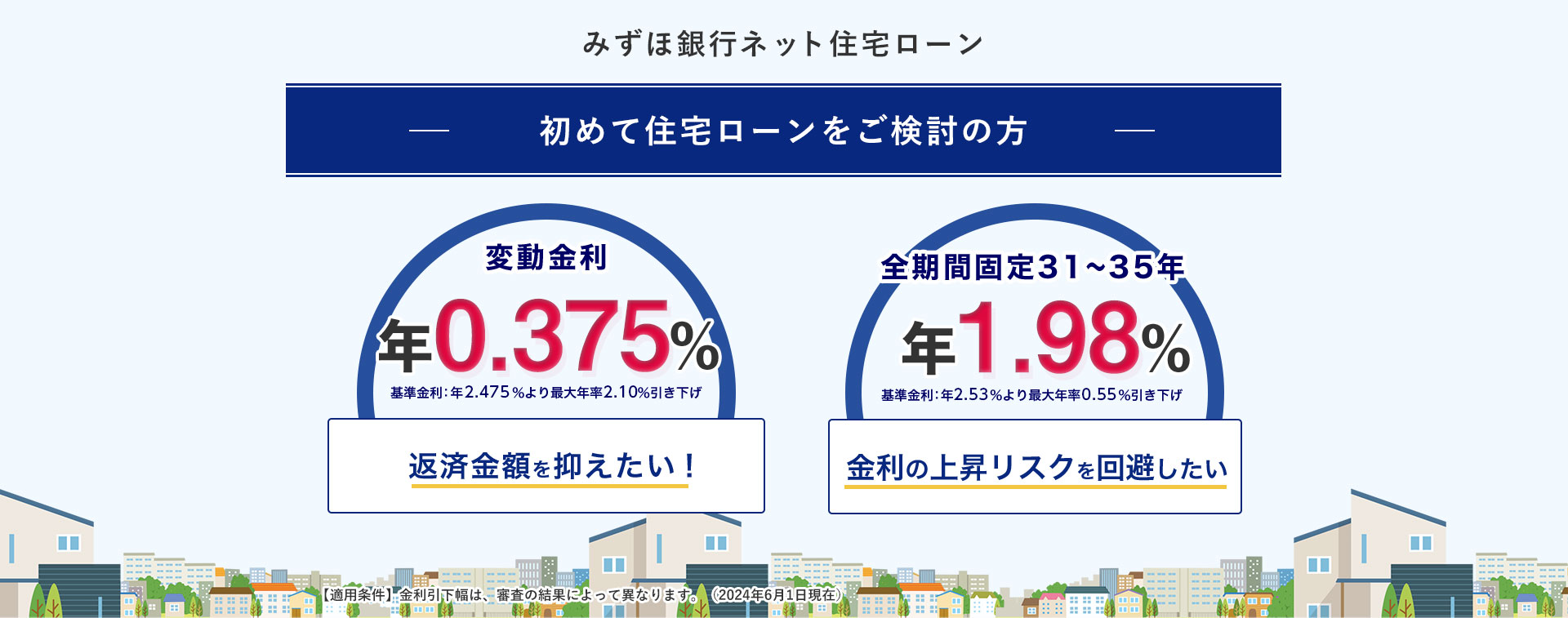

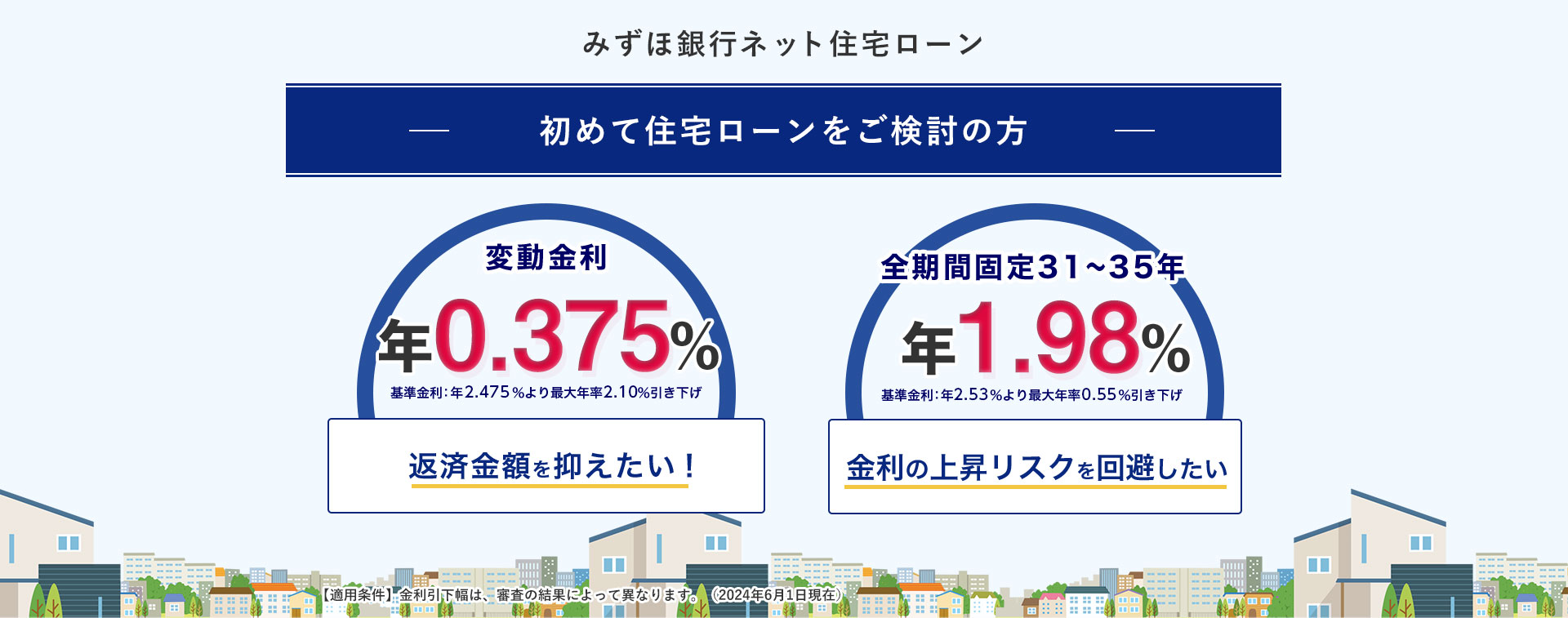

安心して住宅ローンを借りたいなら「みずほ銀行」が最もおすすめです。

メガバンクの住宅ローンには高金利の商品が多い中みずほ銀行にはネット銀行と同じくらい低金利の商品が用意されています。

また、AI事前診断のおかげで申込から借入までの手続きが非常にスムーズ。

専門スタッフに電話やメールができる万全のサポート体制もそろっています。

| ローン名 | みずほ銀行 | イオン銀行 | auじぶん銀行 | 住信SBIネット銀行 | 三菱UFJ銀行 | ソニー銀行 |

|  |  |  |  |  | |

| 変動金利 | 0.375% | 0.380% | 0.219% | 0.298% | 0.345% | 0.397% |

| 事務手数料 | 借入金額×2.2%(税込) | 借入金額×2.2%(税込) | 借入金額×2.2%(税込) | 借入金額×2.2%(税込) | 借入金額×2.2%(税込) | 借入金額×2.2%(税込) |

| 一般団信 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ワイド団信 | 年+0.3% | 年+0.3% | 年+0.3% | 年+0.3% | 年+0.3% | 年+0.2% |

| おすすめ レベル | ||||||

| 申込 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

住宅ローンの審査には仮審査と本審査がある

いざ住宅ローンを組もうと考えた時に、住宅ローンを利用するには「仮審査」と「本審査」があります。

安心して住宅を購入するには、ローンを組むのが一番ですよね。

しかしこの住宅ローンの審査ですが、一体どのような点を審査されて、通過するためにはどうすれば良いのでしょうか。

まず初めに、この住宅ローンの「仮審査」と「本審査」の特徴について解説していきます。

住宅ローンの仮審査とは?

住宅ローンの仮審査とは、本審査の前に行う、主に自己申告による審査になります。

金融機関によって異なりますが、仮審査の結果は、約2〜3日で判明するようになっています。

特に最近では、新型コロナウイルス感染症に伴うデジタル化の影響もあり、インターネットで簡単な審査を受け、だいたいの借入可能額を把握できるようなサービスもあります。

初めに借入可能額を把握してから住宅選びをすることで、予算オーバーで住宅の購入が出来ないといった事態を防ぐことができるので、安心して住宅選びをすることができますね。

住宅ローンを借り入れるためには、まず初めに住宅ローンの仮審査をしなければならないことを覚えておきましょう。

住宅ローンの本審査とは?

次に、住宅ローンの本審査ついてです。

本審査は、主に仮審査のときに提出した申告内容と本審査の申告内容との間に大きな違いがないかなどを確認する審査となっています。

仮審査に比べると厳格な審査となるため、仮審査では自己申告による審査が可能になっていましたが、本審査ではきちんと決められた書面を準備する必要が出てきます。

細かいところまで審査を行うため、仮審査と比べると審査にも時間がかかり、約1週間ほどの期間がかかることを抑えておきましょう。

住宅ローンの査定の流れ

ここまでで、住宅ローンの仮審査と本審査の特徴について説明してきましたが、改めて住宅ローンの査定の流れをおさらいしておきましょう。

まず初めに、2〜3日の期間をかけて仮審査を自己申告で行い、その相違調査のための本審査を約一週間で行います。

それらの審査に通過することで初めて住宅ローンの契約を結ぶことができ、借り入れを行えます。

仮審査だけに通過しても、本審査に通過しないと正式に住宅ローンの借り入れ手続きが出来ないことを抑えておきましょう。

また、まれに住宅ローンの仮審査手続きに2〜3日以上の期間がかかることがあります。

その時に気をつけて欲しいのは、今購入を考えている住宅の仮押さえ期間です。

だいたいの物件の仮押さえ期間は1週間が限度であることがほとんどのため、仮審査に時間がかかってしまうと、審査を待っている間に仮押さえ期間が終わってしまい、他の人の手に物件が渡ってしまうということが考えられるのです。

そのため、金融機関に仮審査を依頼するときは、目安としてどれほどの期間が審査にかかるのかを聞き、住宅の仮押さえ期間と参照するようにしましょう。

住宅ローンの仮審査で見られるポイント

ここまでで、住宅ローンの2つの審査の特徴と査定の流れについて解説しました。

しかし、そんな住宅ローンの仮審査はどのような基準で審査を行われているのでしょうか。

もちろん、健康状態や年収、借り入れを行った時の年齢などなど、多くの基準はありますが、その中でも最も審査に影響するポイントを3つに絞って解説していきます。

では、住宅ローンの仮審査でチェックされる重要ポイントについてみていきましょう。

他社からの借り入れ状況

まず初めのポイントとしては、他の金融機関からの借り入れ状況です。

仮に自分に借金があって、その返済のために他の金融機関からローンの借り入れなどを多額に渡って行っている場合、そのような他社からの借り入れ情報も金融機関の間では共有されているため、「この人には返済能力がない」と見なされてしまい、仮審査に落ちてしまう場合があります。

この場合は、他の金融機関から借り入れをしている金額をきちんと返済した上で、取引をする予定の金融機関に仮審査を申し込むことで、審査に通過することができます。

個人信用情報

次に、個人信用情報についてです。

公共料金や携帯電話の通信料などのお金を滞納したことがある場合、カードローンやクレジットカードの返済を遅らせてしまったことがある人など、それら個人の滞納金や返済遅延の情報は、最低5年間は個人信用情報データベースに保存されるようになっています。

銀行などの金融機関はこのデータベースを参照することができるため、もし過去に金融関連の事故があった場合に、それは取引先の金融機関に把握されてしまいます。

もし万が一、過去の自分の金融関連の事故に心配がある方は、審査をする前に「CIC」「JICC」「全国銀行個人情報センター」などの機関に自分の信用情報の開示を依頼するようにしましょう。

また、クレジットカードをもし利用している場合は、「キャッシング枠は少なければ少ないほど印象が良い」ということも覚えておきましょう。

仮に、キャッシング枠に100万円がある場合は、いつでも100万円の借金が出来てしまう状況にあるわけですね。

そう考えた時に、借金をする可能性が低い人の方が審査に有利になるのは、ご理解いただけると思います。

そして、もし過去に「自己破産」「個人再生」などの債務整理を行っていた場合は、10年間は異動情報をと呼ばれる事故記録が残ってしまうため、素直に年数が経過するのを待つしか、審査に通る方法はありません。

希望する融資額が適正かどうか

最後に、住宅ローンの仮審査のチェックポイントとして紹介するのは、「希望する融資額」についてです。

金融機関が融資額を審査する際に、大切にしているのは「審査金利」と「返済負担率」の2つです。

銀行には、一般的には審査金利を公開していませんが、通常は3〜4%に設定されていることがほとんどです。

銀行の中の顧客審査部門は、店頭に表示されている金利ではなく、この審査金利で融資額が適正かどうかを審査します。審査に使われる返済負担率は30〜40%に設定されています。

それらの値を用いて、「その人が無理なく返済できるかどうか」に焦点を当て、計算して融資額適正を判別します。

住宅ローンの本審査で見られるポイント

ここまでで、住宅ローンの仮審査で見られる重要な3つのポイントについて解説をしました。

次の本審査は、仮審査よりも厳格に書類を用いて審査を行います。

主な審査内容は、仮審査の申告内容との相違がないかなどであり、それらを公的な書類を持って再度の確認を行います。

それでは、住宅ローンの本審査でチェックされる重要ポイントを見ていきましょう。

保証会社による返済能力調査

最初にチェックされるのは、やはり「返済能力」です。保険会社による返済能力調査が行われます。

銀行相手の取引を行なっているのに、保険会社による調査が入ることに驚く方もいるかもしれません。

万が一ローンの契約者が銀行に対して返済が出来なくなった時に、この保険会社が残りのローンを肩代わりして銀行に返済します。

そのため、保険会社はローンの契約者がローンの返済を出来なくなると困るため、厳しく個人の返済能力を調査します。

その際に、個人の返済能力を測る指標として、前の時の源泉徴収や勤め先の収入証明書を要求されることもあります。

簡単に言えば、年収と借金のバランスを調査して、それが融資額に対して適正かどうかを調査することになりますね。

団体信用生命保険に加入するための審査

次に、本審査では「団体信用生命保険」に加入するための審査を行います。主に健康状態などの調査です。

団体信用生命保険とは、ローンの契約者の方が万が一、亡くなってしまった場合に残ったローンの支払いを保険金で帳消しにするというものです。

これに加入にしなければ、ほとんどの金融機関で住宅ローンを組むことはできません。

なぜなら、万が一契約者本人が多額のローンを残した状態で亡くなってしまっては、金融機関が多額の損を被ってしまうからです。

しかし、自分に持病がある場合などに、団体信用生命保険に加入出来ないことが生じ得ると考えられますね。

その時に便利なのが、巷でよく聞く「フラット35」なのです。フラット35は、団体信用生命保険に加入する必要がありません。

その分、自分の死亡リスクを民間の生命保険でカバーすることは必要になりますが、「健康状態に不安がある方」などは、フラット35を検討するようにしてみましょう。

物件にどれほどの価値があるか

最後に、購入する予定の物件にどれほどの価値があるかどうかを審査します。

これは、万が一契約者がローンを支払えなくなってしまった時に物件を差し押さえて競売にかけるため、価値が高い方が金融機関にとってリスクのない取引となります。

その際の物件の評価の基準とは「土地」「築年数」「立地条件」などがあります。

そのため、極端に立地が悪い物件や、築年数が古すぎる物件は評価が低くなりますね。

この物件の評価が低くなることをきっかけに、融資可能額が引き下げられてしまう可能性もあることを念頭に置いておいて下さい。

また、土地が借り物であるケースも、物件の評価が悪くなってしまうため、抑えておきましょう。

住宅ローンの審査で落ちやすい人の特徴

仮審査や本審査ともに、チェックされるポイントが非常に多いですね。

その中でも、最も大切なのは「信用」と「年収」です。これら2点のポイントを忘れないようにしましょう。

それでは、最後に、住宅ローンの審査で落ちやすい人の特徴を紹介します。

住宅ローンの審査に落ちやすい人の特徴としては、主に以下の3点があげられます。

- 過去に借金を滞納したことがある

- 直近1年の間に転職をしている

- 片っ端から金融機関に審査を依頼している

では、それぞれ詳しくみていきましょう!

過去に借金を滞納したことがある

仮審査の基準で、個人信用情報機関にデータが残っているかいないかという話をしました。

審査に落ちてしまう人の特徴として、個人信用情報機関にデータが残ってしまっている人が挙げられます。

過去に何かしらの金融事故、延滞などをしてしまっている場合は、所定の期間が経過するまでは、ローンの審査に通過することはできません。

気づかないうちにやってしまいがちなのは、「携帯電話の料金の延滞」です。

口座引き落としにしていて、普段給与が振り込まれる口座ではない口座に支払い口座を設定してしまっている時など、知らないうちに携帯電話の延滞者になってしまうこともあります。

解決策としては、きちんと支払いの確認を責任を持って行うことで延滞をしないようにしましょう。

直近1年間の間に転職をしている

これは、最近の間に転職や独立をした方の例ですね。

転職してすぐや、フリーランスになってすぐの間はまだ安定した年収を稼げるという保証をつけることができません。

そのため、住宅ローンの審査に通らない場合があります。

転職先が名の知れた大手企業であれば、その地位力から審査に通過させてもらえるときもありますが、名の知れていない中小企業では、金融機関によっては難しい場合もあります。

取引予定の金融機関に確認を取っておくようにしましょう。

片っ端から金融機関に審査を依頼している

住宅ローンの審査の細かい基準は金融機関によって違うため、片っ端から金融機関に審査を依頼する方がたまにいます。

いつどこの金融機関が使用されたのかは、金融機関同士で連携するデータベースに情報が残っています。

そのため、多くの金融機関に審査を依頼しているのも、金融機関にはバレてしまいます。

そこで、数週間前のデータを参照したときに、別の金融機関に依頼をしていると、審査が通らなかったのではないかと勘ぐられてしまうため、きちんと金融機関は一つに絞るようにしましょう。

自分の個人信用情報を大切にしよう

本記事では、住宅ローンの仮審査や本審査の査定の流れや審査の基準などをご紹介しました。

徹頭徹尾言えることは、「個人信用情報が大切」ということです。

スムーズに住宅ローンの審査に通るためにも、普段からお金周りには気をつけて生活するようにしましょう。

あなたが住宅ローンの審査に通過することを応援しています!

安心して住宅ローンを借りたいなら「みずほ銀行」が最もおすすめです。

メガバンクの住宅ローンには高金利の商品が多い中みずほ銀行にはネット銀行と同じくらい低金利の商品が用意されています。

また、AI事前診断のおかげで申込から借入までの手続きが非常にスムーズ。

専門スタッフに電話やメールができる万全のサポート体制もそろっています。

みんなの口コミ