家計における理想の支出割合は?ライフプランの作成で無理のない家計管理を!

ライフプラン

2023.02.02 Thu

「このままの貯蓄ペースで老後は大丈夫だろうか」「子どもの教育費は足りるのだろうか」など、家計に漠然とした不安を抱えている方も多いのではないでしょうか?

家計費の平均や理想の支出割合を知ることは、家計を見直し貯蓄を増やすことにつながります。

そこで今回は、世帯の形態ごとの平均支出を紹介したうえで、理想の家計を解説します。ライフプランの重要性についても触れますので、ぜひ家計管理の参考にしてみてください。

家計における支出の平均額とは

この項目では、総務省統計局が発表している家計調査の結果から、2020年の一人暮らし、二人暮らし、四人家族の毎月の平均支出を紹介します。

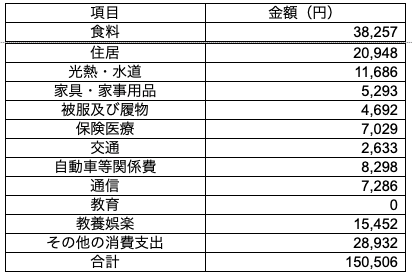

一人暮らしの平均額

【一人暮らしの毎月の平均支出】

著者作成

一人暮らしの場合、他の世帯で見られる「教育」がゼロになっていますが、世帯主が教養を深める費用は「教養娯楽」に含まれています。居住費の平均が少なくなっていますので、注意してください。これには住宅ローンのない持ち家なども多く含まれているためです。

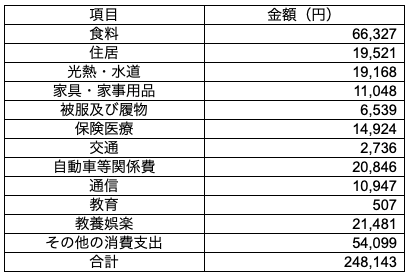

二人暮らし(同棲・夫婦)の平均額

【二人暮らしの毎月の平均支出】

著者作成

政府統計には関係を限定しない二人暮らし(親子や兄弟姉妹、他人も含む)と夫婦の統計が別に存在するので、ここでは夫婦のケースを紹介しています。こちらも、居住費の平均が少なくなっていますので、注意してください。

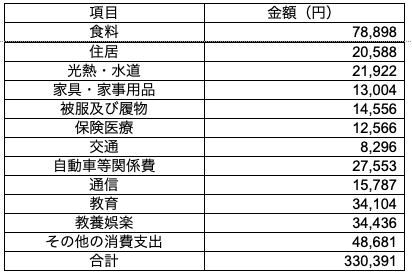

四人家族の平均額

【四人家族の毎月の平均支出】

著者作成

四人家族となると各項目の数値が上がりますが、住居や光熱・水道費のように人数比で増えないものと、食費のように明らかに増えるものがあることに着目すると節約しやすくなります。こちらも、居住費の平均が少なくなっていますので、注意してください。

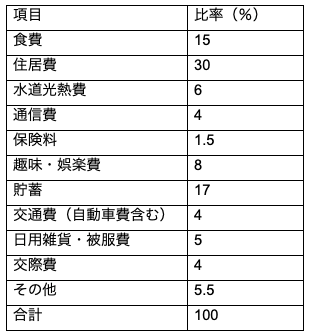

家計における理想の支出割合

家計のバランスとして、支出:貯蓄:予備費は6:2:2が理想的と言われています。この大まかな比率だけでは分かりにくいので、一人暮らし、単身で実家暮らし、二人暮らし、四人家族の4つのパターンについて理想の比率を振り分けて記載します。

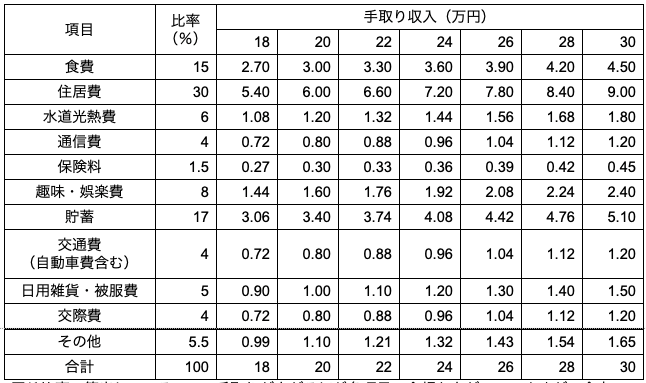

【一人暮らしの毎月の理想の支出】

著者作成

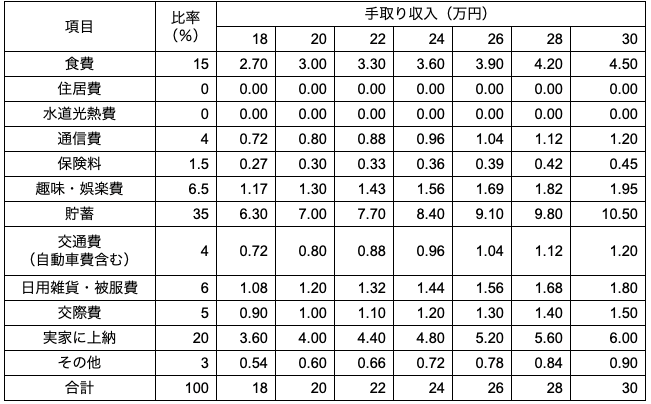

【単身で実家暮らしの毎月の理想の支出】

著者作成

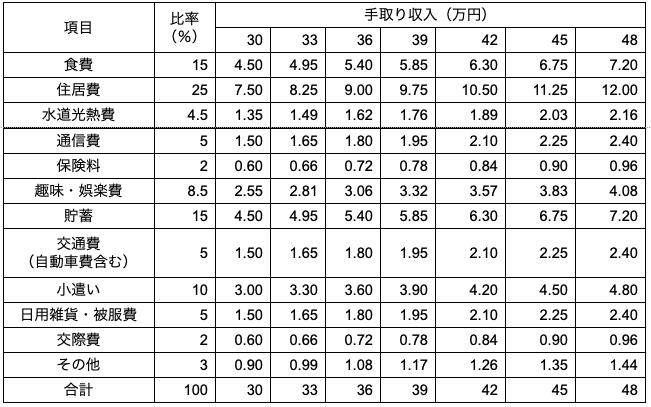

【二人暮らしの毎月の理想の支出】

著者作成

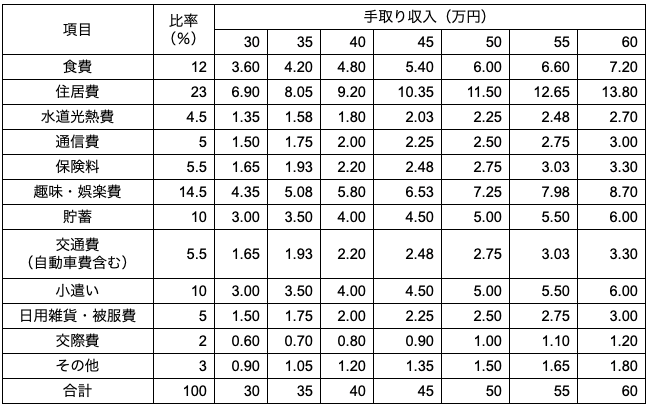

【四人暮らしの毎月の理想の支出】

著者作成

家族構成を踏まえた理想の支出の比率を掲載しましたが、都市部に住んでいるか地方に住んでいるかで、住居にかかる費用と交通費は大きく差が出ますので、ぜひ環境に合わせて調整してください。

家計における理想の支出額を計算・シミュレーションしてみよう

ここでは、手取り収入を想定して、一人暮らし、単身で実家暮らし、二人暮らし、四人家族の4つのパターンについて理想の支出を具体的数値で記載します。

一人暮らしの場合

一人暮らしの毎月の理想の支出(手取り別)

著者作成

同じ比率で算出しているので、手取りが上がるほど各項目の金額も上がっていますが、余力があれば将来に向けた貯蓄を手厚くすることをおすすめします。

単身で実家暮らしの場合

単身で実家暮らしの毎月の理想の支出(手取り別)

著者作成

実家に住んでいることで居住と水道光熱費にお金がかからないメリットがあります。実家に収める費用も設定していますが、出来るだけ貯蓄を増やして将来に備えることをおすすめします。

二人暮らしの場合

二人暮らしの毎月の理想の支出(手取り別)

著者作成

一人暮らしとは異なり共同生活なので、個人の判断で使いやすい「小遣い」という項目を設けています。

四人家族の場合

四人暮らしの毎月の理想の支出(手取り別)

著者作成

四人暮らしということで、人数が多い分いろいろな意見が出るでしょう。あくまでも参考として、ライフスタイルに合わせた振り分けを検討してください。

貯蓄のペースを上げるための3つのポイント

ここでは、貯蓄のペースを上げるためのポイントを特に3点に絞って記載します。

家計簿をつけて支出・割合を把握する

貯蓄のペースを上げるには、まず何にいくら使っているかを可視化することが重要です。

近年は家計簿アプリも扱いやすいものが増えていますが、ここでおすすめしたいのは独立系FP事務所アルファ・ファイナンシャルプランナーズが開発した資産・家計管理システムの「マネソル」(特許あり)です。このアプリは家計を管理できるうえに、将来のライフプランを確認しながら今からすべき貯金目標を作ることができるので、計画作りにとても便利です。

出典:マネソル

減らせる支出・減らすべきではない支出を知る

貯蓄のペースアップを考えるときは、まず減らせる支出と減らせない支出を分けて考える必要がありますので、この項目ではそれぞれを書き出します。

【減らせる支出】

一番気軽に減らせる支出は固定費です。例えば、水道光熱費、通信費、保険料はプランを変更するだけで我慢することなく減らすことができる可能性が高い支出となります。

それでも足りない場合は、趣味・娯楽費、交通費や小遣い、住宅費、交際費などは我慢を伴ってしまう部分はあるものの、高額すぎる趣味や広すぎる家などは見直すことで大幅に支出が減少することがあります。どれをどの程度減らすかはライフスタイルを踏まえるべきですが、住居は比率が大きいので検討する価値があります。

また水道光熱費、通信費などは契約上のものなので、生活の質を落とさずに節約できる点から見直すことをおすすめします。

【安易に減らすべきではない支出】

- 食費…今回上げた比率で、すでに無駄がない比率で算出しているので、大きく減らすと栄養状態が悪くなったり、モチベーションが大きく低下したりする可能性があります。

- 貯蓄…どのような人でも病気やケガをすることはありますし、将来やりたいことを叶えるため、ほしいものを入手するためにも貯蓄を減らすことは適当ではありません。

- 保険…万一に備える意味でかけるのが保険ですから、大きく減らすことは危険です。

ただし、「食費」に関しては、エンゲル係数が大きすぎる方は減らすことを検討せざるを得ません。固定費を減らしてもライフプラン上不十分になる方は改善を試みてみましょう。

収入を増やすことを考える

貯蓄のペースを上げたいならば、支出を減らすことだけでなく、収入を増やすことも考えてみましょう。収入を増やす代表的な方法としては、以下のようなものが挙げられます。

- 昇給を目指す

- 転職する

- 副業を始める

- 計画的に資産を運用する

「マネソル」(特許あり)によるライフプランの作成は、キャリアの見直しや資産運用の計画にも、大いに役立ちます。

まとめ

家計における理想の支出割合を紹介し、収入ごとの参考支出を解説しました。それぞれの状況を踏まえて、ぜひ家計の見直しやライフプランの作成に役立ててください。貯蓄のペースを上げるには、支出を減らすだけでなく、収入を増やすという考え方も大切です。

節約には家計簿をつけることと、ライフプランを立てることが欠かせません。「新たに家計簿アプリを活用したい」、「ライフプランも見直したい」と思う人には、文中で紹介したアルファ・ファイナンシャルプランナーズが提供する「マネソル」(特許あり)がおすすめです。

「マネソル」(特許あり)は家計簿の記入や管理がしやすいうえに、それぞれの方に合うライフプラン作成に役立ちます。また、「マネソル」(特許あり)内でライフプランの課題が見つかった場合は、専門知識を持ったファイナンシャルプランナーに相談することができます。これからのお金の管理・ライフプランの検討には、ぜひご利用ください。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役