老後に必要なお金はいくら?毎月かかる費用内訳、老後資金の貯め方を解説

お金

2023.01.05 Thu

老後に必要なお金について、不安に感じたことのある人は多いのではないでしょうか。人生100年時代ともいわれている今の時代、定年退職後の35年間を年金だけで生活できるのか気になっている方も多いでしょう。

今回は、老後に必要なお金の内訳や、老後資金を貯める方法について解説していきます。老後のための費用についてお悩みの方や、将来の人生設計を行いたい人はぜひ参考にしてください。

老後に必要なお金の内訳

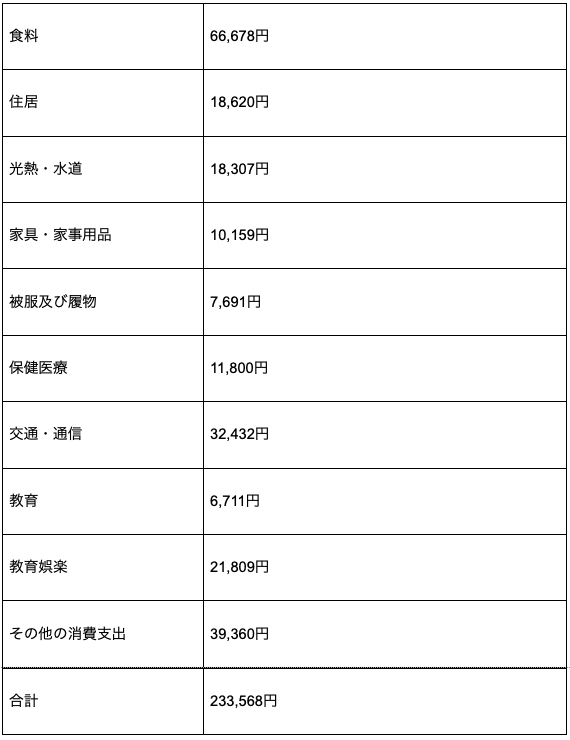

老後生活を豊かに過ごすためには、さまざまな支出が必要です。総務省が発表している「家計調査報告」のデータを見ると、老後に必要な毎月のお金の内訳は以下のようになります。

- 食料:毎月の飲食にかかる費用

- 住居:家賃や住宅ローン、家のリフォームなどにかかる費用

- 光熱・水道:ライフラインにかかる費用

- 家具・家事用品:日常使いする生活用品にかかる費用

- 被服及び履物:衣類にかかる費用

- 保健医療:定期検査や通院、薬などの医療にかかる費用

- 交通・通信:携帯電話やパソコン、移動にかかる費用

- 教育:自身の教育にかかる費用

- 教養娯楽:書籍や旅行、習い事やペットに関わる費用

- その他の消費支出:理美容サービスやたばこ、交際費や仕送り金にかかる費用

自分のライフスタイルによって不要な項目があるかもしれませんので、必要に応じて修正していきましょう。

老後に必要なお金はいくら?

上記の項目に対して、実際の老後生活には23万円以上のお金が必要です。それぞれの項目に対する金額は以下のとおりです。

著者作成

上記のデータは、単身世帯・夫婦などの二人以上世帯を含めた総世帯のデータとなり、平均的な世帯主の年齢は約60歳です。2019年の消費支出と比べると6.5%減少しており、特に被服及び履物の費用は20.1%、教養娯楽費用は18.4%と大幅に減少しています。

次に、65歳以上の夫婦と一人暮らしの世帯それぞれに必要なお金を見ていきましょう。

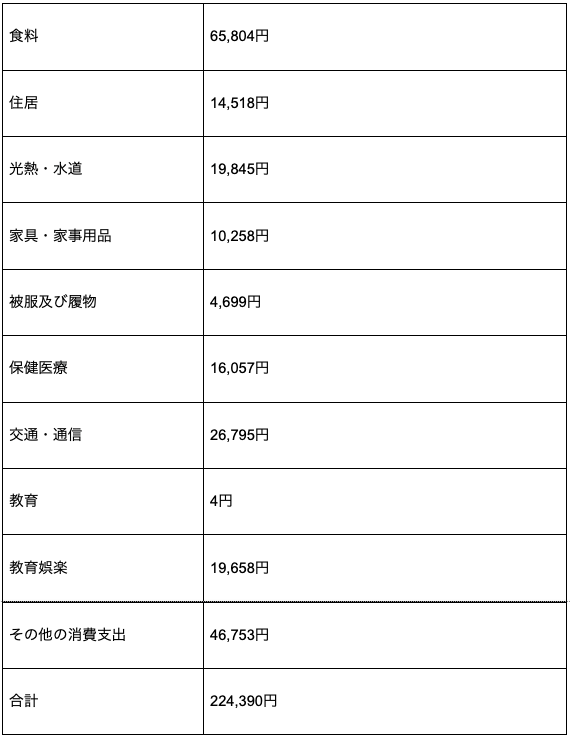

65歳以上の夫婦なら「月あたり約23万円」が必要

65歳以上の夫婦のみの世帯では、毎月約23万円の支出があります。それぞれの内訳は以下のとおりです。

著者作成

上記のデータのように、65歳以上の夫婦には毎月23万円ほどのお金がかかります。1年で換算すると、2,692,680円となり、95歳までの30年間では80,780,400円と、老後30年には夫婦二人で8,000万円以上必要です。

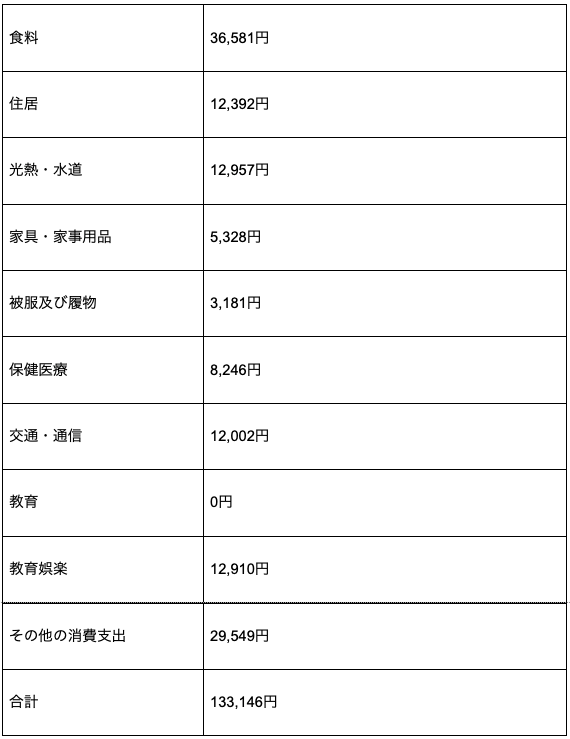

65歳以上の一人暮らしなら「月あたり約14万円」が必要

65歳以上の一人暮らしの場合の支出額は、毎月約14万円です。

著者作成

65歳以上の単身世帯が1年過ごすには1,597,752円、30年間過ごすには47,932,560円と約5,000万円が必要です。夫婦世帯と比べると食費や家電・家具用品、保健医療費用は半分ほどに減少していますが、人数が減っても費用が変わりにくい住居、光熱・水道の費用は大きく減少していません。

ゆとりある生活なら「月あたり約35万円」が目安

65歳以上の支出額・収入額を比較すると、以下のとおりです。

著者作成

上記で解説した支出は生活に必要な消費支出のみとなり、その他にも税金や社会保険料などの非消費支出がかかる点に注意が必要です。非消費支出の金額は、夫婦世帯で31,160円、単身世帯で11,541円となり、毎月の支出額は上記の表のようになります。

定期的な支出だけを想定した場合、単身世帯では毎月8,000円ほどの赤字が生まれます。夫婦世帯では約1,000円の黒字ですが、上記の金額ではゆとりある老後生活を送れない可能性が高いです。

また、老後には上記で解説した項目以外にも、以下のようなさまざまな支出が予想されます。

- 医療費

- 介護費

- 葬儀費

- リフォーム代

消費支出の項目にも保健・医療費用は含まれていますが、あくまでも日常における通院のため急な入院・手術の費用は含まれていません。厚生労働省のデータによると、65歳以上が入院にかかる日数は平均37.6日といわれています。入院には1日15,000円ほどかかるため、1回入院すると55万円以上必要です。

さらに、介護費用や葬儀費用にも多くの費用がかかります。そして、65歳以上の世帯は暮らしている住宅の築年数は古い可能性が高く、家の修繕・リフォーム費用も高額になることが予想されます。なお、生活保障に関する調査(平成28年度)によると、老後の生活を楽しむには毎月35万円ほどの支出が必要とのデータもあるので、目安として資産を蓄えておくと良いでしょう。

老後資金を公的年金だけで賄うのは難しい

老後の主な収入源は、公的年金である老齢基礎年金か老齢厚生年金という人がほとんどです。厚生労働省のデータを見ると、令和元年現在の年金の受給額は以下のとおりです。

- 老齢基礎年金:56,049円

- 老齢厚生年金:146,162円

厚生年金を支払っていれば、老齢基礎年金と老齢厚生年金を2つ受け取ることができます。しかし、上記の合計額は202,211円となり、老後に必要な233,568円には毎月31,357円足りません。

さらに、自営業や専業主婦だった人は老齢厚生年金を受給できないため、老齢基礎年金だけでやりくりする必要があります。そのため、老後資金を公的年金だけで賄うのは難しいといわれています。

また、公的年金の受給額は年々減少している点にも注意が必要です。実際に過去10年の受給額を見ると、国民年金が約1,000円、厚生年金が約10,000円減っているため、将来も上記の金額より少なくなることが予想されます。

老後に必要なお金はどうやって貯める?

老後の生活資金を公的年金だけに頼るのは危険なので、老後資金を若いうちから貯めておく必要があります。老後に必要なお金は、以下の7つの方法で貯めることができます。

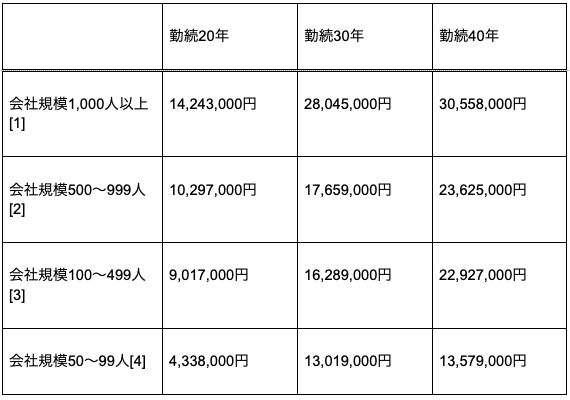

退職金

人事院のデータによると、民間の退職金の平均額は以下のとおりです。

上記は定年退職の場合となり、会社の規模や勤続年数によってもらえる金額は異なります。約400万円から約3,000万円もの金額がもらえるため、老後資金として貯金するとゆとりある生活を送りやすくなります。

定期預金

定期預金とは、一定期間お金を貯める貯蓄方法です。原則、基本的に満期を迎えるまで引き出してしまうと遡って利息をもらえなくなりますが、いつでも解約することができます。

昨今の低金利により一般的な金融機関貯金方法と比べると大差はありませんが、普通預金よりは金利が高いため貯金するだけで高い収益を得ることができます。仕組み預金などでない限りは元本割れの心配もなく、着実に老後資金を貯蓄できるため、リスクを極力減らしたい人には定期預金がおすすめです。

一方、定期預金や普通預金はインフレリスクには対応できないため、インフレが起き始めている昨今は、定期預金や普通預金の比率を低めに抑えておくことが賢明です。

個人年金保険

個人年金保険とは、公的年金と違い自分で加入するタイプの年金です。民間の保険会社で契約することができ、公的年金だけでは老後の生活が不安な人に選ばれています。

利用方法は公的年金と同様で、若いうちに一定額の保険料を支払うことで将来の年金受給額が決まります。契約時に年金を受け取る年齢を決めることができ、その年齢以降は毎月年金を受け取ることが可能です。

財形貯蓄制度

財形貯蓄制度とは、一部の会社が採用している制度のひとつです。会社を通して給与の一部を積み立てることができ、確実に貯金を増やすことができます。

給与の積み立て方法は会社によってそれぞれ異なり、提携金融機関が銀行ならば定期預金、保険会社ならば貯蓄型の生命保険などが一般的です。証券会社の場合は投資信託も選択肢のひとつとなり、得た利益を貯蓄に充てることができます。

財形貯蓄は会社の給与から天引きにより貯金されるため、「今月はクレジットカードの支払いが多くて貯金できなかった」という失敗もありません。なお、仮に25歳から毎月3万円を財経貯蓄に充てると1年で36万円、65歳までの40年間で1,440万円の貯金が叶います。

iDeCo

iDeCoとは、個人年金保険と同じ私的年金制度のひとつです。個人年金保険と違うのが、所得税と住民税を全額控除できる点です。また、保険会社が運用する個人年金保険とは異なり、こちらは自分自身で運用して収益を得ていきます。

iDeCoの運用方法は、定期預金・保険・投資信託などのさまざまな商品から好きなものを選んで一定の金額を積み立てていくシンプルなものです。商品には元本が確保されているものもあるため、リスクを減らしたい人はこのタイプを選ぶのがおすすめです。また、iDeCoは20歳以上60歳未満の公的年金に加入している人なら利用できるため、自営業やフリーランス、専業主婦の人でも老後に必要なお金を貯めることができます。

つみたてNISA

つみたてNISAとは、少額課税で投資ができる制度のことで、毎年40万円まで投資することができます。こちらは非課税で利用できるため、月3万円ほどつみたてNISAに充てる方も少なくありません。

つみたてNISAは、金融庁が定めた投資信託にしか投資できず、さらに専門家が選定や運用を行ってくれるため、少ないリスクで投資を始めることが可能です。一般的な投資信託の購入には手数料がかかりますが、つみたてNISAの商品は手数料無料のものや手数料が低い商品ばかりなのがメリットです。

つみたてNISAの非課税期間は最長20年間のため、25歳から投資を始めると45歳で非課税の投資が終了します。つみたてNISAは少額投資が可能なので、低い金額から投資を始められます。

投資信託

投資信託とは、資産運用の専門家が各投資家から資金を集めて運用する商品を選び、そこから利益を得て投資家に再分配する投資方法のことを指します。株式投資やFXにはまとまった金額が必要ですが、こちらもつみたてNISAなどと同様に少額で投資できるというメリットがあります。ただし、投資信託には元本保証がないため、元本割れをするリスクについても理解しておくようにしましょう。

まとめ

豊かな老後生活を送るためには、毎月23万円以上の支出ができる貯蓄が必要になります。しかし、現在の老齢基礎年金の平均値は約5.5万円、老齢厚生年金の平均値は約15万円であり、合計しても毎月の支出額に届かないのが現状です。老後の生活を豊かにするためにも、若いうちから老後資金を貯めておくようにしましょう。

また、老後資金を計画的に貯めるために「マネソル」(特許あり)の利用もぜひご検討ください。「マネソル」(特許あり)では、目標金額を達成するためにどのように行動するべきかが明確になります。

とくに現在の収入から支出、投資額の要素をライフプランシミュレーションとして可視化することもでき、具体的なイメージが持てるでしょう。計画的に老後資金を貯めるためにも「マネソル」(特許あり)のライフプランシミュレーションをご活用ください。

監修

株式会社エワルエージェント 代表取締役|宅地建物取引士・ファイナンシャルプランナー