老後資金が2000万円かかるって本当?実際に必要なお金の内訳を解説

お金

2023.01.10 Tue

一時期メディアを騒がせた「老後2000万円問題」によって、将来の老後資金に不安を感じた人も多いのではないでしょうか。2000万円は簡単に用意できるお金ではないため、不安なく生活するためにも、「老後2000万円問題」の真偽を確かめておきましょう。今回は、老後に2000万円もの大金がかかるのか、実際にいくら貯金があればいいのかを詳しく解説していきます。

「老後2000万円問題」とは?

「老後2000万円問題」とは、2019年に金融庁が発表した報告書で「老後30年間で約2,000万円が不足する」と記載され、話題となった問題のことです。この報告書によれば、夫65歳・妻60歳以上の高齢夫婦には毎月5.5万円の不足が生じ、90歳を迎える30年後には約2,000万円足りなくなるといわれています。

しかし2020年の統計データで、夫婦の年齢がどちらも65歳以上に繰り上げられました。それに応じて、毎月5.5万円の赤字といわれていた金額が、毎月1,100円の黒字に変更されています。

このように、使用するデータや対象年齢を変えるだけで簡単に必要老後資金は変わってしまいます。そのため、「老後2000万円問題」はあくまでモデルケースでの試算結果のひとつだと考え、「自分だったらどうなのかを知ることが大事」であることがよくわかります。

2000万円の算出方法

「老後2000万円問題」のモデルケースでは、年齢だけでなく以下の条件が設定されています。

- 夫婦どちらも無職である

- 夫95歳・妻90歳になるまで夫婦どちらも健康である

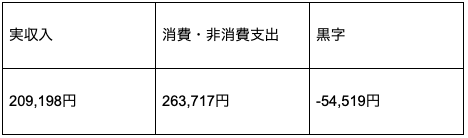

毎月5.5万円の赤字が生じる根拠は、総務省が発表している高年齢夫婦の平均収入と支出のデータから算出されています。仕事をしていない高齢者が世帯主の収入・支出データは以下のとおりです。

世帯主が60歳以上の2人以上世帯のうち、60%以上が無職世帯です。このような世帯のことを、高齢無職世帯と呼びます。高齢無職世帯のうち高齢夫婦無職世帯の収入・支出データを見ると、以下のとおりです。

著者作成

上記のデータをもとに、毎月約5.5万円の赤字が出るといわれています。この数字を30年間分で計算すると約1,980万円になり、2000万円という数字が算出されたのです。

しかし、あくまでも上記はモデルケースでの算出です。実収入額や支出額が変われば毎月の赤字額も前後するほか、夫婦どちらかの引退年齢によっても実収入額は変動します。しかし、上記のデータのように、毎月一定の赤字が発生することは大いに考えられます。

老後2000万円問題が起こる原因

老後2000万円問題は、以下の3つの理由によって起こるといわれています。

- 平均寿命が延びたため

- 退職金が減少しているため

- 年金支給額が減る可能性が高い

それぞれの内容を詳しく見ていきましょう。

①平均寿命が延びたため

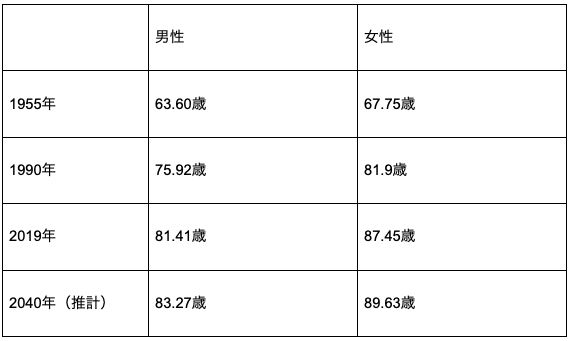

日本の平均寿命は、以下のように年々伸び続けています。

1955年には男女どちらも60代だった平均寿命が、その後60年で約20年延びています。寿命が20年延びるとその分の支出が必要です。毎月5.5万円の赤字を例に出すと、20年で1,320万円の赤字になってしまうのです。

また、平均寿命はさらに延びると予想されています。老後2000年問題では、90歳まで健康であることが条件づけられていますが、平均寿命が90歳以上になると、それ以上の資金不足が懸念されます。

②退職金が減少しているため

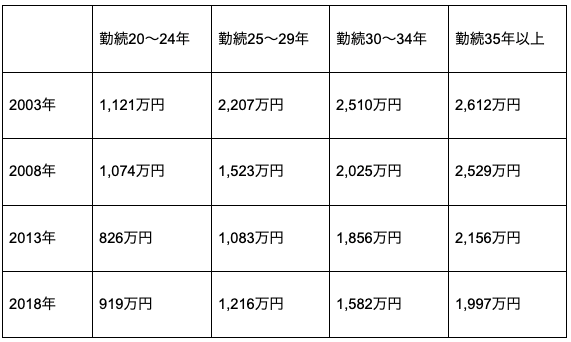

日本では、過去15年間で退職金が減少しています。厚生労働省が発表している、2003〜2018年の退職金支給額のデータを見てみましょう。

上記のデータは、大学・大学院卒業の平均退職給付額を勤続年数別に示したものです。2003年と2018年の退職金を比べてみると、約200〜1,000万円の差が生じます。

また、退職金制度がある会社自体も減っており、2003年は86.7%の会社に退職金制度があったのに対し、2018年では77.8%と約10%減少しています。退職金制度は、会社の規模や従業員数が少なければ少ないほど設けられていない傾向が強いです。

ジョブ型雇用やフリーランスなど働き方の多様性が広まる現代では、退職金制度を設ける会社はさらに減少すると考えられます。そのため、老後資金として使える収入はますます少なくなる可能性が高いといえます。

さらに、従業員自らが退職金を運用する確定拠出年金制度を活用する企業が増えていることから、資産運用ができない人とできる人で退職金の差が広がることも考えられます。

③年金支給額が減る可能性が高い

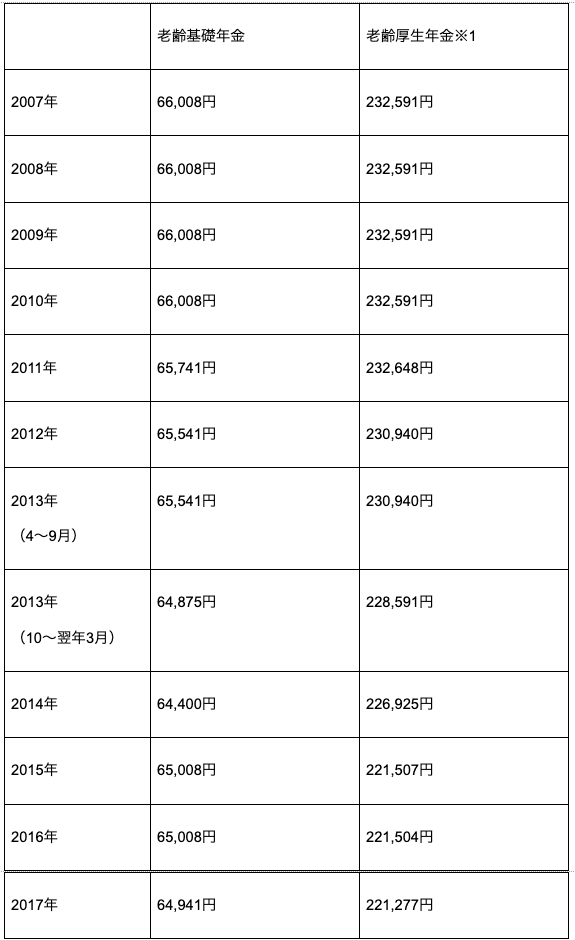

退職金だけでなく、年金支給額も減少しています。厚生労働省が発表している2007〜2017年の年金受給額の推移は以下のとおりです。

※2007〜2014年の計算方法:夫の収入が36万円で40年間就業した場合

2015〜2017年の計算方法:夫の収入が42.8万円で40年間就業した場合

過去10年間で、国民年金・厚生年金ともに受給額が減少しています。将来はさらに減少するとされており、2047年には2〜3割も減少するともいわれています。

実際に老後資金に必要になるお金の内訳

老後に2000万円が必要なのは、あくまでモデルケースの場合だと解説しましたが、実際はどれくらいの費用が必要なのでしょうか。ここからは、実際に老後にかかるお金の内訳を解説していきます。

①生活費

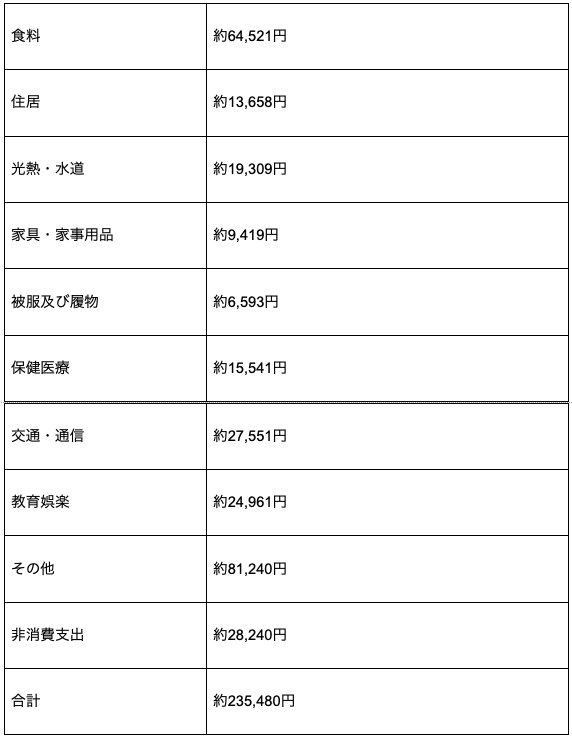

夫婦2人が暮らしていくには、生活費は欠かせません。老後の生活費にかかる内訳は以下のとおりです。

※小数点以下は四捨五入

特に割合が多いのが食費となり、消費支出のうちの約3割を占めます。その次に割合が高いのが交通・通信費です。これは、免許を返納した高齢者が電車やバスなどの公共交通機関を使うために用いるためだと予想できます。

②医療費

生活費には保健医療費も含まれますが、上記はあくまでも日常における通院などです。年を重ねるほど怪我や病気をしやすく、入院や手術の可能性が高まります。

厚生労働省のデータによると、65歳以上が入院に要する平均日数は37.6日となり、15〜34歳の約3倍です。入院費等は高額療養費制度を活用することで負担軽減されるものの、入院や通院の回数が増えるため入院や退院後の通院による支出が増加します。

このように、高齢者になると高額な医療費がかかる可能性が高いため、民間の保険などを活用して入院費・手術費をカバーするのがベターです。ただし、医療費は70歳を超えると2割、75歳を超えると1割に負担額が減少するため、負担額を軽減することも可能です。

③介護費

介護サービスを利用する場合、さらに費用が必要になります。介護費用はサービス内容や介護レベルによっても異なりますが、約13,000〜124,000円が相場です。サービス内容によっては、介護保険適用外の費用がプラスされる場合もあり、さらに費用がかさむ可能性もあります。

また、介護費用は安い施設に入れないなど、供給側の問題も露わになってきています。2050年には65歳以上人口が40%を超えると予想されていますので、介護費用の増加により「保健・医療」の額が上がると思われます。

④葬儀費

近年では、終活の一環として葬儀費用を自分で用意する高齢者が増えています。葬儀費用の相場は約200万円前後といわれており、葬儀費用を自分で賄う場合にはこの分の費用を用意しておかなければいけません。

ただし、葬儀のスタイルは年々変化しています。身内だけの家族葬になると費用は200万円もかからないため、好みや金額に見合った葬儀を選びましょう。

⑤リフォーム代

高齢者の場合、住んでいる住居の築年数が古くなっているケースが多いです。築年数が古い住居は、老朽化が進み各種設備が使いにくくなることもあります。

リフォームにかかる費用は、住居の状態やリフォーム箇所によってさまざまです。老朽化を放置すると最悪の場合住居が倒壊するおそれもあるため、必要な場面でリフォームができるよう資金を貯めておく必要があります。

まとめ

話題になった「老後2000年問題」ですが、2000万円の貯蓄がなくても工夫次第で老後を健やかに暮らすことは可能です。しかし、平均寿命の延長・退職金の減少・年金支給額の減少の3つの理由から、十分な老後資金が手に入らない可能性も考えられます。不安のない老後生活を送るためには、今から老後資金の計画をしておくことが重要ですが、お金のプロに相談するのもひとつの手です。

また、お金のプロに相談する前にあらかじめ残りのライフプランを作成しておくことも良いでしょう。とくに「マネソル」(特許あり)は、簡単な質問に答えるだけで自分に最適なライフプランを作成可能です。

将来的に必要となる老後資金を確保するためにも、一度「マネソル」(特許あり)を活用してみてはいかがでしょうか。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役