50歳代のおひとりさま 月々にかかる生活費はいくら?日常生活での節約方法も解説

お金

2022.08.29 Mon

50歳代で単身生活をしている、いわゆる「おひとりさま」の生活費を、総務省が発表した平均値などを見ながら分析し、節約方法などを解説します。50歳代になると、自分自身の引退や老後を考えるタイミングも多いでしょうから、ぜひ参考にしてください。

50歳代おひとりさま、月々にかかる生活費はいくら?

この項目では、まず50歳代おひとりさまの毎月の生活費を確認していきましょう。

50歳代おひとりさまの生活費内訳

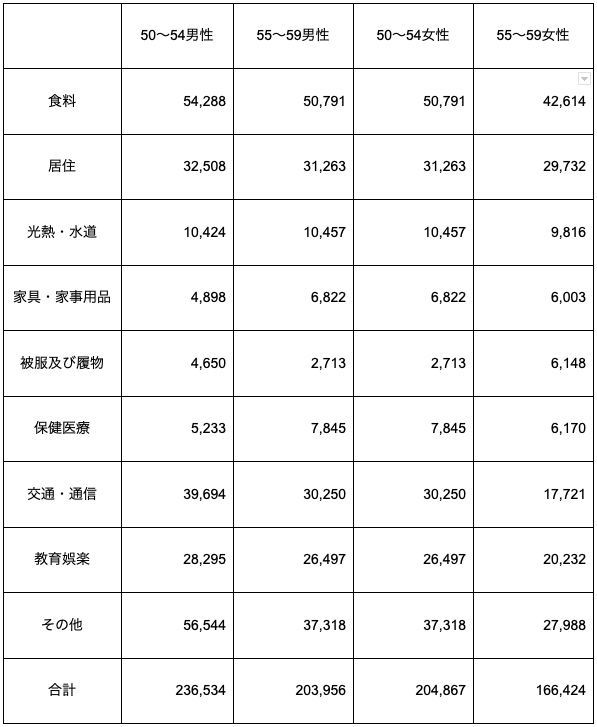

生活費の内訳としてはいろいろな分け方があると思いますが、総務省は食料、居住、光熱・水道、家具・家事用品、被服及び履物、保健医療、交通・通信、教育娯楽、その他、という分類をしています。

50歳代おひとりさまの平均支出・平均貯蓄額

50歳代おひとりさまの平均支出は、総務省の「2019年全国家計構造調査(旧全国消費実態調査)」によると、 以下のように発表されています。

参考:総務省の「2019年全国家計構造調査(旧全国消費実態調査)」

この表を見ると、収入の差による部分が多いと思いますが、男女や年齢によってかなり差があることがわかります。

50歳代おひとりさまの平均貯蓄額は、金融広報中央委員会の「家計の金融行動に関する世論調査(単身世帯調査)2020年 」によると、924万円と公表されています。これはあくまでも「平均額」なのですが、注意したいのは貯蓄を100万円単位でくくった場合の分布として、貯蓄ゼロの人が最も多く41.0%も存在すること、その次に多いのは100万円以下の10.4%ですから、50歳代おひとりさまの半分以上は預貯金が100万円以下で生活しているということです。

これを踏まえると、「周囲の人がこういう生活をしているから」と模倣していても貯蓄はできない可能性が高いとも言えます。つまり、貯蓄を増やして老後の不安を減らすには、生涯のマネープランを見直していくことが欠かせないのです。

50歳代はマネープランを見直すタイミング!

仕事の内容にもよりますが、50歳頃を境として収入が減少していく人は少なくありません。それでも老後の資金は必要です。すでに老後の心配がない程度に貯蓄があるという場合はともかく、不安な点があるのであれば、ぜひこの機会に日々のお金の使い方を見直すなどし老後を快適に送れるように貯蓄を増やしましょう。

特に50代になると自分自身のライフスタイルもある程度固まっていることが多いですし、健康面での傾向も明らかになっているでしょう。そのため、自分に合ったマネープランを模索するチャンスと前向きに考えてみることをおすすめします。

老後のことが心配になり、いくら用意すれば良いかに不安を感じている人も多いのではないでしょうか?平均的には2000万円とも言われていますが、50代になると年金定期便の形式が変わり、年金の予想額が表記されるようになります。今の生活費が年間でいくらかを計算し、年金だけでは足りない金額がいくらになるのかを把握しておきましょう。

50歳代おひとりさまのライフプランの立て方

お金に不安を感じると、多くの方はやみくもな節約に走ってしまいます。しかし、過剰な節約は生活の豊かさを削り、時には心身に悪影響を及ぼしかねません。

お金に不安を感じたときは、まずライフプランを作成してみましょう。ライフプランとは、今後の人生設計とそれに必要なお金をまとめたもののことです。作成すると、「このままの生活を続けていけるのか」「何歳でお金の寿命がつきるのか」など、お金の現実が把握できます。そうすれば、漠然としたお金の不安は消え、今何をすべきかも見えてくるでしょう。

ここからは、ライフプランの作成方法、資産が足りない場合の形成方法を解説します。

アプリを使う

現実に則したライフプランを作成するには、年金の見込み額や理想の必要な生活費など、様々な項目を正しく算出しなければなりません。時間がかかるのはもちろんのこと、金融面に明るくない方には難しいことも多いでしょう。なんとか作成できても、その精度には疑問が残ります。

そうした場合におすすめなのが、ライフプラン作成アプリ「マネソル」(特許あり)です。「マネソル」(特許あり)を利用すれば、質問に答えるだけで本格的なライフプランが作成できます。短時間で簡単に作成できるうえ、専門知識も必要ありません。さらに「マネソル」(特許あり)には、資産シミュレーションや家計簿、ファイナンシャルプランナーへの相談など、その後のサポート機能も多数備わっています。

出典:マネソル

出典:マネソル

今からでも間に合う資産形成の方法を模索する

先ほども解説した通り、ライフプランを作成すると、「このままの生活を続けていけるのか」「何歳でお金の寿命がつきるのか」など、お金の現実が把握できます。資金不足が明らかになった場合は、資産形成を検討してみましょう。

資産形成とは、余剰金を投資などに回して増やし、将来のための資金を形成することです。副業などと違い、自分の時間を削る必要がありません。

主な資産形成方法としては、以下のようなものが挙げられます。

- 貯蓄(積み立て)

収入の一部を銀行に積み立てて、利子で利益を得る方法です。元手を下回るリスクはほとんどありませんが、利益もそれほど期待できません。

- 保険・年金

毎月決まった掛け金を納め、条件を満たしたときにお金を受け取る方法です。商品によって利回りや受け取り額などが異なるため、慎重に比較・検討したうえで加入しましょう。

- 株式

株式の配当金、または株式そのものの売買で利益を得る方法です。資産形成を始めたばかりなら、経験や知識がさほど必要ない、配当金での利益を目指すのがいいでしょう。

- 投資信託

投資のプロにお金を預け、運用実績に応じた配当で利益を得る方法です。プロにまかせられるため、比較的少ないリスクで運用できます。

- 債券

債券とは、国や企業、地方自治体などが、お金を借りた証明として発行するものです。支払われる利子、または債券それ自体の売買で利益を得ます。

資産形成は将来の資金作りに有効ですが、どの方法にも利益に伴うリスクがあります。特に50代の方は、老後が近く迫っており、元本割れしたときに回復を待つ時間の余裕があまりありません。

それぞれの利益とリスク、目標とする金額、元手となる金額などを考慮し、自分にあった資産形成方法を選びましょう。自分にあった資産形成方法がわからない場合は、ファイナンシャルプランナーなど、専門家への相談がおすすめです。

まとめ

50代おひとりさまの生活費は、平均16〜24万円前後であり、年齢や性別によって異なります。お金の不安がある方は、やみくもな節約に走らず、まずライフプランを作成してみましょう。

ライフプランを作成するなら、ライフプラン作成アプリ「マネソル」(特許あり)の利用がおすすめです。「マネソル」(特許あり)を利用すれば、質問に答えるだけで本格的なライフプランが作成できます。僅かな時間で手軽に作成できるうえ、専門知識も必要ありません。さらに、「マネソル」(特許あり)には、資産シミュレーションや家計簿、ファイナンシャルプランナーへの相談など、その後のサポート機能も多く備わっています。

50代おひとりさまの今後をより豊かなものにするために、ぜひ「マネソル」(特許あり)をご活用ください。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役