ライフプランとはどんな意味?ライフプラン表の作成手順やポイントを解説します

ライフプラン

2022.12.08 Thu

「人生100年時代」といわれている現代において、老後も問題なく生活ができるよう、十分な資金を貯蓄しておくことが求められます。そこで重要なのが、ライフプランニングしながら貯蓄の計画を考えることです。ライフプランを考えることで、現実的な老後資金計画の作成が叶います。

今回は、ライフプランの必要性や作成手順などを解説していきますので、将来の人生やお金に不安がある人はぜひ参考にしてください。

ライフプランとはどんな意味?

ライフプランとは、自分の人生設計のことを意味します。結婚や起業、住宅購入など、人によってライフイベントはさまざまあり、進む方向によって生活に必要な費用は異なります。自分が送りたい人生に対して、具体的なイメージを膨らませる際に考えるのがライフプランです。

ライフプランの必要性

将来自分がどのような人生を送りたいかを考えておくことで、その生活に合わせた支出を前もって把握することができます。将来のために必要な支出がわかれば、貯蓄・投資・保険・年金などに回す金額の目安もわかるようになるのです。

ライフプランの作成は、毎日の家計を見直すことにもつながり、若いうちから将来の生活を意識した暮らしが叶います。たとえば、将来的に以下のような生活を送りたいと仮定しましょう。

- 28歳に結婚

- 29歳で車を購入する

- 30歳に1人目の子どもができる

- 32歳に2人目の子どもができる

- 33歳で住宅を購入する

結婚するには、婚約指輪や新婚旅行などに充てる資金が必要です。また、子どもの養育費や学費などもかかり、さらに家族の人数に合わせて引越しも検討しなければいけません。

上記のプランは、30代前半までしかありませんが、自分の人生が終わるときまでライフプランニングをするのがおすすめです。会社の退職や子どもの独立、結婚など先の未来まで計画を立てましょう。

送りたい人生によって必要な資金は変わってくるため、前もってライフプランを立てておかなければ、希望通りの人生を歩めなくなってしまう可能性もあります。そのため、20〜30代の早いうちからライフプランニングをしておくことが必要なのです。

ライフプラン表の作成手順

ライフプランの重要性を押さえた後は、ライフプラン表を作っていきましょう。ライフプラン表は、以下の5ステップで作成できます。

- STEP1:ライフイベントを予想する

- STEP2:家族全員の年齢を整理する

- STEP3:ライフイベントでかかる予算を見積もる

- STEP4:毎年の貯金予想額を把握する

- STEP5:毎年の貯金額を累計し、将来の予想貯金残高を把握する

それぞれの詳しい内容を解説していきます。

①ライフイベントを予想する

まずは、希望の人生に起こり得るライフイベントを予想しましょう。現在の年齢から、ストーリーを立てて考えることがおすすめです。

たとえば20代後半未婚の男性の場合、転職・資格取得・独立・結婚・マイホーム購入などさまざまなライフイベントが考えられます。人生における大きな出来事でなくても、やりたいことや行きたい場所を考えておくと、必要な資金をより具体化させることができます。

将来結婚することを考えている人は、家族全員のライフイベントも考えておきましょう。配偶者用のセカンドカーの購入や子どもの進学・留学、親の介護など、起こり得るイベントを洗い出してみてください。

②家族全員の年齢を整理する

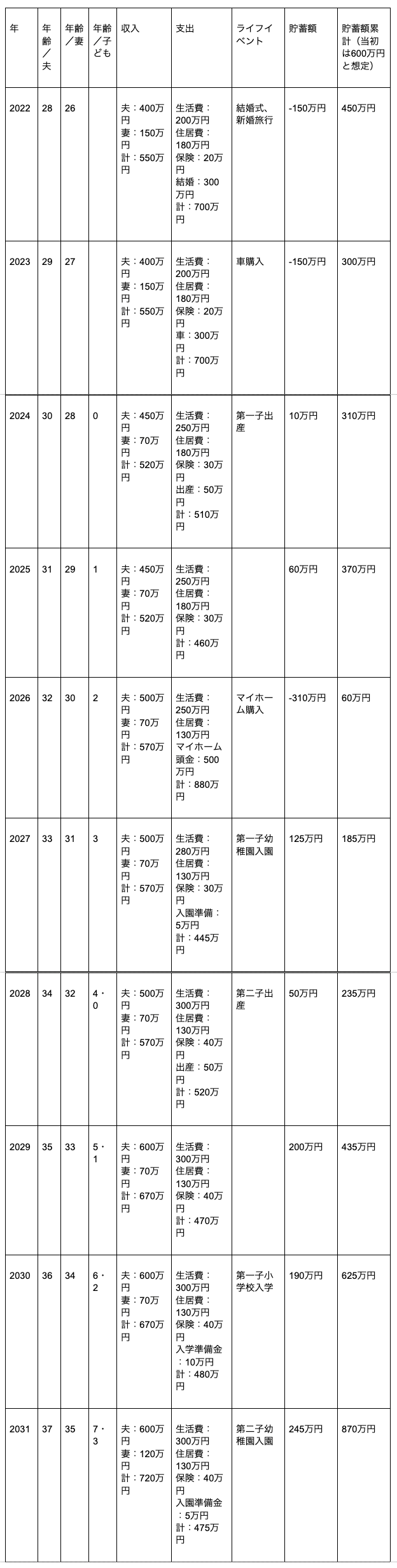

ライフイベントが浮かんだら、それぞれのイベントに対する家族の年齢を整理しておきます。以下のようなライフプラン表で、具体的にまとめるのがおすすめです。

著者作成

上記は、10年間のライフプラン表の作成例です。STEP1で予想した人生のライフイベントが何歳のときに起こるかを可視化させ、人生の流れを時系列で追っていけるようにしましょう。このとき、Excelなどの表計算ソフトや、ライフプランシミュレーションアプリを使うことで簡単にライフプラン表が完成します。

③ライフイベントでかかる予算を見積もる

毎年のライフイベントを把握したら、次はその時の収入や支出がどのようになりそうかを記入していきましょう。そうすることで将来の年ごとの収入と支出を把握することができ、収入-支出の計算をすることにより、貯蓄額を把握することができます。

上記のライフプラン表を例を参考に、収入と支出を予想してみてください。

④毎年の貯蓄額を把握する

頭の中ではなんとなく整理できていても、書き出さないと明確になりづらいのが将来の収支です。一つ一つ、家族の年齢やライフイベントをイメージしながら数字に落とし込んでいくことで、将来のお金の姿が見えやすくなります。

また、貯蓄額がわかると、例えば「家を買うタイミングまでに○○円用意しておかないといけないんだ!」といった形で今から何をすべきなのかを知ることができ、計画性がUPします。

⑤将来の貯金残高を把握する

毎年の貯金額を足し算していくだけで、将来の貯金残高がどのように推移していくのかがわかるようになります。65歳時点では貯金額がいくらになるのか?お金が尽きるのは何歳になる時なのか?子供の大学の費用を払うときに貯金はいくらあるのか?などを把握することができるようになります。ここまで計算ができると、今からどのように貯金をしていけばいいのか把握でき、将来の不安は解消されやすくなります。

「マネソル」(特許あり)なら1STEPでライフプランが作成できる

ここまでのライフプラン作成手順を読み、「大変そう」と感じられた方も多いのではないでしょうか?ライフプランの作成は、手間がかかるのはもちろん、お金の知識も必要とします。自分で一から作成するのは、簡単なことではありません。作成できたとしても、精度には疑問が残ります。

「自分で一から作成する自信がない」という場合は、ライフプラン作成アプリ「マネソル」(特許あり)を利用してみましょう。

「マネソル」(特許あり)は家計管理・将来設計の両機能を揃えたアプリであり、質問に答えていくだけで簡単にライフプランが作成できます。1STEPで自動作成されるため、手間も専門知識も必要ありません。

ライフプラン表を作成する際のポイント

ライフプラン表を作成するには、3つのポイントに注意しましょう。

- 人生の総収入と総支出を把握する

- お金の流れはキャッシュフロー表で把握する

- ライフプラン表は定期的に見直す

これらのポイントを意識しなければ、実際に必要な資金と大きくずれてしまうかもしれません。それぞれの詳しい内容を解説していきます。

①人生の総収入と総支出を把握する

ライフプラン表の作成で重要なのは、人生におけるトータルの収入・支出を把握することです。上記のライフプラン表は10年間だけですが、死ぬまでのライフプランを考える必要があります。

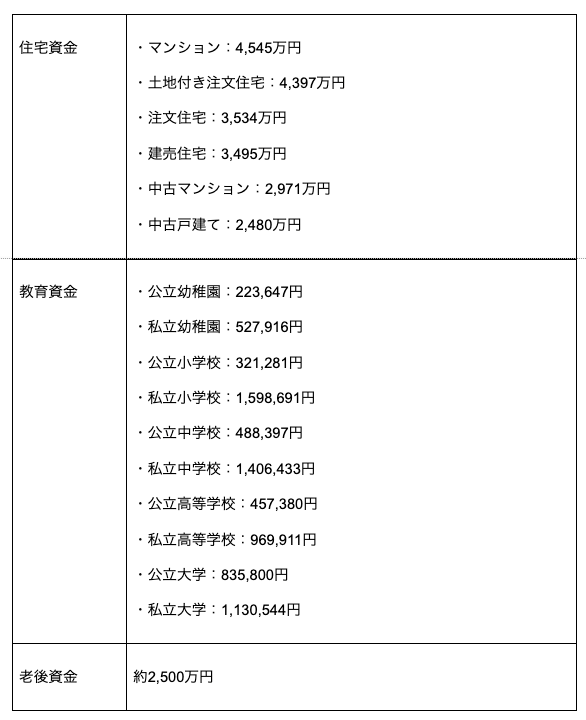

人生における総支出で特に注目すべき項目は、「住宅」「教育」「老後」にかかる3大資金です。3大資金それぞれにかかる平均費用は、以下のとおりです。

- 住宅資金参考:住宅金融支援機構 「2020年度 フラット35利用者調査」

- 教育資金参考:幼稚園~高校 総務省統計局 「平成30年度子供の学習費調査」、大学 文部科学省 「国立大学と私立大学の授業料等の推移」

- 老後資金参考:全国銀行協会 「Q. 老後資金は一体いくらあれば安心……?」

人生の3大資金にかかる費用はほかのライフイベントにかかる費用よりも高額になる可能性が高いため、ライフプランを考える際はしっかりと考慮することが重要です。

収入に関しては、キャリアアップや転職なども考慮しなければいけません。できるだけ具体的に人生の総収入・総支出を考えることで、ズレの少ないライフプラン表に仕上がります。

②お金の流れはキャッシュフロー表で把握する

人生では、ライフイベント以外でも日々の生活のためにお金がかかります。そこで重要なのが、収入と支出をまとめたキャッシュフロー表です。キャッシュフロー表とは、年間の収入額・支出額を表にしてまとめたものです。

家族が増える分年間の支出額は多くなるため、キャリアアップして収入額をアップさせる方も少なくありません。それらを考慮して将来のキャッシュフロー表を作ることで、ライフプランが実現できるのか見通しを立てやすくなります。細かなお金の流れはキャッシュフロー表で管理し、ライフプラン表はライフイベントにかかる費用の全体像を把握するのに活用しましょう。

キャッシュフロー表は、できるだけ正確な数字で計算するためにも、税金や保険料を引いた可処分所得を記入します。また、結婚・出産・子どもの進学などに支給される手当もあるので、住んでいる自治体の制度について調べ、その金額分も記入しておくようにしましょう。

③ライフプラン表は定期的に見直す

ライフプランは、年齢を重ねるにつれ変わることも多くあります。たとえば、30歳で結婚を予定していても、それが叶わないことは大いにあり得ます。ライフプランはあくまでも希望・予想であり、結婚だけでなく多くのライフプランが予定通りにいかない可能性も高いです。

1個のライフプランが変われば、それに合わせてほかのライフプランが変わることもあります。そのため、ライフプランは定期的に見直して、その都度修正や調整を重ねていく必要があるのです。

おすすめは、1年に1回ライフプランを見直すことです。ライフプランは1年ごとに計画を立てている場合が多いため、1年ごとに見直すことで直近起こるライフイベントが叶えられるかを確かめることができます。

「マネソル」(特許あり)なら簡単にポイントを押さえられる

ここまで解説したポイントを押さえるには、お金の知識と時間が必要です。お金の知識がなければ、人生の総収入と総支出の把握・キャッシュフロー表の作成は、正確に行えません。また、ライフプランの見直しは、その都度まとまった時間を要します。

「知識にそれほど自信がない」「忙しくて時間がない」という場合は、ライフプラン作成アプリ「マネソル」(特許あり)を利用してみましょう。

「マネソル」(特許あり)を利用すれば、質問に答えていくだけで、ポイントを押さえた本格的なライフプランが作成できます。何度でも手軽に見直しできるうえ、手間も専門知識も必要ありません。

ライフプラン表で資金不足が見込まれる場合の対処法

ライフプラン表を組み立てる段階で、資金不足が見込まれることも予想されます。そのようなケースに直面した場合は、以下の3つの対処法を試してみましょう。

- 生活費を見直す

- 資金の運用を行う

- 収入を増やす

それぞれの内容について詳しく解説します。

①生活費を見直す

第一に見直すべきポイントは、月々にかかる生活費です。毎日支出している生活費に無駄がないかをチェックすることで、浮いた生活費を大事なライフイベントの費用に回すことができます。

実際にチェックした後、食費や光熱費、通信費などの項目で無駄な支出を見つける人も多いのではないでしょうか。以下の方法を実践することで、無駄な生活費を抑えることが可能です。

- 食費:外食を控える、まとめて買い物する、スーパーの割引を活用する

- 光熱費:契約プランを見直す、節約を意識して使用する、セット割引を活用する

- 通信費:格安SIMに乗り換える、契約プランを見直す

キャッシュフロー表を項目別に分けてそれぞれの金額を記入すれば、どの項目の支出が多いかが一目瞭然です。資金が足りなくなることも考えて、日々の暮らしを見直してみましょう。

②資金の運用を行う

貯蓄以外にも、株式投資やインデックス投資など資産を運用する方法にはさまざまな種類があります。銀行の金利はわずかなため、無理のない範囲で投資を行い、今ある資産を増やそうと考える方も少なくありません。

たとえば、老後資金を例に出して考えましょう。国民年金や厚生年金では老後資金が足りない場合、個人年金保険、あるいは確定拠出年金の「iDeCo」は活用できる手段のひとつです。また、少額課税制度である「NISA」も、初心者におすすめの資産運用方法といわれています。

③収入を増やす

ライフプランにかかる費用が足りない場合は、収入を増やすのもひとつの手です。正社員の場合、給料を上げることは難しいですが、副業や転職、独立などで生涯年収を上げることができます。

特に働き方改革の影響で、従来厳しかった副業を容認する企業が増えています。就業後や休日などの空いた時間を使って、ライフプランの支出に充てるための副業に励むのもおすすめです。

「マネソル」(特許あり)ならファイナンシャルプランナーに相談できる

ここまで解説した通り、資金不足には様々な対処法があります。しかし、選択肢が多いがゆえに、「どれが一番あっているのか」「今何をすべきなのか」など、逆にわからなくなることもあるでしょう。ライフプラン作成アプリ「マネソル」(特許あり)は、そうした場合にもおすすめです。

「マネソル」(特許あり)を利用すれば、結果を受けての不安や疑問を、追加料金なしでファイナンシャルプランナーに相談できます。資金不足に直面しても、不安を抱えたまま過ごしたり、何をすべきか見失ったりしません。

出典:マネソル

まとめ

生涯の人生設計であるライフプランを考えることで、将来送りたい人生に合わせた資金を把握することができます。将来に対して不安を抱えている人は一度ライフプランを立て、どれだけの費用が必要かをチェックしてみてはいかがでしょうか。

また、ライフプランを効果的に立てるためにも、ぜひ「マネソル」(特許あり)の利用もご検討ください。「マネソル」(特許あり)では、ご自身のライフプランにあわせたシミュレーションができるため、今の状況からどのように行動すべきかが明確になります。

したがって、これから将来の不安を無くしていくためにも「マネソル」(特許あり)で本格的なライフプランシミュレーションを実施してみてください。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役