3人家族の生活費はいくら?収入別の理想額をシミュレーションしてみた!

ライフプラン

2023.01.20 Fri

子どもの生活費や教育費、老後資金を考えて少しでも貯金を増やしたいと考えている方も多いのではないでしょうか?毎月の収入よりも支出が上回り、頭を抱えてしまうのはなるべく避けたいものです。

そこで今回は、収入別に理想の出費額をシミュレーションしつつ、具体的な貯蓄方法や節約のコツについて解説していきます。子どもにかかる費用を把握し、将来に向けた資金の準備を始めましょう。

目次

3人家族の生活費はどのくらい?平均額と内訳

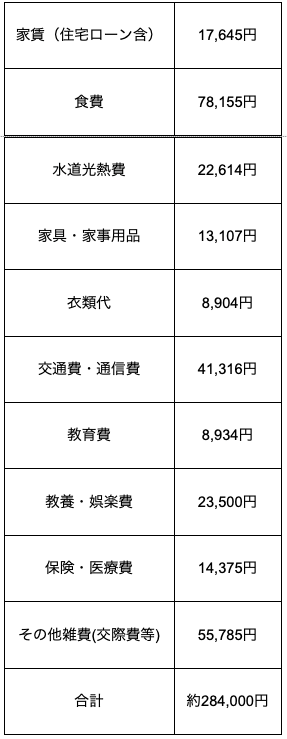

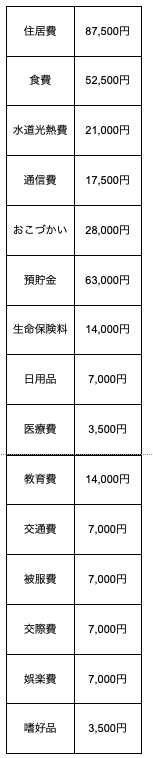

2020年に総務省統計局が公表した「家計調査 家計収支編」をもとに、支出の平均額を表にまとめました。以下は統計局のデータを参考にした平均的な3人家族の生活費の内訳です。

著者作成

集計表によると、3人家族の場合生活費の平均は約28万4,000円。しかしこれは平均の金額のため、居住地や賃貸の間取り、生活スタイルによって金額は変わります。

家賃は17,000~18,000円ほどですが、東京周辺で3人家族向けの賃貸物件(2LDKや3K以上を想定)に住む場合、14~25万円ほどの家賃がかかります。さらに車を所有している場合は、駐車場代が1万8,000~5万円ほどかかるほか、保険代も支払わなければなりません。

※2022年2月17日の家賃相場

3人家族の理想の生活費割合

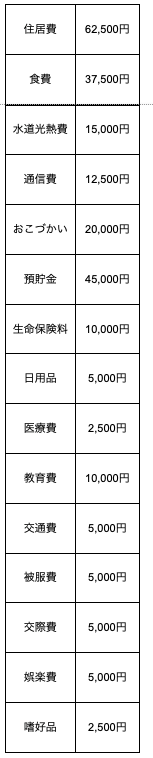

同じ家族でも家庭によって消費・浪費の金額は異なり、さらに地方か都市によっても物価が異なります。しかし、理想的な支出の割合はある程度決まっているのです。それを「家計の黄金比」といいます。

家計の黄金比は貯蓄を収入の20%を理想とする場合、固定費45%、流動費35%で算出しています。

以下、家計の黄金比の表です。

著者作成

実際に計算して黄金比の数値に合っているかをチェックすることで、理想的な生活費を確認できます。特に固定費が収入の45%を超えている場合、固定費そのものを見直す必要があるかもしれません。

固定費の見直しは面倒と思う方も多いのですが、一度しておくと無理なく毎月の支出を節約できます。毎月計算して食費を削るより、手間なく節約できて合理的です。

【収入別】3人家族の生活費シミュレーション

黄金比を使用して、手取り別に理想とする生活費をシミュレーションしました。具体的な数字を確認し、実際の支出と比較してみましょう。

手取り20万円の場合

まずは手取り20万円の内訳です。うまくやりくりすることで、3~4万円ほどの貯金が叶います。

著者作成

手取り25万円の場合

次に手取り25万円の内訳を見ていきましょう。

著者作成

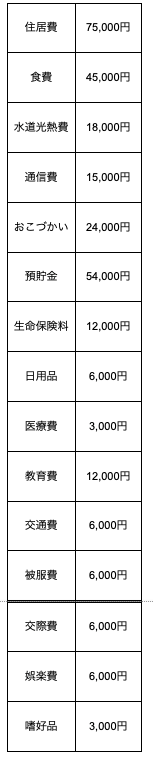

手取り30万円の場合

手取り30万円の場合、以下の内訳になります。7~8万円ほど住まいにお金をかけられるので、選択の幅が広がります。

著者作成

手取り35万円の場合

手取り35万円の内訳は以下のとおりです。

著者作成

手取り40万円の場合

最後に手取り40万円の内訳を見ていきましょう。7万円前後の貯金ができるため、余剰資金で投資を行うことも可能です。

著者作成

3人家族の暮らしで必要となる大きな費用

ここからは、3人家族の暮らしで必要となる大きな費用について解説していきます。

出産にかかる費用

出産までには入院・分娩費用と多くの費用がかかります。出産の際のストレスにならないよう、あらかじめ出産にかかる費用を把握しておきましょう。

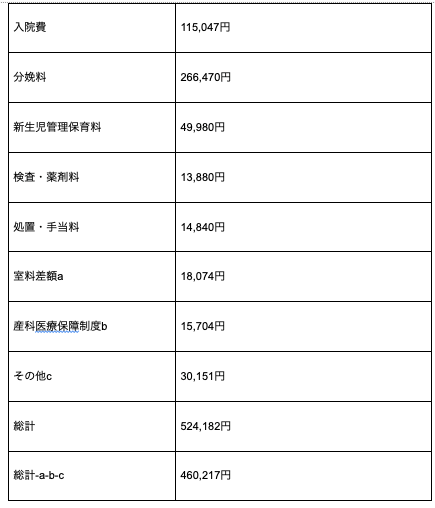

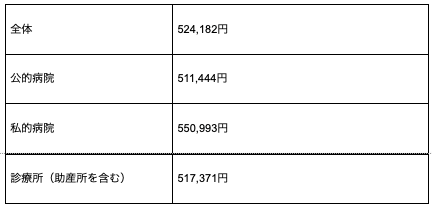

以下の表は、厚生労働省が令和元年に出産にかかる費用を算出したものです。

出産費用の推移(全施設)令和元年度

公的病院と私的病院でも出産費用は異なります。

※公的病院:国公立病院・国公立大学病院・国立病院機構等

私的病院:私立大学病院・医療法人病院・個人病院等

診療所:官公立診療所・医療法人診療所・個人診療所・助産所等

正常分娩の場合、自由診療で行われているため価格設定もさまざまです。無痛分娩や入院の際に病室を個室にした場合には別途追加料金もかかります。

一方、帝王切開など異常分娩の場合、麻酔・投薬・入院費用など保険適用されるのが一般的です。しかし、出産費用のすべてに適用となるわけではなく、助産師などのサポート料など「分娩介助料」は自己負担となります。そのほかに、個室を選択した場合は差額のベッド代、病院の食事代、新生児管理保育料なども自己負担ですので注意しましょう。

出産には出産一時金という制度があります。出産に要する経済的負担を軽減するために、子ども一人につき42万円が公的医療保険から支給される制度です。しかし、それでもすべてをカバーできるわけではありません。出産に備え、あらかじめ一定額の費用を準備しておく必要があるといえます。

育児にかかる費用

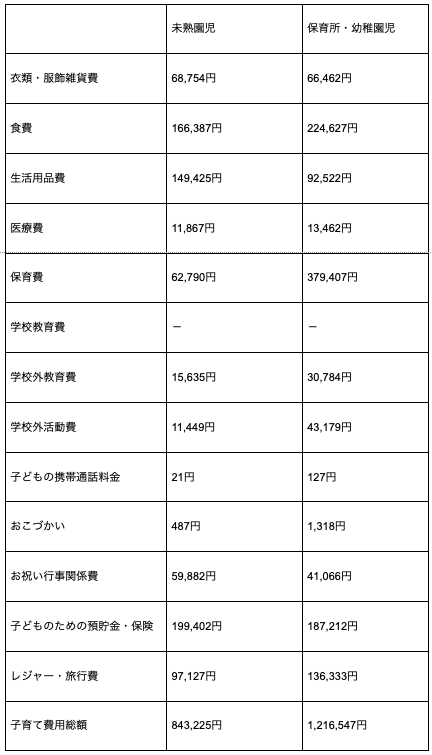

以下の表は平成21年に内閣府が子育て費用にかかわる調査を実施し、算出した費用です。

<第一子一人当たりの費目別年間子育て費用別年間子育て費用額>

子ども一人当たりにかかる費用は、未熟園児で約84万円、保育所・幼稚園児では約120万円必要です。月額で費用を計算すると、未熟園児は約7万円、保育所・幼稚園児は約10万円かかります。

子育てにかかる費用

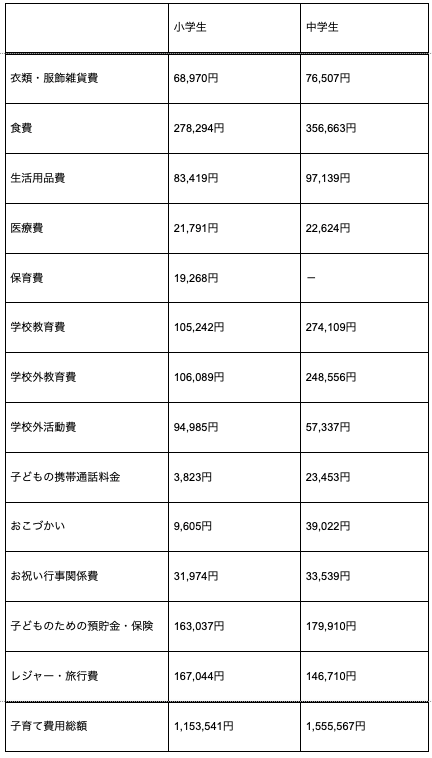

小学生から中学生までの子ども一人当たりにかかる費用は以下のとおりです。

子ども一人当たりにかかる教育費用は、小学生は約115万円、中学生は約155万円です。月額で費用を計算すると、小学生は9~10万円、中学生は約13万円かかります。

3人家族の将来を安泰なものにするためのポイント

子どもが増えて3人になった家族には、夫婦2人のみのときにはない、生活費や教育費がかかります。子どものことを思うがゆえに、漠然としたお金の不安を感じている方も多いのではないでしょうか。

3人家族の将来を安泰なものにするためには、現状を正しく把握したうえで、適切な対策を講じる必要があります。ここからは、3人家族の将来を安泰なものにするための3つのポイントを見ていきましょう。

「マネソル」(特許あり)を使ってライフプランを考える

漠然としたお金の不安を解消し、適切な対策を講じるためには、まず現状を正しく把握しなければなりません。子どもの教育費や老後の生活費は、具体的にいくらかかるのでしょうか? そして現在の資産や貯蓄ペースで、その費用はまかなえるのでしょうか? こうした疑問を解決してくれるのが、ライフプランの作成です。

ライフプランとは、今後の人生計画とそれに必要なお金をまとめたものです。作成すれば、「いつ」「何に」「どれくらいの」お金が必要なのかがわかります。漠然としたお金の不安が解消されるのはもちろん、現在の資産や貯蓄ペースとの差も明らかになるでしょう。

ライフプランを作成するなら、ライフプラン作成アプリ「マネソル」(特許あり)の利用がおすすめです。ライフプランの作成には時間や知識が必要ですが、「マネソル」(特許あり)ならばどちらも必要ありません。質問に答えるだけで、簡単に本格的なライフプランが作成できます。

収入を増やすための方法を考える

ライフプランの作成により、資産や貯蓄ペースの不足が明らかになった場合は、収入を増やすことを考えてみましょう。収入を増やす方法としては、以下のようなものが挙げられます。

- 現在の職場で上を目指す

現状の職場で上を目指し、昇給や役職手当による収入アップを狙う方法です。収入アップが見込める職場なのかを冷静に見極めたうえで、実績を積み上げていきましょう。

- より収入の見込める職場に転職する

同じ仕事内容であっても、職場により収入は大きく異なります。需要のある職種・経歴であれば、転職を考えてみるのもいいでしょう。

- 副業を始める

政府の推奨もあり、昨今は副業を解禁する企業も増えてきました。時間はとられますが、そのぶん確実に収入を増やせます。

なお、節約も余剰金を増やす一つの手段ですが、行き過ぎると心身の健康を損なう恐れもあります。子どもに豊かな体験をさせるためにも、まずは収入自体を増やすことを考えてみましょう。

貯蓄を増やすための方法を考える

貯蓄ペースをより確実に上げるためには、収入自体を増やすのと同時に、資産形成を進めるのがおすすめです。

資産形成とは、余剰金を投資などに回して、将来必要な金額を捻出することです。副業などとは異なり、ほとんど時間を割く必要がありません。家族の時間を大切にしながら、貯蓄ペースの向上を目指せます。

主な資産形成の方法としては、以下のようなものが挙げられます。

- 貯蓄(積み立て)

収入の一部を銀行に預け、利子により利益を得る方法です。強制力がないため継続に意志が必要であり、またリスクが少ないぶん利益もそれほど期待できません。貯蓄による資産形成を目指すなら、自動積立型や定期預金の利用がおすすめです。

- 保険や年金

毎月の掛け金を払い、条件を満たしたときに決まった金額を受け取る方法です。学資保険や個人年金保険などがこれにあたります。商品により利率や受取額が異なるので、よく比較・検討してから契約しましょう。

- 株式

株式の配当金や、株式自体の売買で利益を得る方法です。株式売買は相応の知識と経験を要するため、まずは配当金で利益を得ることから始めるのがいいでしょう。

- 債券

債券とは、国や企業、地方自治体などが借金をするときに、その証明として発行するものです。債券の利子、または債券自体の売買で利益が得られます。

- 投資信託

投資のプロにお金を預け、運用実績にあわせて配当を受け取る方法です。プロに任せられるため、経験や知識がなくとも、比較的少ないリスクで資産形成が進められます。

利益やそれに伴うリスクは、それぞれの方法により異なります。貯蓄の目標や元手となる金額などを考慮し、自分達にあったものを選びましょう。

まとめ

3人家族の生活費の平均は約28万4,000円であり、収入の20%を貯蓄、45%を固定費、35%を流動費に充てるのが理想と言われています。

お金に不安を感じるならば、まずは「マネソル」(特許あり)を利用して、ライフプランを作成してみましょう。

「マネソル」(特許あり)を利用すれば、質問に答えるだけで本格的なライフプランが作成できます。スマホで簡単に作成できるうえ、専門知識も必要ありません。さらに、資産シミュレーションや家計簿、ファイナンシャルプランナーへの相談など、家計管理・資産形成をサポートする機能が多数搭載されています。

お子さまとご夫婦の未来を豊かなものにするために、ぜひ「マネソル」(特許あり)をご活用ください。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役