20代が家計簿をつけるべき理由とは?具体的な項目やポイントを解説

家計

2022.08.30 Tue

貯蓄は大切と思いながらも、毎月の支払いで給料のほとんどを使い切ってしまう方も多いのではないでしょうか。節約しているつもりでも貯金が増えず、貯金を切り崩して生活している方も少なくありません。20代のうちに家計簿をつけ、資金管理するかしないかで将来の資産形成に大きな違いが出ます。貯金できる期間が長い20代のうちからコツコツとでも資産形成をしていくと、将来広い選択肢を得ることができるようになります。

今回は、20代が家計簿をつけるべき理由と、その具体的な方法について解説します。きちんと家計を管理し、大事なライフイベントの際も慌てず対処できるようにしましょう。

20代で家計簿をつけるメリットとは

家計簿の目的は記入ではなく、記入後に支出を振り返り気付きを得ることです。まずは20代で家計簿をつけるメリットをご紹介します。

収入・支出を把握することで無駄遣いを防げる

お金の出入りを可視化し把握することで、何にどの程度の支出をしているか、貯金するためにはどの支出を削るべきかがわかります。毎月の収入が不安定の方であれば、収入の管理もしていきましょう。

収入に対して支出の金額が上回っていないか、支出が多い場合は無駄な買い物をしていないか考えることは大切です。何となく買い物をしていると、どんなことにお金を使ったかがわかりません。

家計簿に慣れていない方は、まずは収入と支出を把握し、何に使ったかわからないお金をなくすようにしましょう。計画性のない消費が減り、無駄遣いの軽減につながります。

将来のために貯蓄できる

無駄遣いが減れば、自然と節約意識も高まり、将来のための貯蓄額を増やすことにもつながります。20代であれば数多くのライフイベントが待っており、結婚や出産、子どもができれば子どもの教育費などが必要になります。

節約ばかりではモチベーションも上がらないでしょう。上がらない方は、貯蓄用とご褒美用を分けるのもおすすめです。毎月5,000円はご褒美用に貯蓄し、10万円貯まったら旅行に行くなど具体的な目標があれば節約も楽しくなります。

若いうちから資産運用に取り組める

無駄遣いが減り貯蓄が増えれば、若いうちからお金に余裕ができ、資産運用にも取り組みやすくなります。

お金の余裕といっても、ほんの少しで構いません。少額でも若いうちからコツコツと積み立てれば、複利効果でまとまった利益が期待できます。20代で少額から始めた投資が、いずれ理想の家や老後を叶えたり、子どもの進路を後押ししたりといったことも、十分に考えられるでしょう。

また、若いうちの少額の資産運用は、今後より大きな資産運用を行うための、良い経験にもなります。

転職や独立のチャンスを逃しにくくなる

ある程度の社会人経験を積んだ20代の中には、転職や独立を考える方もいらっしゃるのではないでしょうか?

転職や独立は、その後の人生を大きく左右する、重要な変わり目です。しかし、お金の目処がつかなければ、思い切った挑戦はなかなかできません。

家計簿をつけて収入・支出のバランスを知ることは、今後のお金の見通しを立てることにもつながります。お金の不安を感じにくく、また貯蓄も増えやすいため、転職・独立のチャンスを逃しにくくなるでしょう。転職や独立が成功すれば、大幅な収入アップが見込めます。

20代の家計簿はどんな内訳・項目になる?

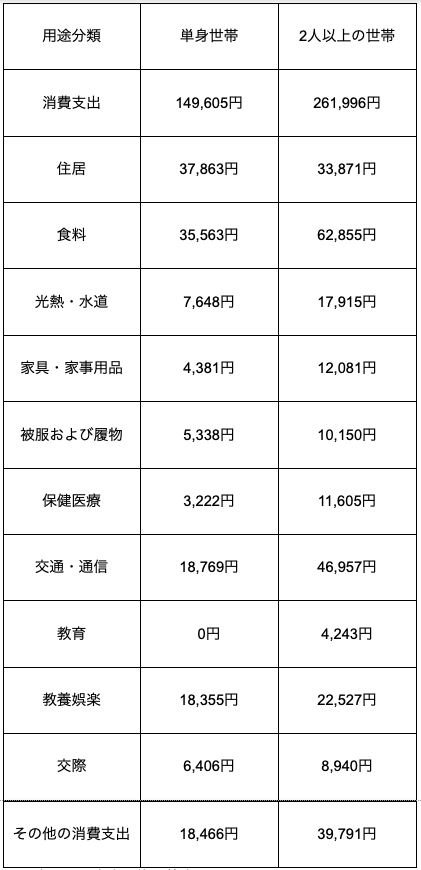

2020年に総務省統計局が公表した「家計調査 家計収支編」によると、30代の単身世帯と2人以上の世帯にかかる平均支出は以下のとおりです。

著者作成(※34歳以下の支出平均で算出)

以下で詳しく解説します。

住居(家賃)

■単身世帯の目安:37,863円

■2人以上世帯の目安:33,871円

住居にかかる費用が低いのは、調査の回答者の中で家賃・地代を支払っている世帯の割合が単身世帯で85.4%、2人以上の世帯では44.7%しかいないためです。また住宅費には家賃や住宅ローン、管理費などが含まれますが、上記の数字はあくまで平均であり、地方や都心とで住宅にかかる費用は大きく異なります。

20代単身者の年収は200~400万円が相場で、約6~7万円が家賃の支払いに充てられています。仮に家賃が7万円とすると、年間で84万円の費用が必要になる計算です。

食費

■単身世帯の目安:35,563円

■2人以上世帯の目安:62,855円

食費は食料品代や外食を含みます。このうち外食には単身世帯は13,191円、2人以上の世帯は13,881円かかっています。

水道光熱費

■単身世帯の目安:7,648円

■2人以上世帯の目安:17,915円

水道・光熱費は固定費になるため、節約には契約先の見直しも検討しましょう。手続きが面倒で先延ばしにする方も多いのですが、一度契約を変更してしまえば食費を削るよりも簡単に節約できます。

保健・医療費

■単身世帯の目安:3,222円

■2人以上世帯の目安:11,605円

治療には一部公的医療保険が適用されますが、病院代や薬代も症状によっては高くなります。基本ですが、どの病院やクリニックでも健康保険証を持参しましょう。

交通費・通信費

■単身世帯の目安:18,769円

■2人以上世帯の目安:46,957円

交通費と通信費のうち、通信費は単身世帯で8,666円、2人以上の世帯で13,451円かかります。通信費を見直す場合は、格安SIMへの乗り換えもおすすめです。キャリアを見直すとスマホの利用料が半額になる可能性もあります。

交際費

■単身世帯の目安:6,406円

■2人以上世帯の目安:8,940円

交際費とは、友人への贈答品・祝い金などのほか、接待用支出や職場、地域などにおける諸会費および負担費のことです。

交際費に回すお金を増やすことで、日々の生活が豊かに感じられます。収入の2割は交際費に回すなど、月々の支出にムラが出ないようにしましょう。また、12月・1月は帰省や忘年会、新年会などで外食が増える時期です。突然のお誘いに頭を抱えることがないよう、外食が多い時季に向け、資金を準備しておくようにしましょう。

教育・教養娯楽費

■単身世帯の目安:18,355円

■2人以上世帯の目安:26,770円

教養娯楽費には、書籍代や習い事の月謝、室内装飾品の購入や旅行および旅行にかかる交通費など高額な支出も含まれます。また、教育費には幼稚園や小学校の準備資金なども含まれるため、子どもの進学状況によって支出が変わります。

その他

■単身世帯の目安:28,185円

■2人以上世帯の目安:62,022円

収入に対して、その他の支出が2割を超える場合は、お金の使い方を考える必要があるかもしれません。貯金のことも考えて、収入に見合った楽しみ方を見つけましょう。

20代で家計簿をつける際の4つのポイント

大切なことは家計簿での管理を続けることです。そのためにはツールを活用し、簡単に管理できる環境を整えたり、項目を絞り管理しやすいようにしたりするなどの工夫が重要です。ここからは、家計簿をつけるときに重要なポイントを紹介していきます。

①アプリの活用で簡単に管理できる

家計簿は継続してこそ意味があります。手間になってつけ忘れが増えると、作業自体が面倒に感じて途中で挫折してしまうかもしれません。

家計簿アプリには、買ったものを記録するだけのシンプルなものから、クレジットカードや銀行口座と連携して資産管理できる高機能なアプリまでさまざまあります。紙の家計簿と違い、お金のやりとりがあった時点で収入の管理が簡単にでき便利です。また、数字だけではなく支出の項目によってグラフ化するものもあるため、一目でお金の流れが確認できます。

②家族構成・生活環境に合わせて必要な項目を設定する

項目は家族構成や生活環境に合わせて、必要な項目と不必要な項目に分けて管理しましょう。支出が大きいものを中心に選び、細かくなりすぎないように注意してください。おすすめの項目は以下のとおりです。

- 住居費

- 水道光熱費

- 食費

- 日用品費

- 娯楽費

- 通信費

家族や子どもがいる場合は、さらに細分化します。たとえば妻は美容費、子どもは塾代など、それぞれ必要な項目を追加しましょう。おすすめの項目は以下のとおりです。

- 住居費

- 水道光熱費

- 通信費

- 保険料

- 食費

- 日用品費

- 美容費

- 交際費

- 小遣い

- 子ども費

子どもの出費は多岐にわたるため、大きく子ども費と一括りにします。家計簿を続けるポイントは、管理項目を適度な数にまとめてシンプルにすることです。必要最低限の項目に絞り、手間をかけずに管理するようにしましょう。

③貯蓄の目標金額を決めて、達成できるよう収支を管理する

ただ記入しているだけでは、なんのために節約しているのか、いくら節約したらよいのかがわからず、モチベーションが維持できません。家計簿をつけるときは、収入を管理する目的と目標を決めましょう。

「30歳までに〇〇万円貯めて結婚資金にする」など目標と目的を決めれば、「月々〇万円ずつ貯金する」と具体的な数字が見えてきます。将来の目標は貯蓄のモチベーションアップにつながり、家計簿も継続しやすくなります。

④余裕があれば資産運用もおすすめ

少額でも手元に余裕があれば、資産運用も検討しましょう。20代であれば、比較的長期での投資が可能です。

長期投資のメリットは、少額から始められ、かつ複利効果の恩恵を十分に得られるという点です。たとえば投資信託の場合、100円からでも投資できます。最初は少額から始め、給料が上がってきたら徐々に増やすなど、収入に応じて投資額の調整も可能です。

複利効果とは、運用で得た利益を引き出さずに、元本に加えて再投資する方法です。運用する期間が長ければ長いほど運用益が雪だるま式に大きくなることが特徴です。たとえば、1万円を預けて、2%で1年間運用をすると200円の利息しかつきませんが、毎月1万円を30年間積み立て、年利2%の収益を得たと仮定すると、30年後には利息だけで132万円が付き、約492万円もの資産になります。

複利は、元本とこれまでについた利息を合わせた額に対して利息がつくため、投資期間が長いほど多くの恩恵を受けられます。

まとめ

20代から貯蓄を始める目的は、収入や支出を理解し無駄な費用を抑えることと、将来のために計画的な貯蓄をすることです。そのために、まずは家計簿をつけて支出を可視化してみましょう。

また、資金に余裕がある方は早めに資産形成を検討しましょう。貯蓄もひとつの手ですが、iDeCoやつみたてNISAなど、少額での投資を始めるのもおすすめです。

将来に向けて、きちんとした支出管理を行いたいと考えている方は、家計簿兼ライフプラン管理ツール「マネソル」(特許あり)の活用がおすすめです。資金管理に関する知識0でも、AIの提案にそって操作するだけで課題発見や目標金額にむけた支出管理が可能。解決方法が分からないときは、いつでもファイナンシャルプランナーに無料相談できます。20代から緻密な資金管理をし、理想の将来を考えてみましょう。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役