30代の家計簿の項目・費用目安を徹底解説!知っておきたい3つのポイントも紹介

家計

2022.08.30 Tue

30代を迎えると、結婚・出産・育児・住宅購入などさまざまなライフイベントが待ち受けています。これまでには経験したこともない大きな支出と向き合うことが増えることから、頭を抱えてしまう方も多いのではないでしょうか。

そこで今回は、30代にかかる費用を具体的にまとめました。生活費や各ライフイベントでかかる費用を表にして解説していきますので、将来かかる費用を把握し、計画的に貯金をしていきましょう。

30代の家計簿の項目・費用目安

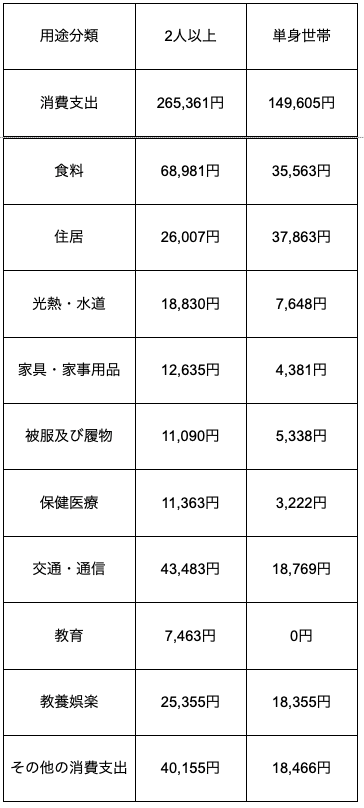

2020年に総務省統計局が公表した「家計調査 家計収支編」によると、30代の単身世帯と2人以上の世帯にかかる平均支出は以下のとおりです。

著者作成

※1.2人以上の世帯は34歳までの平均と、35歳から39歳までの支出平均を平均化したもの。

※2.単身世帯は34歳までの平均で算出。

上記を見ると、住居にかかる費用がやや低めなのがわかります。これは調査の回答者の中で、家賃・地代を支払っている世帯の割合が単身世帯で85.4%、2人以上の世帯で34.3%しかいないためです。仮に都内で暮らす場合、家賃の相場は8~9万円(1K/1DK)であるため、自身のケースに合わせて計算してみてください。

30代で家計簿をつけるべき理由

30代のうちに家計簿の習慣をつけておくと無駄な買い物が減り、将来のための貯蓄につながります。今のうちから計画的な支出を意識しましょう。

収支を見える化することで、節約につながる

お金の出入りを可視化し把握することで、何にどの程度の支出をしているか、貯金するためにはどの支出を削るべきかが見えるようになります。毎月の収入が不安定の方であれば、収入の管理も一緒に実践していきましょう。

収入に対して支出の金額が上回っていないか、支出が多い場合は無駄な買い物をしていないか考えることは大切です。反対にただ何となく買い物をしていると、何にお金を使ったのかがわからず、気づいたら残高が減っているということも少なくありません。

家計簿に慣れていない方は、まずは収入と支出を把握し、使途不明金をなくすようにしましょう。計画性のない浪費が減り、無駄遣いの軽減につながります。

計画的に貯蓄できる

30代を迎えると結婚や出産を経験し、ライフステージが変わる方も少なくありません。若いうちはお金を貯めるという意識があまりなくとも、ライフイベントが目前となると具体的に計画を立てられるようになります。大事なライフイベントの費用を無理なく支払うためにも、毎月家計簿をつけ貯蓄していく必要があるといえます。

30代以降に必要となる大きな費用

30代は生活費のほかに、これから起こるライフイベントの費用も視野に入れておく必要があります。特に大きな費用を必要とする、結婚・出産・住宅購入費・育児でいくらかかるのか見てみましょう。

結婚資金

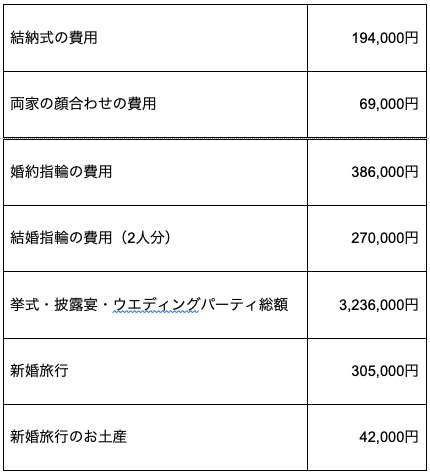

2021年にとある企業が公表した「結納・婚約~新婚旅行にまつわる金額 平均額一覧」によると、以下のとおりです。

著者作成

上記の表は各項目の平均的な費用ですが、合計すると約450万円かかります。

出産費用

出産までには入院・分娩費用と多くの費用がかかります。出産間近になり、予定外の出費がないようにあらかじめ出産にかかる費用を把握しておきましょう。

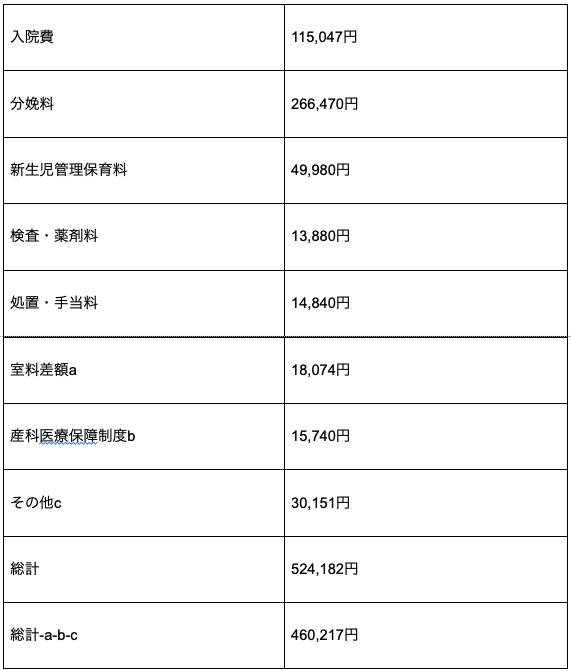

以下の表は、厚生労働省が令和元年に出産にかかる費用を算出したものです。

出典:出産育児一時金について

公的病院と私的病院でも出産費用は異なります。

正常分娩の場合、自由診療で行われているため、価格設定はさまざまです。また、無痛分娩や入院の際に病室を個室にした場合は別途追加料金もかかります。

一方、帝王切開など異常分娩の場合は麻酔・投薬・入院費用など保険適用されるのが一般的です。しかし、出産費用のすべてが適用となるわけではなく、助産師などのサポート料など「分娩介助料」は自己負担となります。そのほかにも、個室を選択した場合は差額のベッド代、病院の食事代、新生児管理保育料なども自己負担のため注意しましょう。

ます。

出産の際には、出産一時金という制度を利用できます。出産一時金とは、公的医療保険から出産時に子ども一人につき42万円が支給される制度です。それでもすべてをカバーできるわけではありません。出産に備え、あらかじめ費用を準備しておく必要があります。

住宅購入費・ローン返済

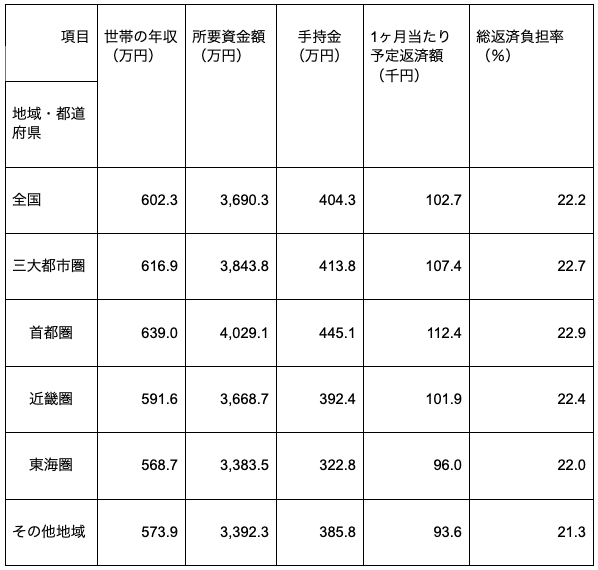

住宅の購入を考えている方は、ローンの返済額も検討する必要があるでしょう。フラット35が実施した地域別都道府県別主要指によると、1ヶ月当たりの予定返済額は102,700円で、返済額負担率は22.2%です。

大まかな地域でまとめた返済金額と返済負担率は以下のとおりです。

著者作成

子どもの教育費

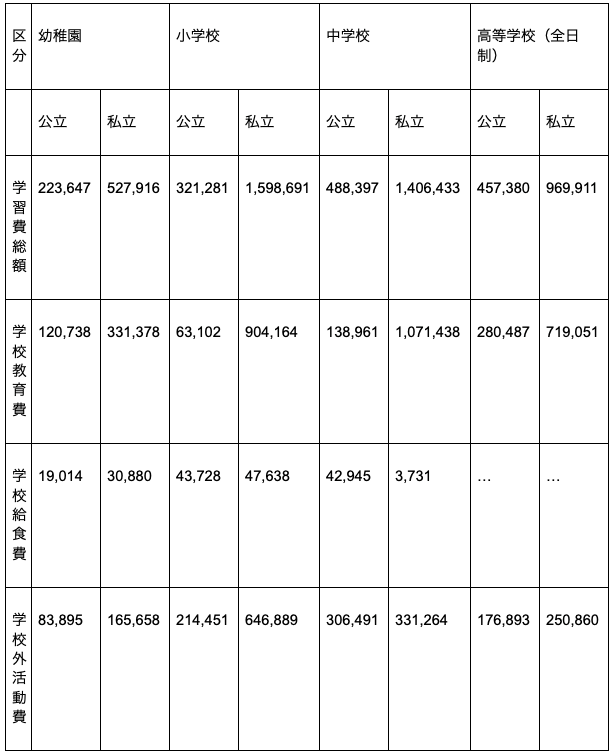

平成30年に文部科学省が実施した「子どもの学習費調査費」によると、以下の結果が出ています。(※単位は円)

出典:文部科学省「平成30年度子供の学習費調査の結果について」

上記の統計は一人当たりの教育費のため、子どもの人数によっては2倍、3倍と増えていきます。

30代でなるべく貯めておきたい2つの費用

結婚資金や教育費など、ライフイベントにかかる費用は人それぞれで、なかには用意する必要がない方もいるでしょう。しかし、老後の生活費と緊急予備資金は準備しなければなりません。

老後の生活費

2019年6月に金融庁が公表した「高齢社会における資産形成・管理」によると、夫65歳以上、妻60歳以上の無職高齢夫婦では、公的年金以外にも1,300~2,000万円程度の老後資金が必要とされています。公的年金や退職金、預貯金のほか、持ち家の有無や家族の健康状態により必要な額は変わりますが、必要最小限の老後資金は蓄えておく必要があるといえます。

退職時期が近づくにつれ、焦りが出ないように堅実な貯蓄をしていきましょう。

緊急予備資金

緊急予備資金とは、病気やケガで働けなくなる場合や、会社の倒産などで収入が途絶えてしまった場合に生活を立て直すために充てるお金のことです。予備資金の目安は生活費の3~6ヶ月といわれていますが、万が一のことを考えて1年分の資金を準備しておくとよいでしょう。

1ヶ月の生活で30万円を必要とする場合は、180~360万円の貯金をしておくと安心です。

30代で家計簿をつける際の3つのポイント

家計簿を継続させるためには、家族構成に合わせた項目を設定し、項目は適度に絞ることがおすすめです。また、30代は貯蓄だけでなく資産運用も検討する時期といわれているので、そちらの準備も進めていきましょう。

➀家族構成や生活環境に合わせて項目を設定する

項目は家族構成や生活環境に合わせて、必要な項目と不必要な項目に分けて管理しましょう。たとえば、家庭によって教育費や自動車費など不要な項目が出てきます。またペットを飼っている家庭であれば、ペット代の項目を立てると支出が把握しやすくなります。

一方、独身の方であれば収入はすべて自分のお金です。管理は支出が大きいものを中心に選び、細かくなりすぎないように注意しましょう。おすすめの項目は以下のとおりです。

- 住居費

- 水道光熱費

- 食費

- 日用品費

- 娯楽費

- 通信費

家族や子どもがいる場合は、さらに細分化します。たとえば、妻は美容費、子どもは学習費がかかるなど、それぞれの項目を追加しましょう。おすすめの項目は以下のとおりです。

- 住居費

- 水道光熱費

- 通信費

- 保険料

- 食費

- 日用品費

- 美容費

- 交際費

- 小遣い

- 子ども費

子どもの出費は多岐にわたるため、大きく子ども費と一括りにするのも有効です。

②項目数は適度にまとめ、管理しやすくする

家計簿を続けるポイントは、管理項目を適度な数にまとめてシンプルにすることです。意気込んで項目を多く作りすぎると面倒な作業になり、途中で挫折してしまうかもしれません。

たとえば住居費・水道光熱費・通信費・保険料などの合計支出項目は、固定費として一括りで管理するのもひとつの手です。食費も酒代や外食費と分けているなら、食費の項目でまとめましょう。必要最低限の項目に絞り、シンプルな支出管理を意識しましょう。

③将来のために資産運用も検討しよう

30代は、自身のキャリアプランやライフプランなどがある程度見えてくる時期です。将来の出費を大まかにとらえ、資産運用も検討してみましょう。iDeCoやつみたてNISAなど、低リスクの投資を続けて資産を増やすのがベターです。

まとめ

結婚・出産・育児・住宅購入など、30代は多くのライフイベントを迎える時期です。生活費にかかる費用とライフステージに向け貯蓄する金額を決め、計画的に貯蓄していきましょう。また、家計簿をつけていれば大切なイベントの際も慌てることなく対応できます。

将来に向けて、家計の支出や貯蓄について真剣に取り組みたい方は「マネソル」(特許あり)がおすすめ。

「マネソル」(特許あり)は家計簿管理ができるだけではなく、豊富なデータを元に緻密なライフプランを作成できるのが特徴です。結婚や出産など今後かかる費用と現在の支出を算出し、将来発生する可能性がある課題を発見します。緻密なライフプランを作成し、将来のお金の不安を解消しましょう。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役