0歳~22歳までにかかる子育て費用をシミュレーション!無理なく準備する方法も解説します

家計

2022.08.29 Mon

子どもが生まれ、「お金」の問題に直面している方も多いのではないでしょうか。「毎月いくら貯金すべきかわからない」「進学に必要なお金はどれくらい?」「どのように学費を準備したらいいの?」といった疑問がある場合、家族の収支と子育て費用のシミュレーションをすればその悩みは解決されます。

今回は、0~22歳までの子育てに必要な費用を細かく解説していきます。また、子育て費用を無理なく準備する方法についても触れているので、お金に関する問題を抱えている方はぜひ参考にしてください。

子育て費用の内訳は?

子育て費用は教育費と養育費の2種類に分類されています。子育て費用をシミュレーションする際は各費用の内訳を把握して、正確な額を算出しましょう。

教育費の内訳

教育費の内訳は以下のとおりです。

<教育費の内訳>

- 学校教育費

- 学校外教育費(塾や家庭教師、書籍などの費用)

- 学校外活動費(習い事など)

教育費は、学校内外を含めて子どもの教育にかかる費用を指します。

養育費の内訳

養育費の内訳は以下のとおりです。

<養育費の内訳>

- 衣類、服飾雑貨の費用

- 食費

- 生活用品の購入費用

- 医療費

- 保育費

- 携帯電話料金

- 定期的なおこづかい

- お祝い行事関係の費用

- 子どもが大人になった時のための預貯金や保険

- レジャー費用

養育費は、子どもの生活(教育関係を除く)にかかる費用を指します。

0歳から22歳までにかかる子育て費用をシミュレーション!

0歳から22歳までにかかる子育て費用を、年齢別にシミュレーションしていきましょう。

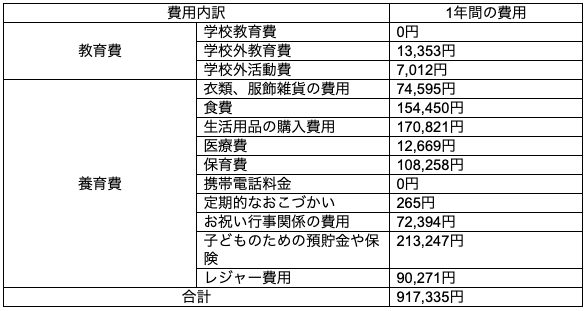

誕生~幼稚園に入るまでにかかる子育て費用

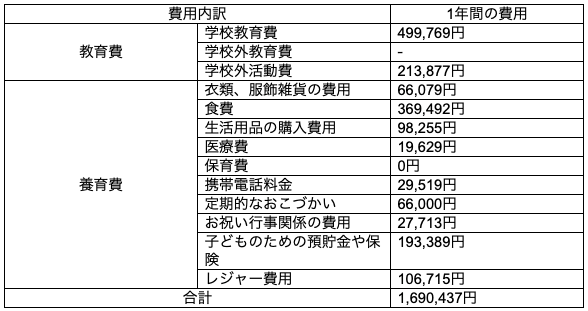

子どもの誕生~幼稚園(0~2歳)に入るまでにかかる子育て費用をシミュレーションします。

【誕生~幼稚園の費用シミュレーション】

参考:文部科学省 平成30年度子供の学習費調査の結果について

0~2歳児の場合、学校教育費はかからないものの、学校外教育・活動費用として家庭内学習用の教材や習い事に関する費用がかかります。また、教育費やおこづかい、携帯電話料金などは少ないものの、子どもの成長とともに費用は大きくなっていきます。将来に備えて、この頃から少しずつ貯金しておきましょう。

ただし、共働きやシングルマザー(ファザー)家庭の場合は、考え方が異なります。0~2歳の保育料は市区町村ごとに、世帯年収に応じて異なります。具体的には、「市区町村名 保育料 3歳未満」で検索してみると具体的にどれくらいかかるのかがわかりますが、一般的には、4万円~8万円(月額)でかかり、第二子以降は半額になるケースが多いです。

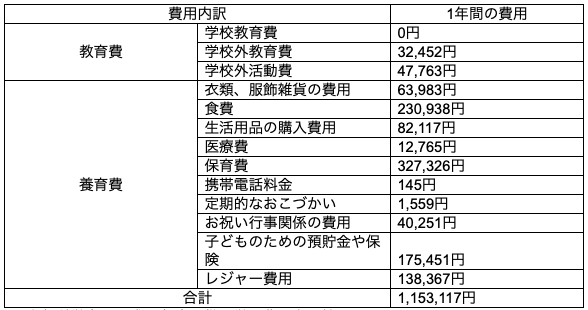

幼稚園生にかかる子育て費用

幼稚園生にかかる子育て費用をシミュレーションします。

【幼稚園生の費用シミュレーション】

参考:文部科学省 平成30年度子供の学習費調査の結果について

子供が3歳以上になると保育料無償化の対象となり、保育園、幼稚園ともに学費がほぼ0になります。共働き、シングルマザー(ファザー)家庭にとっては大きな保育料の負担が軽減されて一安心する時期でしょう。

一方でそうではない家庭にとっては、逆に支出が増える時です。

幼稚園生になると、学費はほぼ無料、かつ生活用品やお祝い、預貯金・保険などの費用が低くなりますが、幼稚園行事や会費、成長に伴うほかの費用は総じて上がります。

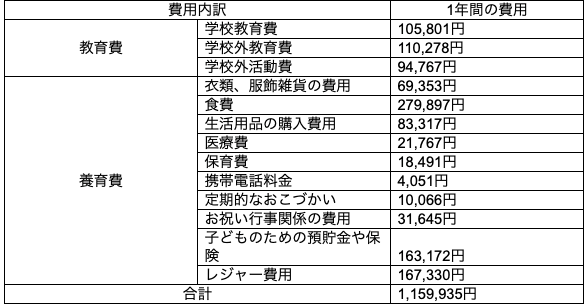

小学生にかかる子育て費用

小学生にかかる子育て費用をシミュレーションします。

【小学生の費用シミュレーション】

参考:文部科学省 平成30年度子供の学習費調査の結果について

小学生の場合、幼稚園生の頃より全体的にかかる費用は上がりますが、合計金額に大きな差はありません。これは、保育費が約300,000円少なくなったためです。小学生になると、保育費として発生するのは学童保育費のみになるため費用が大きく抑えられます。

一昔前までは、子供が小学生のうちが最も教育費が少なく貯金しやすい時期と言われていました。しかし、最近では、小学生のうちに習い事をたくさんさせ、費用を掛ける親も増えていますので、平均値とはいえ上下に大きなブレが生じることには注意が必要です。特に、進学塾に行かせる場合、昔は6年生で塾代を大きくかけることが一般的だったものが、最近では「4年生からかけないと一流中学には受からない」といった状態になってきています。一流進学塾でかかる年間の費用は100万円ほどです。いい学校に行かせたいと思っている親御さんは、ライフプランにしっかり入れておくことが賢明です。

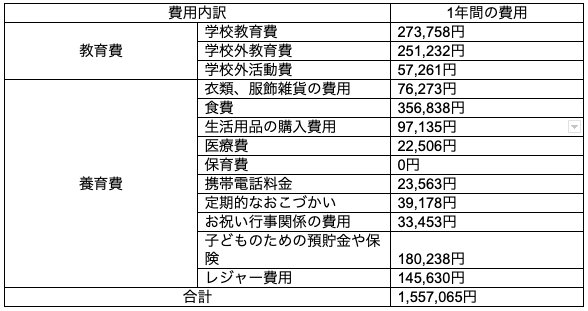

中学生にかかる子育て費用

中学生にかかる子育て費用をシミュレーションします。

【中学生の費用シミュレーション】

参考:文部科学省 平成30年度子供の学習費調査の結果について

中学生になると保育費はなくなるものの、教育費や食費、おこづかい、携帯電話料金などの費用が大きくなってきます。食費は特に大きなウェイトを占めていますが、工夫次第で抑えられる変動費(毎月固定されない費用)のひとつです。

また、小学生の時と同様、受験対策費用は2年生中盤あたりから始まることが一般的です。小学校の時ほどはかかりませんが、年間60-70万円ほどを見ておくと良いでしょう。私立中学からエスカレーターで上がる想定であればこの費用は不要になります。

高校生にかかる子育て費用

高校生にかかる子育て費用をシミュレーションします。

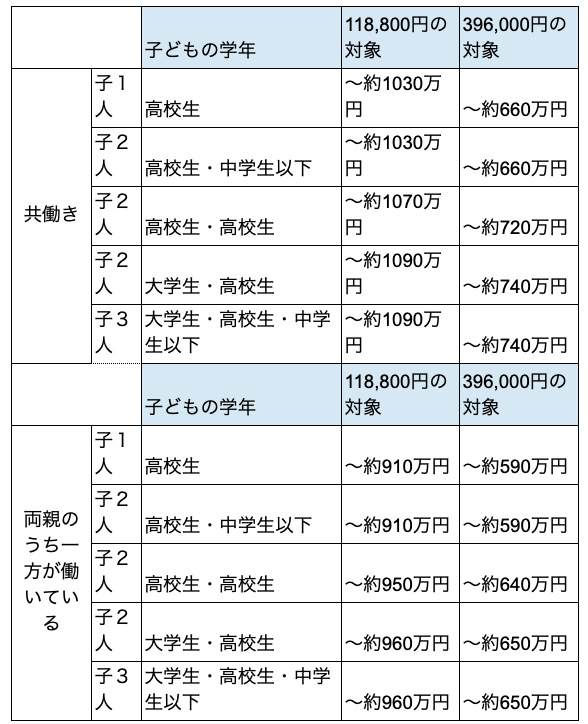

【高校生の費用シミュレーション】

参考:文部科学省 平成30年度子供の学習費調査の結果について金融広報中央委員会 クロス集計データ(高校生)

高校生の場合、教育費が中学生の頃より上がってきます。また、上記はあくまでも平均値であり、私立・公立では教育費に約50万円の差がありますが、一定の所得以下の家庭の場合、高校の学費は補助金をもらうことができます。データで出ている教育費の差は、一定の所得以上の親の家庭が学費を丸々払っているからです。補助金は、子供の年齢、数、所得に応じて違いますので、以下の表を見ながら相場をつかんでください。

著者作成

学費の他に、高校生になると行動範囲、食べる量、付合いの範囲が広がり、何かとお金の使用範囲も広がります。「○○ちゃんの家では貰っているのに僕(私)はない!」なんていう親子喧嘩が起きる前に、親が相場を知っておき、準備もしておくことが大切になります。

大学生にかかる子育て費用

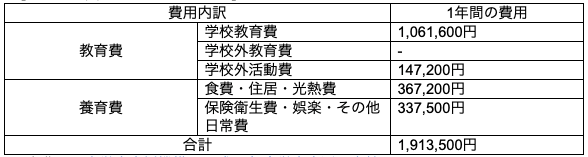

大学生にかかる子育て費用をシミュレーションします。

【大学生の費用シミュレーション】

参考:日本学生支援機構 平成30年度学生生活調査結果

大学の費用は学費のラストスパートでありながら飛びぬけて高額になります。大学生の場合、学費だけでも大きくなり、私立・国公立、理系・文系、医師系によって異なります。一般的なケースは、下表をご覧いただきたいのですが、学費以外にかかる費用も家庭によって大きくことなります。上表は1人暮らしをすることも含め、住居や光熱費なども含めてシミュレーションしていますが、条件によって大差が出るため目安としてください。仕送りをする場合、養育費(生活費)も参考に金額を検討してみてください。

著者作成

0歳から22歳までにかかる子育て費用の合計金額

0~22歳までにかかる子育て費用の合計金額を見ていきましょう。

【子育て費用の合計金額】

著者作成

上記はあくまでも平均値ですが、最低でもこの金額だと認識しましょう。私立と公立では費用に大きな差が生まれるため、家庭の経済状況に合わせて進学先を選ぶことも大切です。

子育て費用を無理なく準備する方法

子育て費用を無理なく準備する方法について見ていきましょう。

児童手当を全額貯金する

国が支給する児童手当をすべて貯金することで、約2,000,000円のお金が貯められます。さらに、各自治体には子どものいる世帯へ向けた助成や補助などもあり、これらを利用すれば子どもの将来に向けた貯金もよりしやすくなります。自治体によって支給条件や支給額が異なるので、ホームページや相談窓口などで詳細を確認しましょう。

定期預金や保険で積み立てる

定期預金や保険でコツコツ積み立てていけば、子育て費用を無理なく準備できます。定期預金であれば、毎月決まった額が自動的に専用口座へ移されるほか、簡単に引き出すこともできません。さらに、金融機関によっては、子どものいる家庭に向けた専用の定期預金プラン(普通預金より金利が上乗せされる)も提供されています。

また、積み立てタイプの保険の場合、保険料の一部を貯蓄に充てられるので、万が一の事態に備えつつも子育て費用を貯められます。保険期間が満期に達すれば、支払った保険料の総額以上のお金が受け取れることも魅力です。

投資をしてお金を増やす

投資を活用し、効率的に子育て費用を準備することも検討してみてください。投資といってもいくつか種類がありますが、「無理なく準備する」という点を踏まえると「つみたてNISA」がおすすめできます。

つみたてNISAとは、最大20年・年間40万円の非課税投資枠が設けられた投資方法です。この枠内であれば、投資で得られた利益に税金がかかりません。毎月少しずつ積み立てられるので、貯金のような感覚で始められるのも魅力です。

ただし、投資を始める際は「元本割れ」というリスクも理解しておきましょう。相場が下落すると、投資した金額よりも受け取れるお金が少なくなります。あらかじめ知識やノウハウを身につけ、リスクを少しでも抑えることが大切です。

まとめ

子育てには最低でも総額800万円以上の費用がかかります。大事なポイントは、「最もお金が減るのは大学である」ということです。そのため、「高校までの子供費用に関しては毎年の収入で賄う」「大学の費用はコツコツ貯める」ことを大事にして、子どもが生まれたときから少しずつ準備を始めましょう。

年代別にどのくらいの費用が発生するのか理解しておくことは重要です。費用の内訳を理解しておけば抑えるべき支出も把握できるので、無理のないペースで子育て費用を貯めていけるでしょう。

また、「全体像を把握したい」「どうやって貯蓄すべきかわからない」「いくら貯金するのが適正なのか」「今のままでは将来が心配」といった人は、「マネソル」(特許あり)を活用してみてください。「マネソル」(特許あり)はライフプランをシミュレーションできるツールで、自分や家族の将来を可視化します。収入と支出のバランスが適正かどうか、子どもの将来に備えられるか、などを「マネソル」(特許あり)で確認しましょう。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役