老後資金の貯め方は?いくら必要か、おすすめできる5つの貯め方を解説

資産形成

2022.12.14 Wed

老後の主な収入源となる公的年金ですが、これだけで豊かな老後生活を過ごすのは難しいといわれています。老後にゆとりある生活を送るためには、貯金や投資をして潤沢な資金を用意する必要があります。

今回は、おすすめの老後資金の貯め方を5つご紹介しますので、老後資金に不安を抱いている人や老後資金の貯め方を知りたい人はぜひ参考にしてください。

老後の資金はいくら必要?

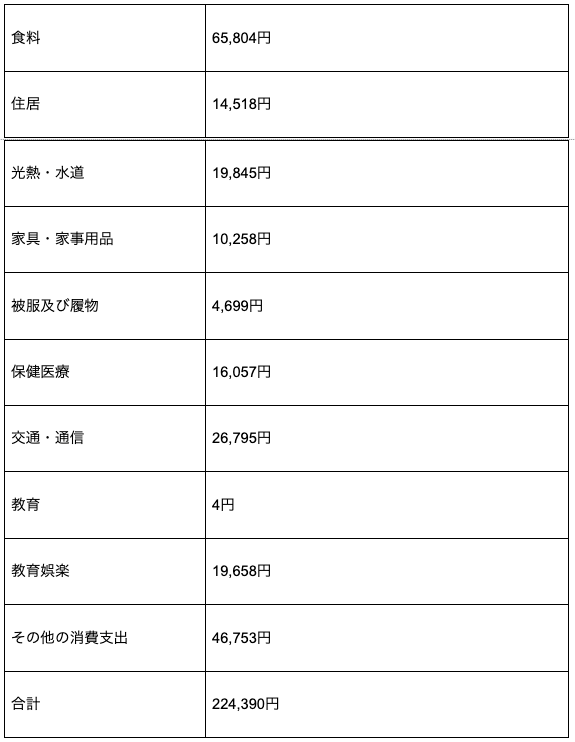

総務省が発表している2020年の「家計調査報告」データによると、65歳以上の夫婦のみ世帯の消費支出の平均額は224,390円となります。詳しい内訳は以下のとおりです。

その他の消費支出には交際費や仕送り金などが含まれており、食料、その他の消費支出、交通・通信の順に多くの割合を占めています。

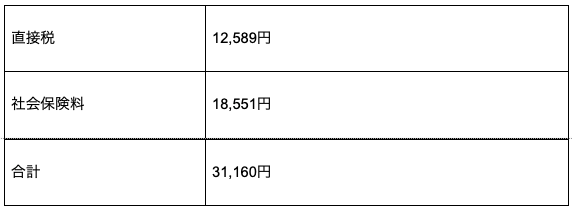

また、老後資金には消費支出以外にも非消費支出が必要です。非消費支出の内訳は以下のとおりです。

上記の消費支出・非消費支出を合計すると、65歳以上の夫婦のみ世帯は毎月約255,550円が必要です。

老後資金を公的年金だけで賄うのは難しい

仕事をリタイアした後の老後の主な収入源は公的年金です。公的年金には老齢基礎年金と老齢厚生年金の2種類があります。一般的に、会社員の方は老齢厚生年金、自営業やフリーランスだった人は老齢基礎年金がもらえます。

厚生労働省のデータを見ると、令和元年の公的年金受給額は以下のとおりです。

- 老齢基礎年金:56,049円

- 老齢厚生年金:146,162円

2つを合計しても202,211円となり、老後の平均支出額には毎月5万円ほど足りません。1年で換算すると約60万円も不足してしまうため、公的年金以外の老後資金の収入源を確保しておく必要があるのです。

30年間で「2,000万円」は最低限必要

上記の計算の通り1年で約60万円不足すると、95歳までの30年間で換算すると約2,000万円の赤字が発生します。医療技術の向上によって、平均寿命も徐々に延びています。そのため、老後の資金には約2,000万円の費用が必要だといえるでしょう。

ゆとりある生活なら「5,000万円」が目安

2,000万円は、老後の暮らしに必要な最低限の金額です。しかし、老後は介護費や葬儀費、急な入院・手術のお金やリフォームにかかる費用などさまざまな出費が必要になる可能性があります。

生命保険文化センターの「生活保障に関する調査」データによると、ゆとりある老後生活を送るには日常費用以外で+月14万円が必要といわれています。1年に換算すると168万円になり、95歳までの30年間を仮定すると約5,000万円が必要です。

ゆとりある生活に上乗せした金額の使途は、旅行やレジャー、趣味や日常生活費の充実、身内との付き合いが半数を占めます。老後生活でこれらの暮らしにお金を使いたい人は、5,000万円前後のお金を貯めておく必要があるのです。

老後資金の貯め方は?おすすめできる5つの方法

老後資金は、公的年金だけでは賄うことが難しいことがわかりました。お金に困らない老後生活を送るためには、公的年金以外の老後資金の貯め方を知っておく必要があります。

ここではおすすめの老後資金の貯め方を5つご紹介します。それぞれの方法に異なる特徴があるため、自分に合った方法で老後資金を貯めていきましょう。

老後資金の貯め方①:定年後も働く

老後資金を蓄えるために、定年後も働くという方法を取る方も少なくありません。上記で解説した、公的年金だけで不足する金額は毎月約5万円です。夫婦2人が毎月約5万円稼ぐことは、決して難しいことではありません。

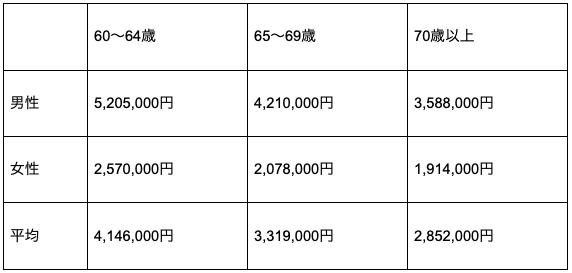

国税庁の「民間給与実態統計調査」データによると、60歳以上の平均年収は以下のとおりです。

2021年4月に施行された「高年齢者雇用安定法」で、定年の年齢が70歳まで引き上げられました。本人が希望すれば70歳まで継続雇用も可能なため、会社員の人は同じ会社で70歳まで働くことが可能です。

平均年収が300万円と仮定すると、月収は25万円となり毎月の不足額を大きく超えます。そのため、身体が元気なうちはできるだけ長く働くことで、ゆとりある老後生活のための資金を貯めることができます。

老後資金の貯め方②:生活費を見直す

毎月5万円の不足額を補うには、毎月の支出額を見直すことも重要です。無駄な出費を減らすことで、その分を貯蓄に回すことができます。

生活費の削減は、以下の項目を見直してみましょう。

- 食費:外食を控える、まとめて買い物する、スーパーの割引を活用する

- 光熱費:契約プランを見直す、節約を意識して使用する、セット割引を活用する

- 通信費:格安SIMに乗り換える、契約プランを見直す、不要なサブスクを解約する

- 車関連費用:保険を見直す、費用が安い車検業者を選ぶ

これらの費用を削るだけで、毎月1万円以上の支出を抑えることができます。たとえばスマホを格安SIMに乗り換えると、毎月6,000円以上の節約が可能です。それぞれの費用を見直し、浮いたお金は老後資金に回しましょう。

老後資金の貯め方③:定期預金や保険で積み立てる

定期預金とは、期間を決めてお金を貯める方法の貯蓄です。たとえば満期を60歳に設定した場合、60歳までは毎月一定額が貯金され、それまでは引き出すことができません。一般的な貯金よりも金利が高いため、貯蓄するだけで高い収益を得ることができます。

お金の積み立ては、貯蓄だけでなく保険によっても可能です。老後資金を貯めるための保険のひとつに、個人年金保険が挙げられます。個人年金保険とは自分で加入するタイプの年金制度で、契約時に定めた年齢を迎えると年金形式でお金を受け取れます。

契約すると自動的に老後資金が積み立てられるため、着実に老後資金を貯めることが可能です。お金をもらえる年齢を選ぶことができるので、将来のライフプランに合わせて自由な設定ができるのも大きなメリットです。

老後資金の貯め方④:老後資金を準備できる制度を活用する

定期預金や保険でお金を積み立てる以外にも、一部の企業が採用している「財形貯蓄」制度を使うのも有効です。財形貯蓄は自分の給料から自動的に貯蓄されるため、自分の意思とは関係なく堅実な貯金が叶います。

また、お金を貯めるだけでなく、投資をして今の資産を運用することも老後資金を貯金する方法のひとつです。ハイリスクハイリターンの投資は老後資金を減らす可能性もあるため、リスクが低く節税対策にもなる投資を検討しましょう。

個人型確定拠出年金の「iDeCo」は、自分で選んだ運用方法でお金を増やす私的年金制度です。個人年金保険と似ていますが、iDeCoには所得税と住民税を控除できるメリットがあります。自営業・会社員などで利用上限額が異なるため、無理なく資金運用したい人は事前に確認しておくことをおすすめします。

少額投資非課税制度である「つみたてNISA」は、株式投資やFXよりも低リスクでできる投資です。つみたてNISAの商品は金融庁が定めた投資信託のみで、専門家が選定や運用を行ってくれるため、投資初心者にもチャレンジしやすい投資方法といえます。

老後資金の貯め方⑤:資産運用をする

効率よく老後資金を貯めたい人は、資産運用にチャレンジしましょう。しかし、資産運用の中にはリスクが高いものもあるため、投資初心者の人にはあまりおすすめできません。

代表的な資産運用には、以下の5つが挙げられます。

- 株式投資

- FX投資

- 仮想通貨投資

- 債券投資

- 不動産投資

これらは投資によって得られる金額が異なるため、それぞれのメリット・デメリットを理解して、資産運用を始めることが重要です。

老後生活の設計は30~40歳代から始めよう

収入面で安定期を迎える30〜40歳は、老後生活のライフプランを考えるのにおすすめの時期です。家族の生活費や子どもの教育費、親の介護費などさまざまな支出が必要になる時期ですが、将来の老後資金にも目を向けてみましょう。

老後資金のために35歳から毎月3万円貯金すると、一般的に定年を迎える65歳には1,080万円貯めることができます。できるだけ早い時期から貯金を始めておくことで、十分な費用を用意することができるのです。

老後の生活設計には、まずは以下の2つを考えてみましょう。

- 退職後の生活費

- 年金、退職金の金額

これらがわかると退職時に不足する金額が明らかになり、退職までにどれくらいか貯めるべき金額が明確です。老後の年金額を知るためには、「ねんきんネット」に登録することで支給見込み額を試算できます。

まとめ

65歳以上の夫婦世帯の場合、老後にかかる支出は月約23万円です。しかし、もらえる公的年金は毎月約20万円のため、毎月3万円の赤字が発生してしまいます。老後資金を貯めるときは、今回ご紹介した5つの方法を参考にして無理のない範囲で取り組んでみてください。

また、ライフプランシミュレーションができる「マネソル」(特許あり)では、将来的に必要な老後資金を貯めるために毎月どのくらい貯金するべきかが細かくシミュレーションできます。さらに専門的な疑問点については、ファイナンシャルプランナーへの相談もできるため、これから本格的に老後資金を貯めていきたい方は、ぜひ「マネソル」(特許あり)を活用してみてください。

監修

株式会社アルファ・ファインシャルプランナーズ 代表取締役