住宅ローンは数十年単位で返済を続けるため、「できるだけ金利が低いローンがいい」と考える人がほとんどでしょう。

住宅ローンを選ぶ際のポイントは、金利タイプはもちろん、保証料や団体信用生命保険(団信)の補償範囲など、さまざまです。

今回は、各社住宅ローンの最新金利やサービスなどを比較し、お得で優遇サービスを受けられるローンをご紹介します。

自分のライフプランや資金計画に合った住宅ローンを見つけて、返済負担を抑えましょう。

住宅ローンを取り扱っている機関

住宅ローンは、都市銀行や地方銀行、ネット銀行、信用金庫、住宅金融支援機構(フラット35)など、さまざまな機関が取り扱っています。

それぞれ金利やサービス、審査基準が異なり、どこが合うかは利用者の収入や信用度によって変わってくるでしょう。

まず、それぞれの金融機関にどのような特徴があるのか、詳しく見ていきましょう。

都市銀行

都市銀行(メガバンク)の住宅ローンは、比較的金利が低めに設定されることが多く、その一方で審査が厳しいのが特徴です。

都市銀行は全国各地に実店舗を展開しており、「窓口でスタッフと相談しながら住宅ローンを検討したい」という方に向いているでしょう。

お仕事帰り・土日祝もご相談できます。

平日15時までに関わらず、ご都合のよい時間帯でご相談できます。

みずほ銀行「住宅ローンのご相談・お問い合わせ」

期間限定の金利優遇キャンペーンを打ち出している都市銀行も多く、思わぬ好条件で借りられる場合もあります。

都市銀行の住宅ローンには、「固定金利型」「変動金利型」「変動+固定型」など、さまざまなタイプがあります。

地方銀行

地方銀行は地域ごとに根強い顧客基盤を持っており、地域のユーザーが利用しやすい住宅ローンを提供しているのが特徴です。

営業エリアが限定される代わりに、住宅ローンにおいても都市銀行にはない独自のキャンペーンやサービスを提供している場合があります。

独自の疾病保障が手厚い住宅ローンがあったり、地元の不動産会社と提携した優遇制度を用意したりするなど、地域性を活かした施策があるのも魅力です。

地方銀行は、競争激化により待っているだけでは住宅ローンのお客様は来てくれません。

そのため、不動産の売り情報を不動産業者から集めたり、新築のハウスメーカーにも顔が利くよう挨拶回りをするなど、昔ながらの営業姿勢を持ち続けています。

ダイヤモンド不動産研究所「地方銀行で住宅ローンを借りても大丈夫? 銀行員がメリット・デメリットを解説!」

また、地方銀行には、対面で時間をかけて相談できる安心感があります。大手メガバンクに比べると支店数は少ないですが、そのぶん担当者とじっくりコミュニケーションが取れるため、融通を利かせた審査や条件変更に応じてもらえるケースもあるでしょう。

地元でマイホームを建てたい人や、窓口で相談しながら、じっくり住宅ローンを検討したい人に最適な金融機関といえます。

ネット銀行

ネット銀行は、実店舗がなく店舗運営コストが低いため、低金利の住宅ローンを提供しているのが特徴です。

また、仕事などで忙しくて店舗に行く時間がないユーザーには、窓口に行かなくてもWebで完結するネット銀行のほうが便利でしょう。

一方で、対面相談ができないことから、自分で情報をリサーチし比較検討しなければいけない点には注意が必要です。

また、ネット銀行では定期的に金利優遇キャンペーンを実施していることが多く、タイミング次第では都市銀行よりも低金利で借り入れが可能です。

信用金庫

信用金庫は地域の中小企業や個人事業主を支援する組織のため、地元で家を建てたい人や、事業を展開したい人におすすめの金融機関です。

店舗兼住宅や中古物件など、他行では断られがちな案件でも融資をしてくれる場合があります。

また、住宅ローンの審査で影響する「雇用形態」に関する基準も緩く、地域の企業に勤めている場合は、地域企業の実態に詳しい担当者が積極的に融資をしてくれる場合があります。

そのため、将来にわたって地元で事業や生活を続けたい人には、おすすめの金融機関といえるでしょう。

ただし、信用金庫を利用する場合は、「営業エリア内に居住・勤務していること」など、指定の要件を満たす必要があります。

住宅の新築、購入、増改築資金のほか、他の金融機関で借りている住宅ローンのお借り換えにもご利用できます。

城南信用金庫「城南スーパーマイホーム」

(ご利用は、当金庫の営業地域内にお住まいか、営業地域内の事業所に勤務されている方に限らせていただきます。)

金利はメガバンクやネット銀行と比べるとやや高めですが、手厚いサービスや対面で相談できる点などを考慮し、トータルでメリットがあるなら利用してみる価値はあるでしょう。

ろうきん

ろうきん(労働金庫)は、労働者を支援する側面があり、メガバンクや地方銀行ほど審査は厳しくありません。

勤続年数が短い、または年収に不安がある場合でも、ろうきんの組合員であれば多少優遇してくれる場合もあります。

契約社員・パート社員の方や、自営業者等の方も一定の条件を満たせばご利用いただけますので、 最寄りの営業店にお問い合わせください。

中央ろうきん「住宅ローン」

ただし、ろうきんは営利目的の金融機関とは異なり、商品のバリエーションやキャンペーン面では、都市銀行やネット銀行より劣ります。

また、投資用やセカンドハウスの購入目的での住宅ローン利用はできません。事前に商品概要を確認し、自分の状況に合っているかを見極める必要があります。

フラット35

フラット35は、住宅金融支援機構と金融機関が提携して提供する、全期間固定金利の住宅ローンです。

フラット35の金利は返済終了まで一定で、金利変動リスクを避けたい人におすすめです。

また、団信への加入が任意なため、持病を理由に銀行の住宅ローンを利用できない人も、選択肢の一つとして検討できるでしょう。

ただし、フラット35を利用する場合は、一定の技術基準を満たした物件であることが必要です。具体的には、住宅の耐震性や断熱性能など、住宅金融支援機構が定める技術基準をクリアしている必要があります。

さらに、他の住宅ローンに比べて初期費用(事務手数料や保証料)が高めに設定されているケースが多く、総費用をしっかり確認することが重要です。

しかし、借入時に金利が固定され、返済額が変わらない安心感があるフラット35なら、将来の収入変動が心配な方や、長期的な資金計画を安定させたい方でも安心して利用できるでしょう。

【変動金利型】おすすめの住宅ローン10選!

住宅ローンを組む方の大半が選択する変動金利型の住宅ローンの中から、低金利でサービス内容が充実している銀行を10選紹介します。

低金利という面では、やはりコストを下げられるネット銀行が強い印象です。

SBI新生銀行「パワースマート住宅ローン」(変動金利半年型・自己資金10%以上)

| 金利タイプ ローンプラン | 変動金利 変動金利半年型 |

|---|---|

| 金利 | 年0.410% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 ・所定の要介護状態(安心保証付団信) →ローン残高が0円 |

| 特約付団信 | ・がん診断(金利+年0.1%) →ローン残高が0円 ・余命6ヶ月の宣告(金利+年0.1%) →ローン残高が0円 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 無料 |

| 全額繰上返済手数料 | 無料 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時20歳以上65歳以下 完済時年齢が80歳未満 |

| 審査回答や借入までの期間 | 仮審査:数日程度 本審査:1週間程度 借入:1ヶ月半程度 |

| 借入可能額 | 500万円以上3億円以下 (10万円単位) |

| 借入期間 | 5年以上35年以内 (1年単位) |

| 返済方法 | 元利均等返済 |

| メリット | デメリット |

|---|---|

| 頭金が10%以上で優遇金利を受けられる 繰上返済は一部でも全部でも無料 来店不要でネットで借りれまで完了 要介護状態時にローン残高が0円になる安心保証付団信が無料 | リフォーム費用も込みでの借入は難しい 対面での窓口がないのでいざという時にサポートが物足りなく感じる可能性がある 半年に一度金利が変動するので、こまめにチェックする必要がある |

なし

※SBI新生銀行の注釈・注意事項

auじぶん銀行「住宅ローン」(全期間引下げプラン・自己資金20%以上)

| 金利タイプ ローンプラン | 変動金利 全期間引下げプラン |

|---|---|

| 金利 | 年0.344% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 ・がん+4大疾病 →ローン残高が半分 |

| 特約付団信 | ・がん+全疾病(金利+年0.05%) →ローン残高0円+月々の返済額保障 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 無料 |

| 全部繰上返済手数料 | 基本無料※1 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時満18歳以上満65歳未満 完済時満80歳 |

| 審査回答や借入までの期間 | 仮審査:最短即日 本審査:1週間程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 500万円以上2億円以下 (10万円単位) |

| 借入期間 | 1年以上50年以内 (1ヶ月単位) |

| 返済方法 | 元利均等返済 元金均等返済 |

| メリット | デメリット |

|---|---|

| ネット銀行の中では一番手厚い団信 auのインフラ利用でさらに金利優遇あり 返済方法は元利均等と元金均等の2通りから選べる 仮審査の回答が最短当日とスピーディー | さらに金利優遇を受けるためにはau回線、じぶんでんき、J:COM NETなどを契約する必要あり 変動金利の中でも低金利にプランにするには自己資金が20%以上必要 |

モバイル、でんきなど4つのプランの組み合わせを使えば最大で年0.15%金利を引下げ

期間:未定(現状は無期限)

※auじぶん銀行の注釈・注意事項

※1:固定金利特約適用中の場合は、33,000円(税込)の手数料がかかります。

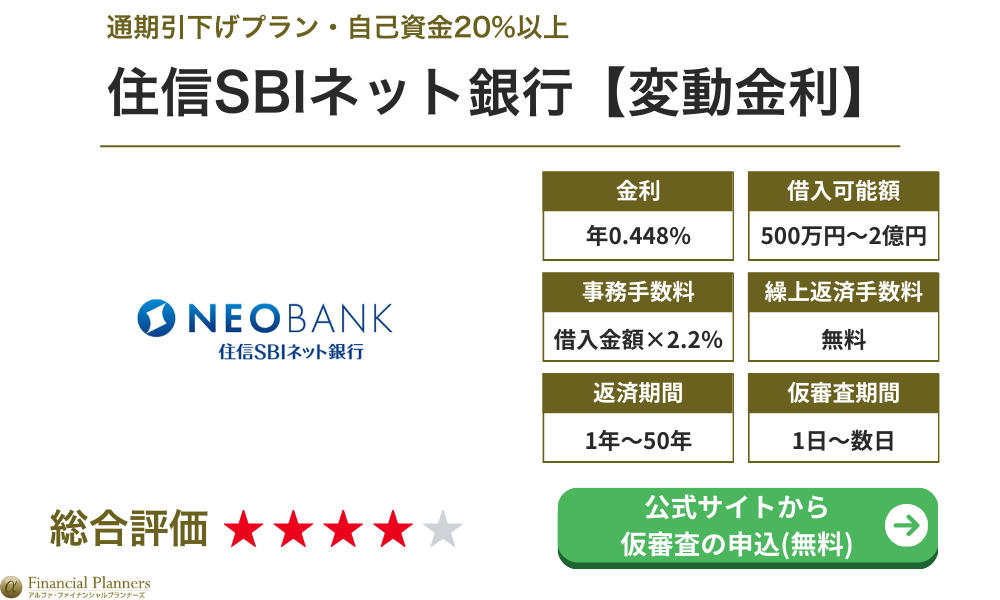

住信SBI銀行「住宅ローン」(通期引下げプラン・自己資金20%以上)

| 金利タイプ ローンプラン | 変動金利 WEB申込コース 通期引下げプラン |

|---|---|

| 金利 | 年0.448% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 ・3大疾病(50歳以下) →ローン残高が半分 |

| 特約付団信 | ・3大疾病(40歳未満 金利+年0.2%) →ローン残高が0円 ・3大疾病(40歳以上 金利+年0.4%) →ローン残高が0円 ・3大疾病(50歳超 金利+年0.25%) →ローン残高が半分 ・3大疾病(50歳超 金利+年0.4%) →ローン残高が0円 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 無料 |

| 全部繰上返済手数料 | 基本無料※1 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時満18歳以上満65歳以下 完済時満80歳未満 |

| 審査回答や借入までの期間 | 仮審査:当日〜3営業日 本審査:1週間〜数週間程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 500万円以上3億円以下 (10万円単位) |

| 借入期間 | 1年以上50年以内 |

| 返済方法 | 元利均等返済 元金均等返済 |

| メリット | デメリット |

|---|---|

| 低金利で人気のネット銀行 申込時の年収や雇用形態での審査基準が低め 手厚い団信が無料で付帯 最大50年まで借入できる | 特約付団信の上乗せ金利が少々高め 自営業者、会社経営者の場合は審査回答にかかる日数が大幅に延びる可能性がある |

なし

※住信SBIネット銀行の注釈・注意事項

※1:固定金利特約期間中は33,000円の手数料がかかる

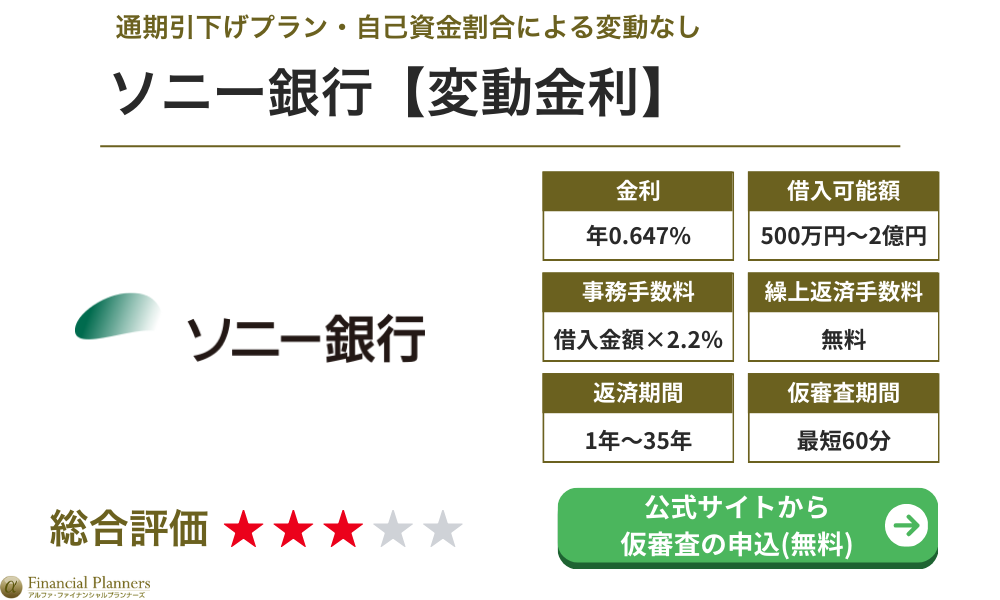

ソニー銀行「変動セレクト住宅ローン」

| 金利タイプ ローンプラン | 変動金利 変動セレクト住宅ローン |

|---|---|

| 金利 | 年0.647% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害、余命半年 →ローン残高が0円 ・がん →ローン残高が半分 |

| 特約付団信 | ・がん(金利+年0.1%) →ローン残高が0円 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 無料 |

| 全部繰上返済手数料 | 無料 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時満20歳以上 借入時満65歳未満 完済時満85歳未満 |

| 審査回答や借入までの期間 | 仮審査:数日程度 本審査:1週間程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 500万円以上2億円以下 (10万円単位) |

| 借入期間 | 1年以上35年以下 (1ヶ月単位) |

| 返済方法 | 元利均等返済 |

| メリット | デメリット |

|---|---|

| 繰上返済手数料は一部、全部ともに無料 自己資金がいくらでも適用金利は変わらないので、頭金が少なくても低金利で借りられる がん50%保障の団信が無料で付帯している | 他のネット銀行と比較するとそこまで低金利とはいえない 返済方法は元利均等返済のみ |

なし

※ソニー銀行の注釈・注意事項

PayPay銀行「住宅ローン」(全期間引下型)

| 金利タイプ ローンプラン | 変動金利 全期間引下型 |

|---|---|

| 金利 | 年0.420% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害、余命半年 →ローン残高が0円 ・がん+全疾病 →ローン残高が半分 |

| 特約付団信 | ・がん+全疾病(金利+年0.1%) →ローン残高が0円 |

| 事務手数料 | 無料 |

| 一部繰上返済手数料 | 基本無料※1 |

| 全部繰上返済手数料 | 33,000円 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時20歳以上65歳未満 完済時80歳未満 |

| 審査回答や借入までの期間 | 仮審査:数日程度 本審査:1週間程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 500万円以上2億円以下 (10万円単位) |

| 借入期間 | 1年以上35年以内 (1ヶ月単位) |

| 返済方法 | 元利均等返済 |

| メリット | デメリット |

|---|---|

| ネット銀行ならではの低金利で借りられる ペアローンを組んでいる際、ペア連生団信が利用できる 最短半月程度と、契約・融資までがとても早い がん50%保障や全疾病の団信が無料で付帯 | 年齢条件を満たしていても、自営業者や会社経営者は申込ができない 全部繰上返済は手数料がかかる 返済方法は元利均等返済のみ |

新規借入が変動金利 年0.420%を適用

期間:事前審査申込2025年3月14日(金)まで

※PayPay銀行の注釈・注意事項

※1:ホームページ上での手続きは無料。電話での手続きは5,500円

イオン銀行「住宅ローン」(全期間金利優遇プラン・自己資金20%以上)

| 金利タイプ ローンプラン | 変動金利 全期間金利優遇プラン |

|---|---|

| 金利 | 年0.530% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 ・がん →ローン残高が半分 |

| 特約付団信 | ・がん(金利+年0.1%) →ローン残高が0円 ・8疾病(金利+年0.3%) →ローン残高が0円など |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 無料 |

| 全部繰上返済手数料 | 55,000円 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 申込時満18歳以上 借入時満71歳未満 完済時満80歳未満 |

| 審査回答や借入までの期間 | 仮審査:数日 本審査:2週間〜1ヶ月程度 借入:2週間〜1ヶ月程度 |

| 借入可能額 | 200万円以上2億円以内 (10万円単位) |

| 借入期間 | 1年以上35年以内 (1カ月単位) |

| 返済方法 | 元利均等返済 |

| メリット | デメリット |

|---|---|

| 自己資金を20%以上入れれば優遇金利で借りられる 有料で会社都合の失業に対しての保障がついている 本審査や契約手続きは店頭でも行うことができるので、担当者に細かく確認したい場合はおすすめ | 完済時年齢が満80歳未満と、他の銀行に比べると年齢が低いといえる 全部繰上返済をする場合は一律で55,000円がかかる 返済方法は元利均等返済のみ |

なし

※イオン銀行の注釈・注意事項

みずほ銀行「住宅ローン」(ローン取扱手数料型)

| 金利タイプ ローンプラン | 変動金利 ローン取扱手数料型 |

|---|---|

| 金利 | 年0.375% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 |

| 特約付団信 | ・8大疾病保障 ・がん団信 |

| 事務手数料 | 借入金額×2.2%(税込)※1 |

| 一部繰上返済手数料 | 基本無料※2 |

| 全部繰上返済手数料 | 33,000円 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 満18歳以上71歳未満 完済時満81歳未満 |

| 審査回答や借入までの期間 | 仮審査:最短即日 本審査:1週間程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 50万円以上3億円以内 (1万円単位) |

| 借入期間 | 1年以上35年以内※3 (1年単位) |

| 返済方法 | 元利均等返済 元金均等返済 |

| メリット | デメリット |

|---|---|

| 公式サイトのAI事前診断ですぐに簡易審査ができる 大手都市銀行の住宅ローンなので安心 変動金利型はネット銀行に劣らない水準の低金利 自己資金比率は関係ないので、頭金がなくても低金利で借りられる | 無料の特約付団信はない 夫婦での収入合算は不可能 一部繰上返済手数料は店舗での手続きでと33,000円かかる |

なし

※みずほ銀行の注釈・注意事項

※1:その他に保障会社への事務手数料として33,000円が必要

※2:みずほダイレクト(インターネットバンキング)での手続きは無料。店舗での手続きは33,000円

※3:固定金利選択方式は2年以上35年以内、全期間固定金利方式は11年以上35年以内

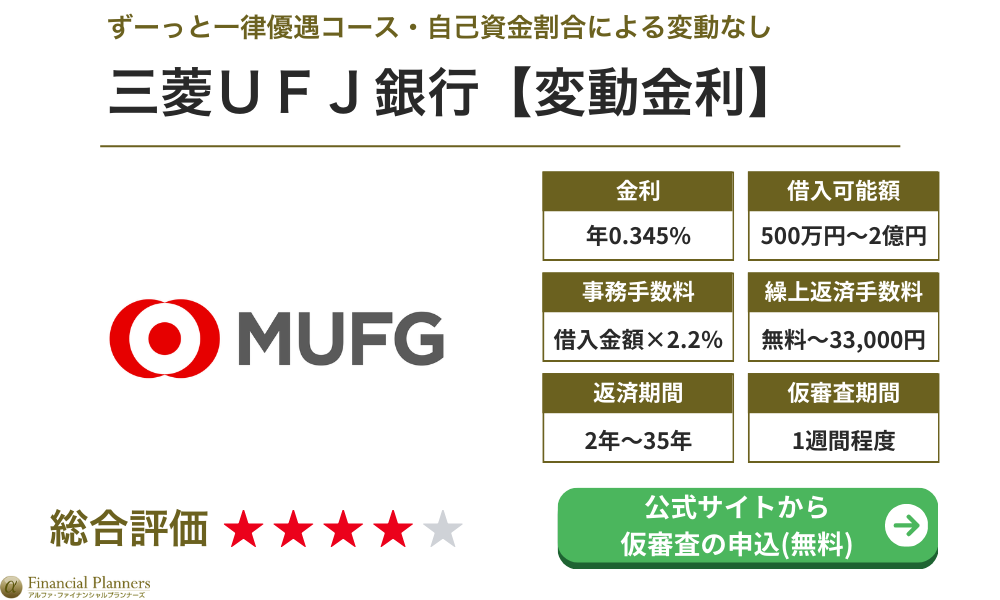

三菱UFJ銀行(ずーっと一律優遇コース)

| 金利タイプ ローンプラン | 変動金利 ずーっと一律優遇コース |

|---|---|

| 金利 | 年0.345% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 |

| 特約付団信 | ・3大疾病(金利+年0.15%) →ローン残高が半分 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 一部無料※1 |

| 全部繰上返済手数料 | 16,500円〜※2 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 借入時18歳以上70歳の誕生日まで 完済時80歳の誕生日まで |

| 審査回答や借入までの期間 | 仮審査:最短即日 本審査:1週間〜1ヶ月程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 500万円以上2億円以内 (10万円単位)※3 |

| 借入期間 | 2年以上35年以内 (1年単位) |

| 返済方法 | 元利均等返済 元金均等返済 |

| メリット | デメリット |

|---|---|

| 変動金利を据え置いたことでネット銀行に劣らない低金利を実現できている 団信内容が充実している メガバンクの住宅ローンなので対応なども安心 | 無料の特約付団信はない 一部繰上返済をする際、インターネット以外での手続きは有料 全部繰上返済をする際は最低16,500円の手数料がかかる |

なし

※三菱UFJの注釈・注意事項

※1:インターネットでの手続きは無料、テレビ窓口での手続きは5,500円、窓口での手続きは16,500円

※2:インターネットでの手続きは16,500円、テレビ窓口での手続きは22,000円、窓口での手続きは33,000円

※3:1億円を超える部分については別途ローン契約が必要

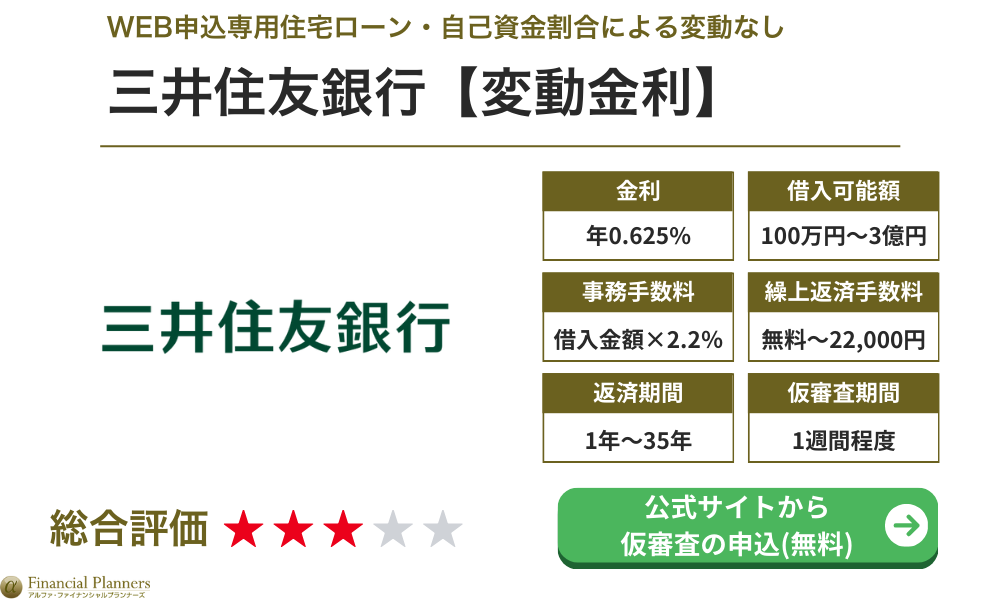

三井住友銀行「WEB申込専用住宅ローン」(最後までずーっと引き下げプラン)

| 金利タイプ ローンプラン | 変動金利型 最後までずーっと引き下げプラン |

|---|---|

| 金利 | 年0.625% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 |

| 特約付団信 | ・連生団信(金利+年0.18%) →ローン残高が0円 ・8大疾病(金利+年0.3%) →ローン残高が0円 |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 一部無料※1 |

| 全部繰上返済手数料 | 5,500円〜※2 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 借入時満18歳以上満70歳の誕生日 完済時満80歳の誕生日 |

| 審査回答や借入までの期間 | 仮審査:数日〜1週間程度 本審査:1週間〜1ヶ月程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 100万円以上3億円以内 (10万円単位) |

| 借入期間 | 1年以上35年以内 (1ヶ月単位) |

| 返済方法 | 元利均等返済 元金均等返済 |

| メリット | デメリット |

|---|---|

| 大手銀行の中では珍しく、ペアローンなどでの借入時に加入できる連生団信がある 転職後すぐの方や契約社員の方でも申込可能 借入可能額は100万円からと、比較的低額から借入できる | 固定金利は比較的低いが、変動金利は他の銀行と比較するとやや高めの設定になっている 全部繰上返済時は手数料がかかる |

なし

※三井住友銀行の注釈・注意事項

※1:SMBCダイレクトは無料、三井住友銀行の専用パソコンでは5,500円、窓口では16,500円かかる

※2:SMBCダイレクトは5,500円、三井住友銀行の専用パソコンでは11,000円、窓口では22,000円かかる

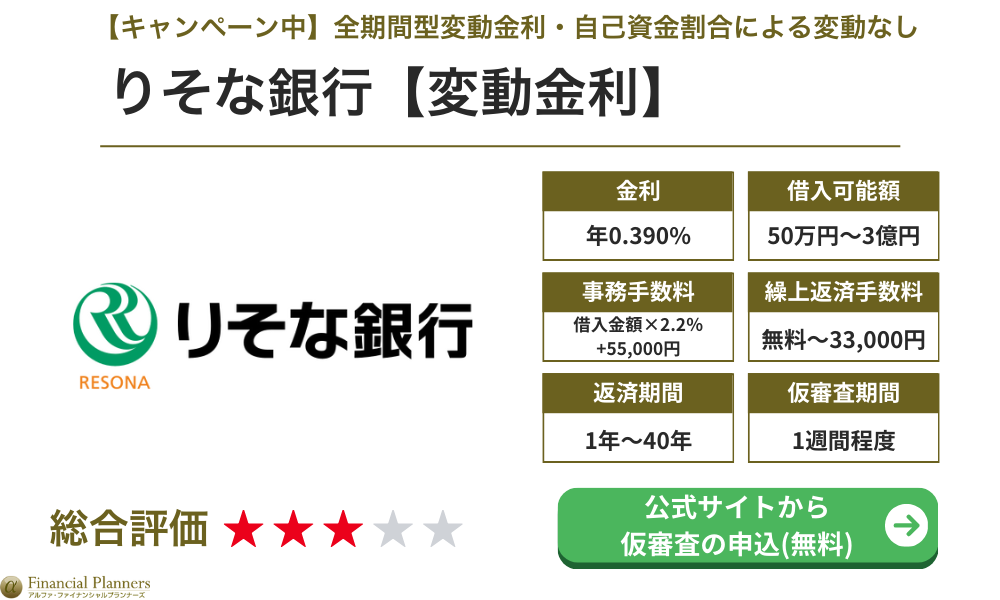

りそな銀行「住宅ローン」(全期間型変動金利)

| 金利タイプ ローンプラン | 変動金利 全期間型変動金利 |

|---|---|

| 金利 | 年0.390% |

| 保証料 | 無料 |

| 一般団信 | ・死亡、高度障害 →ローン残高が0円 |

| 特約付団信 | ・がん(金利+年0.1%〜0.2%) →ローン残高が0円 ・3大疾病(金利+年0.2%〜0.25%) →ローン残高が0円 ・3大疾病、その他(金利+年0.25%〜0.3%) →ローン残高が0円など |

| 事務手数料 | 借入金額×2.2%(税込) |

| 一部繰上返済手数料 | 一部無料※1 |

| 全部繰上返済手数料 | 11,000円※2 |

| 申込方法 | 公式サイトからWeb申込 |

| 年齢制限など | 借入時満20歳以上満70歳未満 完済時満80歳未満 |

| 審査回答や借入までの期間 | 仮審査:数日程度 本審査:1週間〜1ヶ月程度 借入:1ヶ月〜2ヶ月程度 |

| 借入可能額 | 50万円以上3億円以内 (1万円単位) |

| 借入期間 | 1年以上40年以内 (1年単位) |

| 返済方法 | 元利均等返済 |

| メリット | デメリット |

|---|---|

| 申込条件が「前年の税込年収が 100 万円以上の方」と、比較的緩め 自営業・経営者でも3年以上の営業年数があれば申込可能 金利優遇キャンペーン中の変動金利ならネット銀行と遜色ない低金利 | 金利優遇キャンペーンありきの低金利なのでキャンペーン終了がリスク 無料の特約付団信はない 仮審査に数日〜1週間かかることもある |

Web完結で申込・契約した方は金利優遇幅を0.1%拡大

期間:2025年3月31日(月)までに事前審査申込、2026年3月31日(火)までに借入

※りそな銀行の注釈・注意事項

※1:インターネット手続きは無料、店頭・テレビ電話手続きは5,500円

※2:インターネットでの手続きは不可

住宅ローンにおすすめな銀行の選び方

住宅ローンを選ぶうえでは、金利形態や手数料、団信の内容など複数のポイントを総合的にチェックしましょう。

金利の安さだけで選んでしまうと、保証料や手数料が意外に高く、後悔することも少なくありません。

住宅ローンを選ぶ際の、押さえるべきポイントについても詳しく見ていきたいと思います。

金利タイプ

住宅ローンには、下記3つの金利形態があり、それぞれメリットデメリットがあります。

- 変動金利

- 固定金利

- 固定金利特約型

返済期間中の支払い額をどうコントロールしたいかで、契約すべき金利タイプは変わります。

【変動金利】

経済状況に応じて定期的に金利が見直される。

金利が下がれば返済は楽になるが、金利上昇局面では返済額が増加するリスクがある。

【固定金利】

契約中は金利が変わらない。高金利時期に契約してしまうと、市場金利が下がっても返済負担は増えたままになる。

一方で、市場金利が上がっても返済額は変わらないので、安心して返済を続けられる。

【固定金利特約型】

特定の年数だけ金利が固定され、その後は変動に移行するなどの選択ができる。

固定期間終了後のプラン選びで、固定を続けるか変動に切り替えるか悩むことになる。

切り替え時点の金利情勢で臨機応変な対応ができるのが特徴。

長期的な金利変動を考えながら、自分のライフプランに合うタイプを見極めることが大切です。

【変動予想】変動金利と固定金利の違い・メリット・デメリット|今後住宅ローンの金利はどうなる?

手数料

住宅ローンを選ぶ際は、契約時や繰上げ返済時にかかる手数料もチェックする必要があります。

住宅ローンでは、下記の手数料がかかります。

- 事務取扱手数料(定額か定率か)

- 繰上返済手数料(一部・全額)

- 条件変更手数料(返済期間や金利タイプ変更など)

「借入金額の◯%=事務手数料」といった定率型だと、借入額が大きいほど負担が重くなり、条件次第では定額型のほうが安く済むかもしれません。

また、繰上返済を頻繁に行う人なら、繰上返済手数料が無料の金融機関を選ぶと長期的にメリットを得やすいでしょう。

金利タイプを途中で変更する際の、「条件変更手数料」が高額に設定されているところもあります。

将来のライフプランが変わったときに、金利を変更する予定があるなら、事前に条件変更手数料を確認しておきましょう。

保証料

保証料とは、ローン契約者が返済不能になったときに、保証会社が代わりに返済するための費用のことです。

保証料は借入金額と料率で決まり、一括前払い型と金利上乗せ型の2種類があるので、どちらが得かシミュレーションすることが大切です。

前払い型は、繰上返済した場合に一部が戻ってくる可能性があります。一方で、金利上乗せ型は初期費用を抑えられる反面、繰上返済しても返金はありません。

保証料率は金融機関ごとに異なり、0%から2%近くかかるところまで幅があります。金利が魅力的でも、保証料が高ければ、トータルコストで不利になるかもしれません。

保証料は、住宅ローン契約時に「一括で支払うか」「金利に上乗せするか」を選べるケースがほとんどです。自分の資金状況や繰上返済の予定を踏まえ、最適な方法を選びましょう。

団信

団体信用生命保険(団信)とは、住宅ローンを借りている人が、死亡または高度障害状態になった際に残債が保険金で支払われる保険のことで、おもに下記のタイプがあります。

- 三大疾病をカバーするタイプ

- 五大疾病をカバーするタイプ

近年では三大疾病や五大疾病に対応した手厚いタイプもあり、がんの診断だけで全額返済が進むプランなど、多様化しています。

健康面に不安を持つ人や家族に負担をかけたくない人は、団信のカバー範囲は必ずチェックしておきましょう。

フラット35では団信加入が任意となるため、健康不安がある人は銀行融資よりフラット35のほうがいいかもしれません。

保険が手厚くなるほど保険料が増えるので、住宅ローンを選ぶ際はコストと保障内容のバランスを考慮するのがポイントです。

優遇金利

給与振込など、銀行が指定する条件を満たすと、住宅ローンの優遇金利が適用される場合があります。

ローンを選ぶ際は、給与受取や公共料金の支払で利用している、メインバンクの条件をしっかり確認しておきましょう。

- 給与振り込み口座として利用している

- 公共料金の引落口座として利用している

- カードローンや銀行発行のクレジットカードを利用している

ただし、優遇金利には「優遇期間が限定的」、または「指定の条件が解除されたら即座に優遇幅が縮小される」など、細かいルールが存在します。

契約前に優遇金利の適用期間や解除条件を確認し、長期的に恩恵を受けられるかをしっかり見極めましょう。

住宅ローンの返済負担を軽減するポイント

住宅ローンは、借りたら終わりではありません。途中で家族構成が変わる、金利が変動する、収入が激減するなど、いくつかのリスクを考えておく必要があります。

リスクを回避したいなら、可能なかぎり毎月の返済負担を軽減しておくことが大切です。

住宅ローン控除や頭金の用意、借り換えや繰り上げ返済など、返済負担を軽減する方法についても詳しく見ていきましょう。

住宅ローン控除を利用する

住宅ローン控除(住宅借入金等特別控除)とは、一定の要件を満たした住宅ローンにおいて、年末残高の一定割合が所得税から控除される制度のことです。

住宅の種類や、建物の省エネ性能などで条件は変わります。具体的には、「年末時点で3,000万円の残債があれば、0.7%の21万円が所得税から引かれる」といったケースが典型的な例です。

利用条件としては、主に居住用の住宅であることや、返済期間が10年以上あることなどが挙げられます。

また、控除を受ける場合は初年度分を確定申告で手続きし、サラリーマンであれば翌年以降は年末調整で控除が受けられる仕組みになっています。

期限を過ぎても還付申告できますが、5年を過ぎると還付されないため、毎年の控除手続きは忘れないようにしましょう。

所得税を控除しきれない分は、住民税から差し引ける場合もあります。

【最新情報】住宅ローン控除の仕組み・条件・申請方法を完全解説!

頭金を増やす

頭金をある程度用意しておけば、借入額が減り、毎月の返済負担を抑えられるメリットがあります。

住宅ローンの金利手数料は、融資を受けた「借入残高」にかかってきます。返済方法にもよりますが、頭金を入れるほど毎月の返済額は少なくなるでしょう。

例えば住宅ローンで5,000万円を借りる場合、500万円の頭金を入れて借入額を4,500万円に抑えると、総返済額が数百万単位で変わるケースもあります。

ただし、頭金を増やしたいがあまり、手元資金が底をついてしまうと、想定外の出費に対応できなくなるリスクが発生します。

将来の教育費やリフォーム費用などを考慮しながら、適度な頭金額を決めることが重要です。

一般的に購入価格の2~3割を頭金とするのが理想ですが、家族構成や仕事の状況によって納めるべき頭金の額は変わります。自身のライフプランに合わせて検討すると良いでしょう。

住宅ローンの借換え

住宅ローンは、契約途中でも他社ローンへの借換えができます。

低い金利の商品に借換えができれば、毎月返済額は減り総返済額も節約できるでしょう。

ただし、住宅ローンの借換えでは、諸費用(印紙税、事務手数料、抵当権抹消・設定費用、司法書士報酬など)が必要になる点に注意が必要です。

「金利手数料は下がったけど、手数料がかさんで結局は損をした」といったことも考えられます。

特に残債期間が10年未満になると、借り換えのメリットが少なくなり、逆に損をしてしまうかもしれません。

さらに、年収や勤務先の状況が当初より悪化していると、借り換え自体ができないかもしれません。

繰上げ返済

住宅ローンの返済負担を軽減したいなら、積極的に繰上げ返済を利用しましょう。

繰上げ返済には、期間短縮型と返済額軽減型があり、かつ返済時には手数料がかかる点に注意が必要です。

期間短縮型は返済期間を縮め、利息をまとめてカットする方法で、毎月の返済額は変わりません。

返済額軽減型は毎月の返済額が下がるため、子どもの教育費がかさむなどリスクがある時に検討したい方法です。

金融機関によって繰り上げ返済の手数料は異なり、0円のところもあれば一回数万円かかるところもあります。

一度住宅ローンを契約すると、繰上げ返済手数料は変更できないので、よく比較して検討しましょう。

また、最低の繰り上げ返済額が設定されている金融機関もあるので、小額の返済を分割して行いたいなら、事前に対応可能かチェックしておくべきでしょう。

返済期間の延長

現在の返済額が重すぎるなら、返済期間を延長して毎月の支払額を下げる方法があります。

やむを得ない事情で収入が減った場合は、検討してみましょう。

ただし、返済期間を延長させると毎月の返済額は減りますが総支払額は増えるため、トータルで考えると家計を圧迫することになります。

さらに、金融機関が同意してくれない場合や、保証料の再計算が発生するなど、手続き面も複雑になるケースがあります。

返済期間を延長した際は、収入が増えた段階で繰上げ返済をするなど、後々の返済計画も入念に練っておきましょう。

住宅ローンの申込から契約、融資実行の流れ

住宅ローンは、仮審査から始まり、本審査・契約を経て、ようやく融資が実行されます。

購入物件の抵当権を設定するなど、さまざまな手続きが必要で、融資までには時間がかかります。

【保存版】「住宅ローンを借りる流れは?申込〜融資までにすること・必要書類・気をつけるポイントを専門家が解説」

【STEP1:仮審査】

仮審査では、「この人なら希望額を融資できそうか?」ということを、ざっくり判断されます。

仮審査では、簡単な本人確認と信用情報の照会が行われ、問題がなければ融資可能額の概算が算出されます。

- 運転免許証やパスポート

- 源泉徴収票(年収確認)

- 所得合算者の住民票謄本(合算関係の確認)

- 見積書(建売・マンション・土地などの購入価格を確認)

仮審査は、あくまでも本審査前の目安にすぎず、融資が確定するわけではありません。

提出書類に嘘や誤りがあったり、物件自体に問題があったりすると、本審査で否決されるケースもあります。

なお、仮審査を申込むには「購入予定の物件」を確定させておく必要があります。曖昧な情報で、審査を進めることはできません。

仮審査に申込む際は、物件情報や本人情報(勤務先情報など)を事前にメモしておくなどして準備しておきましょう。

【STEP2:本審査】

本審査では、物件情報と申込人の属性が総合的に判断され、実際に融資が行えるかどうかが決まります。

本審査に以降する段階で必要書類が増え、不動産会社や施工会社との契約内容も見られるため、不備があれば審査は長引くことになるでしょう。

住宅金融支援機構のフラット35を利用する場合は、物件が技術基準を満たしているかどうかも、ここでチェックされます。

- 売買契約書や工事請負契約書

- 重要事項説明書

- 建築確認通知書(新築の場合)

- 登記事項証明書

本審査に通れば、金利や返済期間、返済条件などが確定します。

ただし、仮審査の段階で提供した物件情報に誤りがあったり、本人の年収や勤務先情報が変わっていたりすると、本審査で落ちたり借入可能額が減らされたりするので注意しましょう。

特に、本審査通過までにカードローンやマイカーローンを組んでしまうと、返済比率が上がり「本審査で否決される」といったことにもなりかねません。

クレジットカードの新規契約も、可能な限り控えましょう。

【元融資担当者が解説】住宅ローンの審査はどこを見られる?通過率をアップさせるためのポイント

【STEP3:住宅ローン契約】

本審査に通過すれば、金銭消費貸借契約と担保設定の書類に署名・捺印する流れへ移ります。

ここで司法書士が登記関係書類を入念にチェックし、少しでも不備があると、差し戻しとなってしまいます。

- 連帯保証人、担保提供者の実印

- 印鑑証明書(発行3か月以内)

- 銀行印

- 担保用の登記識別情報

また、連帯保証人や物上保証人がいる場合、その人の書類も合わせて確認されるため、全員の印鑑証明や本人確認書類を揃えておかなければなりません。

契約時には、事務手数料や印紙税なども支払います。

手持ち資金が足りないと融資は実行されませんので、発生する一時的な費用は、事前に確認しておきましょう。

金融機関が住宅ローン審査時にチェックしているポイント

住宅ローンの審査では、申込人の信用情報や勤続年数だけでなく、クレジットカード・カードローンの利用状況、公共料金の支払い履歴なども細かく確認されます。

審査に申込む際は、「どのような点が見られているのか?」を把握しておきましょう。

クレジットカードの契約・利用状況

審査の際は、「クレジットカードの契約件数、利用額、キャッシングの契約内容」などがチェックされます。

クレジットカードの保有状況は確認されますが、枚数が多いこと自体が即マイナスになることはありません。

ただし、キャッシングを利用していると「潜在的に多額の借金をする余地がある」とみなされ、審査に落ちるケースがあります。

すでにクレジットカードを複数枚契約している場合は、不要なカードは解約し、キャッシング枠があるなら返済するだけではなく、利用枠自体を解約しておきましょう。

カードローン

無担保型カードローンの契約内容や、実際の借入額も確認されます。

カードローンは、実際に利用していなくても返済負担率の計算に含まれてしまいます。借入額が0円でも、契約しているだけで審査通過は難しいでしょう。

すでにカードローンを契約しているなら返済し、カードそのものも解約するのがおすすめです。

公共料金の支払い

公共料金(電気・ガス・水道・携帯電話など)の支払履歴もチェックされるでしょう。

特に、スマホを分割購入している場合は、滞納すると信用情報に「延滞」として残り、審査に大きく影響します。

1~2回程度の遅れなら大きな問題にはなりませんが、3回以上の延滞や2ヵ月以上の滞納は、警戒されるでしょう。

信用情報機関に登録されない場合でも、支払い状況を各社が独自に把握しているケースもあり、注意が必要です。

勤続年数

勤続年数は、収入の安定性を測る重要な要素です。最低でも1年以上勤務していることが最低条件で、3年以上の勤続年数があれば問題はないでしょう。

また、年齢が高いうえに転職回数が多いと、「すぐに転職するのでは?」と疑われ、審査通過が難しくなるかもしれません。

年収アップにつながる同業種への転職など、前向きな転職なら問題はないでしょう。

雇用形態

雇用形態も、審査チェック項目で重要視されるポイントです。正社員であれば、「収入が安定している」と見られやすく、審査で不利になることはありません。

しかし、契約社員や派遣社員の場合は、「将来の雇用継続が不確実」と見なされ、審査通過のハードルは上がるでしょう。

フリーランスや個人事業主はさらに厳しくなり、2〜3期の決算書や売上推移を出して収入の安定性を証明する必要があります。

ただ、申込者の雇用形態が悪い場合は、配偶者とペアローンを組んで審査を乗り切る方法を検討してみましょう。

個人信用情報

JICCやCICといった、個人信用情報機関に登録されているデータは、住宅ローンの審査で最重視されるポイントです。

いわゆる「金融ブラックリスト」に登録されていると、住宅ローンの審査は通りません。

債務整理や長期延滞の履歴があると、情報が残っている限り審査通過は難しいでしょう。

さらに、金融機関には審査落ちの理由が一定期間残るため、審査に落ちた銀行に再度申込んでも、審査通過できないケースがほとんどです。

金融事故歴は、一部の情報を除き問題が解消しても5年間は残ります。

自分の情報が心配なら、信用情報機関の「本人開示サービス」を利用し、ネガティブな情報がないかよく確認しておきましょう。

初めての住宅ローン選びでよくある質問

初めて住宅ローンを組む際は、年収倍率や住宅ローン控除の仕組みなど、さまざまな不安を抱えることも多いでしょう。

住宅ローン申込時のよくある質問にもお答えしていきます。

住宅ローンの年収倍率は?

年収倍率とは、「年収×何倍までローンが組めるか」を表す指標です。

例えば、年収500万円の人が年収倍率5倍であれば2,500万円、7倍なら3,500万円まで借りられるという考え方をします。

利用者の家庭環境や雇用条件によっても異なりますが、理想的な住宅ローンの年収倍率は5~7倍程度です。

とはいえ、子どもの教育費や老後資金など別に準備したいお金があるなら、倍率を低めに抑えるなどの工夫も必要です。

将来の生活を想定して、余裕を持った返済計画を立てるのがポイントです。

住宅ローン控除とは?

住宅ローン控除(住宅借入金等特別控除)は、適用要件をクリアすれば、一定額を所得税から差し引ける制度のことです。

控除しきれなかった分は住民税から差し引くことも可能で、大きな節税効果が見込めます。

ただし、新築や中古住宅・長期優良住宅など、物件形態によって控除率や控除期間は変わります。

申込時に国税庁や金融機関の案内を確認しておきましょう。サラリーマンは初年度だけ確定申告が必要で、2年目以降は年末調整で控除手続きが行われます。

いずれも本人が手続きしないと控除されないため、申請漏れなどには注意しましょう。

住宅ローンの完済は平均何年ですか?

利用者の状況や借入額によっても異なりますが、モデルケースは35年ローンを契約し、繰り上げ返済をしながら20〜25年程度で完済していくケースが多いでしょう。

ちなみに、年収に対する年間の借金返済額が占める割合のことを「返済比率」と呼びますが、返済比率を20~25%程度にすると、無理なく返済が可能です。

また、子どもの成長や老後資金など、ライフステージごとに大きな出費があることを前提に、早めに返せる余裕ができれば繰り上げ返済を積極的に利用しましょう。

退職金や高齢になってからの収入も、不透明な部分が多いでしょう。契約時点で無理な返済計画でローンを組まないのがポイントです。

住宅ローンの事前審査に落ちる理由は?

仮審査で落ちた場合、「信用力に乏しい」「収入が不安定」といった原因がほとんどです。

信用や収入に問題が見当たらない場合は、「物件の担保価値が不十分」と見なされた可能性もあります。

また、反社会的勢力とのつながりが疑われるなどの要素があれば、内容を問わず絶対に融資されることはありません。

返済比率が高すぎたり、他社ローン残高が大きいと否決されることもあるため、身の丈に合った契約をするよう心がけましょう。

住宅ローンの本審査に落ちる理由は?

仮審査で通過できたのに本審査で落ちる理由としては、下記の理由が考えられます。

- 仮審査後に他社借入が増えた

- 団信必須のローンで健康上の問題があった

- 勤務先が安定していないと判断された

上記のほかにも、オーバーローン(物件価格よりも大きい額で借りること)を申請すると、返済比率が上昇し、最終的に審査に落ちることもあります。

審査に落ちても、金融機関は理由を教えてくれません。

「総合的な判断により今回は見合わせます」とだけ通知が来るため、信用情報や担保価値のチェックなど、自分でもチェックしてみましょう。

住宅ローンでペアローンを選んでも良い?

ペアローンは夫婦それぞれがローン契約者になるため、「返済能力を合算できて借入額を増やせる」というメリットがあります。

ただし、離婚や病気など予想外の事態が起きたとき、「どちらが返済を引き継ぐか?」など夫婦間でトラブルになるリスクは想定しておきましょう。

また、ペアローンは同時に2本の契約を組む形ですので、事務手数料などが単独ローンより高くなることも珍しくありません。

家族構成や先々の働き方を考慮したうえで、本当にペアローンが最適なのか判断しましょう。

おすすめの住宅ローンまとめ

お得で安心して利用できる住宅ローンを選ぶなら、金利や手数料・保証料・団信の内容もチェックし、バランスよく比較することが重要です。

「変動金利か固定金利か?」「相談しやすい地方銀行か、手続きが簡単なネット銀行か?」など、自分が重視したいポイントを見極めて選ぶのがコツです。

ただし、具体的な適用金利は、申込んでみないとわからないケースもあります。

迷ったときは複数の金融機関に事前審査を申し込み、比較すると良いでしょう。今後のライフプランを見極めて、自分に合った最適なローンを見つけてみてください。

-

SMBCモビットの審査は厳しい?甘い?口コミ・評判から分かる審査に通らない人の原因

-

プロミスの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間を解説!

-

即日・最短融資のカードローンおすすめランキング!審査なしで借りられるローンは存在する?

-

低金利でお金を借りられるカードローンをランキング比較!金利を下げて利息を減らすテクニックは?

-

消費者金融のおすすめ人気比較ランキング!即日低金利で借入できるカードローンはこれ!

-

アイフルの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

アコムの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

おまとめローンのおすすめランキングを比較!審査が不安な方でも返済負担を減らす方法

-

レイクの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

今すぐお金が必要な時にやるべきことは?最短即日で現金を安全に用意するならカードローンがおすすめ!

-

今すぐバレずにお金を借りる方法!家族や職場バレを回避するならカードローンがおすすめ

-

おすすめのカードローン会社比較ランキング!銀行カードローンや最短即日で借りられる消費者金融系ローン