クレジットカードをお得に利用したいときは、還元率に着目して選びましょう。

この記事では、クレジットカードのポイント還元率の仕組みや、還元率が高いおすすめクレジットカードを紹介します。

ちなみに公正取引委員会が実施したクレジットカードに関する実態調査では、クレジットカード入会時に重視する点として「ポイント還元率などの特典」を挙げた人が、全体の約30%を占めています。

クレジットカード選びに際しては、それだけ還元率をシビアに見ているという表れなのかもしれません。

【公正取引委員会の資料より クレジットカードの取引に関する実態調査報告書】

「クレジットカードを新規に申し込む際に最も重視する点」

公正取引委員会資料

回答内容 回答者数 割合 入会費や年会費 2,221 52.9% 新規入会時の特典

(例:ポイント付与)719 17.1% 支払額に応じた特典

(例:ポイント付与)523 12.5%

これからクレジットカードを作る方や、ポイントがザクザク貯まるお得なカードを探している人は、是非チェックしてみましょう。

初めてのクレジットカードなら「エポスカード」が使いやすくおすすめ!

マルイ系列の店頭で即日発行でき、比較的柔軟な審査で作りやすいカードです。

アニメ、イラストなど様々なコラボ券面があるので自分の好きなデザインのカードを使うことができます!

クレジットカードのポイント還元とはどのような仕組み?

「クレジットカードのポイント還元」とは、カードを使って買い物をすると利用金額に応じてポイントが付与される仕組みのことを指します。

貯まったポイントは「買い物で利用できる」「マイルに交換できる」など、カード会社によってさまざまな用途に利用可能です。

利用金額に対して一定の割合のポイントがカード会社アカウントに付与される

店舗やインターネットなどで買い物をしたときにクレジットカードで決済すると、利用金額に対してカード会社ごとに定められた一定の割合がカード会社アカウントに付与されます。

例えば還元率1%とうたっているカード会社であれば、1万円の買い物で「1万円×還元率1%=100円」のポイントが貯まります。

ただし、カードの利用方法によっては基本の還元率より少ない場合もあれば、逆に特定の提携店舗で還元率が上がる場合もあります。

なかには期間限定のポイントなどもあるため、利用する際はポイント還元の条件をよく理解しておくことが大切です。

ちなみに楽天カードは100円の利用ごとに1ポイントが貯まるカードですが、利用先によっては500円に1ポイントや200円で1ポイントなど還元率が下がります。

- 通常……100円で1ポイント

- 公共料金の支払い……500円で1ポイント

- 保険料や携帯電話料金……200円で1ポイント

貯まったポイントはマイルや商品券などさまざまなものに交換できる

貯まったポイントは、現金のように買い物代金に充当できたり、商品券に交換したりできます。

カード会社によって異なりますが、主な使い道は以下の通りです。

- 買い物代金に充当

- マイルに交換

- 他社ポイントに一定の比率で交換

- 商品や商品券と交換

- キャッシュバック

- GooglePayギフトコードに交換……1,260ポイントで1,000円分

- ムビチケに交換……2,100ポイントで2,000円分

- WAONポイントに交換……1ポイントでWAONポイント1PT

- ANA マイルに交換……500ポイントで500マイル

ポイントの付与率と還元率は別なので注意

クレジットカードのポイントのお得さを比較する際、ポイント付与率と還元率が別である点に注意が必要です。

- ポイント付与率……利用額に対してどれだけポイントが付与されるかの割合

- ポイント還元率……利用額に対して、何円相当のポイントが還元されたかを示した数値

クレジットカード10万円の利用に対して1,000ポイントが付与された場合、ポイント付与率は「1,000÷10万円×100=1%」です。

しかし、必ずしも1ポイント=1円分として利用できるとは限りません。

1ポイント=0.5円としているカード会社であれば、1,000ポイントで500円分となります。

したがってこのケースでは、ポイント付与率が1%だったとしても、ポイント還元率は「500円÷10万円=0.5%」となります。

逆にポイント付与率より還元率が上がる場合もあります。

例えば、JCBカードWの場合、基本のポイント付与率は0.1%ですので、1,000円の利用で1Pが付与されます。

次にポイントをnanacoカードに交換する場合は、600Pで2,000円の交換が可能です。

600Pを貯めるには60,000円の利用が必要ですが、2,000円分のnanacoカードに交換した場合は「2,000円÷600,000円=0.33%」となります。

つまり、ポイント付与率は0.1%でも、nanacoカードに交換した場合の実質ポイント還元率は0.33%という違いが出るわけです。

ただし、一般的にクレジットカードの公式サイトなどでは、付与率と還元率は厳密に分けられておらず、ポイント付与率を還元率と呼んだりもします。

ややこしいですが「1ポイント=1円ではない」という点だけ覚えておきましょう。

ポイント還元を重視してカードを選ぶ人は、ポイント付与率ではなく、ポイント還元率を確認しましょう。

通常の還元率と特定店舗利用での還元率が異なるカードもある

クレジットカードの還元率はカード会社によって決まっていますが、なかには特定店舗の利用で異なる還元率を提供している場合があります。

例えば三井住友カード(NL)の基本還元率は0.5%です。

しかしセブンイレブンやローソンなど特定の店舗で「カードのタッチ決済」をすると還元率が5%にアップします。

還元率が高いクレジットカードの人気ランキング

三井住友カード(NL)

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜7.0%※1 |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa Mastercard |

| ETCカード | 発行費:無料 年会費:550円(税込) ・初年度無料 ・年1回以上利用があれば年会費無料 |

| 発行までの時間 | 最短10秒※2 |

| 申込対象 | 満18歳以上 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 発行費・年会費が完全無料でコストをかけずに持てる 申込から最短10秒でデジタルカードを発行 対象のコンビニでスマホのタッチ決済で支払うと、なんとポイントが最大7%還元 国際ブランドは使いやすいVisaとMastercardから選べる | 対象外のほとんどの店舗では還元率0.5%と低めな水準 一般カードなので特段豪華な特典はない 国内旅行傷害保険は付帯していない 海外旅行傷害保険は利用付帯なので、三井住友カード(NL)で旅費などを決済する必要がある |

Apple PayやGoogle Payなどからスマホにクレジットカードを登録しておき、対象のコンビニなどでスマホのタッチ決済を利用すれば還元率が7%になるという、ポイントに特化したカードです。

スマホのタッチ決済に特化したカードなので、プラスチックカードを差し込んでの決済、iDでの決済、オンラインショッピングでの決済では還元率が0.5%のままであることには注意しましょう。

三井住友カード(NL)とは別にサブカードを持っておき、還元率アップの対象店舗では積極的に三井住友カード(NL)を利用し、それ以外のシーンでは基本還元率の高いカードを利用すると最も効率的にポイントを貯めることができます。

新規入会+条件達成で最大5,000円相当のVポイントプレゼント!

申込期間:2025年5月1日〜6月30日

三井住友カード(NL)の注釈・注意事項

※1

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

・即時発行できない場合あり

JCB カード W

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 1.0%〜10.5% |

| 貯まるポイント | Oki Dokiポイント |

| カード会社 | JCB |

| 国際ブランド | JCB |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 最短5分 |

| 申込対象 | 18歳以上39歳以下 ・本人または配偶者に安定継続収入のある方 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 通常還元率1.0%と普段使いにも最適 Amazon、スターバックス、セブンイレブンをよく使う方ならポイントが貯まりやすい 最短5分でデジタルカードを発行でき、すぐに利用できる MyJCBアプリが使いやすい | 40歳以上は作れないカード 国際ブランドがJCBなので海外旅行には不向き 国内旅行傷害保険は付いていない ポイント還元をアップさせるには公式サイトでの事前登録が必要 |

JCB カード Wは、ポイント付与率がAmazonで4倍、セブン-イレブンで3倍、スターバックスカードへの入金で20倍など、特定のシーンで還元率がアップするクレジットカードです。

申込から最短5分でアプリ上にクレジットカード情報が発行され、年会費は永年無料なのでコストをかけずに利用できる点が大きなメリットです。

ただ還元率が最高になるのは、溜まったOki DokiポイントをJCBプレモカードへのチャージに利用した場合です。

楽天ポイントやPontaポイントなどの他社ポイントや、ANAやJALなどの航空会社マイルに交換する場合はレートが下がるので注意しましょう。

珍しく申込条件が39歳以下となっているため、40歳になっていない方は国産JCBのプロパーカードとして1枚持っておくと良いでしょう。

新規入会+条件達成で最大24,000円キャッシュバック

申込期間:2025年4月1日〜2025年6月30日

JCB カード Wの注釈・注意事項

クレジットカードは計画的に利用しましょう。

リクルートカード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2%〜3.2% |

| 貯まるポイント | リクルートポイント |

| カード会社 | リクルートカード |

| 国際ブランド | Visa Mastercard JCB |

| ETCカード | 発行費:1,100円(税込) ・JCBブランドの場合は発行費無料 年会費:無料 |

| 発行までの時間 | 最短即日 ・JCBブランドのみ |

| 申込対象 | 18歳以上 ・本人または配偶者に安定収入がある方 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 基本還元率が1.2%と、基本還元率だけを比較すれば最高レベル じゃらんやホットペッパーなど、リクルート関連のサービスで利用すれば還元率が最大3.2%になる リクルートポイントはそのままでも1ポイント=1円として利用できる | リクルートポイントからのポイント移行先はPontaポイントとdポイントのみ ETCカードの発行費が無料になるのはJCBブランドを選択した場合のみ 入会キャンペーンはJCBブランドのみが対象 |

リクルートカードは、どの店舗で利用しても基本還元率が1.2%となっており、他カードと比較しても基本還元率の高さが目立つカードです。

リクルート社のサービスで利用すると還元率が最大3.2%まで上がるため、ホットペッパービューティーで美容院を予約する方や、じゃらん経由で旅行の予約をする方には特におすすめです。

ただ、貯まったリクルートポイントはPontaポイントかdポイントにしか交換することができません。

Pontaポイントやdポイントは、JALマイルへは直接交換することができますが、ANAマイルへの交換は複雑なため、JALユーザーにはおすすめできるカードといえます。

JCBブランド新規入会+条件達成で最大6,000円分のポイントプレゼント

期間:常時

リクルートカードの注釈・注意事項

クレジットカードは計画的に利用しましょう。

Oliveフレキシブルペイ

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜7.0% |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa |

| ETCカード | 発行費:無料 年会費:550円(税込) ・初年度無料 ・年1回以上利用があれば年会費無料 |

| 発行までの時間 | 1〜2週間程度 |

| 申込対象 | 満18歳以上 ・高校生は除く ・クレジットモード未満は18歳未満も利用可能 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 発行費や年会費はかからず無料で持てる 対象のコンビニでスマホのタッチ決済で支払うと、ポイント還元率が最大7.0%になる クレジット・デビット・ポイント払いモードの3つの支払いが1枚のカードにまとまっており使いやすい | 三井住友銀行をメインで利用していない方にはメリットがない 通常還元率は0.5%と低い 三井住友カード(NL)と違い、最短10秒での発行ができない 選べる国際ブランドはVisaのみ |

Oliveフレキシブルペイは、三井住友カードのクレジットカード・三井住友銀行のキャッシュカード・三井住友銀行のデビットカードの機能が合体したカードです。

基本還元率は0.5%ですが、三井住友カード(NL)と同様に対象のコンビニなどでスマホのタッチ決済を利用すれば還元率が7%になります。

三井住友銀行をメインで使っており、対象のコンビニや店舗をよく利用する方は、三井住友カード(NL)ではなくOliveフレキシブルペイを使うことをおすすめします。

Oliveアカウント開設+条件達成で最大31,600円相当プレゼント!

期間:2024年9月2日(月)〜

Oliveフレキシブルペイの注釈・注意事項

クレジットカードは計画的に利用しましょう。

三井住友カード ゴールド(NL)

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 5,500円(税込)※1 ・年間100万円の利用で翌年以降の年会費永年無料 |

| ポイント還元率 | 0.5%〜7.0%※2 |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa Mastercard |

| ETCカード | 発行費:無料 年会費:550円(税込) ・初年度無料 ・年1回以上利用があれば年会費無料 |

| 発行までの時間 | 最短10秒※3 |

| 申込対象 | 満18歳以上 ・本人に安定継続収入のある方 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 通常年会費が5,500円(税込)と、安い年会費で持てるゴールドカード 年間100万円の利用があれば翌年以降の年会費が永年無料 最短10秒で発行できてすぐに利用できる | 他のゴールドカードと比べて特典・キャンペーン内容は質素 対象外の店舗ではポイント還元率が0.5%と低い 海外旅行傷害保険が最高2,000万円と、他のゴールドカードより低めの金額 |

三井住友カード ゴールド(NL)は年会費が5,500円に設定されていますが、年間で100万円以上の利用をすれば翌年以降の年会費が永年無料となります。

一般ランクの三井住友カード(NL)と同じく、対象のコンビニや飲食店でスマホのタッチ決済をすると還元率が最大7%となります。

三井住友カード ゴールド(NL)ならSBI証券のクレカ積立に利用でき、積立額に応じて最大1.0%のVポイントが還元されるので、SBI証券を利用している方にもおすすめです。

年間100万円以上の決済をするなら三井住友カード(NL)ではなく三井住友カード ゴールド(NL)を選びましょう。

新規入会+条件達成で最大10,000円相当プレゼント!

期間:2025年2月3日(月)〜4月30日(水)

三井住友カード ゴールド(NL)の注釈・注意事項

※1

・年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3

・即時発行できない場合があります。

楽天カード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%〜3.0% |

| 貯まるポイント | 楽天ポイント |

| カード会社 | 楽天カード |

| 国際ブランド | Visa Mastercard JCB AMEX |

| ETCカード | 発行費:無料 年会費:550円(税込) |

| 発行までの時間 | 約1週間 |

| 申込対象 | 18歳以上 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 通常還元率が1%と大きくポイントが貯まりやすい 年会費無料のカードだが海外旅行傷害保険が2,000万円付帯している 18歳以上で申し込むことができ、比較的審査も柔軟で作りやすい 楽天経済圏の利用頻度が高い方にはおすすめ | カード発行には楽天アカウントが必要 最短即日でのカード番号発行には対応していない アメックスブランドはタッチ決済に対応していない 税金の支払いは還元率が0.2%まで下がる |

楽天カードは基本還元率が1.0%と高く、普段の買い物など日常使いをしていてもポイントがザクザク貯まるクレジットカードです。

楽天市場での買い物は3倍のポイントが付与されるため、還元率が3.0%となります。

普段からAmazonよりも楽天市場をよく利用するという方には楽天カードの方がおすすめです。

楽天ポイントはANAマイルにもJALマイルにも交換しやすいため、どちらの航空会社も利用するという方には便利といえます。

新規入会+条件達成で5,000ポイントプレゼント

期間:常時

楽天カードの注釈・注意事項

クレジットカードは計画的に利用しましょう。

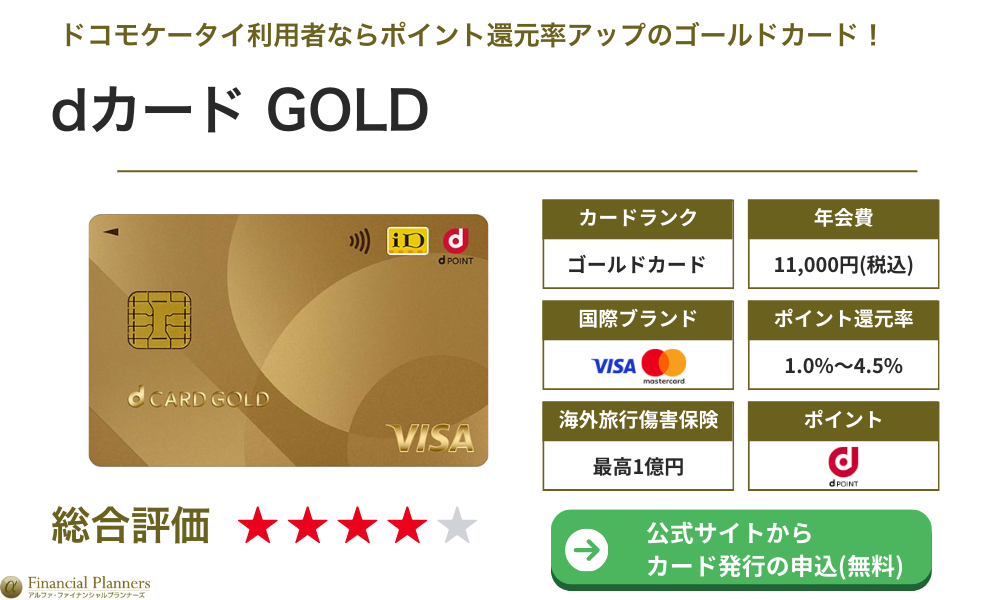

dカード GOLD

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 11,000円(税込) |

| ポイント還元率 | 1.0%~4.5% |

| 貯まるポイント | dポイント |

| カード会社 | NTTドコモ |

| 国際ブランド | Visa Mastercard |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 1週間〜10日程度 |

| 申込対象 | 満18歳以上 ・本人に安定した継続収入がある方 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 海外旅行傷害保険が最大1億円付帯で、そのうち5,000万円は自動付帯とゴールドカードにしては保険が充実している 購入から3年間、最大10万円のケータイ補償が付帯している 国内主要空港のカードラウンジを回数制限なしで無料で利用できる | QUICPayは利用できない JALマイルへの移行はしやすいが、ANAマイルへの直接移行はできない 特典やクーポンが改悪されている |

dカード GOLDは年会費が11,000円かかりますが、基本還元率が1.0%と高く、普段使いでもポイントが貯まりやすいカードです。

d払いの支払い方法をdカード GOLDに設定するとさらにポイント還元率が1.0%アップします。

最近ではd払いが利用できる店舗も増えてきているため、日常使いでも高い還元率を維持できるといえます。

ドコモ利用料金に対しては条件付きで10%ポイント還元されるため、ドコモの携帯電話を利用している方にはおすすめなクレジットカードです。

新規入会+条件達成で最大11,000ポイントプレゼント

期間:2024年6月1日(土)〜

dカード GOLDの注釈・注意事項

クレジットカードは計画的に利用しましょう。

セゾンパール・アメリカン・エキスプレス®・カード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 1,100円(税込) ・初年度年会費無料 ・前年に1円以上の利用で翌年度も年会費無料 |

| ポイント還元率 | 0.5%〜2.0% |

| 貯まるポイント | 永久不滅ポイント |

| カード会社 | クレディセゾン |

| 国際ブランド | AMEX |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 最短5分 |

| 申込対象 | 18歳以上 ・連絡が取れる方 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| QUICPayの利用時に還元率最大2%になる 申込はオンラインで完結し、最短5分でデジタルカードを発行できる 年1回でも利用すれば翌年年会費が無料なので年会費は実質無料 | 海外・国内とも旅行傷害保険は付帯していない デジタルカードの場合、家族カードは発行できない QUICPay利用の2%還元は年間30万円の利用までの制限がある |

セゾンパール・アメックスは通常の買い物での還元率は0.5%と低いですが、QUICPayとして利用した場合にはどの店舗でも還元率が2.0%になります。

ただし、還元率が2%になるのはQUICPayでの年間利用額が30万円の分までなので、30万円分をQUICPayで利用したらあとは他のクレジットカードを利用すると良いでしょう。

年会費は1,100円かかりますが、年に1回でもカードを利用すれば翌年の年会費はかからないため、実質コストをかけずにセゾンパール・アメックスを持てるといえます。

新規入会+条件達成でAmazonギフトカード最大8,000円分プレゼント

期間:常時

セゾンパール・アメリカン・エキスプレス®・カードの注釈・注意事項

※1

・QUICPay利用時の2%還元は、年間30万円(税込)までの利用が対象になります。

ビューカード スタンダード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 524円(税込) |

| ポイント還元率 | 0.5%〜5.0% |

| 貯まるポイント | JRE POINT |

| カード会社 | ビューカード |

| 国際ブランド | Visa Mastercard JCB |

| ETCカード | 発行費:無料 年会費:524円(税込) |

| 発行までの時間 | 1週間〜2週間程度 |

| 申込対象 | 電話連絡のとれる満18歳以上 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| Suicaへオートチャージができる 年間の利用額に応じてボーナスポイントを獲得できる モバイルSuica定期券を購入する方なら年会費の元が取れる | 一般カードだが年会費が524円かかる ETCカードの年会費はカード年会費とは別でさらに524円かかる |

モバイルSuicaにビューカード スタンダードでチャージをすると、手動チャージでもオートチャージでもいつも1.5%還元になる点がおすすめのクレジットカードです。

また、モバイルSuica定期券を購入すると5%還元となるため、JR東日本をよく利用する方は持っておくべきカードと言えます。

ただ、年会費が524円かかる上、ETCカードを発行した場合はまた別でETCカード年会費が524円がかかる点には注意が必要です。

オンラインでJCBブランドへの新規入会+条件達成で最大10,000ポイントプレゼント

期間:2025年5月1日(木)〜2025年9月16日(火)

ビューカード スタンダードの注釈・注意事項

クレジットカードは計画的に利用しましょう。

イオンカード(WAON一体型)

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜1.0% |

| 貯まるポイント | WAONポイント |

| カード会社 | イオンフィナンシャルサービス |

| 国際ブランド | Visa Mastercard JCB |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 最短5分 |

| 申込対象 | 18歳以上 ・高校生は卒業年度の1月1日以降なら申込可能 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 申込から最短5分でカード情報がアプリに届くので、すぐにオンラインショッピングができる イオングループで利用すれば還元率が1.0%になる イオンシネマで映画を割引料金で鑑賞できる | 旅行傷害保険は付帯していない 特典やサービスなどは皆無のカードなので、あくまでイオングループでの利用に限られる WAONポイントからANAマイルに移行するのは手間がかかる |

全国のイオンやダイエーなどのイオングループで利用すると還元率が1.0%にアップします。

また、毎月10日に開催される「AEON CARD Wポイントデー」ではどこでの還元率が1.0%になります。

イオンシネマでの映画料金が割引になるなど、イオン系列の店舗でよく買い物をする方にはおすすめのカードです。

新規入会+条件達成で最大5,000ポイントプレゼント

期間:常時

イオンカード(WAON一体型)の注釈・注意事項

クレジットカードは計画的に利用しましょう。

高還元率のクレジットカードでポイントを効率よく貯める方法

高還元率のクレジットカードなら、よりお得に買い物や商品交換ができます。

ここでは高還元率のクレジットカードを使って、さらに効率よくポイントを貯める方法を紹介します。

還元率を重視してポイントを最大限貯めるなら複数カードの使い分けが必須

還元率を重視してクレジットカードのポイントを貯めたいなら、複数カードを使い分けましょう。

たとえば普段の買い物は「基本のポイント還元率が1%の楽天カード」を、セブンイレブンなど特定の店舗で利用する場合は「還元率の優待が受けられるJCBカード(W)」といった使い分けをすれば、よりポイントが貯まりやすくなります。

自分が普段よく利用する店舗で還元率が高くなるカードをメインカードにする

自分が頻繁に利用するコンビニエンスストアやカフェなどで、特に還元率がアップするクレジットカードをメインカードに選ぶと効率的にポイントが貯まります。

例えば、三井住友カード(NL)なら、セブンイレブンやローソン、マクドナルドなどでスマホタッチ決済を利用すれば最大7%まで還元率が上がります。

クレジットカードを作るときに、自身の日々の行動パターンから頻繁に利用する店舗を洗い出し、最も高い還元率を提供しているクレジットカードを選ぶと、知らないうちにポイントがどんどん貯まっていくでしょう。

基本還元率が1%以上の高還元カードでメインカードを補う

メインカードとして、基本還元率1%のものを選ぶ方法もあります。

一般的に基本還元率が1%以上であれば、高還元率のクレジットカードと言えます。

還元率を重視したクレジットカードの組み合わせ例

複数のクレジットカードを組み合わせて、「高還元率」と「充実したサービス」の両方を受け取る活用方法もあります。

還元率を重視したクレジットカードの組み合わせ例を3つ紹介します。

三井住友カード(NL)+リクルートカード

三井住友カード(NL)+リクルートカードは以下のように使い分けるのがおすすめです。

| 三井住友カード(NL)を使うケース | リクルートカードを使うケース |

|---|---|

| ・タッチ決済でポイントアップができる店舗を使うとき ・資産運用でクレカ積立をつかうとき | ・日常の買い物をするとき ・美容室、飲食店を予約・利用するとき ・国内旅行の予約・利用するとき |

三井住友カード(NL)はセブンイレブンやローソン、マクドナルドなど特定の店舗でカードのタッチ決済をすると還元率が5%、スマホのタッチ決済なら7%にアップします。

またSBI証券で口座開設をして、投資信託の積み立てをクレジットカード決済すると0.5%のVポイントが還元されます。

リクルートカードは基本還元率が1.2%と魅力的ですが、旅行代金や飲食店、美容室やネイルサロンを利用するときなどは下記のリクルート系サービスを使用したうえで、リクルートカードで決済すると、さらにお得に利用できます。

| サービス内容 | 還元率 | リクルートカードで決済したときの基本還元率 | 還元率合計 |

|---|---|---|---|

| じゃらんnetで予約 | サービス利用で2%還元※プランによっては10%還元 | +1.2% | 3.2% ※プランによっては11.2%還元 |

| ホットペッパービューティで予約 | 来店で2%還元 | 3.2% | |

| ホットペッパーグルメで予約 | 来店で50ポイント×予約人数 | (50ポイント×予約人数)+(利用代金×1.2%還元) |

ちなみに、三井住友カード(NL)には国内旅行傷害保険がありません。

しかしリクルートカードなら、国内旅行代金をリクルートカードで決済すれば、国内旅行傷害保険が利用できます。

じゃらんnetも利用すれば、より高還元率でポイントが貯まります。

少々面倒かもしれませんが、ポイントを本気で貯めたいなら厳密に使い分けるのがおすすめです。

JCB CARD W+セゾンパール・アメリカン・エキスプレスカード

JCB CARD Wは優待店で利用すると還元率がアップします。

一方、セゾンパール・アメリカン・エキスプレスカードはQUICPayで決済したときの還元率に優位性があります。

| JCB CARD Wを使うケース | セゾンパール・アメリカン・エキスプレスカードを使うケース |

|---|---|

| ・JCBオリジナルシリーズパートナー店を使うとき ・海外旅行で補償を用意したいとき ・セゾンパール・アメリカン・エキスプレスカードのQUIC Pay決済が年間30万円(税込)を超えたとき | ・QUIC Payで決済をするとき ・海外旅行で買い物をするとき |

JCB CARD Wは基本還元率が1%ですが、セゾンパール・アメリカン・エキスプレスカードはQUICPayで支払ったときの還元率が2%となっています。

ただし、セゾンパール・アメリカン・エキスプレスカードの還元率が2%になるのは、年額合計で30万円(税込)までです。

そのためQUIC Payでの決済額が税込みで年間合計30万円を超えるときは、それ以降、還元率が1%と高いJCB CARD Wを利用します。

JBBオリジナルシリーズパートナー店を利用する場合は、JCB CARD Wを使って決済したほうが、よりお得になる可能性が高いでしょう。

さらに、JCB CARD Wは海外旅行傷害保険が付いていますが、セゾンパール・アメリカン・エキスプレスカードには海外・国内どちらの旅行傷害保険もついていません。

海外旅行に行く予定があり、海外旅行傷害保険を検討している人は、JCB CARD Wがおすすめです。

海外旅行に行く人は、旅行代金はJCB CARD Wで決済をして海外旅行傷害保険が適用されるようにしておき、現地で買い物をするときはセゾン・アメリカン・エキスプレスカードを利用すると良いでしょう。

楽天カード+三井住友カード(NL)

楽天カードは基本還元率が1%ですが、楽天モバイルや楽天銀行、楽天証券など楽天グループのサービスを利用することで、楽天市場で買い物をしたときの還元率がアップする仕組みです。

| 楽天カードを使うケース | 三井住友カード(NL)を使うケース |

|---|---|

| ・インターネットショッピングを頻繁に利用するとき ・三井住友カード(NL)のスマホタッチ決済でポイントアップしない店舗を利用するとき | ・タッチ決済でポイントアップができる店舗を使うとき |

楽天カードは、買い物したときの還元率がアップしやすい楽天市場ヘビーユーザーにおすすめです。

楽天カードもスマホタッチ決済が利用できますが、楽天カードのスマホタッチ決済を利用したときの還元率は1%です。

そのため、セブンイレブンなど最大7%の還元が受けられるお店では「三井住友カード(NL)」を使い、それ以外の一般店舗では基本還元率が1%の楽天カードと、使い分けると良いでしょう。

クレジットカードで貯めたポイントのおすすめ交換先

カード会社によってクレジットカードのポイントの利用方法はさまざまです。

ここではポイントのおすすめの交換先を3つ紹介します。

JALやANAなど航空会社のマイルに交換する人が多い

貯まったポイントをマイルに交換する人も多いようです。

フライトマイルと並行して、ショッピングで貯まったポイントも積極的にマイルに交換していけば、どんどんマイルが貯まっていくので、旅行好きの人におすすめです。

例えば、JAL アメリカン・エキスプレス®・カードの普通カードなら、200円のカード利用で1マイルが貯まり、入会時1,000マイルと更新時毎年1,000マイルが貯まります。

スターバックスチケットに交換して毎日のコーヒー代を節約する方法も

ポイントをスターバックスチケットに交換する方法もあります。

スターバックスは、JCBオリジナルシリーズやdカード、エポスカードなどを通じて、高還元率で利用できるケースが多い企業です。

JCB CARD Wなら、カードでStarbucks eGiftを購入すれば最大10.5%の還元が受けられます。

ギフトカードや商品券に交換してちょっと贅沢をするのもアリ

クレジットカードのポイントを、商品や商品券と交換できるカード会社もあります。

毎月の利用で知らず知らずのうちに貯まったポイントを、商品券などに交換して、外食や旅行などを楽しむのもおすすめです。

ポイントを支払に充当させることも可能

現金のように、クレジットカードのポイントを支払いに充当することもできます。

例えば「三井住友カード(NL)なら1ポイント=1円で支払いへの充当が可能です。

仮に還元率1%のクレジットカードで毎月20万円の支払いがあった場合、毎月2,000ポイントが貯まるため、実質毎月2,000円分節約できることになります。

クレジットカードのポイント還元でよくある質問

クレジットカードのポイント還元でよくある質問をまとめました。

これから新しくクレジットカードを作ろうと考えている人は参考にしてください。

ポイント付与の対象となる「利用金額」とは1回の会計ごとですか?

ポイント付与の対象となる利用金額は、買い物をするたびに付与されるのではなく、多くの場合、1ケ月の利用代金を合算したものに還元率を掛けて計算されます。

そのため、例えば1,000円ごとに1ポイント付与としているクレジットカードで、1回の会計で1,000円に達していなくても、月の合計金額が1,000円を超えていれば、ポイントが付与されます。

【JCBカード OKIDOKIポイント利用規約より】

第3条 (ポイントの付与条件) 1.当社は、振替金額(前月16日から当月15日まで(以下この期間を「標準期間」という。)の会員のポイント付与の対象となるショッピング利用代金をいう。)の合計(1,000円未満切捨て)に対し、1,000円(税込)につき1ポイントを約定支払日(ただし、いずれの月の約定支払日に付与されるかについては、第3項に規定するとおりとします。)にカードごとに本会員等に付与します

JCBカード 「Oki Dokiポイントプログラム利用規定」

還元率が最強のクレジットカードは?

基本還元率で比較をすると、リクルートカードの1.2%が最強と言えます。

ただし特定の店舗で還元率がアップしたり、クレジットカードを年間一定額以上利用すると、還元率がアップしたりするカードもあるため、一概に還元率を比較するのは難しいかもしれません。

通常還元率が何%以上あれば高還元率のクレジットカードといえますか?

一般的に基本還元率が1%以上であれば、高還元率のクレジットカードに該当します。

0.5%で標準的、それ未満のものは還元率が低いカードと言えるでしょう。

ポイント付与率とポイント還元率はどう違いますか?

ポイント付与率は、カード利用額に対して付与されるポイントの割合を指します。

一方、ポイント還元率とは、クレジットカードの利用額に対して、何円相当のポイントが還元されるかを示す数値です。

ポイントは何に交換するのがおすすめですか?

カード会社によりますが、クレジットカードのポイントはさまざまな用途があるため、自身のライフスタイルに合った使い道を選ぶのがおすすめです。

家計を節約したいときは、ポイントをショッピング代金に充当する、旅行が好きな人はポイントをマイルに交換する、少し贅沢な買い物をしたい人は商品券と交換して利用代金に充当する、といった使い道があります。

クレジットカードのポイント還元率|まとめ

クレジットカードは、一般的に基本還元率が高いほどお得です。

しかし、特定の店舗に限定して還元率をアップさせているクレジットカードを上手に使うことで、基本還元率が高いカードのメリットを上回ることもあります。

人によっては、還元率ではなく、旅行傷害保険の補償内容や、特定の店舗で割引が利用できるといった特典のほうがメリットを感じるかもしれません。

クレジットカードは還元率に加え、自身のライフスタイルや、志向に合ったものを選ぶことが大切です。

-

SMBCモビットの審査は厳しい?甘い?口コミ・評判から分かる審査に通らない人の原因

-

プロミスの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間を解説!

-

即日・最短融資のカードローンおすすめランキング!審査なしで借りられるローンは存在する?

-

低金利でお金を借りられるカードローンをランキング比較!金利を下げて利息を減らすテクニックは?

-

消費者金融のおすすめ人気比較ランキング!即日低金利で借入できるカードローンはこれ!

-

アイフルの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

アコムの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

おまとめローンのおすすめランキングを比較!審査が不安な方でも返済負担を減らす方法

-

レイクの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

今すぐお金が必要な時にやるべきことは?最短即日で現金を安全に用意するならカードローンがおすすめ!

-

今すぐバレずにお金を借りる方法!家族や職場バレを回避するならカードローンがおすすめ

-

おすすめのカードローン会社比較ランキング!銀行カードローンや最短即日で借りられる消費者金融系ローン

みんなの口コミ