急ぎで海外旅行に行きたいときや、欲しい商品があってクレジットカードが必要なとき、不安になるのが「クレジットカードの審査」です。

審査基準が公開されていないため、審査が甘いとはっきり言えるクレジットカードはありませんが、審査に不安な方でも申し込めるクレジットカードは実は存在します。

審査が不安な人でも申し込めるクレジットカード10選と、審査に通りやすくなるコツを詳しく解説していくので、審査で悩んでいる方はぜひ参考にしてください。

審査が不安でもクレジットカードを利用したいなら「ACマスターカード」がおすすめ。

ACマスターカードは入会費・年会費無料で余計な出費がなく使いやすいカード。

最短即日での発行が可能なので、すぐにクレジットカードが欲しい!という方にもおすすめです。

| カード名 | ACマスターカード | プロミスVISAカード |

|---|---|---|

| デザイン |  |  |

| 年会費 | 無料 | 無料 |

| 申込条件 | 本人に収入がある | 18歳以上 |

| 発行時間 | 最短即日 | 最短5営業日 |

| 利用 可能枠 | 300万円 ※ショッピング枠利用時 | 100万円 |

| ポイント 還元率 | 0.25% ※毎月利用金額から0.25%キャッシュバック | 0.5%~7.0% |

| 特徴 | 最短即日発行! アコムの カードローン機能つき | プロミスの カードローン機能つき |

| 国際 ブランド | Mastercard | Visa |

| おすすめ度 | ||

| 申込 | 公式サイト | 公式サイト |

審査が甘い・必ず審査に通過するクレジットカードはない

結論からいうと、必ず審査に通るクレジットカードはありません。

クレジットカードを提供するカード会社は、クレジットカードの申込みに際して「割賦販売法」や「貸金業法」などの法律を守る義務があります。

割賦販売法や貸金業法では、契約者本人の支払能力を超えたクレジットカード契約を禁止しているため「必ず審査に通るクレジットカード」は存在しません。

法律上審査なしでクレジットカードは発行できない

クレジットカード会社が遵守すべき割賦販売法では「審査なしでクレジットカードを発行してはいけない」というルールが定められています。

2010年に施行された改正割賦販売法では、クレジットカードの発行に際しては「支払可能見込額」、つまりカード契約者の支払能力に関する審査が義務付けられています。

審査の結果「支払能力に乏しい」と判断された場合は、残念ながらクレジットカードの審査通過はできません。

平成22 年12 月に施行された改正割賦販売法では、このような従来から行われている審査について、クレジット会社が調査すべき項目を法律に明記するとともに、利用者等の1 年間の「年収等」、「生活維持費」、「クレジット債務」に基づく「支払可能見込額」を算定して審査することを義務付けました。「支払可能見込額」を超えるクレジットの利用は原則禁止となりました。

引用:一般社団法人日本クレジットカード協会公式サイト「クレジットカード審査の新しいルール」

クレジットカード審査時は支払可能見込額が必ず審査される

ちなみに、クレジットカードの審査でチェックされる「支払可能見込額」は、下記の計算式で算出されます。

●クレジットカード支払見込額=(年収ー法律で定められた生活維持費ー年間のクレジット債務)×90%

東京都に住んでいるSさんの例を見てみましょう。

Sさんの年収や生活維持費を例にすると、原則クレジットカードの利用可能枠は108万円です。

信用情報に問題がなければ、最大108万円の限度額が設定されたカードに審査通過できることになります。

Sさんの事例

| 年収 | 256万円 |

|---|---|

| 世帯人数 | 1人 |

| 居住地 | 東京都中央区(賃貸マンション家賃あり) |

| 生活維持費 | 116万円 |

| クレジット債務 | 20万円 |

| 支払可能見込額 | (256万円ー116万円ー20万円)×90%=108万円 |

なお、支払可能見込額の計算で使用する生活維持費は法律で決まっており、東京23区に済んでいる人の場合は下記のとおりとなります。

生活維持費の一覧表

| 居住形態 | 4人世帯以上 | 3人世帯 | 2人世帯 | 1人世帯 |

|---|---|---|---|---|

| ・持家、かつ住宅ローン無し ・持家無し、かつ借賃負担無し | 200万円 | 169万円 | 136万円 | 90万円 |

| ・持家、かつ住宅ローンあり ・持家無し、かつ借賃負担あり | 240万円 | 209万円 | 177万円 | 116万円 |

※上記の表は東京23区に居住している人の生活維持費。生活維持費は地域で区分されており、地域によっては上記表の金額×85%~100%の範囲で規定されている

ただ、実際にはクレジットカードの初回契約者は支払実績がないため、上記の計算通り100万円を超える限度額で審査通過できる可能性は低いです。

計算上、支払可能見込額が108万円であっても、初回契約時は50万円までなどと制限される場合もあります。

一方で、割賦販売法では「利用可能枠が30万円以内であれば、延滞がないことを前提に支払可能見込額の調査なしでカードを発行できる」というルールもあります。

参考:経済産業省 商務流通グループ取引信用課資料「割賦販売法について」

店舗などで即日発行されるカードは、このルールを適用して審査を簡素化し、スピーディーなカード発行が可能です。

Q1.……クレジットカードはあまり高いものには使いません。毎日の買い物に利用する少額の利用可能枠のクレジットカードを申し込む時でも、支払可能見込額調査が行われるのですか?

引用:一般社団法人日本クレジットカード協会公式サイト「支払可能見込額調査について」

A1……法律では、利用可能枠が30万円以下のクレジットカードであれば、クレジット会社は、延滞がないなど一定の条件を確認することにより、支払可能見込額を調査することなく、発行・更新ができることになっています。

消費者金融系のクレジットカードは独自審査があり不安な人も申し込みやすい

クレジットカードの審査に不安なら、独自審査をしてくれる消費者金融系クレジットカードがおすすめです。

消費者金融のクレジットカードをおすすめする理由は下記の4点です。

◆理由1……パートやアルバイトでも申込める

この点はクレジットカードの申込条件と同じですが、消費者金融のクレジットカードは非正規雇用で働く人でも申込みは可能です。年収が少なくても毎月安定した収入があれば、パートやアルバイトでも審査通過できる可能性は十分あります。

◆理由2……申込当日に発行可能(アコムのクレジットカードのみ)

一般的なクレジットカードは申込んでから発行までに約1週間必要です。(仮カード以外)その点、大手消費者金融のアコムなら、自動契約機で21時までに申込めば当日のカード発行が可能です。

◆理由3……カードローンとセットになっているため、別途キャッシング枠の申込みが不要

大手消費者金融のクレジットカードは、カードローン機能とセットになっています。クレジットカードでお金を借りようとすると、別途キャッシング枠を申込む必要があり、カードによっては審査に時間がかかります。

大手消費者金融なら独自審査システムにより、即日カードローンが利用できるのが一般的です。金利は発生しますが、どうしても急ぎで買い物をしたいなら、カードローンでお金を借りて商品などを購入する方法もおすすめです。

ちなみに、大手消費者金融のなかでクレジットカードを発行しているのは、つぎの2社です。

- アコム……ACマスターカード

- プロミス……プロミスVisaカード

審査が不安な人向けのクレジットカードランキングおすすめ10選

結論、独自審査で多くの人が発行できるクレジットカードは「ACマスターカード」になります。

そのほか、プロミスVISAカードなどの消費者金融系カードが審査が不安な方に人気なカードとして上位にランクインしています。

| カード名 | ACマスターカード | プロミスVISAカード | モビット VISA-W | Nexus Card | 三井住友カード (NL) | JCB CARD R | イオンスマートペイ カード | Ponta Premium Plus | ビュー・スイカ リボカード | Orico Card THE POINT UPty |

|---|---|---|---|---|---|---|---|---|---|---|

| デザイン |  |  |  |  |  |  |  |  |  |  |

| 年会費 | 無料 | 無料 | 無料 | 1,375円(税込) | 永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 申込条件 | 本人に収入がある | 18歳以上 | 20歳以上 | 18歳以上 | 満18歳以上 ※高校生を除く | 18歳以上 本人に収入がある | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短即日 | 最短5営業日 | 最短5営業日 | ー | 最短10秒※1 | 最短3営業日 | 1〜2週間 | ー | 最短5営業日 | 最短8営業日 |

| 利用 可能枠 | 300万円 ※ショッピング枠利用時 | 100万円 | 100万円 | 5万円~200万円 ※保証金と同額が利用可能 | 〜100万円 | ー | 300万円 | 60万円 or 40万円 | 80万円 | 300万円 |

| ポイント 還元率 | 0.25% ※毎月利用金額から0.25%キャッシュバック | 0.5%~7.0% | 0.5% | 0.5% | 0.5%〜7%※2 | 1.0%~3.0% | 0.5%~1.0% | 1.0%〜2.0% | 0.5%~3.68% | 1.0%~2.0% |

| 特徴 | 最短即日発行! アコムの カードローン機能つき | プロミスの カードローン機能つき | SMBCモビットの カードローン機能つき | デポジット型なので 使いすぎる心配がない | 最短10秒※1で カード発行できる | 自分にあった 支払いコースを選べる | 返済実績に応じて 適用利率優遇サービス | Pontaポイントを たくさん貯められる | Suica機能を 利用できるカード | 還元率が常に高い |

| 国際 ブランド | Mastercard | Visa | Visa | Mastercard | Visa Mastercard | JCB | Visa | JCB | JCB | Mastercard |

| おすすめ度 | ||||||||||

| 申込 | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

1位:ACマスターカード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.25% ※毎月利用金額から0.25%キャッシュバック |

| 貯まるポイント | 自動還元で支払額から相殺 |

| カード会社 | アコム |

| 国際ブランド | Mastercard |

| ETCカード | 発行費:なし 年会費:なし |

| 発行までの時間 | 最短即日 |

| 申込対象 | 本人に安定した収入がある方 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| アコムのローンカード機能が付いているので1枚で借入も買い物もできる アコムの自動契約機に行けば最短即日で発行できる ポイントは自動還元制で、利用額の0.25%が支払額から自動で相殺されて便利 | 旅行傷害保険やショッピング保険などは付帯していない ETCカードや家族カードなどのサブカードは発行できない 支払はリボ払い専用なので利用時には注意する必要がある |

ACマスターカードは大手消費者金融のアコムが発行しているクレジットカードです。

アコムは独自の審査基準を持っているため、アコムを利用したことがなくても、返済能力があれば審査に通る可能性は高いと言えます。

また、最短即日でクレジットカードの発行が可能な点も嬉しいポイント。

すぐにクレジットカードを利用したい方にとってはとても便利な1枚となっています。

なし

ACマスターカードの注釈・注意事項

クレジットカードは計画的に利用しましょう。

2位:プロミスVisaカード

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%〜7.0% |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa |

| ETCカード | 発行費:無料 年会費:550円(税込) ・初年度無料 ・年1回以上利用があれば年会費無料 |

| 発行までの時間 | 1週間程度 |

| 申込対象 | 満18歳以上 ・プロミス会員の方 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| この1枚にクレジットカード機能とプロミスのローンカード機能が付いている プロミスの申込時に、同時にプロミスVisaカードの申込ができる デザインは深い青色で、ローンカードには見えないスタイリッシュなデザイン | プロミス会員以外の方には特にメリットもないカード 三井住友カード(NL)とは違い、国際ブランドはVisaしか選択できない 限度額はあまり高めに設定されない傾向にある |

プロミスVISAカードは、大手消費者金融のプロミスのカードローン機能がついたクレジットカードです。

買い物時だけでなく、借入の返済時にもVポイントが貯まるので、普段からカードローンを併せて使いたいという方にはとてもおすすめのクレジットカードです。

券面も表面ナンバーレスとシンプルで、カードローン機能が付いていることが分かりにくいデザインになっています。

なし

プロミスVisaカードの注釈・注意事項

クレジットカードは計画的に利用しましょう。

3位:モビット VISA-W

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 最短5営業日 |

| 申込対象 | 満20歳以上 ・モビットカード会員の方 |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| SMBCモビットのローンカードとクレジットカードがセットになった1枚 カードを持っていてもローン借入がわかりづらいデザインで安心 買い物でも借入の返済でもVポイントが貯まってお得 | 旅行傷害保険は付帯していない ポイントの付与率は0.5%と低い SMBCモビットのカードローンをこれから利用する場合、SMBCモビットと三井住友カードの2重の審査がある |

SMBCモビットのカードローン利用者またはこれから利用したい人におすすめのカード。

この1枚で、コンビニATMなどでお金を借りる際のローンカードと、買い物に使うクレジットカードの2つの機能がついており、とても便利に使えます。

見た目も黒で統一されており、パッと見ではローンカードに見えないため、SMBCモビットでお金を借りていることがバレにくい異様になっています。

詳しくは公式サイトをご覧ください

モビット VISA-Wの注釈・注意事項

※外国籍の方は、特別永住者証明書または在留カードが必要

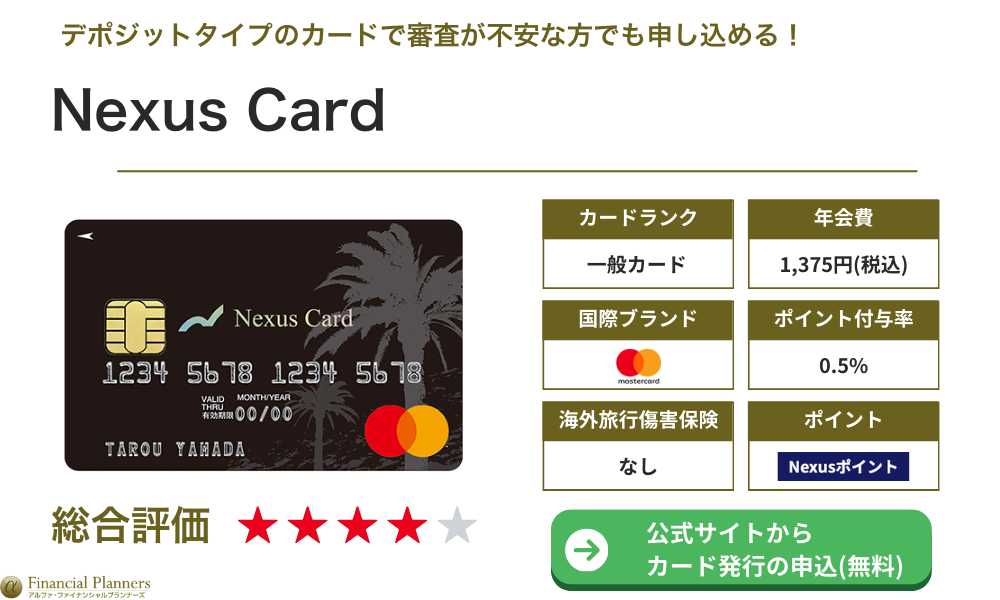

4位:Nexus Card

| 入会・発行費 | 550円(税込) |

|---|---|

| 年会費 | 1,375円(税込) |

| ポイント付与率 | 0.5% |

| 貯まるポイント | Nexusポイント |

| カード会社 | Nexus Card |

| 国際ブランド | MasterCard |

| ETCカード | 発行費:無料 年会費:無料 |

| 発行までの時間 | 約2週間 |

| 申込対象 | 18歳以上 ・本人に安定した継続収入がある方 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 過去にブラックリストに入っていたり債務整理をしていたりする人でも審査通過の可能性は高い デポジット型なので必要以上に利用することがなく、無駄遣いを抑えられる 貯まったポイントは1ポイント=1円としてデジタルギフトに交換可能 | デポジット型なので、先に入金する必要があり、入金額以上は利用できない ETCカードの発行はデポジット残高が10万円以上の場合しか申込できない タッチ決済には対応していない Apple PayやGoogle Payには対応していないのでスマホに取り込めない |

Nexus Cardは保証金(デポジット)を預けることでその額が利用可能になるデポジット型のクレジットカード。

5万円〜200万円の間で自分の決めた額だけデポジットを預けることができ、預けた金額以上を利用することができないため使いすぎる心配もありません。

ショッピング専用なのでキャッシング機能はありませんが、煩わしいキャッシングの案内が届くこともないため気持ちよくカードを利用することができます。

ポイント還元率は0.5%とそこまで高くはないですが、過去にクレジットカードの審査に落ちたことがある方や、フリーランスなどで与信があまりない方にもおすすめのクレジットカードになっています。

なし

Nexus Cardの注釈・注意事項

クレジットカードは計画的に利用しましょう。

5位:三井住友カード(NL)

| 入会・発行費 | 無料 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜7.0%※1 |

| 貯まるポイント | Vポイント |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa Mastercard |

| ETCカード | 発行費:無料 年会費:550円(税込) ・初年度無料 ・年1回以上利用があれば年会費無料 |

| 発行までの時間 | 最短10秒※2 |

| 申込対象 | 満18歳以上 ・高校生は除く |

| 公式申込ページ | こちら |

| メリット | デメリット |

|---|---|

| 発行費・年会費が完全無料でコストをかけずに持てる 申込から最短10秒でデジタルカードを発行 対象のコンビニでスマホのタッチ決済で支払うと、なんとポイントが最大7%還元 国際ブランドは使いやすいVisaとMastercardから選べる | 対象外のほとんどの店舗では還元率0.5%と低めな水準 一般カードなので特段豪華な特典はない 国内旅行傷害保険は付帯していない 海外旅行傷害保険は利用付帯なので、三井住友カード(NL)で旅費などを決済する必要がある |

三井住友カード(NL)は最短10秒※1でカードを発行でき、Vpassアプリで情報を管理できるナンバーレスのクレジットカード。

いますぐクレジットカードを発行したいという方には、最短10秒※1で発行できる三井住友カード(NL)が人気でおすすめのカードです。

通常は0.5%のポイント還元率ですが、セブン-イレブン、ローソン、マクドナルドなど対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※2となり、非常にお得に買い物ができます。

三井住友カード(NL)は、カード番号などが印字されていないナンバーレスとなっています。カード番号・有効期限などのカード情報は、スマートフォンでVpassアプリをダウンロードしていただければ、簡単・安全にご確認いただけます。

三井住友カード公式サイト

このように、三井住友カード(NL)は最短10秒※1で発行できる手軽さと、ナンバーレスによるセキュリティの強さを兼ね備えた、どんな方にもおすすめできる1枚となっています。

新規入会+条件達成で3,000円分プレゼント!

期間:2024年9月2日(月)〜10月31日(木)

三井住友カード(NL)の注釈・注意事項

※1

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

・即時発行できない場合あり

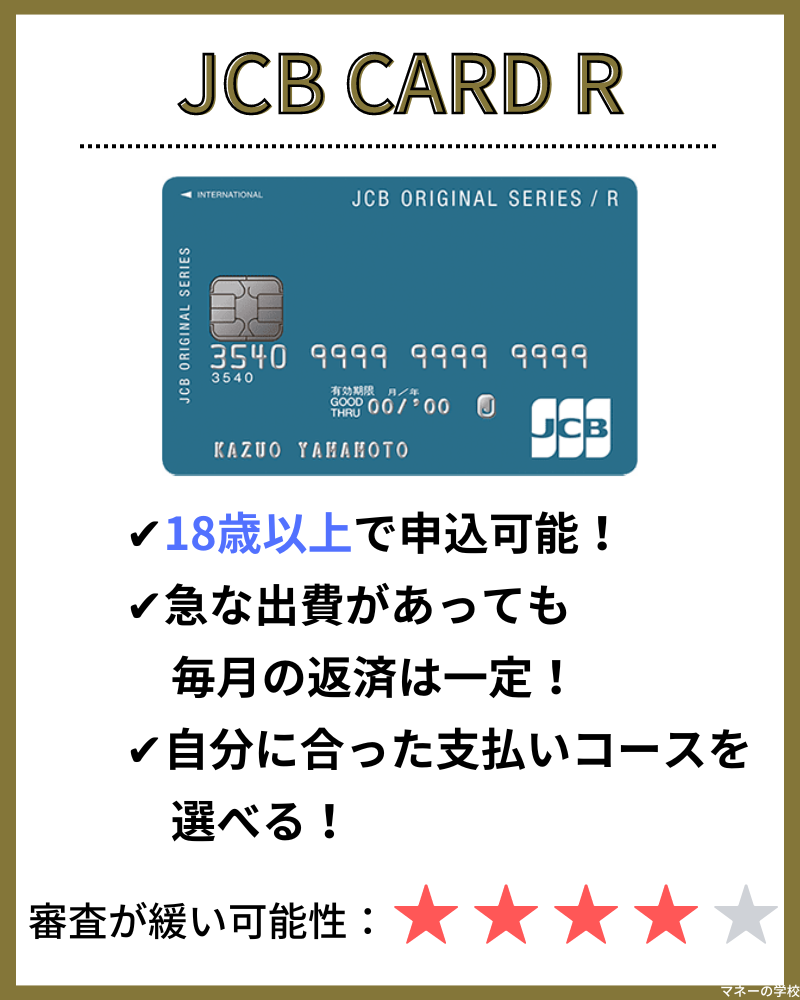

6位:JCB CARD R

| JCB CARD Rの特徴 | |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 18歳以上で 本人に収入がある |

| 発行時間 | 最短3営業日 |

| 限度額 | ー |

| 還元率 | 1.0%〜3.0% |

JCB CARD Rはリボ払い専用のクレジットカードです。

他のリボ払い専用クレジットカードと違い、毎月の支払額を自分の好きなコースから選択することができます。

JCBの「Oki Dokiランド」を利用すると、還元率が最大で通常の20倍もつくため、ネットショッピングをよく利用する方にはおすすめのクレジットカードになっています。

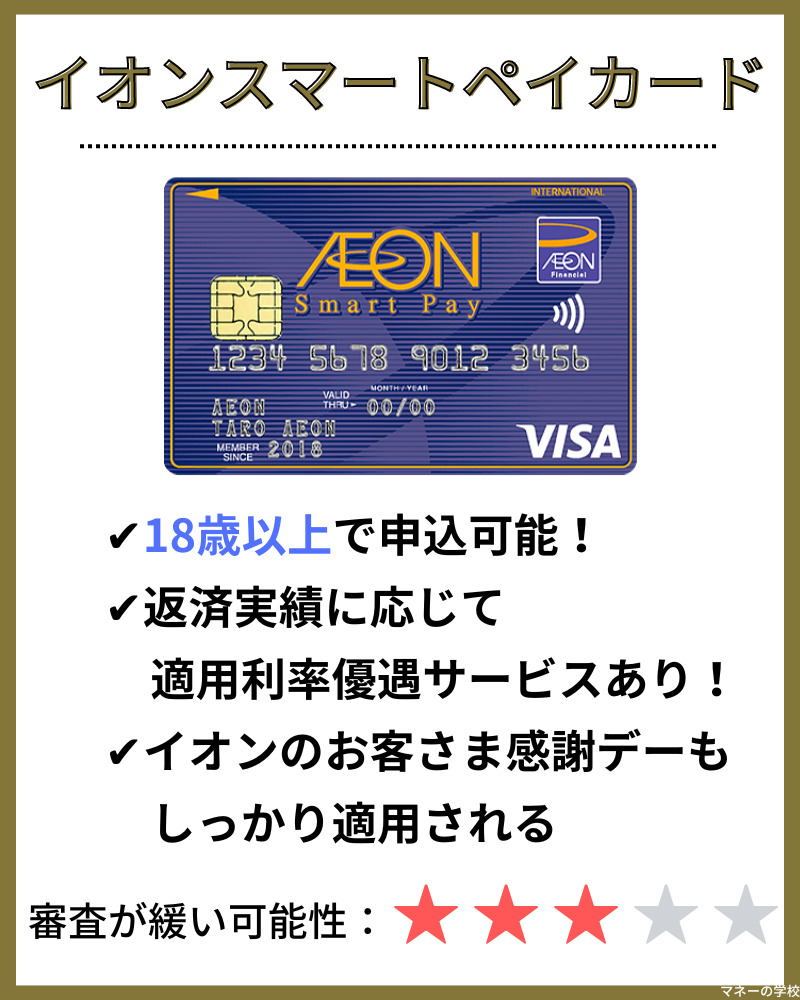

7位:イオンスマートペイカード

| イオンスマートペイカードの特徴 | |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上 |

| 発行時間 | 1〜2週間 |

| 限度額 | 300万円 |

| 還元率 | 0.5%〜1.0% |

イオンスマートペイカードはリボ払い専用のイオンカード。

リボ払いの返済実績に応じて適用利率が下がることもあるため、毎月計画的に利用することができる方にはおすすめのクレジットカードです。

イオンカードですので、イオンで開催している毎月20日と30日の「お客さま感謝デー」や毎月10日の「AEONCARD Wポイントデー」の特典もしっかりついてきます。

8位:Ponta Premium Plus

| Ponta Premium Plusの特徴 | |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上 |

| 発行時間 | ー |

| 限度額 | 60万円or40万円 |

| 還元率 | 1.0%〜2.0% |

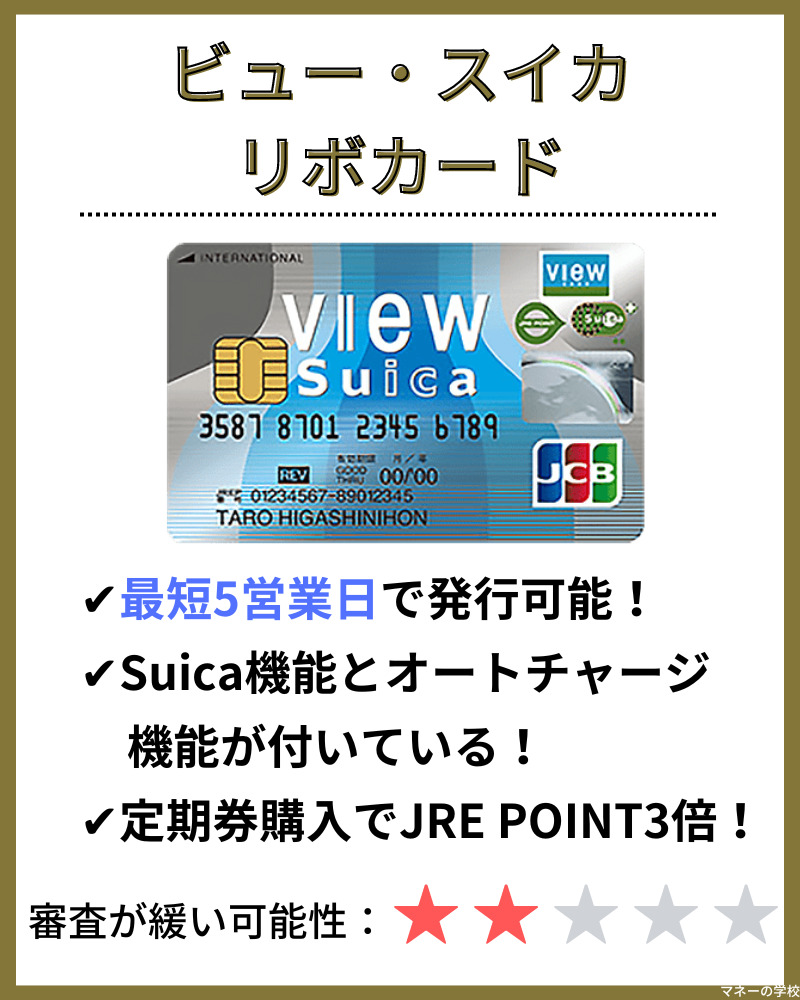

9位:ビュー・スイカ リボカード

| ビュー・スイカ リボカードの特徴 | |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 18歳以上 |

| 発行時間 | 最短5営業日 |

| 限度額 | 80万円 |

| 還元率 | 0.5%〜3.68% |

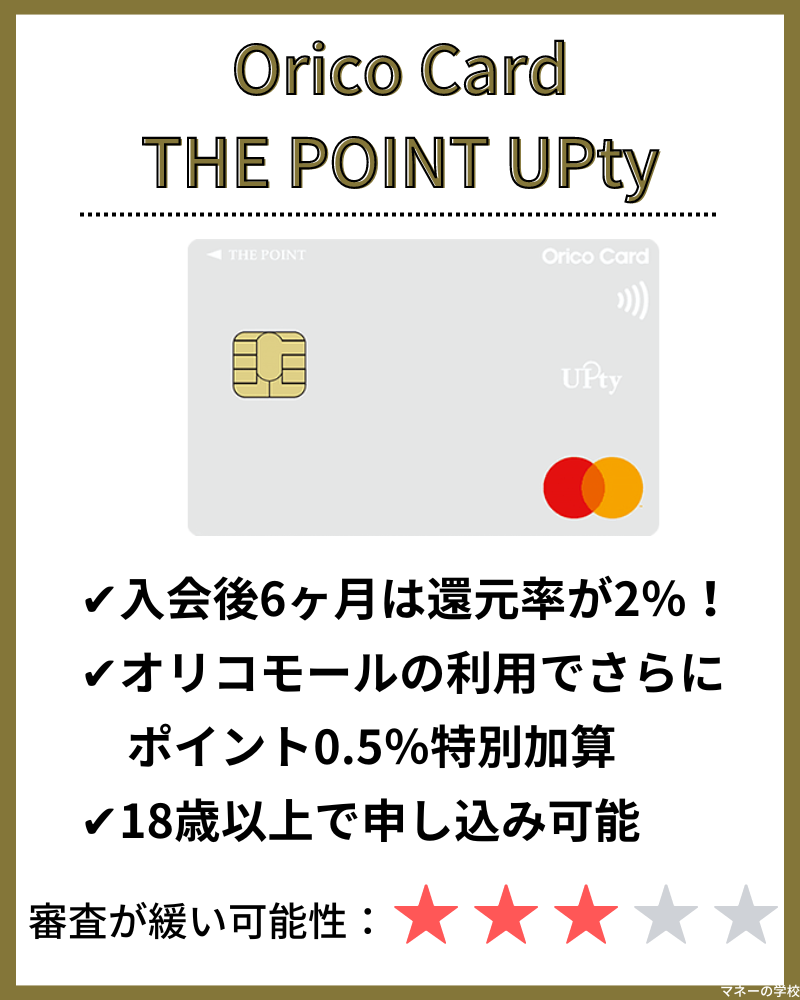

10位:Orico Card THE POINT UPty

| Orico Card THE POINT UPtyの特徴 | |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 18歳以上 |

| 発行時間 | 最短8営業日 |

| 限度額 | 300万円 |

| 還元率 | 1.0%〜2.0% |

審査が甘いと言われているクレジットカードの特徴と傾向

数多くのクレジットカードがある中で、審査に通りやすいと言われているクレジットカードにはいくつかの特徴があります。

クレジットカードには様々な機能がついていますが、その中でも大手消費者金融でのキャッシング機能がついたカードは独自の審査基準を設けていることが多く、審査が不安な方にもおすすめです。

そもそもクレジットカードは、発行会社の性質によって「流通系」「交通系」などのように系統が分けられます。

結論、ACマスターカードのような消費者金融系や、楽天カードなどのような流通系は審査に通りやすいと言われています。

逆に、三井住友カード(NL)などの銀行系クレジットカードは、銀行が発行主体ということもあり審査難易度は比較的高い傾向にあります。

消費者金融でのキャッシング機能がついたカード

消費者金融が発行主体となっているクレジットカードは、消費者金融側での独自審査が設けられていることが多いため、普通のクレジットカードの審査に落ちてしまった方でも審査に通過する可能性が大いにあります。

消費者金融での審査は、年収の高さよりも「毎月の収入の安定性」を重視します。そのため、たとえ毎月10万円の収入でも、安定しているなら審査通過できる可能性はあります。

アコムのACマスターカードやプロミスVISAカードなどは必要書類も少なく、運転免許証かパスポートさえあれば申込めるカードです。

(※審査結果によっては収入証明書が必要になる場合もあります)

特に、アコムのキャッシング機能が付いている「ACマスターカード」の申込条件は「本人に一定の収入があること」となっているため、アルバイトしかしていない方でも審査に通ることが可能です。

消費者金融系のクレジットカードは、基本的にカードローンを契約するのが前提ですので「ショッピングもキャッシングも両方使いたい」と思う人におすすめです。

1枚のカードで、通常のプロミスでのお借入に加え、クレジットカード機能によるお買物にもご利用いただけます。

プロミス公式サイト

カードローン同様、キャッシング機能も使えるので、クレジットカードからお借入いただくことも可能です。

アコム公式サイト

リボ払い専用のカード

支払い方法が自動的にリボルビング方式に設定されるリボ払い専用のクレジットカードがあり、そのようなカードは審査に通りやすい傾向にあります。

一般的にリボ払いは高い手数料が設定されているため良くないと言われることがあります。

リボ払いは、月々の支払を一定額又は残高に対する一定の割合に抑えられるが、 支払期間が長くなり

消費者庁

がちなので、手数料がかさみ、その結果支払総額も増える。

しかし、リボ払い専用のカードとはいえ、使用金額を一括払いする方法もあります。

一括で支払った場合は手数料がかからないため、通常のクレジットカードと同じように使うことができます。

主婦や無職も申込対象になっているカード

主婦や無職でも申し込むことができるクレジットカードは審査に通りやすい傾向にあると言えます。

基本的に、会社員やフリーランスなどの安定した定期収入がある方は返済能力がると判断され、審査に通りやすくなっています。

逆にパートやアルバイトのみで生計を立てている主婦の方や無職の方は、返済能力が低いとみなされて審査に通りにくい傾向にあります。

ただし、「ACマスターカード」などの申込条件は『本人に収入がある』となっており、つまりパートやアルバイトのみでも収入があれば審査に通る可能性が高いのです。

一般ステータスのクレジットカード

年会費無料の一般ステータスのクレジットカードなら、比較的審査通過できる可能性は高いです。

一般ステータスのクレジットカードとは、簡単にいうと「ゴールドカード」や「プラチナカード」以外のクレジットカードのことです。

ゴールドカードやプラチナカードは、カードのステータスが高く利用限度額も高めに設定されています。

限度額が高いと、支払い不能になったときのカード会社の損失が大きいため、厳しい審査が実施されます。

一方、一般ステータスのクレジットカードは、ゴールドカードやプラチナカードと比較して利用限度額も低めに設定されているケースがほとんどです。

利用限度額が低い一般カードなら、ゴールドカードなどと比較して審査通過率は高いでしょう。

| 一般カード | ゴールド・プラチナなど ハイステータスカード | |

|---|---|---|

| 年会費 | 無料が多い | 年10,000円~100,000円程度 |

| 申込条件 | 18歳や20歳以上で支払能力があれば可 (専業主婦の場合は世帯収入があれば可) | 30歳以上で安定継続収入があることなど、厳しめの条件が記載されている インビテーションと呼ばれる「カード会社からの招待」がないと申込めない場合もある |

| 利用限度額 | 多くても100万円程度 | 100万円~500万円程度 利用限度額無制限のカードもある |

| カード券面 | 一般的なプラスチックカード | プラスチックカードのほかプラチナ製もある 券面はゴールドやブラックなどが多い |

| ポイント還元率 | 0,5%~1.0%程度 | 1.0%~10.0% |

| コンシェルジュサービス | 無しが多い | ホテルやレストラン、ゴルフ場予約などが利用可能 |

| 旅行保険 | 保険付帯なし または補償額は2,000万円程度 | 補償額が1億円を超える場合もある |

即日発行できるクレジットカード

即日発行できるクレジットカードも、比較的利用しやすいカードといえます。

- ショッピングモールなどの店頭カウンターで発行しているカード(エポスカードなど)

- デジタル発行可能なクレジットカード(三井住友(NL)など)

- 家電量販店などの店頭で発行しているカード(ビックカメラsuicaカードなど)

エポスカードなどの「流通系カード」と呼ばれるカードが即日発行できるのは、クレジットカードを早めに発行して店舗で商品を購入をしてもらう目的があるからです。

そのため、利用限度額は少額になりますが、即日発行できるケースが多く比較的申込みしやすいのが特徴です。

ただし、即日発行できるクレジットカードは、利用できる対象店舗が限定的で、かつキャッシングが利用できない点に注意が必要です。

カードによっては、仮カードが発行されたあと本カードに切り替える必要があるタイプもありますので、申込前にはよく確認しておきましょう。

クレジットカードの審査に落ちる原因

クレジットカードの審査に落ちる原因としては、以下の5つが考えられます。

クレジットカード会社は、信用情報機関(JICC・CIC・KSC)に登録されている個人データを参考にしてカードを発行するかどうかを決めています。

そのため、審査に落ちたからといって他のカードに申し込んでも信用情報機関に登録されている信用情報は変わらないため、次も審査に落ちる可能性が高いでしょう。

ブラックリストに入っている

ブラックリスト(事故情報)に登録されている場合、ほぼ確実に審査には通りません。

ブラックリストとは、過去の延滞や滞納、債務整理の履歴のことです。

ブラックリストは信用情報機関に登録され共有されているため、どこのクレジットカード会社に申し込んでも審査に通りません。

登録されてしまう主なケースとして、以下のようなものがあげられます。

- 債務整理を行ったことがある

- 携帯料金の滞納・不払い

- 借金の返済・不払い など

事故情報は一度登録されると、約5年抹消されません(債務整理の場合、債務整理の種類によって異なる)。

信用情報機関に問い合わせすれば情報開示してくれるので、不安な場合は一度確認してみましょう。

短期間に連続でクレジットカードを申し込む

短期間で複数のクレジットカードに申し込む、いわゆる多重申込をしてしまうと、その後クレジットカードの審査に通りにくくなってしまいます。

そもそも多重申込をする人の特徴としては、「申込特典だけを受けたい」「現金がなく複数のカードで限度額いっぱいまで使いたい」「多くのキャッシング枠を使いたい」というものが多いです。

しかしこれらはクレジットカード会社からしてみれば、発行したのに使用されないリスクや貸し倒れのリスクを多く含んでいる状態です。

現金がなくても買い物ができるのは、消費者が約束通りに支払ってくれることを「信用」してクレジット会社が代金を立て替えているからです。

国民生活センター

カード会社からしても多重申込をする人にクレジットカードを発行するメリットが少ないため、審査に通りにくくなってしまいます。

クレジットカードの申込記録は信用情報機関に6ヶ月間残るため、確実に審査を通したい場合は半年間申し込みを控える必要があるでしょう。

安定した収入がない

「収入がない」「アルバイトを転々としている」など、安定した収入がない方も審査には通りにくいです。

継続した安定収入がなければ、クレジットカード利用分の返済が困難と判断されてしまうためです。

このような場合クレジットカード会社がリスクを背負う形になってしまうため、審査に通りづらくなるのです。

収入がアルバイトのみなどで安定しない場合は、申込条件が比較的「ACマスターカード」「プロミスVISAカード」がおすすめです。

申込条件を満たしていない

各クレジットカードには基本的に申込条件が設定されています。

たとえば申込条件が20歳以上となっているカードに20歳未満の方が申し込んでも審査には通りません。

クレジットカード会社の公式HPなどに申し込み条件は記載されているので、申し込み前に一度確認しておきましょう。

自身の状況が条件に当てはまっているかどうか確認してから、申し込みしてください。

収入や資産を偽っている

これはクレジットカードの審査に不安な方がよくやってしまうことなのですが、申込時に記入する収入欄や総資産欄を多く偽ったとしても、審査には落ちてしまう可能性が高いです。

一度クレジットカードやカードローンに申し込むと信用情報機関にデータが登録されます。

情報を偽って申し込んだ場合、この信用情報機関に登録されているデータと異なることが発覚すれば今後もクレジットカードに申し込めなくなってしまう可能性もあります。

膨大な人数のデータが蓄積されているため、明らかにおかしな収入や総資産の申告はすぐにバレてしまうでしょう。

クレジットカードの審査通過率をあげる方法

クレジットカードの審査情報は公開されていないため、絶対に審査に通る方法というものは残念ながら存在しません。

ただし、審査通過率を少しでも上げるためにできることは必ずやるべきでしょう。

- 申込項目の不備をなくしできる限り全て記入する

- キャッシング枠を減らす・0円にする

- 一度審査に落ちたら次の申込まで半年間空ける

- 他社からの借入がある場合はできるだけ返済しておく

申込項目の不備をなくしできる限り全て記入する

クレジットカードの申し込み項目をすべて書くことも大切なポイントです。

クレジットカードの申込みでは、住所氏名などの本人情報はもちろん、勤務先名や運転免許証番号などの情報を入力しなければいけません。

情報が不足しているとカード会社からメールがきたり電話がかかってきたりするなど、審査に時間がかかります。

勤務先の情報などは普段覚えていない内容も多いため、事前にメモをしておくといいでしょう。

また、他社借入額などは信用情報機関の調査で実際の借入額が判明してしまいます。

「他社で借入れがあると審査に落ちるのでは?」と過少申告するのはやめましょう。

クレジットカードの申込みでは、すべての項目を正直に、そして正確に入力することが大切です。

| 本人情報 | 氏名、住所、年齢、預貯金、家族の人数、運転免許証番号 |

|---|---|

| 勤務先 | 勤務先名、入社年月、勤務先電話番号、資本金、従業員数、副業の有無 |

| 収入 | 年収 |

| 居住情報 | 自己所有、賃貸などの種別。家賃や住宅ローンの負担額 |

| 他社借入額 | 他社借入件数と金額(住宅ローンは除く) |

| その他 | 希望の暗証番号、取引目的(生計費の決裁、事業費決済など)、支払希望日、家族カード希望有無、キャッシング枠希望有無 |

キャッシング枠を減らす

クレジットカードに申し込む際は、キャッシング枠を0円にして申し込むと審査がスムーズにすすみます。

なぜなら、キャッシング枠を申請してしまうと貸金業法に関係する審査が必要となり、審査過程が増えてしまうからです。

貸金業法では、カードローンやクレジットカードのキャッシングを行う際の「返済能力の調査」を義務付けています。

<過剰貸付規制の強化>

●多重債務問題の解消には「金利」の制限とともに、「借入総額」の制限が必要

●全ての借入れについて、①借入れの際の返済能力の調査義務、②返済能力を超える貸付けの禁止を義務付ける

他社クレジットカードや消費者金融カードローンなどで借入れがあると、他社借入額などが調査され、借入額やキャッシング希望枠によっては収入証明書の提出を求められるかもしれません。

また、貸金業法の「借入れは年収の3分の1まで」と定められた総量規制ルールに抵触してしまうと、クレジットカードのキャッシング審査は通過できません。

審査の過程が増えたり、余計な書類提出を求められて審査に手間取らないよう、キャッシング枠は0円にして申し込むようにしましょう。

<年収額を証明できる書類のご提出について>

引用:楽天カード「年収額を証明できる書類のご提出について」

楽天カードのキャッシングサービスご利用にあたり、収入証明書のご提出をお願いいたします。貸金業法に基づき、対象のお客様は、キャッシングサービスご利用のために収入証明書が必要となります。 対象となるお客様には順次、収入証明書提出に関するご案内をお送りしております。また、楽天カードのキャッシングサービスなど、貸金業者からのお借入れは、合計で年収額の3分の1までに制限されています。

一度審査に落ちたら次の申込まで半年間空ける

直近で他社クレジットカードに申し込んで審査に落ちているなら、次のカードに申し込むのは半年後にしましょう。

なぜなら、他社クレジットカードの審査落ち履歴は、信用情報機関に6ヵ月残るからです。

正確にいうと、信用情報に残るのは審査に落ちた履歴ではなく「他社照会履歴」です。

クレジットカードに申し込むと、カード会社は信用情報機関に照会をかけます。

この照会履歴は6ヵ月間残り、信用情報機関に加盟しているカード会社や消費者金融は他社照会履歴を閲覧できる状態になります。

| 概要 | 主な情報項目 | 保有期間 |

|---|---|---|

| クレジットやローンの新規申込みにおける支払能力を調査するため、加盟会員が照会した事実を表す情報 | 本人情報、申込内容 (照会日、商品名、契約予定額、支払予定回数、照会会社名等) | 照会日より6ヵ月間 |

| 加盟会員と締結した契約の内容や支払状況を表す情報 | 本人情報、契約内容、支払状況など | 契約期間中および契約終了後5年以内 |

クレジットカード会社からの照会履歴があり、同時にカードの契約履歴が残っていると「クレジットカードの審査に通過した」とわかります。

しかし、照会履歴だけが残り契約履歴がないと「クレジットカードの審査に落ちた」ということを他社に証明してしまうことになります。

クレジットカードやカードローンに申し込む場合は、短期間の多重申込みは避けるのが賢明です。

他社からの借入がある場合はできるだけ返済しておく

他社消費者金融からの借入れや、他社クレジットカードの残債がある場合は、できるだけ返済しておくようにしましょう。

クレジットカードの審査で行われる「支払可能見込額」の調査では、現在利用中のクレジットカード債務がチェックされます。

そのため、他社借入れやクレジットカードの残債が多いと支払可能見込額が減り、利用限度額が少なくなったり審査に落ちたりと不利になります。

特に、消費者金融カードローンやクレジットカードのキャッシングで残債がある場合は注意が必要です。

クレジットカードのキャッシング審査が通らなかったり、最悪のケースではクレジットカードそのものの審査に落ちる可能性もあるでしょう。

残債がある場合は、一時的に親や知人からお金を借りて他社残債を返し、余裕ができてから親に返済するなど工夫しましょう。

クレジットカードの審査基準や審査で見られるポイント

クレジットカードの審査基準は一般に公開されていません。

クレジットカード会社は、各社独自の基準や総合的な判断に基づいて審査を行っており、理由は答えてくれません。

なお、クレジットカード会社が審査時に参考にしたと考えられる個人信用情報を、消費者が確認することは可能です。個人信用情報を保有する機関は3社あり、機関ごとに加盟会員(会社)が異なります。個人信用情報を確認する場合は、各機関にお問い合わせください。

国民生活センター

クレジットカード会社によって審査基準は多少異なりますが、基本的な部分は同じと言われています。

- 信用情報(クレヒス)

- 年収や勤務先などの個人情報

- 虚偽の情報を記載して申し込んでいないか

このなかで、もっとも重視されるのが「信用情報(クレヒス)」です。

信用情報(クレヒス)

信用情報とは、今までのクレジットカード使用履歴や組んだローンなどについての情報です。

「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

信用情報は個人情報の一部であり、具体的には、本人を特定するための情報や契約内容、返済状況に関する情報等から構成されています。

消費者教育ポータルサイト

クレジットカードに申込むと、カード会社は信用情報機関に申込者のデータを照会し、信用情報(クレヒス)に問題がないかを確認します。

信用情報は最低でも5年間、一部の債務整理情報は最長7年間、信用情報機関に残ります。クレジットカードの申込時点で、次のような情報が残っていると審査に落ちるかもしれません。

- 延滞履歴

- 長期滞納履歴(異動情報と呼ばれる3ヵ月程度の長期滞納)

- 債務整理の履歴(自己破産や個人再生などの履歴)

- 代位弁済の履歴(カードローンの保証会社が契約者に代わって返済した履歴)

- 複数の他社照会履歴(短期間で多数のクレジットカードに申込んだことがわかる履歴)

- 支払見込額に影響が出る他社カード債務(多額の他社クレジットカードの残債が残っている状態)

ちなみに、クレヒスとは「クレジットヒストリー」とも呼ばれ、クレジットカード申込者のローン契約状況や毎月の支払状況など、過去の金融取引データが記録されている重要な情報のことです。

わが国で従来から行われているスコアリングの典型例は、クレジットカードの入会審査である。クレジットカード会社では、消費者の勤務先、勤続年数、年収、職業、電話番号、借入れやローン、年齢、住宅状況、居住年数、配偶者の有無、家族構成といった入会申込書に記載された消費者個人に関する情報に加え、信用情報機関への照会結果や自社の与信サービス利用履歴等のクレジット・ヒストリーを考慮してスコアリングが行われ、その結果が内部的に利用されている

引用:日本銀行金融研究所資料より

改正割賦販売法では、カードローンや他社クレジットカードの利用状況を一定期間信用情報機関に記録したうえで「カード申込時の審査に利用する」と定められています。

Q4:クレジット会社は、利用者等の「クレジット債務」ってどうやって調べるのですか?

引用:日本クレジット協会公式サイト

A4:改正割賦販売法に基づき、経済産業大臣から指定を受けた「指定信用情報機関」を利用して調査をします。指定信用情報機関とは、利用者等のクレジットの利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。

なお、自分の信用情報は各信用情報機関の「本人開示」を利用すれば確認できます。

手数料は必要ですが、スマートフォンからの手続きも可能です。

審査に落ちたくないなら、事前に確認しておくといいでしょう。

年収や勤務先などの個人情報

クレジットカードの審査では、契約者の年収などの個人情報もチェックされます。

「クレジットカード審査時は支払可能見込額が必ず審査される」でもある通り、クレジットカードの審査では利用者の支払見込額を算出するため、必ず年収が確認されます。

- 住所氏名(運転免許証などの本人確認書類の情報と相違はないか?)

- 勤務先や勤続年数に関する情報(実在する勤務先か?勤続年数が長く収入は安定しているか?など)

- 扶養家族の情報(支払可能見込額を算出するために必要)

- 住まいの情報(賃貸か持家か?など)

- 健康保険証の情報(国民健康保険か組合保険か?など)

ちなみに、クレジットカードでショッピング利用枠だけを契約するなら、基本的に年収を証明する収入証明書は不要です。

しかし、クレジットカードで50万円以上のキャッシング枠を希望した場合などは、収入証明書を提出しなければいけません。

楽天カードのキャッシングサービスご利用にあたり、収入証明書のご提出をお願いいたします。貸金業法に基づき、対象のお客様は、キャッシングサービスご利用のために収入証明書が必要となります。 対象となるお客様には順次、収入証明書提出に関するご案内をお送りしております。また、楽天カードのキャッシングサービスなど、貸金業者からのお借入れは、合計で年収額の3分の1までに制限されています。

引用:楽天カード「年収額を証明できる書類のご提出について

虚偽の情報を記載して申し込んでいないか

申込時に「虚偽の情報を記載して申し込んでいないか?」という点も、審査では必ずチェックされます。

クレジットカードの規約では虚偽申込を禁止しており、発覚するとカードは強制解約となり家族会員も退会させられます。

第39条(退会および会員資格の喪失等)

引用:JCBカード規約

4.会員が下記のいずれかに該当する場合は会員資格を喪失します。

(1)会員が入会時に虚偽の申告をしたことが判明したとき

本名や住所を偽って申し込むと虚偽申告とみなされます。

また、下記のような虚偽申告と疑われるケースも審査では注意しなければいけません。

クレジットカードの申込みでありがちな虚偽申告と疑われる例

- 本人確認書類と申告住所が異なる

- 結婚しているのに運転免許証の氏名を変更していない

- 辞めた会社を現在の勤務先と偽って申し込む

- 反社会勢力であることを隠して申込む

- 年収や勤続年数を偽って申し込む

- 他社借入額を過少申告する

なお、クレジットカード会社はAIを活用した自動審査システムを利用しており、虚偽申告を見破る仕組みを装備しています。

例えば、楽天カードはデンソル・コンサルティング株式会社がAI技術を活用して開発した「カード入会、虚偽不正申込み対応ツール」を採用し運用。

このシステムは、不正申込のパターンをAIが判断し、大量の申込みがあっても自動で不正を判別できるようになっています。

また、NTTデータは不正申込に関するデータを企業間でも共有できるデータベースを提供しており、他社で不正申込があった際にも瞬時に判明できるシステムを提供しています。

クレジットカードはカード会社と加盟店、そしてクレジットカード利用者との信頼で成り立っています。

虚偽申告は必ず発見されて審査に落ちますし、ケアレスミスなど軽微な間違いでも審査に影響するかもしれません。

本人情報や勤務先情報などは、嘘偽りなく正直に入力するようにしましょう。

審査が甘いクレジットカードについのQ&A

最後に、クレジットカードの審査に関する、よくある質問にお答えします。

- 専業主婦でもクレジットカードは作れるの?

- 審査落ちしたらどうなるの?

- 審査のないクレジットカードはある?

「これってどうなの?」「こういうとき、どう対処するのが正しい?」と迷わないよう、しっかり確認してみてください。

専業主婦でもクレジットカードは作れるの?

専業主婦でもクレジットカードを作ることは可能です。

専業主婦にとって審査の甘いクレジットカードに的を絞ることで、クレカの審査落ちを防げます。

例えば、流通系クレジットカードと呼ばれるイオンやファミリーマートが発行するクレジットカードは、専業主婦をターゲットとする傾向にあります。

配偶者(夫)に安定した収入があれば、審査に通ることが多いので、専業主婦の方におすすめです。

審査落ちしたらどうなるの?

審査に落ちると、メールまたは郵送で通知されます。

審査落ちした場合、通らなかった理由を教えてもらうことはできないので、改善点が分からず戸惑うでしょう。

どうしてもクレジットカードが必要な場合は、デビットカードを一時的に利用するのがおすすめです。

後払い方式のクレジットカードとは違い、利用と同時に指定口座から引き落とされるのが特徴です。

審査の必要がないので、クレジットカードを作れないときは、デビットカードを利用してみるとよいでしょう。

審査のないクレジットカードはある?

審査のないクレジットカードはありません。

カード会社は利用者の料金を立て替えているので、返済能力がある人や信用できる人でなければ、クレジットカードを発行することはありません。

貸し倒れ(返済されない)になるリスクを防ぐため、審査は必ず行われているのです。

ただし、家族カードであれば、基本的に審査なしで作れます。

契約者の信用情報に基づいているので、家族カードを作成する人の個人情報を提出する必要もありません。

専業主婦や無職はもちろん、任意整理中やブラックリストにのっている方も家族カードの作成は可能です。

家族カードなら家族会員の審査はない

どうしてもクレジットカードが必要なら、家族カードを発行してもらう方法もあります。

家族会員カードの支払い義務は本会員にあるため、自分が審査通過できる自信がなくても、カード契約者の親や配偶者に支払い能力があれば審査通過できる可能性は高いです。

今回、編集部にて三菱UFJニコスへ「家族カードの審査対象」について独自の問い合わせを行いました。

回答は下記の通りで、残念ながら審査基準に関する回答は得られませんでした。

しかし、三菱UFJニコスからの回答にもあるように「支払能力のない高校生などでも家族カードの申込みが可能」ということがわかりました。

未成年者でも家族カードに申し込めることを考えると、やはり審査されるのは家族カードを持つ人ではなく「本会員である可能性が高い」といえるでしょう。

編集部から三菱UFJニコス株式会社への問い合わせ結果

- お世話になります。

御社クレジットカードの入会を検討しています。

1点だけ教えてください。

家族カードを申し込んだ場合は、本会員のみ審査対象になるのでしょうか?

妻の家族会員カードを申し込んだ場合、妻の収入や信用情報が審査されるのでしょうか?

ご回答宜しくお願い致します。 -

弊社クレジットカードの入会をご検討いただきありがとうございます。

お問い合わせの件でございますが、弊社では、入会申込書ご記入内容等にもとづき、弊社審査基準により審査を行っております。

なお、明確な審査基準の回答は、差し控えさせていただいております。

誠に申し訳ございませんが、何とぞご了承くださいますようお願い申しあげます。

また、家族会員さまのご入会資格につきましては下記をご参照ください。 - 家族会員の対象を教えてください。

-

本人会員さまの配偶者・親・子供(高校生を除く18才以上)となっております。

なお、本人会員さまが学生の場合は家族カードの発行はできません。

ただし、15才以上の高校生またはそれに相当する専門学校生のお子さまが海外に留学される際に限り、家族カードのお申込みを承っております。

審査に通りやすいクレジットカード会社を選ぼう

クレジットカードの入会に際しては割賦販売法や貸金業法など、さまざまな法律が関係します。

法律では支払い能力の調査を義務づけているため、必ず審査が通るクレジットカードや審査が甘いカードは存在しません。

しかし「申込情報を正確に入力する」「他社残債は返済しておく」「短期間の複数申込は避ける」などの対策をすれば、審査通過率は上げられます。

クレジットカードの入会条件は各社により異なります。必要書類なども違ってきますので、カード入会前は申込資格などをよく確認し、不備のないように手続きしましょう。

審査が不安でもクレジットカードを利用したいなら「ACマスターカード」がおすすめ。

ACマスターカードは入会費・年会費無料で余計な出費がなく使いやすいカード。

最短即日での発行が可能なので、すぐにクレジットカードが欲しい!という方にもおすすめです。

-

SMBCモビットの審査は厳しい?甘い?口コミ・評判から分かる審査に通らない人の原因

-

プロミスの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間を解説!

-

即日・最短融資のカードローンおすすめランキング!審査なしで借りられるローンは存在する?

-

低金利でお金を借りられるカードローンをランキング比較!金利を下げて利息を減らすテクニックは?

-

消費者金融のおすすめ人気比較ランキング!即日低金利で借入できるカードローンはこれ!

-

アイフルの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

アコムの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

おまとめローンのおすすめランキングを比較!審査が不安な方でも返済負担を減らす方法

-

レイクの審査は厳しい?甘い?口コミや評判からわかる審査に落ちた人の共通点や借入までの時間

-

今すぐお金が必要な時にやるべきことは?最短即日で現金を安全に用意するならカードローンがおすすめ!

-

今すぐバレずにお金を借りる方法!家族や職場バレを回避するならカードローンがおすすめ

-

おすすめのカードローン会社比較ランキング!銀行カードローンや最短即日で借りられる消費者金融系ローン